BTC/HKD-0.32%

BTC/HKD-0.32% ETH/HKD-0.54%

ETH/HKD-0.54% LTC/HKD-0.43%

LTC/HKD-0.43% ADA/HKD-0.81%

ADA/HKD-0.81% SOL/HKD-0.8%

SOL/HKD-0.8% XRP/HKD-0.38%

XRP/HKD-0.38%

灰度比特幣信托(GBTC)成為衡量機構對比特幣興趣的基準是有原因的。

1

灰度不再是投資者的唯一選擇

灰度比特幣信托是為數不多的為對沖基金、捐贈基金、養老基金和家族理財室提供投資比特幣途徑,而不需要用戶自己持有這種數字資產的產品之一。

因此,流入GBTC的資本不斷增加。比如去年報道的,華爾街投資者在該基金中存入了約182億美元,成為衡量機構對加密貨幣行業興趣日益增長的一個指標。反之,資本流入的減少反映了機構撤資或獲利回吐,比如2021年第一季度以來發生的情況。

分布式資本沈波:價值4200萬美元的個人資產錢包被盜:金色財經報道,分布式資本創始人沈波在推特表示,“個人常用894結尾錢包,共4200萬美元價值資產,其中包含3800萬枚USDC在紐約時間11月10日凌晨被盜。被盜資產為個人資金,與分布式相關基金無關。目前已當地報案,FBI與律師均已介入。”[2022/11/23 8:00:05]

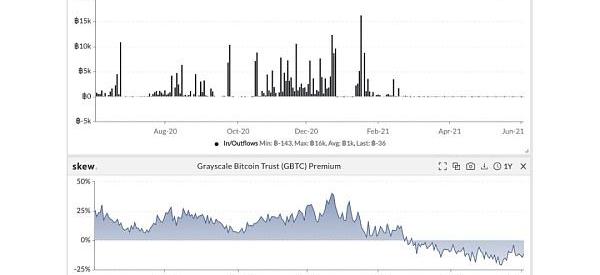

鏈上分析服務Skew周四報告稱,GBTC在2021年2月之后不再吸引新的投資。當GBTC開始以其資產凈值的負溢價交易時,資本流入就停止了。資產凈值代表所持資產的基礎市場價值。

云啟資本黃榆鑌和高榕資本高翔已將BAYC系列NFT設置為微信頭像:金色財經報道,據微博網友量化分析官,云啟資本創始合伙人黃榆鑌和高榕資本創始合伙人高翔已將無聊猿BAYC系列NFT設置為微信頭像。昨日報道,金沙江創投管理合伙人朱嘯虎花170ETH買入無聊猿BAYC#9729并將之作為微信頭像。[2022/4/30 2:41:20]

隨著灰度比特幣信托的溢價翻轉為負值,資金停止流入。資料來源:Skew

今年年初,GBTC的溢價高達30%。但最新的Skew圖表顯示,其溢價為-11.40%。在此之前,GBTC相對于其資產凈值的溢價達到–40.20%,創下了歷史最低水平。

與此同時,在灰度宣布打算將其信托結構轉換為交易所交易基金后,GBTC的溢價在4月初小幅回升。灰度做出這一決定,是因為當時加拿大新推出的比特幣ETF使競爭日益激烈,主要原因是它們提供了比灰度更好的費用比率。

動態 | Peter Schiff指責布BK資本創始人向散戶投資者傾銷比特幣:長期支持黃金、對比特幣持懷疑態度的Peter Schiff指責布BK資本創始人Brian Kelly向散戶投資者傾銷比特幣。Peter指出,去年8月在CNBC發布的視頻中,Kelly表達了支持比特幣的態度,當時比特幣的價格大約為7400美元,但Kelly大膽地宣稱,“如果你正在尋找比特幣的切入點,那么這可能就是這個地方”。 8月的視頻中Kelly 表示加密貨幣市場“完全被低估、正在接近底部”。但Kelly最近透露卻表示他持有比特幣凈空頭頭寸。這意味Kelly可能一直在做空,但卻向CNBC的散戶投資者表達出看多的觀點。又或者是他最近才做空,然而,這意味著Kelly沒有資格談論加密貨幣的價格走勢,因為他迄今的預測完全錯誤。[2018/12/19]

例如,Purpose是全球首只實物結算的比特幣ETF,其費用比率為1%。加拿大其他比特幣ETF如Evolve和CIGalaxy分別提供0.75%和0.40%的費用比率。然而,灰度的費用比率卻高達2%。

聲音 | 覽眾資本張淞亞:向中國公民推銷任何國家的STO是不合法的:LedgerZ Capital覽眾資本創始人張淞亞表示,強烈支持國家的監管,任何形式的募資都屬于金融活動,必須有完善的相關法案,才可以在國內放開,也提醒大家幾點注意事項:

1. 一定不要在中國不光是北京,公開推銷任何的海外STO項目的募資,這不是中國政府認可和監管的證券發行方式,中國也沒有現有可以套用的監管法案可以合法的讓中國企業在中國本地發STO,向中國公民推銷任何國家的STO都是不合法的。

2. 海外企業主體如果想要在海外STO合法的國家發行并向海外基金或合格投資人募資,請一定要嚴格遵守當地的證券法并及時提交相關備案。

3. 沒有海外資源和背景的團隊,純粹是出來湊熱鬧的團隊,還有很多ICO就是換了個封皮直接改發STO的項目,可以考慮撤了。[2018/12/2]

另外,與加拿大比特幣ETF的商業競爭可能也阻礙了資本流入GBTC。以Purpose為例,自今年2月推出以來,該公司每月獲得10億美元的資金,這側面反映出盡管GBTC的資金流入量大幅下降,但市場對比特幣投資產品的需求仍然較高。

2

馬斯克令華爾街比特幣投資者感到不安

在此期間,比特幣的現貨價格也因特斯拉CEO埃隆·馬斯克的因素而走高。在特斯拉披露其資產負債表上持有價值15億美元的BTC之后,購買一枚比特幣的成本從2月8日的最低38057美元攀升至4月14日的最高64899美元,這使投資者認為更多企業會用比特幣取代其持有的部分現金。

但在比特幣2月至4月價格上漲期間,GBTC的溢價仍為負值。

當比特幣由于獲利回吐、中國的加密貨幣禁令和特斯拉的比特幣拋售謠言而開始下跌時,GBTC溢價跌至-40.20%的歷史新低。

在馬斯克批評加密貨幣的碳足跡后,加速了比特幣修正情緒。來源:TradingView上的BTC/USD

獨立研究公司DMMartinsresearch創始人丹尼爾·馬丁斯強調,這種下跌表明華爾街對比特幣相關投資的興趣正在減弱,特別是在5月中旬加密貨幣成為馬斯克反比特幣推文的明顯受害者之后,比特幣的估值一度被腰斬。

Martins進一步指出,灰度報告的年化收益率比納斯達克高500%,但其修正幅度也比2008年經濟衰退時更糟——前者為82%,后者為17%。這使得灰度的比特幣投資產品成為一種“超杠桿化的賭注”,并且伴隨著較差的風險調整表現。

他還補充說:"GBTC的波動率幾乎是納斯達克指數的9倍:145%VS17%。"

3

灰度ETF將在2021年出現?

Martins的聲明強調了GBTC溢價可能面臨進一步下行的可能性,因為投資者正在比特幣持續進行的價格調整中尋找更穩定的替代品。

此外,它與其他數字貨幣投資替代品的競爭,包括向機構投資者提供以更低費用持有真正加密貨幣資產的加密貨幣托管服務,進一步擴大了資本流入受限的風險。

ETF.com分析師SumitRoy寫道,灰度基金向ETF的轉型可能會結束其收取2%手續費的時代,因為它需要與由Bitwise、Vanguard、富達、芝加哥期權交易所和其他公司領導的ETF大軍競爭。

“但是無論發生什么,GBTC都將成為一股力量,無論加密貨幣基金領域如何發展,GBTC都將繼續存在。”他補充說。

然而,美國市場是否能在2021年獲得比特幣ETF,本身仍然是一個謎。英國《金融時報》本周早些時候報道稱,由于美國證券交易委員會主席GaryGensler重申了對加密貨幣市場投資者保護的擔憂,大多數ETF申請已被擱置。

芝加哥期權交易所全球上市主管勞拉?莫里森表示:“老實說,我預計我們所有的申報文件都將出現延遲。”

伴隨著2020年在區塊鏈行業瘋狂發展起來的DeFi熱潮,去中心化交易所也趁勢迅速崛起,開始進入到越來越多人的視野中.

1900/1/1 0:00:00金色財經報道,6月8日下午,波卡創始人Gavin?Wood在官方博客發文公布了Kusama平行鏈拍賣時間表.

1900/1/1 0:00:00任何多邊系統都存在網絡效應。神奇的網絡效應讓系統內所產生的價值呈指數性增長。在現代科技的加持下,網絡效應的發酵真空期被一再縮短。網絡效應作為比特幣系統內的重要價值組成構件,在此前并未被細節討論.

1900/1/1 0:00:00金色財經合約行情分析 | 主流幣價格反復,DeFi板塊普漲:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報11587美元(+0.95%).

1900/1/1 0:00:00據國外媒體報道,近日,2021年比特幣大會在美國邁阿密市舉行,這次大會被稱為史上最大的加密貨幣活動,吸引了1.2萬名參與者.

1900/1/1 0:00:00Rollup是以太坊演算復雜計算的「草稿紙」。 我們先打一個比喻。 想象一下我們又回到了中學數學課上.

1900/1/1 0:00:00