BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+1.53%

SOL/HKD+1.53% XRP/HKD+0.79%

XRP/HKD+0.79%

每一個新出現在DeFi世界的去中心化交易所都會對標Uniswap,它是以太坊鏈上最大的DEX。

DEX之間的競爭維度也越來越多,從比鎖倉總額、交易量,到比用戶量,現在它們開始比功能性。除了去中心化地交易各種加密資產,一些DEX平臺介入到存幣生息、為創新項目融資、引入金融衍生品甚至購買彩票等功能。如同中心化交易所的運營模式的復制,DEX們大有內卷之勢。

反觀Uniswap,它似乎放棄在場景功能上與同行內卷。從v1、v2版本到目前已經上線了不到1個月的v3版本,Uniswap一直在AMM這條DEX的生命線上升級。在用被動流動性的方式解決了點對點的交易后,它邁向了精細交易深度的新臺階。

Uniswapv3實現聚合流動性后,16億美元的TVL連v2版的一半都達不到,但1.42億交易量是v2版本2倍。用較少的鎖倉資金實現了更高的交易量,Uniswapv3的確提高了資金的效率,這正是它的階段性目標之一。

但有跟蹤研究的數據表明,v3在流動性提供者的無常損失方面還沒有帶來明顯的改善,需要等待LP們的策略進步,也需要得到Layer2這類低Gas費環境的支持。

Craig Wright:已放棄讓法庭相信他發明了比特幣:12月23日消息,曾多次聲稱自己是“中本聰”的澳大利亞計算機科學家Craig Wright近期在Twitter上表示:“我曾經關心外部相信我正是‘中本聰’。但現在我尋求的唯一驗證來自家人,我已放棄讓外界相信這一點。”

據悉,Craig Wright在2016年的一篇博文曾引起比特幣社區的軒然大波,他在這篇博文中聲稱(盡管證據有問題)他是比特幣的發明者。自此以后,他上法庭為自己的主張辯護,提起訴訟,指控范圍從誹謗到版權侵犯。但法官判決其并未提交決定性證據證明自己就是“中本聰”。[2022/12/23 22:02:17]

讓LP從被動提供流動性提升到主動管理流動性,既需要時間,也需要相關工具的完善;而向Layer2網絡遷移已經在Uniswap的計劃之中,只是早前盯準的Optimism鏈主網要到7月才能面世,焦急的社區快速投票,幾乎百分百地同意了Uniswapv3先登Arbitrum網絡。

當費率和速度都得到改善后,Uniswap帶火的AMM模式才有機會與傳統訂單簿模式的CEX們一較高下。

低TVL創造出高交易量

Uniswapv3已在以太坊上運轉了26天,截至北京時間5月31日凌晨3時,v3上的加密資產總鎖倉額為16.5億美元。如果從正式上線時的5月5日看,TVL一直處于上升狀態,但如果對比v2版本48.1億美元的TVL指標,v3對流動性提供者的「吸金」能力看上去弱了很多。

馬斯克可能放棄收購Twitter:7月8日消息,特斯拉CEO埃隆·馬斯克可能會因虛假賬戶問題而放棄以440億美元對的Twitter收購計劃,因為他認為自己沒有足夠的信息來衡量虛假賬戶的真實情況。(紐約郵報)[2022/7/8 2:00:07]

相反,在交易量指標上,v3的水準已經超過了v2。5月31日凌晨3時許,Uniswapv3的24小時交易量為14.2億美元,同時間內,v2僅為6.86億美元。也就是說,v3的交易量已經超過了v2的兩倍。

OKLink數據顯示,自Uniswap的新版本上線后,v2的交易量呈現逐漸下降的趨勢,30日內日交易量最高時為50.4億美元,目前已經連續4天低于10億美元。反觀v3,從上線之初的1.7億美元交易量不斷攀升,最高時達26.2億美元,有半個月時間都保持在10億美元以上。

以5月16日v2創下50.4億美元的月交易高峰看,當日的TVL為75.3億美元;而在v3上,5月19日市場大跌時,交易量創下月內新高,達26.2億美元,但當日的TVL僅為8.8億美元。

數據表明,Uniswapv3用低鎖倉資金的水平創造出了高交易量,一定程度上實現了新版本想要達到的目標——提高資本的效率。

至少,從數據上看,作為去中心化交易應用,新版本的Uniswap對LP流動性鎖倉資金的依賴性小了很多,集中流動性或叫「聚合流動性」的新設計正在發揮作用,它允許流動性提供者自定義的價格范圍,支持他們將資金集中在大部分交易活動范圍內。對于單純的Swap用戶來說,這樣的設計強壯了交易深度。

專注于NFT的Topps放棄了在SPAC合并中上市的計劃:據華爾街日報周五報道,在失去與美國職業棒球大聯盟(MLB)和該聯盟的球員協會制作棒球卡的獨家交易后,傳統交易卡公司Topps已退出通過SPAC合并上市的計劃。Topps一直將區塊鏈和NFT市場視為這家擁有80年歷史的公司的“增長加速器”。(coindesk)[2021/8/21 22:27:48]

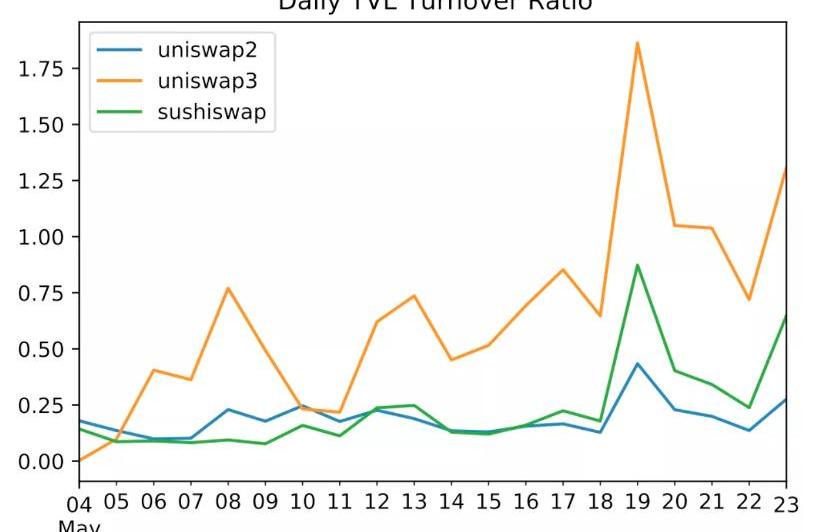

3個DEX的每日TVL周轉率比較

「資本效率高確實是v3的一個特點。」區塊鏈投資機構IOSG的分析也得出這樣的結論。該機構研究者跟蹤觀察了Uniswapv3的每日TVL周轉率,并將其與v2和Sushiswap進行比較后發現,v3的TVL周轉速度更快,「比如高峰期5月19日的市場崩潰,給v3提供1美元TVL,能轉化為超過1.7美元的交易量……相同情況下,v2只產生約0.2美元的交易量。」

此外,IOSG還利用DEX聚合器數據驗證到,v3的確為交易用戶提供了更優的價格。該機構跟蹤了Matcha和1inch這兩款聚合器——為了給終端用戶提供最優價格,它們會將大部分的交易量發送到最具競爭力的交易市場中,「我們觀察到一個趨勢,即聚合器將大部分的數量分配給最新的Uniswap版本,這意味著更好的定價。」

動態 | 麥哲倫資本放棄比特幣商標申請:據bitcoinexchangeguide消息,在Block Crypto最近的一篇文章中,Magellan Capital(麥哲倫資本)表示放棄了比特幣的商標申請。他們解釋說,社區的強烈抗議是一個原因。由于強烈抗議,麥哲倫資本向美國專利商標局提交了一份明確的放棄申請。據悉,Magellan Capital于2011年6月22日向美國專利商標局提交了該商標申請,申請的目的是將“比特幣”作為一類金融服務,即為通過全球計算機網絡建立在線社區的成員提供虛擬貨幣。[2019/4/29]

等不來Optimism?先上Arbitrum

不浪費鎖倉資金,提供最優價格,從目前的數據看,Uniswapv3的確提高了資金的效率。但在IOSG看來,v3對比v2,并沒有解決無常損失的問題,只是損失的大小可以由LP的行為來決定。

IOSG指出,在Uniswapv2中,被動管理資金的LP相對于套利者而言是靜態的;而在v3中,LP和套利者都有定價權。當LP與套利者在市場波動中博弈時,活躍于市場并主動管理頭寸的LP才能制約套利者的影響,保護自己不在高波動市場中受損。

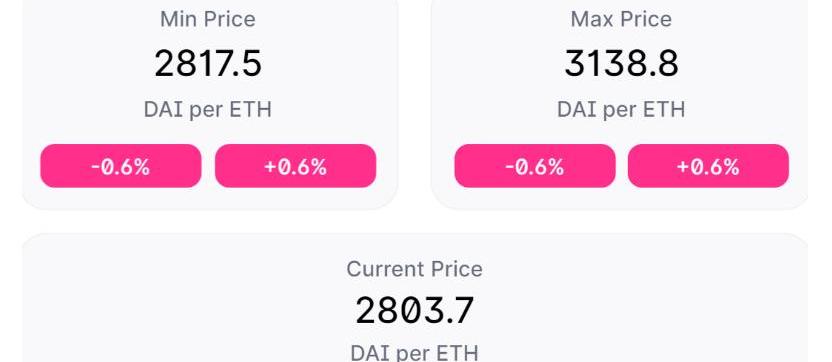

該機構根據v3的規則舉了一個例子——假設為ETH-DAI提供流動性。

長島冰茶改區塊鏈名六周后放棄購礦機:原名為長島冰茶的美國企業長區塊鏈宣布,決定放棄購買1000部比特幣挖礦設備比特大陸螞蟻礦機S9及相關APW3++電源的計劃,之前簽署的采購合同終止執行。去年12月21日,長區塊鏈宣布改名,將主營軟飲料業務作為子公司,將著重探索利用區塊鏈技術帶來的投資機會。[2018/2/3]

IOSG以ETH-DAI池解釋LP的風險敞口

「資金到ETH價格超過2817.5美元才開始活躍,假設ETH的價格最終上升到3138.8美元以上,LP的倉位將完全由DAI組成,并且LP對ETH進一步上升的風險敞口為零。之后,DAI的流動性將不活躍,直到ETH價格回落到范圍內。假設ETH在某一時刻跌回區間內,并繼續跌至2817.5美元以下,LP倉位將完全由ETH組成。」因此,在ETH上漲的情況下,LP失去了價格上漲的敞口;在ETH下行的情況下,LP得到了100%的下跌風險敞口。一旦中心化交易所和Uniswap之間的價格滯后,套利者將壓制LP。

這就意味著,不主動根據市場價格調整做市價格范圍的LP,將可能遭遇更大的無常損失。IOSG還發現,在Uniswapv3中,套利機器人貢獻了大規模的交易量。這也意味著,手動化操作的LP大概率「打不過」使用機器人套利的科學家們。

一個現實的問題是,波動市場下,在不同的價格范圍內調整鎖倉資金,對于LP來說是需要付出Gas費成本的,部署在以太坊上的Uniswapv3無疑不夠友好。而不調整資金池,LP一方面會面臨潛在的無常損失,另一方面也意味著收益率的下降。這樣的現實大概也是v3內的TVL尚無法超越v2版本的原因。

IOSG認為,LP對頭寸的管理成熟、主動管理工具的豐富將逐漸解決v3現存的問題,而且Layer2部署和低Gas費的環境也支持更積極的LP策略。

當然,Uniswap社區早已注意到Gas高成本對生態發展的制約。在v3版本發布前,團隊就表示將在Layer2網絡上部署新版本,當時選擇的解決方案是支持以太坊EVM的Optimism網絡,奈何該網絡至少要到7月才開啟主網。

Uniswap社區坐不住了,5月27日,社區KOL、也是Compound創始人的RobertLeshner發起了投票——是否應該將UniswapV3部署至Arbitrum網絡。該網絡也是Layer2的解決方案,且將在28日開放主網。

Leshner解釋,誰也不知道知道哪個網絡更具吸引力,「如果Uniswap只決定部署在Optimism,結果Arbitrum是最受歡迎的Rollup方案,那就會利好競爭對手……將v3部署在Arbitrum,Uniswap不需要更改任何合約就能在短期內解決高Gas費問題。」

兩天時間的投票最終得到了壓倒性的勝利,社區以將近100%的支持率通過了在Arbitrum部署Uniswapv3的提案。

別人創新功能?Uni雕琢流動性

從2018年11月Uniswap誕生,到如今已經迭代到v3,這個踐行AMM模式并將之發揚廣大的DEX已經發展了2年半。

相比從去年10月開始伴隨著交易所公鏈瘋狂涌入市場的DEX們,老資歷的Uniswap更專一于AMM,發行治理代幣的決策,都像是在SushiSwap這類后競爭的刺激下做出的。

而后,BSC鏈上的PancakeSwap來了,Heco鏈上的MDEX來了,后者干脆也將勢力范圍擴張到了BSC鏈上,獲得了TVL和交易量的增量,并計劃將駐點向更多的區塊鏈網絡上拓展。

各種各樣的DEX們不僅積極地進行多鏈部署,還仿照中心化交易所的運營模式開展出了更多的功能。PancakeSwap已經不僅限于交易和吸納資產流動性,還對外提供IDO、存幣生息甚至彩票的銷售服務。MDEX也上線了IDO的類似功能。

人們不但覺得DEX之間在同質化,甚至與CEX的運營模式上也在同質化。反觀Uniswap,它似乎放棄了在場景上與賽道內選手的「內卷」,一味地朝著AMM模式縱向深挖。

相比v1版本,Uniswapv2允許用戶創建任意兩種ERC20資產之間的兌換池,將更多資產的流動性聚集在池內,讓有交易需求的用戶利用池中的流動性完成點對點的「換匯」,并為他們尋找更合適的兌換路徑;而v3版本是精細化了兌換池,允許LP們根據市場需提供流動性,通過主動做市提高資金利用率,并從中獲取收益。

相比追求TVL的增長空間,Uniswap的進化方向是如何利用好池中的LP流動性,讓自動做市商客戶為Swap用戶服務并從中賺取收益。

將流動性和交易以無需中介的方式運轉起來,這是Uniswap創造性的體現,也是它會被評價為DEX典范的根源。別的DEX對標它競爭時,它的眼睛一直盯著中心化交易所。

如果你有印象,大概不會忘記HaydenAdams去年的那次興奮,「Uniswap24小時交易量有史以來首次高于Coinbase。」相比現在與其他DEX競爭多元功能,Uniswap死磕AMM更大的期許或許是有朝一日,自動做市商模式下的DEX將超越中心化交易所,成為加密資產市場中真正的區塊鏈基建。

當Layer2豐滿,或者再長遠一點,以太坊2.0時代到來時,低費用、高效率的區塊鏈網絡上運行的Uniswap,才將正式進入與CEX長跑的賽程。不排除Uniswap的野心更大,你還記得那雙一度賣到16萬美元的襪子代幣UNISOCK嗎?它真正嘗試的是實物代幣化。

Tags:SWAPUNIUniswapDEXswap幣的發展前景universeshieldUniswap FinanceIndoDEX

一夜暴跌30%、一個月價格幾近“腰斬”、爆倉者兩手空空……近期,比特幣等虛擬貨幣價格暴漲暴跌,激起圍觀者驚呼、投資者哀嘆.

1900/1/1 0:00:00據Medium5月28日報道,區塊鏈貿易融資協議Polytrade宣布以33倍超額認購完成120萬美元融資.

1900/1/1 0:00:00泰國金融監管機構已將其注意力轉移到去中心化金融DeFi上面。根據6月1日《曼谷郵報》的報道,泰國證券交易委員會宣布,在不久的將來,任何與DeFi相關的活動可能都需要獲得金融監管機構的許可.

1900/1/1 0:00:00Meme加密貨幣和NFT新市場贏得投資者的青睞。 要點: Meme.com正創建一個幫助用戶衡量memes價值的平臺。這個想法引起了眾多投資者的興趣,帶來500萬美元投資.

1900/1/1 0:00:00狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠,但對信息的準確性及完整性不做任何保證,本內容不構成投資建議.

1900/1/1 0:00:00撰文:崔晨,就職于HashKeyCapitalResearch審核:鄒傳偉,萬向區塊鏈首席經濟學家來源:HashKeyResearch對于加密貨幣這個新生行業,監管的重要性不言而喻.

1900/1/1 0:00:00