BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-0.88%

ETH/HKD-0.88% LTC/HKD-0.62%

LTC/HKD-0.62% ADA/HKD-1.97%

ADA/HKD-1.97% SOL/HKD-1.03%

SOL/HKD-1.03% XRP/HKD-3.25%

XRP/HKD-3.25%每一個新出現在DeFi世界的去中心化交易所都會對標Uniswap,它是以太坊鏈上最大的DEX。

DEX之間的競爭維度也越來越多,從比鎖倉總額、交易量,到比用戶量,現在它們開始比功能性。除了去中心化地交易各種加密資產,一些DEX平臺介入到存幣生息、為創新項目融資、引入金融衍生品甚至購買彩票等功能。如同中心化交易所的運營模式的復制,DEX們大有內卷之勢。

反觀Uniswap,它似乎放棄在場景功能上與同行內卷。從v1、v2版本到目前已經上線了不到1個月的v3版本,Uniswap一直在AMM這條DEX的生命線上升級。在用被動流動性的方式解決了點對點的交易后,它邁向了精細交易深度的新臺階。

Uniswapv3實現聚合流動性后,16億美元的TVL連v2版的一半都達不到,但1.42億交易量是v2版本2倍。用較少的鎖倉資金實現了更高的交易量,Uniswapv3的確提高了資金的效率,這正是它的階段性目標之一。

但有跟蹤研究的數據表明,v3在流動性提供者的無常損失方面還沒有帶來明顯的改善,需要等待LP們的策略進步,也需要得到Layer2這類低Gas費環境的支持。

讓LP從被動提供流動性提升到主動管理流動性,既需要時間,也需要相關工具的完善;而向Layer2網絡遷移已經在Uniswap的計劃之中,只是早前盯準的Optimism鏈主網要到7月才能面世,焦急的社區快速投票,幾乎百分百地同意了Uniswapv3先登Arbitrum網絡。

Craig Wright:已放棄讓法庭相信他發明了比特幣:12月23日消息,曾多次聲稱自己是“中本聰”的澳大利亞計算機科學家Craig Wright近期在Twitter上表示:“我曾經關心外部相信我正是‘中本聰’。但現在我尋求的唯一驗證來自家人,我已放棄讓外界相信這一點。”

據悉,Craig Wright在2016年的一篇博文曾引起比特幣社區的軒然大波,他在這篇博文中聲稱(盡管證據有問題)他是比特幣的發明者。自此以后,他上法庭為自己的主張辯護,提起訴訟,指控范圍從誹謗到版權侵犯。但法官判決其并未提交決定性證據證明自己就是“中本聰”。[2022/12/23 22:02:17]

當費率和速度都得到改善后,Uniswap帶火的AMM模式才有機會與傳統訂單簿模式的CEX們一較高下。

低TVL創造出高交易量

Uniswapv3已在以太坊上運轉了26天,截至北京時間5月31日凌晨3時,v3上的加密資產總鎖倉額為16.5億美元。如果從正式上線時的5月5日看,TVL一直處于上升狀態,但如果對比v2版本48.1億美元的TVL指標,v3對流動性提供者的「吸金」能力看上去弱了很多。

相反,在交易量指標上,v3的水準已經超過了v2。5月31日凌晨3時許,Uniswapv3的24小時交易量為14.2億美元,同時間內,v2僅為6.86億美元。也就是說,v3的交易量已經超過了v2的兩倍。

新請愿敦促SEC主席提名人放棄Ripple訴訟:Crypto & Policy創始人Thomas Hodge在Change.org上創建了一份請愿書,敦促SEC主席提名人Gary Gensler放棄對Ripple的重大訴訟。Hodge指責該機構試圖壓制Ripple的聲音,同時推動一項毫無根據的陰謀,涉及SEC前主席Jay Clayton和SEC公司財務部門前主管William Hinman。自該請愿書創建以來,迄今已征集了693個簽名。(U.today)[2021/4/8 19:56:26]

OKLink數據顯示,自Uniswap的新版本上線后,v2的交易量呈現逐漸下降的趨勢,30日內日交易量最高時為50.4億美元,目前已經連續4天低于10億美元。反觀v3,從上線之初的1.7億美元交易量不斷攀升,最高時達26.2億美元,有半個月時間都保持在10億美元以上。

以5月16日v2創下50.4億美元的月交易高峰看,當日的TVL為75.3億美元;而在v3上,5月19日市場大跌時,交易量創下月內新高,達26.2億美元,但當日的TVL僅為8.8億美元。

數據表明,Uniswapv3用低鎖倉資金的水平創造出了高交易量,一定程度上實現了新版本想要達到的目標——提高資本的效率。

至少,從數據上看,作為去中心化交易應用,新版本的Uniswap對LP流動性鎖倉資金的依賴性小了很多,集中流動性或叫「聚合流動性」的新設計正在發揮作用,它允許流動性提供者自定義的價格范圍,支持他們將資金集中在大部分交易活動范圍內。對于單純的Swap用戶來說,這樣的設計強壯了交易深度。

分析 | 隨著人們放棄傳統金融工具,加密貨幣經濟可能會得到巨大的好處:據Beincrypto文章分析,盡管許多人經常認為傳統經濟和加密貨幣市場是兩個獨立的實體,但事實是它們之間的聯系往往比一些人意識到的更為緊密。一些分析師認為,隨著人們放棄傳統金融工具,加密貨幣經濟可能會得到巨大的好處。例如,當富時100指數(FTSE 100)在2019年7月至8月期間暴跌近10%時,加密貨幣市場突然活躍起來。在富時100指數(FTSE 100)暴跌的同一時期,加密貨幣的總市值增長了20%,而比特幣的市值從9500美元攀升至逾1.2萬美元。由于加密貨幣市場的走勢往往與傳統市場相反,因此全球經濟衰退可能正是推動巨額投資進入加密貨幣領域所需的刺激因素。因此,比特幣等投資選擇可能會出現可觀的增長。[2019/10/14]

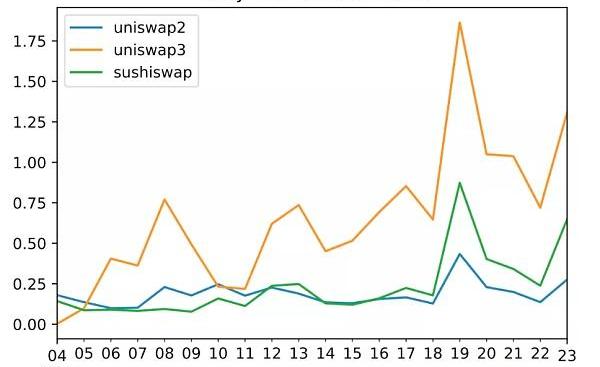

3個DEX的每日TVL周轉率比較

「資本效率高確實是v3的一個特點。」區塊鏈投資機構IOSG的分析也得出這樣的結論。該機構研究者跟蹤觀察了Uniswapv3的每日TVL周轉率,并將其與v2和Sushiswap進行比較后發現,v3的TVL周轉速度更快,「比如高峰期5月19日的市場崩潰,給v3提供1美元TVL,能轉化為超過1.7美元的交易量……相同情況下,v2只產生約0.2美元的交易量。」

動態 | 路透社:金融壹賬通或放棄在港上市,擬赴美上市以尋求更高估值:據路透社報道,中國平安旗下金融科技服務云平臺金融壹賬通(OneConnect)將上市 IPO 掛牌地點由香港改為紐約,擬赴美上市尋求更高的估值。同時,路透社表示該公司估值約為 80 億美元,并將通過 IPO 籌集約 10 億美元。此前報道,平安集團旗下金融科技子公司平安金融壹賬通與平安壹錢包的合并已經落空,知情人士表示,合并落空的原因是央行不允許境內支付機構采用 VIE 架構,同時此前中國平安已委任高盛、摩根士丹利及摩根大通處理金融壹賬通處理上市事宜。根據金融壹賬通官網,其區塊鏈產品壹賬鏈團隊由 IBM HyperLedger Fabric 聯合創始人領銜,自主創新并研發了業內技術領先的壹賬鏈 BaaS 平臺和 FiMAX 底層框架,在金融、房產、汽車、醫療、智慧城市五大生態圈、14 個業務場景中進行探索。[2019/9/23]

此外,IOSG還利用DEX聚合器數據驗證到,v3的確為交易用戶提供了更優的價格。該機構跟蹤了Matcha和1inch這兩款聚合器——為了給終端用戶提供最優價格,它們會將大部分的交易量發送到最具競爭力的交易市場中,「我們觀察到一個趨勢,即聚合器將大部分的數量分配給最新的Uniswap版本,這意味著更好的定價。」

等不來Optimism?先上Arbitrum

聲音 | 愛奇藝龔宇:區塊鏈是視頻行業的創新點,但最終選擇放棄:愛奇藝創始人、CEO龔宇指出,未來增長的空間在科技創新,但中國企業家在科技方面仍需知識結構上的補充。視頻行業有三個較大的創新點,一是VR(虛擬現實),二是AI(人工智能),三是區塊鏈。而AI領域則布局及時,區塊鏈技術則最終選擇放棄。[2018/11/18]

不浪費鎖倉資金,提供最優價格,從目前的數據看,Uniswapv3的確提高了資金的效率。但在IOSG看來,v3對比v2,并沒有解決無常損失的問題,只是損失的大小可以由LP的行為來決定。

IOSG指出,在Uniswapv2中,被動管理資金的LP相對于套利者而言是靜態的;而在v3中,LP和套利者都有定價權。當LP與套利者在市場波動中博弈時,活躍于市場并主動管理頭寸的LP才能制約套利者的影響,保護自己不在高波動市場中受損。

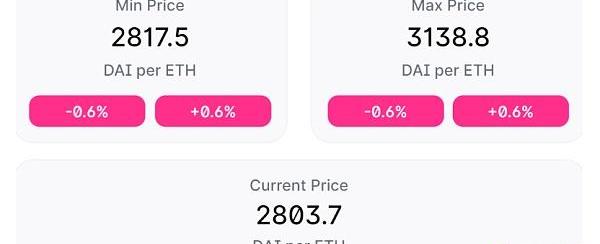

該機構根據v3的規則舉了一個例子——假設為ETH-DAI提供流動性。

IOSG以ETH-DAI池解釋LP的風險敞口

「資金到ETH價格超過2817.5美元才開始活躍,假設ETH的價格最終上升到3138.8美元以上,LP的倉位將完全由DAI組成,并且LP對ETH進一步上升的風險敞口為零。之后,DAI的流動性將不活躍,直到ETH價格回落到范圍內。假設ETH在某一時刻跌回區間內,并繼續跌至2817.5美元以下,LP倉位將完全由ETH組成。」因此,在ETH上漲的情況下,LP失去了價格上漲的敞口;在ETH下行的情況下,LP得到了100%的下跌風險敞口。一旦中心化交易所和Uniswap之間的價格滯后,套利者將壓制LP。

這就意味著,不主動根據市場價格調整做市價格范圍的LP,將可能遭遇更大的無常損失。IOSG還發現,在Uniswapv3中,套利機器人貢獻了大規模的交易量。這也意味著,手動化操作的LP大概率「打不過」使用機器人套利的科學家們。

一個現實的問題是,波動市場下,在不同的價格范圍內調整鎖倉資金,對于LP來說是需要付出Gas費成本的,部署在以太坊上的Uniswapv3無疑不夠友好。而不調整資金池,LP一方面會面臨潛在的無常損失,另一方面也意味著收益率的下降。這樣的現實大概也是v3內的TVL尚無法超越v2版本的原因。

IOSG認為,LP對頭寸的管理成熟、主動管理工具的豐富將逐漸解決v3現存的問題,而且Layer2部署和低Gas費的環境也支持更積極的LP策略。

當然,Uniswap社區早已注意到Gas高成本對生態發展的制約。在v3版本發布前,團隊就表示將在Layer2網絡上部署新版本,當時選擇的解決方案是支持以太坊EVM的Optimism網絡,奈何該網絡至少要到7月才開啟主網。

Uniswap社區坐不住了,5月27日,社區KOL、也是Compound創始人的RobertLeshner發起了投票——是否應該將UniswapV3部署至Arbitrum網絡。該網絡也是Layer2的解決方案,且將在28日開放主網。

Leshner解釋,誰也不知道知道哪個網絡更具吸引力,「如果Uniswap只決定部署在Optimism,結果Arbitrum是最受歡迎的Rollup方案,那就會利好競爭對手……將v3部署在Arbitrum,Uniswap不需要更改任何合約就能在短期內解決高Gas費問題。」

兩天時間的投票最終得到了壓倒性的勝利,社區以將近100%的支持率通過了在Arbitrum部署Uniswapv3的提案。

別人創新功能?Uni雕琢流動性

從2018年11月Uniswap誕生,到如今已經迭代到v3,這個踐行AMM模式并將之發揚廣大的DEX已經發展了2年半。

相比從去年10月開始伴隨著交易所公鏈瘋狂涌入市場的DEX們,老資歷的Uniswap更專一于AMM,發行治理代幣的決策,都像是在SushiSwap這類后競爭的刺激下做出的。

而后,BSC鏈上的PancakeSwap來了,Heco鏈上的MDEX來了,后者干脆也將勢力范圍擴張到了BSC鏈上,獲得了TVL和交易量的增量,并計劃將駐點向更多的區塊鏈網絡上拓展。

各種各樣的DEX們不僅積極地進行多鏈部署,還仿照中心化交易所的運營模式開展出了更多的功能。PancakeSwap已經不僅限于交易和吸納資產流動性,還對外提供IDO、存幣生息甚至彩票的銷售服務。MDEX也上線了IDO的類似功能。

人們不但覺得DEX之間在同質化,甚至與CEX的運營模式上也在同質化。反觀Uniswap,它似乎放棄了在場景上與賽道內選手的「內卷」,一味地朝著AMM模式縱向深挖。

相比v1版本,Uniswapv2允許用戶創建任意兩種ERC20資產之間的兌換池,將更多資產的流動性聚集在池內,讓有交易需求的用戶利用池中的流動性完成點對點的「換匯」,并為他們尋找更合適的兌換路徑;而v3版本是精細化了兌換池,允許LP們根據市場需提供流動性,通過主動做市提高資金利用率,并從中獲取收益。

相比追求TVL的增長空間,Uniswap的進化方向是如何利用好池中的LP流動性,讓自動做市商客戶為Swap用戶服務并從中賺取收益。

將流動性和交易以無需中介的方式運轉起來,這是Uniswap創造性的體現,也是它會被評價為DEX典范的根源。別的DEX對標它競爭時,它的眼睛一直盯著中心化交易所。

如果你有印象,大概不會忘記HaydenAdams去年的那次興奮,「Uniswap24小時交易量有史以來首次高于Coinbase。」相比現在與其他DEX競爭多元功能,Uniswap死磕AMM更大的期許或許是有朝一日,自動做市商模式下的DEX將超越中心化交易所,成為加密資產市場中真正的區塊鏈基建。

當Layer2豐滿,或者再長遠一點,以太坊2.0時代到來時,低費用、高效率的區塊鏈網絡上運行的Uniswap,才將正式進入與CEX長跑的賽程。不排除Uniswap的野心更大,你還記得那雙一度賣到16萬美元的襪子代幣UNISOCK嗎?它真正嘗試的是實物代幣化。

吳說作者|WS 本期編輯|ColinWu幣價大跌、中國加強監管以及黑客攻擊頻發,幣安智能鏈似乎迎來最為灰暗的數周.

1900/1/1 0:00:00為摸底四川虛擬貨幣“挖礦”相關情況,澎湃新聞了解到,國家能源局四川監管辦公室已下發通知,將于6月2日上午召開小范圍調研座談會.

1900/1/1 0:00:00DeFi領域之所以能煥發如此強勁的生命力和創新力,主要原因之一是人們可以在以太坊上編寫靈活的智能合約,并創建具有可組合性的貨幣積木.

1900/1/1 0:00:00隨著區塊鏈漸漸進入普通用戶視野,很多有趣的去中心化應用開始流行起來,比如下圖中去中心化交易所,還有基于多種玩法的DeFi協議等等.

1900/1/1 0:00:00近年來,以太坊作為公鏈領頭羊,生態項目蓬勃發展,與此同時,即使經歷了一系列的技術優化和迭代升級,以太坊仍然面臨著一個最為長久且尚未解決的難題:由于狀態數據規模不斷增長而帶來的問題.

1900/1/1 0:00:00繼幣安智能鏈BSC、火幣生態鏈HECO等交易所公鏈崛起后,專注提速、降費的Soloan、雪崩協議、Fantom以及Layer2層側鏈們百花齊放,公鏈領域形成了多鏈并存的格局.

1900/1/1 0:00:00