BTC/HKD-0.13%

BTC/HKD-0.13% ETH/HKD-1.06%

ETH/HKD-1.06% LTC/HKD-0.81%

LTC/HKD-0.81% ADA/HKD-1.87%

ADA/HKD-1.87% SOL/HKD-0.79%

SOL/HKD-0.79% XRP/HKD-2.89%

XRP/HKD-2.89%在過去的幾個月里,分析公司Delphi Digital一直在與Aave團隊密切合作,以幫助指導Aavenomics的設計,并參與社區治理,作為這項工作的一部分,Delphi Digital提出了一種新的Aave代幣架構,理論上,它有助于改善Aave的資本效率、創新以及穩健性。

截至目前,這一提案已獲得了Aave創始人Stani Kulechov的高度認可。

在Defi借貸領域,不斷創新的Aave已取得了令人矚目的成績,根據其官網顯示,目前Aave平臺上的存款已超過了15億美元,更令人印象深刻的是,這是在沒有部署流動性挖礦激勵措施下實現的,這意味著,盡管其他defi借貸應用的收益率更具吸引力,但Aave儲蓄用戶還是選擇留了下來,這證明了Aave的產品及社區的質量。

數據:當前DeFi協議總鎖倉量為2131.3億美元:3月23日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2131.3億美元,24小時增加0.37%。鎖倉資產排名前五分別為Curve(202.6億美元)、MakerDAO(163.4億美元)、Lido(162.2億美元)、Anchor(142.6億美元)、AAVE(128億美元)。[2022/3/23 14:13:25]

然而,我們最終會看到借貸業務會成為一種“資產負債表即服務”業務,這是一個競爭非常激烈的市場,因為任何擁有資產負債表的人,都可以有效地促進借貸。正如我們看到的,像Uber、亞馬遜、谷歌等其他大型科技公司都開始提供金融服務。而在加密貨幣領域,像CREAM這樣的新貴,則通過承擔更多的風險而吸引了一批用戶,同時,像Yearn等項目也通過stablecredit解決方案進入借貸領域。

QiSwap主網將于周五推出,DeFi登錄Qtum區塊鏈:金色財經報道,隨著獨立流動性協議QiSwap完成測試網階段,DeFi將于周五登錄Qtum。Qtum在最近的新聞稿中表示,QiSwap的集成使該平臺“向實現其DeFi野心邁進了一步”。周五啟動的QiSwap主網將允許任何人構建DeFi應用程序,并在Qtum區塊鏈之上提供流動性。[2020/11/20 21:25:11]

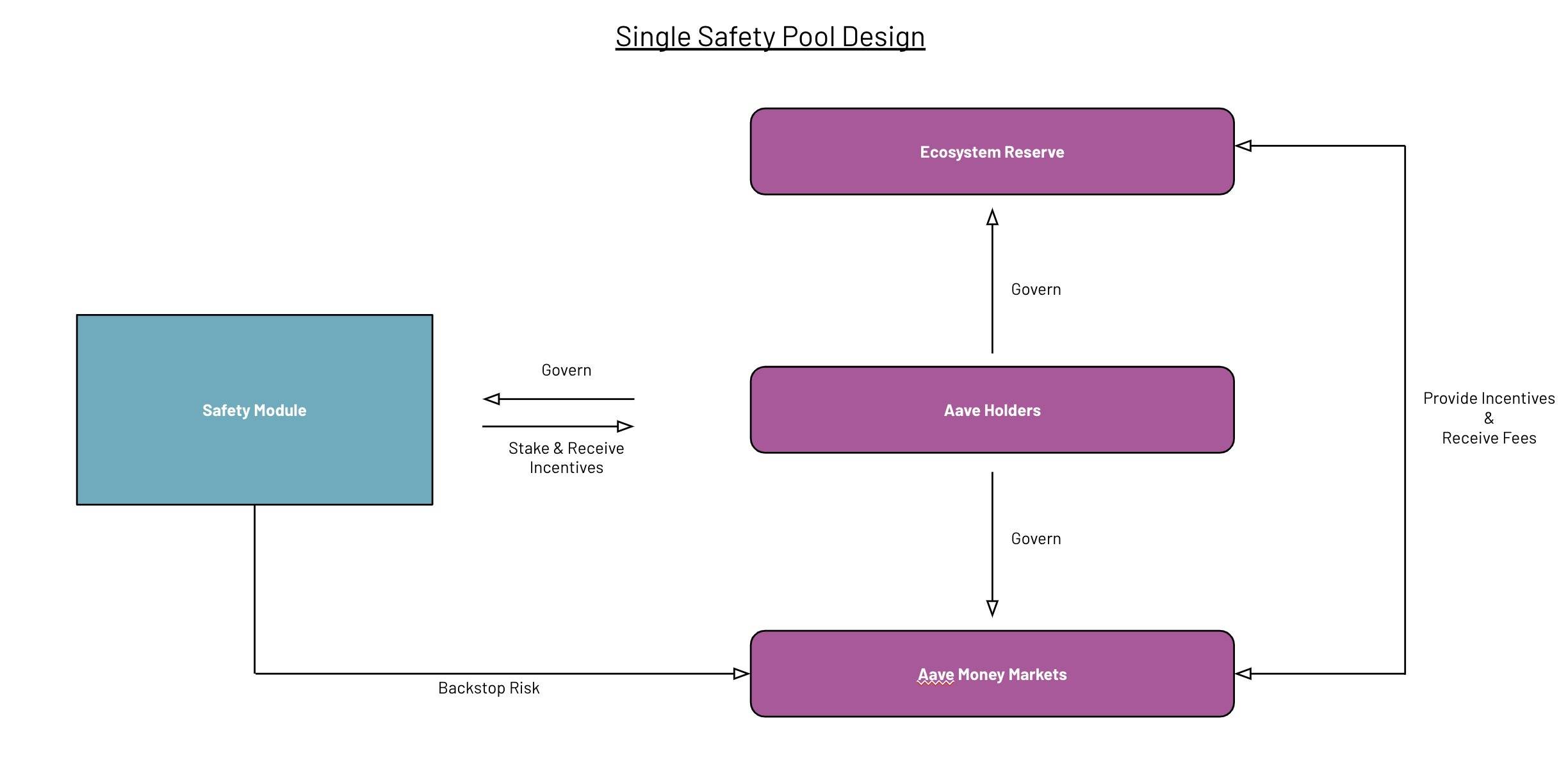

雖然像Aave這樣的大型借貸池在其利率方面,具有一定的網絡效應,但它們目前所采用的單一、無差別的資產池設計也存在缺陷:

資本效率低下,將不同的風險捆綁在一起并提供混合回報,以吸引較窄的資本基礎;

動態 | DeFi項目鎖倉價值9.98億美元,過去一周環比減少20.08%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的31個DeFi項目共計鎖倉資金達9.98億美元,其中EOSREX鎖倉2.89億美元,占比29.00%,排名第一位;Maker鎖倉2.62億美元,占比26.23%,排名第二位;排名第三位的是Edgeware鎖倉1.70億美元,占比17.05%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比27.72%。截至目前,ETH鎖倉總量達327.48萬個,占ETH市場總流通量的3.03%,EOS鎖倉總量達1.09億個,占EOS市場總流通量的10.61%。過去一周,在一輪行情暴跌中,借貸市場也受到一定沖擊,僅Maker當天清算資金額就達到了632萬美元。此外,Maker再次縮小利率至10.5%。整體而言,受行情波動影響,DeFi項目整體鎖倉價值環比減少20.08%。[2019/9/30]

通過增加失敗實驗的潛在成本來阻礙創新,因為這些失敗會引發傳染和系統性風險;

分析 | DeFi項目鎖倉達10.35億美元,過去一周環比增長28.04%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的19個 DeFi項目共計鎖倉資金達10.35億美元,其中MakerDAO鎖倉4.71億美元,占比45.57%,EOSREX鎖倉4.29億美元,占比41.49%;Compound鎖倉0.29億美元,占比2.85%;Dharma、Bancor、Augur、xDai等其他DeFi類應用共占比10.09%。整體而言:過去一周,dYdX、ETHLend、Dharma、Moloch、Nuo等DeFi項目鎖倉份額增幅較快,7日鎖倉資金環比增幅均在40%以上;EOS陣營的EOSREX和ETH陣營的MakerDAO鎖倉份額差距進一步縮小;受近期行情波動的影響,DeFi市場整體活躍度有明顯提升,總鎖倉資金環比增長28.04%。[2019/5/20]

競爭者要么引入激勵措施,以促進吸血鬼攻擊,要么冒著更大的風險加快行動,增加新的、風險更大的產品;

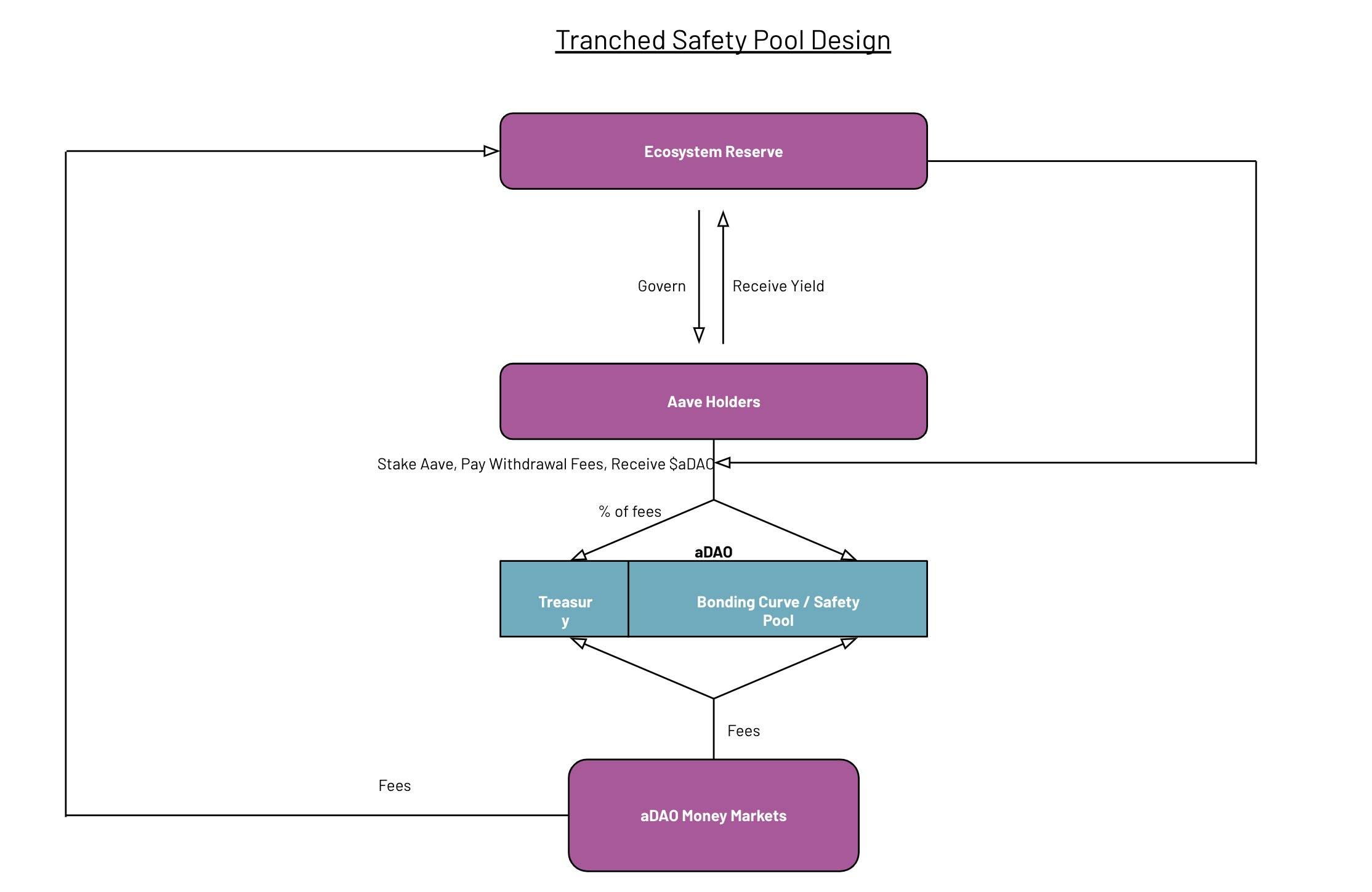

而新的提議,取消了全系統的安全池,而是替換成aaveDAO (aDAO)形式的分片安全池。每個aDAO管理自己的貨幣市場,并承擔與這些貨幣市場相關的風險。

aDAO代幣通過鎖定AAVE作為儲備資產,以聯合曲線的方式鑄造。而聯合曲線上的AAVE充當了安全池,承保了aDAO貨幣市場中的風險。

雖然aDAO是自治的,但它本身并不控制其他貨幣市場的智能合約。相反,aDAO所做的任何決定都會被發送給Aave DAO來批準和執行。這確保了鎖倉價值(TVL)始終與Aave保持一致,使整個生態系統的網絡效應最大化。

正如第一張圖所示,新提議不再由一個單獨的資金池管理所有的AAVE市場,而是分離了資本池,它們對各自貨幣市場的風險進行管理和支持。

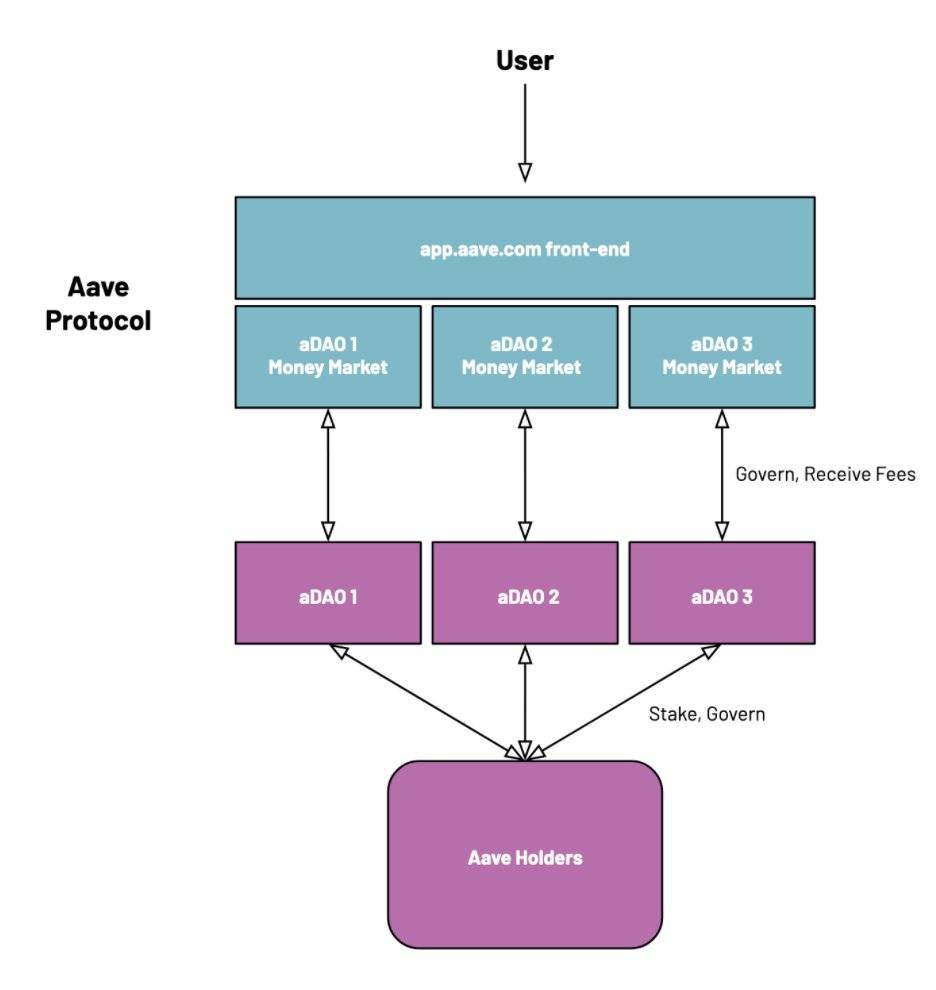

至關重要的是,當aDAO負責治理和支持其自身貨幣市場的風險時,用戶始終是和Aave前端和智能合約進行交互。

這可以確保Aave控制用戶關系以及鎖倉價值(TVL),提高分叉阻力以及整個生態系統的網絡效應。

由于復雜性被抽象了出來,用戶體驗也得到了改善,因此,理論上Aave可以更快地發展,并提供更多種類的保險貨幣市場。

而那些愿意承擔風險的人被隔離和控制,并因此而得到適當的回報(aDAO持有者)。

我們相信,這項提議會推動Aave成為一個信貸協議,而不是一個信貸工具,其目標是讓Aave成為啟動、發展及管理貨幣市場的平臺,并從Aave現有的網絡效應和規模中獲益。

關于完整的32頁報告提議,你可以看這里:https://www.delphidigital.io/reports/towards-aave-as-a-credit-protocol-tranching-risk-to-enable-greater-capital-efficiency-novation-and-robustness/

Tags:AAVEAVEDEFEFIaave幣的中文叫什么aave幣最新消息DEF幣velodromefinance幣新聞

盡管可能會有智能合約風險,但是投資者仍然看好DeFi。其中的原因之一就是,相對于DeFi,投資者根本不知道CeFi會怎么動用用戶資產、潛藏著什么樣的風險.

1900/1/1 0:00:00從2020年6月開始,DeFi(去中心化金融)的鎖倉價值開始出現前所未有的攀升,以迅雷不及掩耳之勢實現了從十億級到百億美元的突破。如此熱度,不禁讓人聯想2017年的那段行業“猛漲期”的如火如荼.

1900/1/1 0:00:00近幾個月來,億萬富翁們不斷囤積比特幣(BTC)。繼Paul Tudor Jones之后,對沖基金經理Stanley Druckenmiller成為最新一位公開披露其比特幣投資的億萬富翁.

1900/1/1 0:00:00互聯網已經變成這樣一個地方:你在這里越來越難說出自己想說的話、發表自己想發表的內容、去為巨大的社會問題發聲.

1900/1/1 0:00:00律動 BlockBeats 消息,11 月 24 日,鎖定在 DeFi 的代幣總價值已經創下新高,但是激增的加密價格掩蓋了一個令人驚訝的新趨勢.

1900/1/1 0:00:00以太坊可以構建許多不同類型的應用程序。今天,大多數應用程序分為以下幾類:DeFi、DEX、游戲、收藏品、市場、供應鏈、開發工具、ID、治理、基礎設施、企業以太坊、預言機、ERC標準.

1900/1/1 0:00:00