BTC/HKD-0.24%

BTC/HKD-0.24% ETH/HKD-0.4%

ETH/HKD-0.4% LTC/HKD+0.24%

LTC/HKD+0.24% ADA/HKD-0.72%

ADA/HKD-0.72% SOL/HKD-1.02%

SOL/HKD-1.02% XRP/HKD-0.48%

XRP/HKD-0.48%惡意做空,大戶砸盤?

北京時間5月19日凌晨,BSC上借貸協議Venus的代幣XVS價格開始出現劇烈的漲幅,從最低70美元到最高點144美元只用了不到幾小時,但在隨后價格開始出現巨大的回落,最低價格低至31美金,較高點跌幅78%。

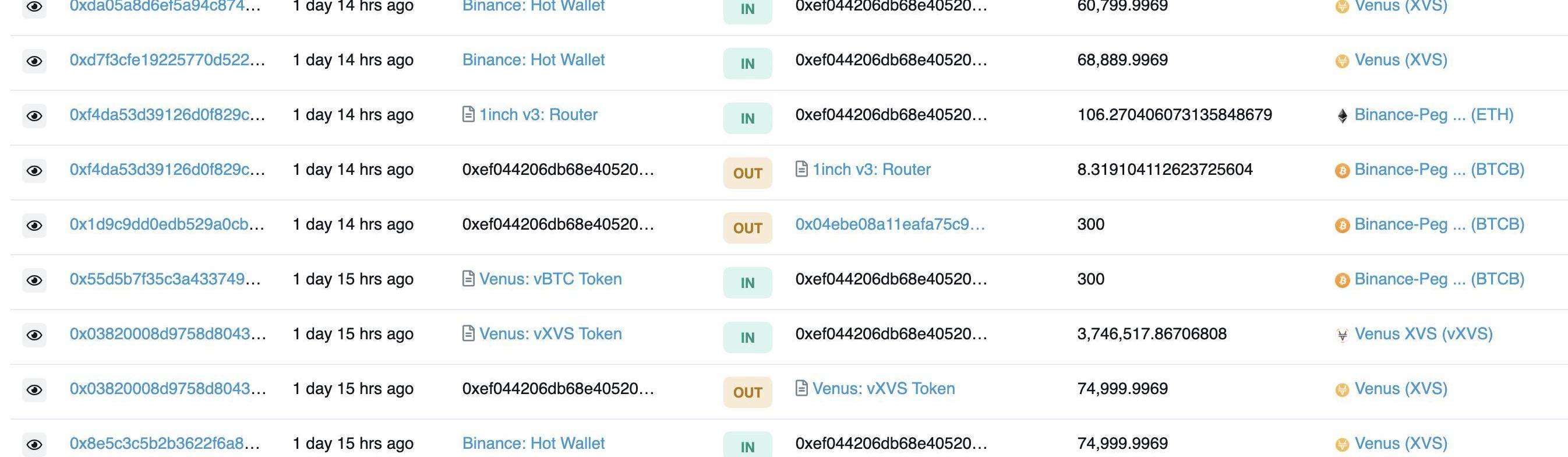

根據社區用戶提供的大戶地址:0xEF044206Db68E40520BfA82D45419d498b4bc7Bf,其也是vXVS最大的持倉地址,通過在BscScan上查詢該地址的記錄可以發現,該地址在19日凌晨0點開始在鏈上以及幣安交易所大量購買XVS代幣,又因為市面上流動上的XVS流動性不足,短時間內的大量購買導致了價格的進一步上漲。

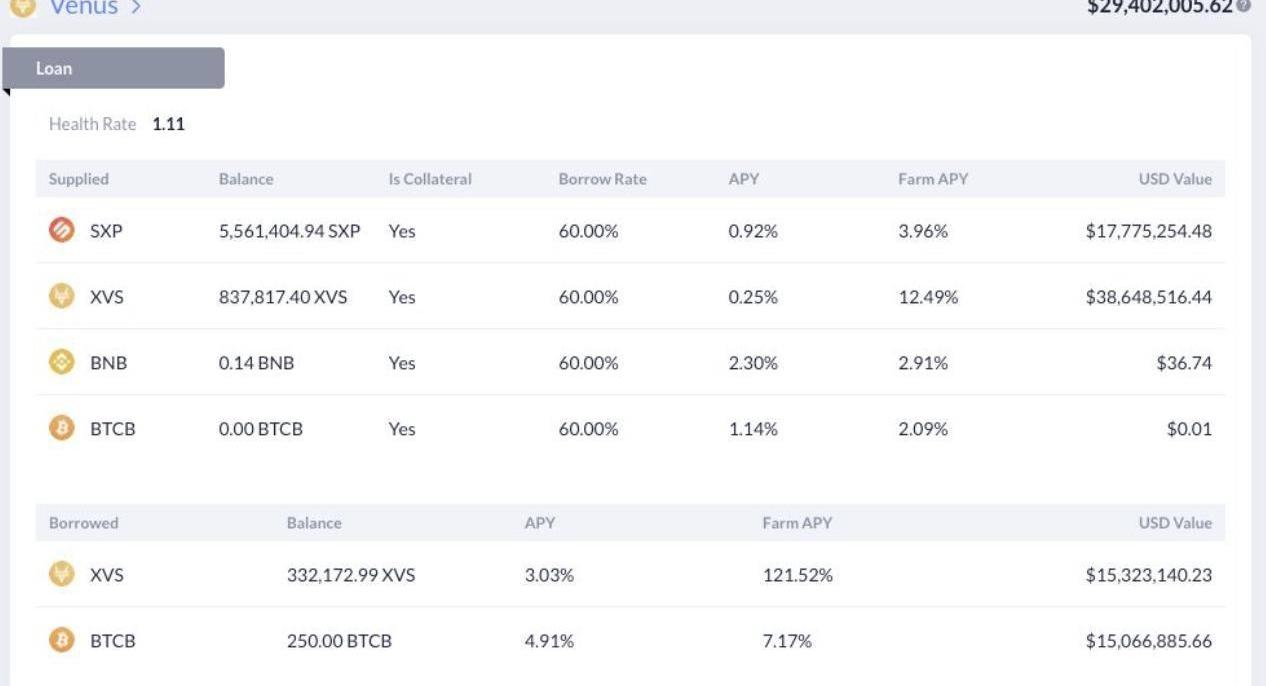

加密KOL王大有在微博表示:該大戶在價格高點的價格抵押了接近200萬個XVS,然后借出了4100個比特幣和9600個以太坊,預計為2億美金的債務,之后導致了連環清算。

主力數據復盤:火幣BTC主力在拉升前開多近3000萬美元:AICoin PRO版K線主力大單跟蹤顯示:剛剛,比特幣現貨價格拉升至最高11500美元。拉升前,火幣BTC當季合約大額委托單頻繁出現并成交。其中,一共成交20筆,價值近3000萬美元的大額委托買單。

AI-PD-持倉差值在大部分大額委托買單的成交過程中為較高綠柱,即持倉量增加明顯,可判斷為買入開多。[2020/8/27]

社區關于本次事件最大的推手在于,XVS的抵押率80%,而這樣的設定來自最近5月8日通過的VIP-22提案,提高部分抵押物的可借貸因子,如主流幣BTC、ETH、BNB,XVS及其背后開發團隊Swipe的代幣SXP,還有穩定幣USDT、BUSD、USDC,提案里面解釋了這一行為是因為這些資產具有足夠的流動性,可以提高Venus的資金利用率,增強競爭優勢。

雖然說增加和抵押率可以提高資金利用率,但是也提高了Venus系統的風險,因為80%的抵押率意味著只要抵押資產下跌14%,就有可能觸發系統的清算。

主力數據復盤:Bitfinex買入推高價格,其他平臺跟隨確認突破:AICoin PRO版主力數據及秒級周期K線顯示:在今天7點的這輪上漲中,07:00:11,Bitfinex BTC/USDT主動買入183.62BTC,買入價格9749.3,被賣價格9777美元,滑點高達42.7美元,把價格推至9791美元。 隨后的07:00:12,BitMEX開始出現大額主動買入,41秒內主動買入7筆,共計1442萬美元。 差不多相同時間,火幣BTC季度合約上亦出現大量主動買入單子。72秒內,有16筆,共計2560萬美元成交。 此位置為三角形上沿及日線級別下降趨勢線附近,可見大量的買入確認了突破。三分鐘后市場開啟大幅度拉升。[2020/6/2]

在DeFi借貸系統里,一般都會有健康因子的概念,一般與賬戶的借款額、抵押物相關,具體可以表示為:健康因子=∑(抵押物*清算閾值)/(借款額+借款利息)

當健康因子<1時,將觸發DeFi借貸系統對該用戶賬戶抵押物的清算,清算個別用戶是為了避免系統性金融風險的發生,因此借款人將受到系統的懲罰,而清算人則會獲得一定的獎勵,在最近5月3日剛剛通過的VIP-19提案更是在原來10%的激勵調整為15%,進一步激勵了清算人去參與本次清算,又因為抵押物XVS價格從70美元到140美元的這個過程屬于個人操作,市場并沒有太多的共識,因此在清算過程中抵押物的價格加劇下滑才導致了最后的1億美元的壞賬。

主力數據復盤:大量主力恐慌性平空買入推高了價格:AICoin PRO版K線主力數據顯示,在此輪拉升中,多個平臺都出現了大量的大額買入平空單,大量的買入推高了價格。

最先是火幣BTC季度合約在28日17:00~19:00中短時掛起7筆,共計2333.19萬美元大額委托買單并成交,買入均價9211美元。成交后,價格開始拉升。

20:50~22:50,OKEx BTC季度合約短時掛起25筆,共計6284.92萬美元的大額委托買單并成交,買入均價9494.9美元。

05:15,BitMEX XBT永續合約市價主力市價買入1000萬美元,買入價格9445.5美元,滑點41,價格向上插針至9523美元。不久后價格再度拉升至最高9629美元。

結合AI秒級持倉量分析,以上大部分買單成交后,持倉量均下降明顯,可判斷大部分均為買入平空單。

可見,大量主力恐慌性的平空買入推高了價格。[2020/5/29]

那么是預言機的問題嗎,Compound之前曾因為只采用了Coinbase上單一DAI的價格導致了9000萬美金的清算,所以Venus也在22提案里將原來的喂價有原來的Band改為Chainlink,而本次事件中不管是鏈上還是交易所,確實都達到了那個價格。

復盤:主力開空均價6823美元:AICoin PRO版K線主力大單統計顯示,4月11-12日,OKEx BTC季度合約上有14筆,總成交5148.58萬美元的委托大賣單成交,結合AI-PD-持倉差值,這一過程持倉量增加明顯,可判斷為主力開空,開空均價6823.56美元。火幣BTC季度合約在這個位置附近同樣有2500多萬美元的主力開空單。[2020/4/13]

不止一次

整個清算過程也是足足進行了幾個小時,通過觀察這個地址之前的交易記錄還可以發現,他作為第一XVS持倉地址,一直在循環供應XVS,再借出XVS,循環操作,直至借貸額度用完,沒有爆倉風險。又根據Venus平臺的代幣經濟模型,將XVS代幣總量的79%將會被預留給社區挖礦,并將35%分配給借貸池,即分配給抵押資產并獲得利息的用戶、35%分配給借貸池,即分配給借出資產并支付利息的用戶,又因為XVS有借貸額度限額,大部分的XVS都是被這個大戶借走,同時享受著121%的年化收益。

動態 | EOS備選節點CryptoLions復盤叢林測試網遭受攻擊全過程:EOS備選節點CryptoLions發文,復盤了叢林測試網遭受攻擊和恢復的過程。攻擊者濫用叢林測試網的faucet,用測試網上的代幣投票給不生產區塊的節點,從而導致測試網罷工。CryptoLions提到,這次攻擊不會發生在EOS主網上,因為EOS主網沒有faucet。[2018/9/11]

而在最新的提案里面,官方降低了XVS的產出,轉而使用一部分的VRT來作為激勵,在5月16日開始正式通過,這也是在2021的路線圖里面提到的。可能是因為這名大戶對于后市的不看好,想要著急拋出手中的資產,但因為XVS深度差大幅拋售容易導致資產縮水,但也是因為深度差,所以選擇通過短時間拉升價格這樣的方式,來完成一次成功的狙擊。

這樣的手段不禁讓人想到今年1月份,一個在幣安智能鏈上的跨鏈資產協議Canno代幣在SwipeWallet上公開發售,隨后Venus官方發推表示將上線并支持CAN代幣。之后在DEX上把CAN的價格拉到0.35美元,因為本身沒有多少流動性,所以僅僅花費了幾十ETH。

之后便出現4.48億個CAN流入Venus平臺,以0.35美元的價格做抵押,借貸了3000個比特幣和7000個ETH以及其它資產,繼而Venus產生約1億美元的壞賬。

我們能從這次事件中學到什么?

同樣是因為抵押了流動性不足的資產,同樣是因為通過拉高抵押物然后高點借貸,似乎項目方并沒有從這樣的事件中學到什么。

首先是抵押物的選擇,在傳統金融市場,銀行行長及董事會因為有足夠大的權利,大到可以選擇抵押物的資產類型,正因為如此才有銀監會的存在。著名的安邦集團收購成都農商銀行之后,入駐董事會,開始讓銀行銷售自家的保險,之后把保費再存入自家銀行。在這樣的層層嵌套下完成了兩萬億的金融帝國,當然最后的結局我們都很清楚,當然最后的結局我們都很清楚,期限錯配,導致流動性危機,君以此始,必以此終。

如果一個項目方可以隨意選擇某一抵押物,那么去中心化的世界反而更成了作惡者的天堂,因子這里沒有監管,甚至可以監守自盜。某種程度上,項目方以及大戶已經成為了另一個中心。作為社區治理的項目,更應該在項目成熟之后將抵押物的選擇權交給社區,同時設立防止大戶作惡的機制。

針對不同抵押物,設計合理的存款上限以及借款上限,如深度差的抵押物在借流動性比較強的代幣時,抵押系數需要有一定的減少。

其次,高抵押率固然可以帶來更高的資金效率,但要充分考慮抵押物的價格波動性以及市場交易量,XVS在完成VRT快照之后短時間內價格更是出現了30%的下跌。對比以太坊上知名借貸協議,如Aave、Compound對于自身代幣的抵押率一直保持在60%上下,更何況二者的代幣流通足夠分散,市場深度也遠遠大于XVS。

以及在清算上要能夠兼顧各種可能的情況,如借貸協議Liquity,雖然抵押品率為110%,實施了基于穩定幣池的清算流程,這種機制提供了一種自然的方式,如果一筆貸款在抵押品價值降到最低抵押率以下,就可以直接將抵押品交給收購方,讓系統用他們的存在穩定池里的資金代替借款人收回債務。這樣一來,抵押品盈余或多出的抵押品就是收購方的利潤或借款方的損失。

同時,在預言機的喂價過程中,是否能有更多維度的指標支撐,如交易深度,交易量,而不僅僅只是提供價格,決定預言機結點報價穩定性和魯棒性的核心因素是:Cex的行情深度和參與者結構,以及Dex的資金利用效率,Cex行情深度越深,參與者結構越豐富,獲取的價格便越具有代表性,作惡和操縱的難度也越大。而Cex交易深度不足的時候,同樣會面臨了交易所作惡、市場操縱等等問題。

以及對于深度比較差的抵押品,借貸平臺還要考慮時間的因素,如MakerDAO為了防止喂價過程受到攻擊,MakerDAO?Oracle安全模塊(OSM)?會將新的參考價格的發布延遲一小時,當然在極速下跌的市場中,更快的預言機報價,可以更大的減少壞賬的風險。

總之,DeFi仍然是一個十分新興的行業,經過的每一次風險攻擊,都是在為今后更大的資金量做鋪墊,從每一次事件里學到教訓,再應用到下一版本之中,提升整個DeFi世界的安全性,防范系統性風險,這才是本次事件留給我們最主要的財富。

原文鏈接:https://www.chaincatcher.com/article/2061967

對于任何想要進入加密貨幣甚至創造自己的代幣的人來說,MEME類項目是一種公平的游戲。所需要的只是一份加密貨幣合同和一些交易網站上的一些賬戶.

1900/1/1 0:00:00頭條 ▌沃頓商學院:DeFi有改變全球金融的潛力賓夕法尼亞大學沃頓商學院剛剛發布了對去中心化金融的評估報告.

1900/1/1 0:00:00引言:了解NFT,讀NFTInsider周報就夠了。原標題:《NFT周報:WHALE起航一周年,淘寶阿里拍賣推出NFT數字藝術專場》 藝術類新聞 好萊塢標志將以NFT形式進行慈善拍賣由奧斯卡獲獎.

1900/1/1 0:00:00頭條 ▌北京地區首張數字人民幣保單簽發落地5月17日,現代保險為付女士簽發了北京市首張數字人民幣保單:“橙易保”百萬醫療險保單.

1900/1/1 0:00:00《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯.

1900/1/1 0:00:00注:5月20日,波卡創始人GavinWood在波卡社區大會上表示,Kusama平行鏈預計將于下周一上線.

1900/1/1 0:00:00