BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD-1.13%

ADA/HKD-1.13% SOL/HKD-0.19%

SOL/HKD-0.19% XRP/HKD-2.02%

XRP/HKD-2.02%撰文:Nansen譯者:盧江飛

最近發布的UniswapV3在以太坊領域引起了極大關注,不少人對這個新版本感到興奮。UniswapV3版本的核心在于可定制性,用戶可以把用作做市頭寸的流動性集中到特定價格范圍內,因此不必探索全部價格敞口。此外,流動性資金池也可以自定義設置代幣兌換費用。

Uniswap的合約核心依賴于NonFungiblePositionsManager.sol合約,該合約允許用戶彼此交互以存入和提取流動性,可以通過此鏈接進行查看。此外,一種代表流動性的非同質化代幣會在UniswapV3被相應地鑄造和銷毀,該NFT是具有唯一TokenID的ERC-721代幣,截至5月15日,已經有約15,000個UniswapNFT被鑄造。

在UniswapV3中提供流動性的交易會調用Multicall函數,該函數可一次性捆綁多個交易。如果流動性池合約支持某個特定交易對,那么流動性就會直接存入該交易對中;如果流動性池合約不支持某個特定交易對,那么將會部署一個新的流動性池合約。如果您想了解此類流動性資金池,可以點擊此鏈接查看相關示例。

在本文中,我們將深入探討UniswapV3的興起及其對整個DeFi市場格局的影響。

更好的資本利用方式

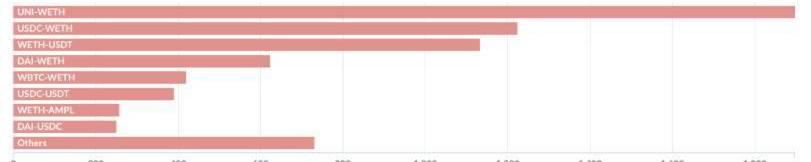

用戶該如何利用UniswapV3?對于這個問題,我們可以通過分析UniswapNFT鑄造數量來尋求答案。事實上,每個UniswapNFT都是用戶市場訂單的唯一代表,因此,通過NFT,我們就能知道相關資產交易對的表現情況。到目前為止,已經有大約15,000個UniswapNFT被鑄造出來,按照NFT的鑄造數量,下圖展示了流動性排名前八的交易對,這些交易對的流動性總量大約占到UniswapV3總流動性的30%以上。

預警:Uniswap上現存在虛假ARB代幣相關流動性池,用戶需謹慎識別:3月23日消息,有人在Uniswap上添加了虛假ARB代幣組成的虛假ETH/ARB Pool。用戶需謹慎識別。[2023/3/23 13:21:50]

通過分析可以看出,目前有兩種類型的流動性資金池最受歡迎:

波動性資產-穩定幣交易對

資產-資產交易對

接下來,讓我們來詳細探究一下為何這兩類流動性資金池最受歡迎。

定向做市

WETH-穩定幣交易對之所以在流動性提供者中廣受歡迎,是因為流動性提供者可能會利用該交易對針對性地制定做市策略。如果您想了解如何在Uniswap中設置ETH限價買單,可以查看以下這段UniswapV3文檔中的描述:

「假設DAI/ETH流動性資金池的當前價格為1,500DAI/ETH,您預計在下一次市場低迷時ETH會跌至1,000DAI,之后ETH將反彈。因此,您可以按照1,000DAI/ETH的價格設置一個買單,這意味著一旦價格下跌到范圍內DAI就會被自動兌換成ETH。這是有可能的,因為低于現貨價格的價格空間是由價格較低的資產——也就是DAI計價的。您可以按1,000DAI/ETH的價格提供DAI,當ETH的現貨價格跌至1,000DAI/ETH時,就會被兌換為ETH。」

數據:Uniswap V3 Gas消耗量比V2高近100%:據Reddit網友消息,Uniswap主網上,所有三種交易類型(交換、添加和刪除)在V3中的平均Gas費用要比V2高得多。其中,在V3中交換代幣要比V2多使用24%的Gas;在V3中添加代幣要比V2多使用249%的Gas;在V3中移除代幣要比V2多使用33%的Gas。從平均數來看,Uniswap V3要比V2多用102%的Gas。[2021/5/6 21:29:35]

同理,限價賣單也是有可能的,即:如果一個人想在價格達到某個價格范圍時賣出ETH,只需要設定一個高于1,500DAI/ETH的價格定單,然后只向該流動性資金池內提供ETH即可。

低滑點穩定資產交易

諸如WBTC-WETH和USDC-USDT這些價格走勢具有高度相關性的交易對,一直對流動性提供者具有較大吸引力,因為它們遭受無常損失的可能性相對較小。

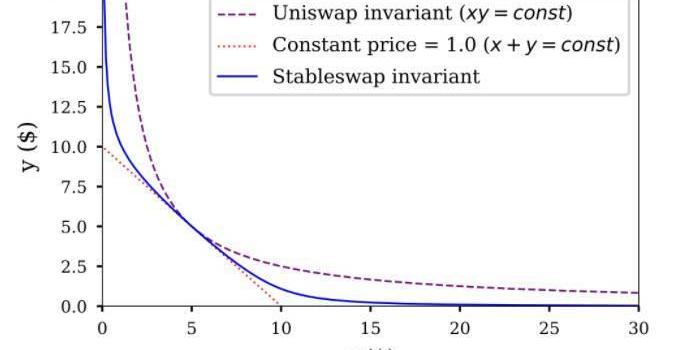

然而,交易者在這些交易對上依然可能會面臨較大的滑點。如下圖所示,隨著x軸沿Uniswap不變曲線移動,y軸上的價格波動幅度就會逐漸增大。正如在UniswapV2中所做的那樣,我們在整個價格范圍內可以按照「x*y=k」這個公式進行建模。

上圖資料來源:Curve.fi白皮書

但是,對于持有高度相關性的資產交易對來說,其實并不應該發生高滑點交易。CurveFinance似乎是意識到這一點的DeFi協議,并且還發布了白皮書,該協議在2019年提出一種全新的定價公式:stableswapinvariant,其模式與UniswapV3現在提供的集中流動性非常相似。從那以后,Curve吸引了超過90億美元的流動性存款,日均交易量達到50萬美元。

1月份DEX交易量突破600億美元 Uniswap交易量突破300億美元:2月1日消息,The Block Research收集的數據顯示,去中心化交易所1月份交易量超過600億美元,創歷史新高。其中,Uniswap 1月份交易量突破300億美元。SushiSwap和Curve的1月份交易量分別為134.8億美元和59.2億美元。(The Block )[2021/2/1 18:33:20]

實際上,UniswapV3在設計時也考慮了UniswapV2的穩定資產滑點問題。在UniswapV3中,「x*y=k」這個公式僅適用于由流動性提供者主動設置的價格范圍,而且必須將流動性集中在非常窄的點差附近,如下面這個的深度圖所示。

上圖資料來源:UniswapAnalytics

那么,究竟哪種模式可以勝出呢?在評估資金效率時,如果我們比較總鎖倉量這個指標的話,UniswapV3目前處于領先位置;如果我們比較日均交易額這個指標,UniswapV3可能會略微遜色一些。「有趣」的是,Curve團隊在推特上也認可了UniswapV3的流動性資金池效率,5月6日,他們在推特上寫道:

「看到UniswapV3上的流動性積累,我們覺得非常酷!目前UniswapV3上的流動性分配和效率與Curve上的3pool非常相似,但在一周后,3pool在交易深度和緊度上提升三倍。現在,鏈上人機大戰現在已經開始了!」

Compound 29號提案通過:將允許UNI持有者進行cUNI團體投票:據官方消息,Compound社區發起的28號提案8因提案者代表意外減少而被取消。29號提案是28號提案的新版本。該提案旨在將cUNI市場流動性委托給社區multisig(即進行團體投票)。社區multisig將根據cUNI持有人達成的共識進行投票,但保留取消任何用于在鏈下投票中獲得優勢的操縱行為的權利。此外,如果未達到10%的法定人數,multisig將不會投票。

11月2日,Compound社區發起28號提案,允許UNI持有者進行cUNI團體投票。若該提案通過,社區將允許UNI持有者將UNI鎖定到cUNI合約地址,UNI持有者將能作為一個團體進行投票,持幣者可通過委托UNI賺取利息以及幫助社區收集足夠的投票。[2020/11/15 20:52:00]

但是需要注意的是,Curve協議的流動性資金池主要依靠激勵收益獎勵推動鎖倉量增長,而這可能也是Curve協議上「交易額/鎖倉量」指標表現較低的原因之一。

自動化流動性提供策略

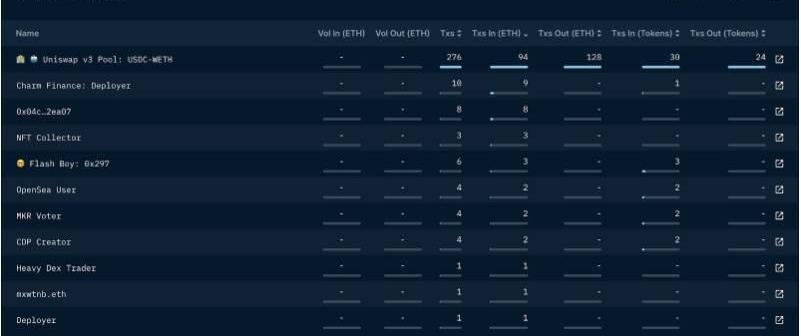

與所有鏈上活動一樣,智能合約可編程性為DeFi用戶引入了一種在各種資本市場創建自動化策略的新方法。現在,基于UniswapV3的項目為DeFi用戶提供了全新的機會,使他們能夠適應比以前更高的復雜性來訪問流動性提供策略,其中之一就是charm.fi的AlphaVault,目前該自動化流動性提供策略已經部署在了主網上。

Uniswap出現買進大單將ETH價格推到450USDT 現已恢復正常:Uniswap出現了購買4萬ETH的大單,將該網站上的ETH價格推到450USDT附近,按ETH現價計算該單涉及金額1600萬美元。目前該網站價格已回到397.88USDT。(cryptobrief)[2020/8/11]

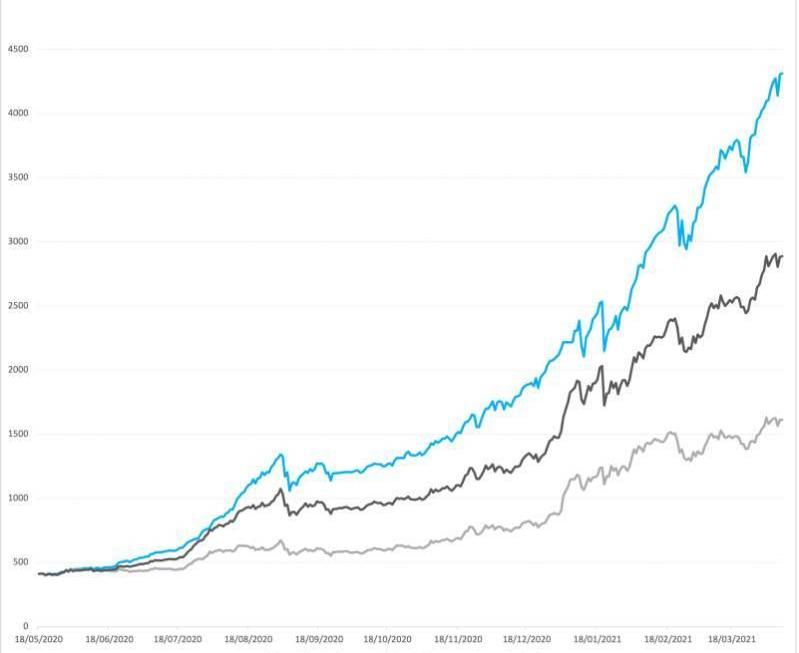

上圖:根據Charm的AlphaVault策略收取交易費用進行回測,資料來源:CharmFi

簡單而言,Charm的策略既簡單又聰明。

在UniswapV3上,一旦市場價格超出您在流動性頭寸中設置的價格范圍,此時您將無法再通過所提供的流動性資金來賺取交易費。根據市場價格的變化,Charm的AlphaVault會上下移動你的做市定單價格范圍,從而實現對資產進行高級別的管理,流動性提供者因此可以持續賺取交易費。由于AlphaVault存款有上限,因此,我們僅在合約中找到36筆存款且沒有已知資金或項目參與。

UniswapV3的gas效率

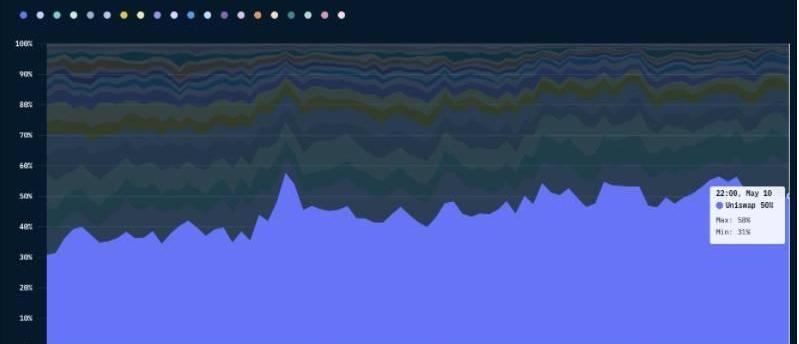

對于加密貨幣市場來說,的確存在許多優化gas成本的需求。不管是鑄造NFT,還是路由等鏈上活動都需要復雜計算的支持,因此需要更高的gas費用才能執行。在過去7天中,Uniswap平臺上的交易已花費gas費用接近65,000Ether,同時Uniswap所花費的gas費用在以太坊總gas費用的占比數字也在穩步增長。有人認為,UniswapV3的合約給gas市場帶來了巨大影響——數據不會說謊,在gas費用支出排名前20的項目中,Uniswap的排名最高,而且gas費用支出占比已經達到近50%的程度。

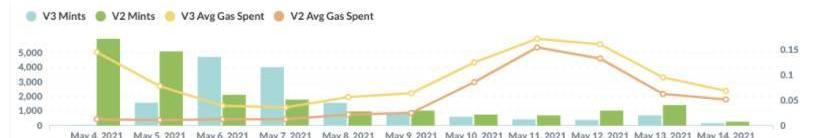

另外,如果我們深入研究一下匯總數據,或許也能從中找到一絲端倪,因為數據顯示,UniswapV3上提供流動性確實會在每次交易時花費大量ETH作為gas費用。如果考慮到每次鑄造一個新的流動性頭寸還可能進行多次重復交易,那么這種差異會更加明顯。5月11日,以太坊gas價格達到峰值,在當時情況下,UniswapV3上的鑄幣平均成本約為0.17ETH,而UniswapV2上的鑄幣平均成本約為0.15ETH。有趣的是,即使UniswapV2上的鑄幣平均成本更低,但人們似乎更愿意在UniswapV3上交易,因為UniswapV3的新流動性提供者頭寸數量一直在穩步減少。

UniswapV3上的代幣兌換交易會消耗更多gas費用嗎?還是會消耗更少的gas費用?對于這個問題,爭論似乎也越來越激烈。UniswapV3在其公告中這樣寫道:

「UniswapV3不僅有突破性的設計改進,而且以太坊主網上UniswapV3的代幣兌換gas成本也比UniswapV2更便宜。」

然而,許多人對Uniswap的說辭提出異議,比如HaseebQureshi就在其推特上發文寫道:

「看起來UniswapV3的gas價格并不比UniswapV3低,但這種狀況基本上也符合預期。WETH=>Dai是167Kgas,我路由另一個交易對甚至需要支付超過220Kgas。」

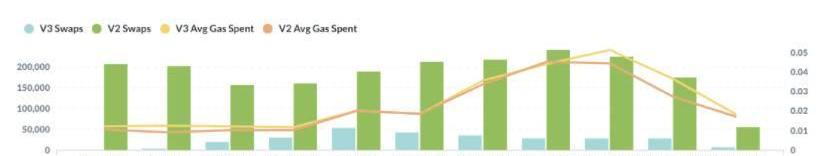

從5月4日開始,我們進一步匯總了Uniswap交易中花費的gas費用數據,并按照以下共識進行計算「平均gas支出」指標——

已支付的gas費用總額/UniswapV3的代幣兌換總量

已支付的gas費用總額/UniswapV2的代幣兌換總量

通過對比上述兩個指標數據,我們發現UniswapV3上的代幣兌換成本似乎略高。5月13日數據顯示,UniswapV3平均每筆交易需要支付的gas費用約為0.037ETH,而UniswapV2平均每筆交易需要支付的gas費用約為0.027ETH,按照當日ETH價格計算,意味著用戶每次在UniswapV3上交易會比在UniswapV2上交易多支付30美元以上。實際上,自5月8日以來,UniswapV2上的交易量依然處于較高水平,而UniswapV3上的交易量則有所減少。

在過去的10天中,UniswapV3上的代幣兌換成本比UniswapV2平均高出約0.0024ETH,gas費用支出的標準差約為0.03078ETH。隨著時間的流逝,后續進一步比較UniswapV3和UniswapV3的gas費用支出數據應該會很有趣。

Uniswap的未來

不可否認,UniswapV3自上線以來已經取得了不少令人矚目的成果,為DeFi生態系統發展所帶來的福祉也遠比人們想象的要多得多,比如:

UniswapV3代幣兌換交易可以解決高滑點問題,繼而大幅減少了用戶被搶先交易或逆向交易僵尸程序進行三明治攻擊的可能性。

即使UniswapV3采用簡單主觀交易策略,資本效率也可以被進一步提高——我們從Visor、xToken和Method這些項目的優質表現也能窺見一斑。

UniswapV3的穩定性和充分去中心化治理方式也是獨一無二的。

實際上,UniswapV3為自動化做市商提供了一個安全可靠的「一層解決方案」,所有其他協議都可以在此基礎上構建。目前,UniswapV3已經拿出一部分資金用于支持復雜做市策略的研究,旨在進一步優化特定資產的資本回報率。

總之,即使目前依然存在較高的gas費用問題,但UniswapV3仍值得我們關注。

來源鏈接:www.nansen.ai

Tags:UNISWAPUniswapETHYummi UniverseDryCakeSwapuniswap幣總量ETHG上交易所

2019年4月1日,愚人節當天,狗狗幣社區玩笑般的發起投票,選舉狗狗幣CEO。候選人有全球首富、特斯拉CEO埃隆·馬斯克、Ethereum創始人VitalikButerin、萊特幣創始人Char.

1900/1/1 0:00:00BTC.com數據顯示,截至5月17日上午,過去24個小時,比特幣礦池算力突然普遍暴跌。AntPool跌14.7%。F2Pool跌2.21%。Huobi.Pool跌18.47%.

1900/1/1 0:00:00BTC: 前面我們說比特幣的支撐在43000美元。 獨家 | OKEx高級研究員李煉炫:股市暴跌不一定導致比特幣上漲:針對“A股當前走勢對幣市帶來的影響”問題,2月4日,金色財經獨家采訪了OKE.

1900/1/1 0:00:00DeFi總鎖倉量已回落至上周平均水平,總地址數持續穩定增長根據DeBank的數據,上周DeFi的總鎖倉量仍保持高位。5月11日達到一周最高值約1315.5億美元,并創下歷史最高值.

1900/1/1 0:00:00美聯儲縮減QE計劃來了嗎? 來源:彭博;日期:2016年至2021年根據上周公布的美聯儲會議紀要,多位委員開始考慮討論縮減量寬政策.

1900/1/1 0:00:00近段時間,馬斯克的言論搞得加密貨幣市場雞飛狗跳,行情也隨之劇烈波動。市場也對此質疑過,馬斯克在推特上頻繁的言論已經涉及操縱市場,但當前加密貨幣市場監管上的不完善反而令馬斯克依然可以無所顧忌.

1900/1/1 0:00:00