BTC/HKD+0.75%

BTC/HKD+0.75% ETH/HKD+1.89%

ETH/HKD+1.89% LTC/HKD+1.84%

LTC/HKD+1.84% ADA/HKD+1.32%

ADA/HKD+1.32% SOL/HKD+0.34%

SOL/HKD+0.34% XRP/HKD+0.1%

XRP/HKD+0.1%Solana生態項目逐步增加,借貸、DEX以及衍生品等協議開始豐富起來。Mercurial也是Solana生態上的項目之一。它提供穩定資產兌換服務,這聽上去跟目前以太坊生態中的Curve似乎差別不大。不過,作為后來者,它有更多的機會去學習之前DeFi協議的一些優點。這可以從它的設計中看出來,它在用戶最為關注的交易滑點、LP收益、資產利用率等方面都做了一定的迭代優化。

Mercurial從穩定幣AMM資金池開始切入,為Solana生態提供USDC、USDT、wUSDC、wUSDT等穩定幣的兌換服務,隨著對用戶需求的把握和生態的發展,Solana也計劃為更多穩定資產提供流動性服務。

那么,Mercurial有哪些迭代值得關注?我們先從其整體框架入手。

理解Mercurial的框架

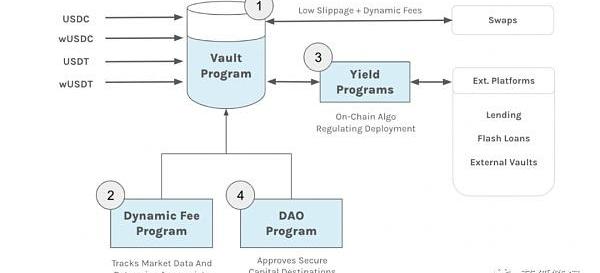

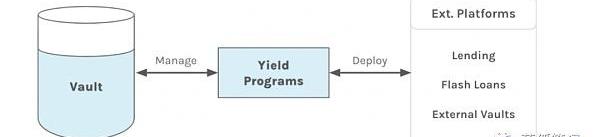

我們可以看看Mercurial的框架圖:

可以看到核心有幾個:Vault、Yield、動態費用、DAO治理。

BitKeep Swap 新增對 Solana 的支持:5月29日消息,BitKeep Swap 已集成 Solana 生態交易協議 Raydium,提供 Solana 鏈上代幣交易服務以及 K 線行情查詢功能。BitKeep 此前已經開通 Solana 跨鏈兌換通道,通過集成跨鏈橋 SWFT,用戶可以在 Solana 與以太坊、BNB Chain、Polygon、Arbitrum 等鏈之間進行自由詢價與交易。[2023/5/29 9:49:19]

Mercurial有動態的做市資金庫。它的資金庫為穩定資產兌換提供自動做市,LP可以將其穩定資產存入到Mercurial的資金庫中,然后為穩定資產兌換提供流動性,同時通過種地或挖礦等獲得外部協議的收益,如參與借貸、閃電貸以及收益聚合等。此外,LP的費用收益也不是固定的,而是動態變化的,這也是它與眾不同的一個設計。

具體分解來看,有幾個方面是理解Mercurial的關鍵:

Mercurial在降低滑點上的設計

我們知道,目前AMM上進行較大額度的兌換,往往會帶來較高的滑點。即便是穩定資產的兌換也會如此。

Solend新提案SLND3投票通過,為解決巨鯨清算問題引入5000萬美元借款額度:6月22日消息,Solana 生態借貸協議 Solend 提案 SLND3 以 150 萬投票(99.7 %)獲得通過。該提案為解決巨鯨的清算問題,建議為每個賬戶引入 5000 萬美元的借款額度,暫時將最大清算平倉系數從 20% 降至 1%,并將清算罰款降低至 2%。[2022/6/22 4:44:39]

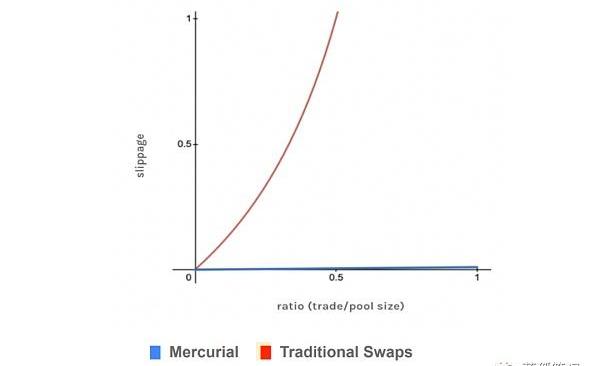

Mercurial跟通常的X*Y=Z的AMM做市模式不同,它的主要不同如下圖:

紅線是傳統AMM做市模式下的滑點變化,藍線是Mercurial的做市模式下的滑點變化。這看上去滑點很低。它是怎么設計的?

主要有兩個方面,一是在提供流動性代幣對資產時,Mercurial并沒有要求提供流動性的代幣對一定為1:1配置,可以靈活配置。二是,Mercurial利用了放大化的價格曲線,將流動性集中到所需范圍內。如果用戶的交易超出交易率范圍,會獲得較少流動性的支持。

Solana生態借貸協議Port Finance宣布推出固定利率貸款產品Sundial:官方消息,Solana生態借貸協議Port Finance宣布推出固定利率貸款產品Sundial,目前僅支持單一資產USDC,未來將集成更多資產。用戶今天可以將USDC存入固定利率貸款,將于2022年3月到期。[2021/12/16 7:44:11]

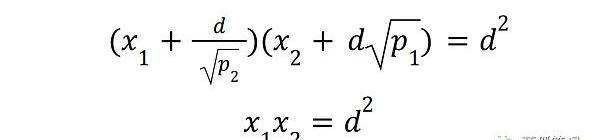

可以通過Mercurial提出的兩個公式來簡單說明:

有兩個代幣組成代幣對提供流動性,假設代幣為X1,X2;其兌換率波動范圍為p1,p2,在常數乘積做市模式下,其公式表達為:

Mercurial在這個基礎上,增加了一些放大系數a,那么得出如下的公式:

在這個公式中,系數a如果是無限大,那么,其所有的流動性都集中在價格范圍p1-p2;如果系數a無限接近于0,那么這個公式就相當于常數乘積的做市模式。

通過上述的設計,Mercurial試圖降低用戶兌換的滑點。這些的設計思路,我們在balancer和dodo上也看到過類似的思考,不過Mercurial目前主要聚焦于穩定資產的兌換為主。

Cardano創始人Charles Hoskinson發推稱贊Solana:Cardano創始人Charles Hoskinson發推稱贊Solana,表示對Solana最近的表現印象深刻,并問可以從Solana上學到什么。自8月初以來,SOL已經上漲了三倍多,今日幣價突破100 USDT。 而據此前報道,Cardano計劃于9月12日在主網啟動Alonzo硬分叉,該升級將允許用戶運行智能合約。[2021/8/30 22:47:21]

Mercurial在增加LP收益上的設計

在傳統的AMM中,LP的費用收益一般來說是固定的。比如Curve一般是0.04%;在UniswapV2一般默認是0.3%;在UniswapV3則做了可供選的費用:0.05%、0.3%以及1%。

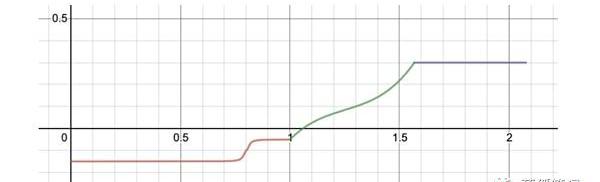

跟這些相對固定的費用設計不同,Mercurial采用動態費用設計。在Mercurial中,所有的代幣對資金庫共享相同的動態費用機制。

采用動態費用機制的動機在于為LP提供更合理的收益,當兌換需求增加,其兌換手續費也會隨之增加。尤其是當市場波動性大時,通過更高的手續費,可以減少LP的無常損失,并獲得更高收益。如果市場波動小,用戶兌換需求較小,手續費也會下降,從而激勵用戶進行交易。

美國國家網絡安全中心正推動科羅拉多州的大學教授編程語言Solidity:據華爾街日報報道,美國國家網絡安全中心(NCC)總長Vance Brown表示,該組織在科羅拉多州的中心與該地區的大學合作,推動這些大學開始教授用于向區塊鏈平臺添加智能合約的編程語言Solidity。[2018/5/26]

Mercurial在確定其費用時,會使用長時間窗口和短時間窗口的交易量衡量,并采用EMA計算,其費用基于交易量比率更新。下圖表示基于市場波動性變化的費用更新。

Mercurial在提升資產收益方面的設計

除了在降低滑點和為LP代提供動態費用收益方面的設計之外,Mercurial還有一個不同的設計是,它會從資金庫的資產中進行動態分配管理,將其配置到外部協議。而其分配算法是通過鏈上的算法管理。除了資產的配置之外,Mercurial的資產管理還包括利息和收益收集,退出特定平臺以及清算所得收益等。

這些收益計劃只有得到DAO的批準之后,才能部署到外部的平臺。DAO來決定每個資金庫可以部署到外部協議的比例。外部收益平臺包括閃電貸、借貸平臺、帶杠杠的穩定幣借貸或其他收益資金庫等。平臺會根據收益、風險以及流動性情況進行選擇。通過收益計劃,做市商的資產利用率得到提升。

MER代幣機制

Mercurial的代幣是MER。MER代幣有機會捕獲如下價值:

兌換的手續費用

MER代幣持有人有機會獲得Mercurail平臺上交易手續費。MER具體如何捕獲交易費用,是回購并銷毀MER,還是分配MER,則會通過DAO治理來決定。

種地收益傭金

MER持有人有機會獲得“種地”或“挖礦”收益的傭金。根據DAO治理,可以通過購買并銷毀MER代幣的形式,也可以通過質押MER代幣獲得相應分配的形式。

合成資產的抵押品

在生成合成資產或其他穩定資產時,MER會被用作為主要的質押代幣。如果合成資產的需求增加,那么會產生對更多MER代幣的需求。這一點類似于Synthetix的SNX代幣的質押功能。

治理價值

在Mercurial的DAO治理中,其主要工具是MER代幣。通過它可以參與DAO的治理。而DAO治理可以決定協議的一些重要參數和決議。比如確定交易以及資金庫收益的基礎費用和傭金;費用是否用于銷毀或分配;可以將資金庫資產部署到哪些協議;資金庫用于種地或挖礦的比例;應該推出哪種新合成資產;LP和質押者獎勵機制;為保險池注入多少資金,以應對資產脫錨的風險等。

這意味著MER本身也有治理價值,如果Mercurial有機會成長起來,那么其治理的重要性會顯現出來。

此外,Mercurial的流動性提供者存入資產可以獲得LP代幣。LP代幣:

1)可以質押用于MER代幣的流動性挖礦;

2)可以在Mercurial資金庫中進行再投資;

3)可在其他借貸平臺用于抵押品;

4)可用于合成資產的生成。

Mercurial的冷啟動計劃

為實現冷啟動,Mercurial試圖從如下幾個方面入手:

用戶界面上,盡可能符合CEX和EVM用戶體驗的設計,以此減少使用摩擦;

鼓勵Kyber社區的參與,Kyber有超過10萬代幣用戶,通過Kyber社區,Mercurail試圖完成初步用戶的積累。

Mercurial的切入點

從上述來看,Mercurial本身更像是一個穩定資產管理協議。它通過其穩定資金庫的構建,為交易者提供穩定資產兌換服務,為流動性提供者提供做市收益、種地或挖礦等資產管理收益。從這個角度,其核心在于對穩定資產的管理。

因此,Mercurial能否取得成功,主要取決于其對穩定資產管理能否成功。而穩定資產管理能否成功主要取決于其穩定資產兌換、穩定資產種地/流動性挖礦收益等。

從這個角度,Mercurial的第一個切入點是對DEX協議的升級迭代,它聚焦于為穩定資產交易者提供更低的滑點,由此吸引交易用戶。而更大規模的交易用戶,會吸引更多的流動性提供者。流動性提供者是Mercurial資金庫的注入者,它們希望有更高的收益,這個收益可以來自于流動性提供,也可以來自于種地或挖礦等。

此外,除了協議本身機制的設計,Mercurial還有一個切入點是,它不是從以太坊生態切入,也不是從波卡、BSC或HECO等鏈切入,而是從Solana切入。這意味著,它早期會主要服務于Solana生態用戶,其早期能否成功也跟Solana生態整體發展息息相關。

Tags:MERCURMERCRIABidCommercecurriculum-vitaeMercurity.financeArianee Protocol

來自|Decrypt,編譯|PANews對于加密貨幣行業來說,過去一周仿佛坐了一次過山車。5月13日,特斯拉創始人伊隆·馬斯克在推特上發文:“出于比特幣對環境影響擔憂,特斯拉暫停比特幣付款.

1900/1/1 0:00:00Scaleswap是一種完全去中心化的IDO啟動板,利用Polygon提供的二層擴展技術,已宣布籌集250萬美元資金,投資者包括AscensiveAssets,SparkDigital.

1900/1/1 0:00:00在過去一段時間,包括Aave、Curve、Aavegotchi、OpenSea在內的多個主流以太坊應用選擇了Polygon(原MATIC)來擴展性能.

1900/1/1 0:00:002020年12月23日,波卡聯合創始人Robert在PolkaWorld官方發文宣布,波卡專用的平行鏈測試網RococoV1已經啟動并運行,允許社區平行鏈通過cumulus連接到中繼鏈.

1900/1/1 0:00:00以太坊聯合創始人,VitalikButerin,幣圈敬稱V神。這位27歲的以太坊聯合創始人在近期接受了CNNBusiness的采訪,他認為加密市場處于泡沫之中.

1900/1/1 0:00:00盤了遍主流機構入手比特幣的成本,好家伙,有的比我還高。近期,加密市場迎來大回調。比特幣接連跌破四萬、三萬美元關口,其他加密貨幣價格基本腰斬,「幣圈崩盤」登上微博熱搜.

1900/1/1 0:00:00