BTC/HKD-1.36%

BTC/HKD-1.36% ETH/HKD-2.18%

ETH/HKD-2.18% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-1.45%

ADA/HKD-1.45% SOL/HKD-1.65%

SOL/HKD-1.65% XRP/HKD-1.76%

XRP/HKD-1.76%本文來源:Messari,作者:SethBloomberg

Alchemix在一個多月前推出,迅速吸引了DeFi界的關注。項目背后是匿名團隊,其最杰出的成員是聯合創始人ScoopyTrooples。該協議吸引了許多投機者,他們對"自我支付貸款"和無清算風險的潛力感到興奮。

本文將介紹該協議的機制及v2版本,探索該協議可能實施的增長和防御策略。

簡介

像YearnFinance這樣的收益聚合器可以為各種抵押品提供穩定回報,包括穩定幣、封裝的BTC和ETH。這些收益聚合平臺采用復雜的策略,從而為用戶提供了方便的“一勞永逸”的投資機會。Alchemix協議可視為收益聚合器機槍池策略的擴展,且具有獨特和創造性。

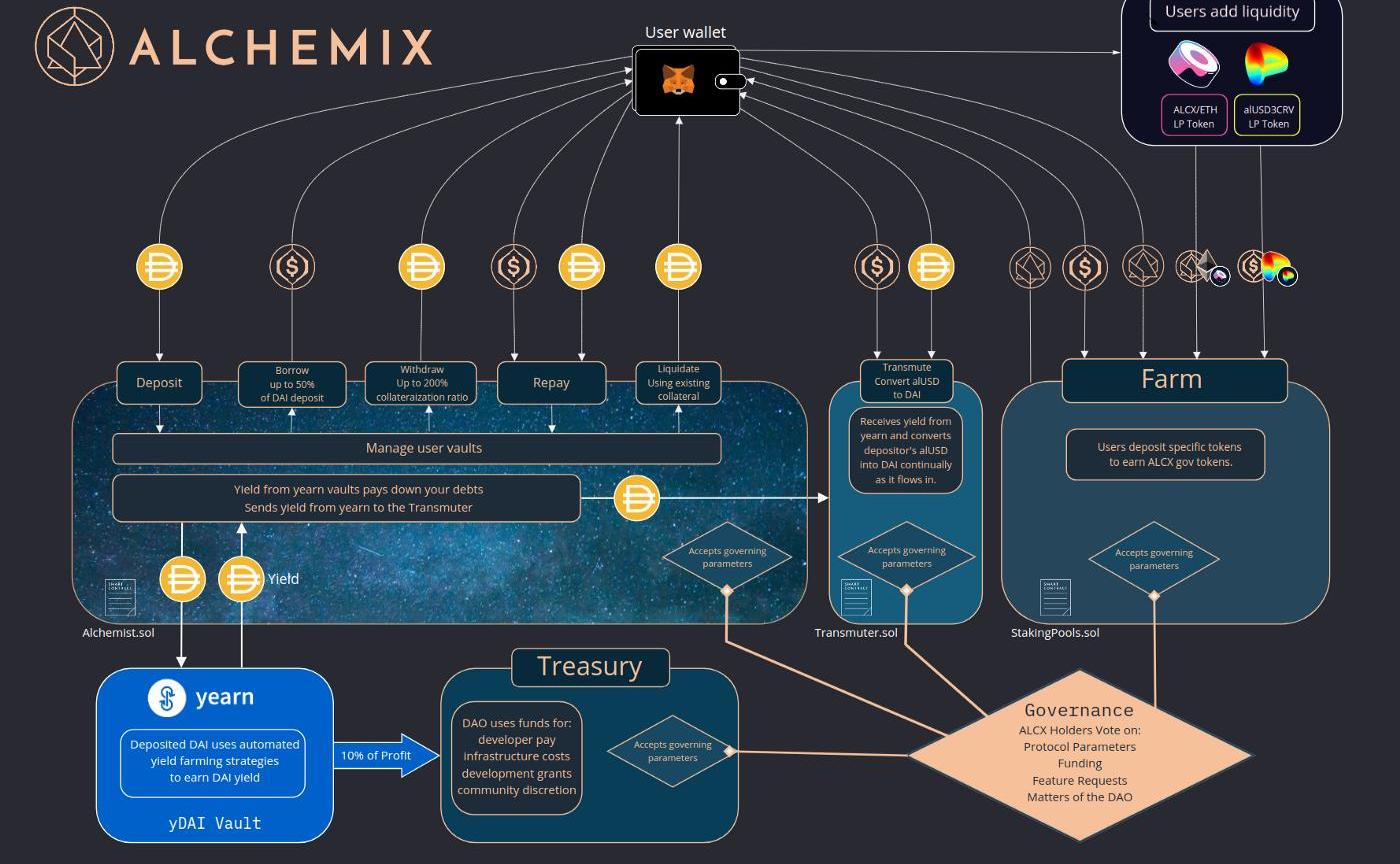

從功能角度來看,該協議以合成alUSD形式代幣化未來的收益。用戶可以將DAI存入Alchemix,然后將存入的Dai部署到YearnFinancev2Daivault中,同時用戶可以鑄造存入金額50%的alUSD。當收益從YearnFinance返還時,Alchemix國庫將得到收益的10%,而剩余的90%則用于償還alUSD債務。

Source:AlchemixMedium

用戶可以隨時清算他們的頭寸或以其他方式償還其未償債務,但該協議并不要求提前償還或清算。該系統在收益返還時有效地減少用戶產生的債務,同時消除抵押品潛在的清算風險。這兩點設計的結合讓Alchemix成為DeFi"金錢樂高"里很有前途的新玩意。

美國SEC與DeFi貸方區塊鏈信貸合作伙伴達成和解:8月9日,美國證券交易委員會 (SEC) 已經解決了第一起針對加密貨幣行業去中心化金融平臺的案件。根據該機構網站上公布的案件,美國證券交易委員會對 DeFi 貸方區塊鏈信貸合作伙伴提出指控。此外,監管機構還指控該公司的高管 Gregory Keough 和 Derek Acree。據稱,他們進行了欺詐性發行,使用智能合約出售了超過 3000 萬美元的未注冊證券。根據美國證券交易委員會的命令,被告出售了未注冊的產品:mTokens 和 DMG 治理代幣。DeFi 貨幣市場的銷售期為 2020 年 2 月至 2021 年 2 月。 SEC 表示,這家現已解散的公司在沒有向投資者適當披露的情況下出售了代幣。例如,盡管價格波動,但數字資產仍被出售。這導致產生的收入與欠投資者的金額之間不平衡的風險越來越大。這兩名佛羅里達男子既沒有承認也沒有否認有任何不當行為,而是同意和解。(crypto news flash)[2021/8/9 1:44:23]

進入學徒模式

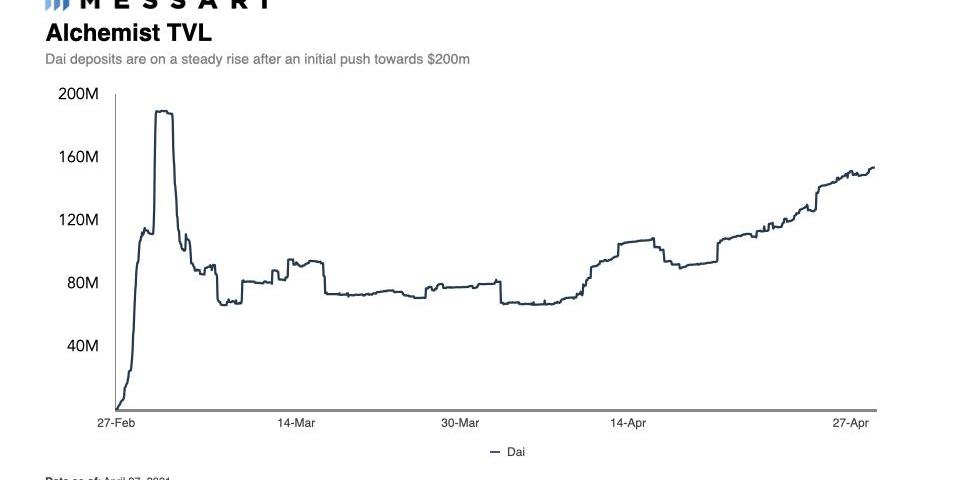

Alchemix于今年2月27日正式啟動,隨著用戶紛紛涌入存進Dai,Alchemix迅速獲得牽引力。在短短一周內,平臺收到了近1.9億美元的用戶存款,并引起了連鎖反應,使YearnFinancev2Daivault存款限額從1億美元增加到3億美元。

報告:主要DeFi協議中代幣分配和治理仍然高度集中:DappRadar和Monday Capital聯合開發的一份新報告分析了主要DeFi協議中的代幣分配和治理建議。盡管在yield farming 階段進行了去中心化控制的努力,研究人員仍然認為,許多項目,尤其是那些具有強大風險資本根源的項目,仍然高度集中。研究人員分析了MakerDAO (MKR)、Curve (CRV)、Compound (COMP)和Uniswap (UNI)等項目。所有這些都呈現出明顯偏向的代幣分配,這有利于大戶持有者。分析人士指出,由于Maker治理的存在時間較長,它似乎是所有治理中最成熟的。然而,實際的鏈上投票過程似乎主要由大戶控制,因為排名前20位的地址約占總供應量的24%。

對于Compound,研究人員指出,只有2.3%的地址有授權,要求提出提案和投票。因此,只有一小部分社區參與治理,并且由于存在匯總的交易地址,真實百分比可能甚至更低。Curve和Uniswap也有類似的問題,前者的特點是一個單一的解決方案顯然擁有75%的投票權,而后者正遭受著丑聞和內部人士接管治理的指控。最后,研究人員指出,初始投資在集中治理方面起著重要作用。風險資本家和其他投資者通常會擁有大量初始權益,這也可能使其他用戶不愿嘗試獲得管理權。(Cointelegraph)[2020/10/30 11:16:24]

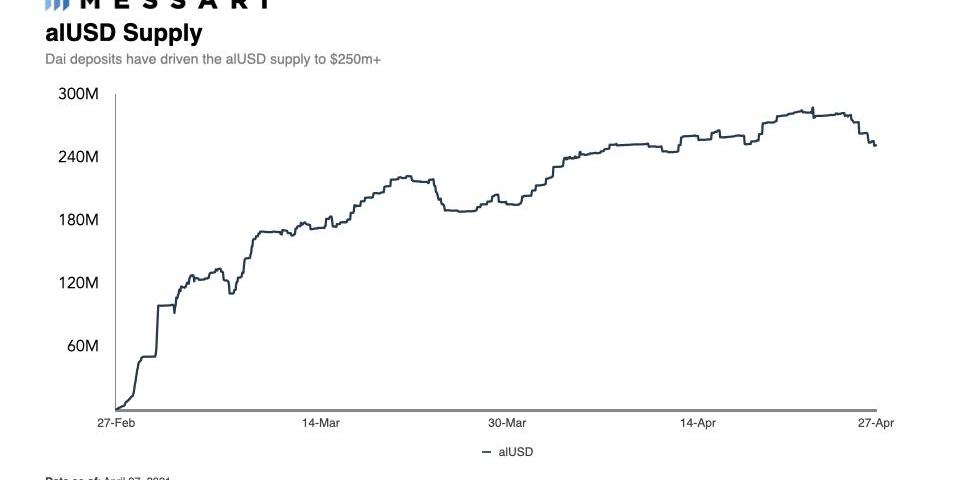

雖然用戶沉淀的Dai從Alchemix部署到Yearn的金額已經大幅降低,約為1.15億美元,但初始時alUSD的高速鑄造,讓目前的總供應量處于約2.7億的水平。

報告:歐洲近90%受訪傳統機構已經在實施或評估基于DeFi的金融服務:Crypto.com聯合波士頓咨詢集團BCG旗下數字化實施咨詢團隊BCG Platinion發布了一份關于DeFi的新報告,分析了傳統金融公司采用DeFi服務的情況。該報告調查了歐洲超過400家保險、銀行和貿易金融公司,以找出采用DeFi的挑戰和機遇。報告發現,傳統機構對DeFi越來越感興趣,高達86%的公司已經在實施或評估基于DeFi的金融服務。在接受調查的公司中,超過70%的資產負債表超過100億英鎊(129億美元)的公司已經評估或實施了某種形式的DeFi。然而,安全問題和缺乏監管仍然是進一步采用的最大障礙。對于70%的公司來說,在利基市場繼續增長之前,必須解決圍繞欺詐活動的資金安全問題。除了安全問題,61%的受訪者還將監管威脅列為另一個障礙。(Crypto Briefing)[2020/10/20]

合成的alUSD與Dai維持1:1掛鉤,對系統正常運行至關重要。最初,在所謂的"學徒模式"中,用戶可以通過在質押池中質押alUSD賺取協議原生代幣ALCX。質押賺取獎勵為鑄造alUSD提供了動力,但這不一定創造流動性,因為alUSD會被質押回協議中。

為了啟動所需的流動性,下一階段引入了Curve的metapool,由3pool中的穩定幣和alUSD組成。流動性提供者收到LP代幣,當將其質押回Alchemix時,可獲得45%的挖礦獎勵。值得注意的是,在這一階段,質押獎勵將被重新加權,僅有alUSD的質押池獎勵從45%減少到5%。當前階段是在發布后兩周制定的,資金池獎勵已經大大改變,每周獎勵的60%分配給ALCX/ETHSLP資金池,20%給單一ALCX資金池,18%給了CurveLP資金池,alUSD池僅占2%。

庫幣將于8月21日18:00上線DeFi項目DMG:據庫幣KuCoin交易所消息,庫幣將于8月21日18:00上線DeFi項目DMM Ecosystem (DMG)并支持DMG/USDT交易服務。DeFi貨幣市場(DMM)在以太坊區塊鏈上提供了一個信任度需求最低,透明且未經許可的環境,使世界各地的用戶能夠使用mToken將數字資產(ETH,DAI,USDC,USDT)通過鏈式進入DeFi空間,并使這些資產獲得穩定的收益。庫幣數字貨幣交易所,為來自207個國家的500萬用戶提供幣幣、法幣、合約、礦池、借貸等一站式服務。[2020/8/21]

截至今天,alUSD錨定已經成功維持住,超過2.2億美元的alUSD質押在Curvemetapool中。這助其實現了深度的流動性,用戶可以輕松地在alUSD和3pool穩定幣之間進行兌換,而且滑點很小。協議的transmuter模塊也為alUSD提供了錨定機制。隨著收益從YearnFinance返回,轉手者會收到部分Dai收益。用戶可以將他們的alUSD押在transmuter上,transmuter最終會將他們的alUSD轉換成Dai。盡管這可能不是alUSD的最佳使用方式,但在套利機會出現時,這可能是一個有用的策略。在transmuter和Curvemetapool之間,alUSD已經能夠保持錨定,在其他DeFi協議中更廣泛地采用合成資產,進一步確保其穩定性。

為V2做準備

如上所述,transmuter是協議的一個關鍵部分,因為它為alUSD錨定提供了很大的支持。在alUSD到Dai的轉換過程中,transmuter中的Dai不僅來自Yearnvault,也來自于自我清算。提醒一下,協議本身無法清算用戶,但他們可以選擇自我清算以償還任何未償還的alUSD貸款。在這兩個來源之間,轉手人已經積累了超過2億美元的Dai。這導致了協議的第一次重大升級,即新的transmuter模塊。

火幣尖峰對話楊民道:DeFi是底層開放金融的底層基礎設施:6月24日下午,在由火幣主辦的火幣尖峰對話“Waiting For ETH2.0”系列AMA活動中,火幣礦池與dForce創始人楊民道、Infstones Head of Bussiness Sili、Stafi&Wetez創始人卡咩、真本聰聯合創始人索老頭就“乘風破浪的以太坊DeFi ”展開主題討論,深度解讀ETH2.0將給行業帶來的重大影響。

dForce創始人楊民道在發言時表示,DeFi是底層開放金融的底層基礎設施,DeFi項目的熱度被引爆,主要是DeFi的基礎設施(穩定幣、交易協議、借貸協議)已經有基礎鋪設,各個協議之間通過可組合性建立了極強的協議網絡互聯。隨后,楊民道從DeFi協議的鎖倉價值、以太坊DeFi宇宙的繁榮程度角度做了進一步講解,他認為DeFi作為加密貨幣和區塊鏈落地的應用,真正驗證了自己的邏輯,而且通過透明的鏈上增長數據,展現出增長潛力。[2020/6/24]

從本質上講,升級后的transmuter為協議提供了以閑置的DAI賺取額外收益的能力。該升級包括兩個參數,用于控制如何利用多余的DAI:"可種植保證金"決定何時從收益部署中提取資金,以維持"可種植閾值"。目前,可種植閾值為500萬美元,保證金為5%,因此,當轉爐中的Dai低于5%的標志時,協議將收回部署的Dai。從新的transmuter利用資金為用戶提供了更高的收益,基準收益率從11%提高到30%左右。提高的APY轉化為更短的貸款到期時間。

目前,Dai是用戶可以鑄造alUSD的唯一抵押品。隨著Alchemixv2的推出,更多的穩定幣如USDT和USDC將可以作為alUSD的抵押品,這應該有助于加深alUSD的流動性。新的合成資產在新版本里也將被納入生態系統,包括alETH和alBTC。用戶將能夠存入ETH或BTC,并在DeFi生態系統中使用鑄造的合成資產作為杠桿,同時保證他們的基礎抵押品不會被清算。例如,用戶可以通過存入ETH、鑄造alETH并將其換成等量的ETH,然后將ETH存入或質押到另一個協議中以賺取額外的收益,從而以風險較低的方式做多ETH。

v2版尚未有確定的部署日期,但暫定于今年夏天發布。

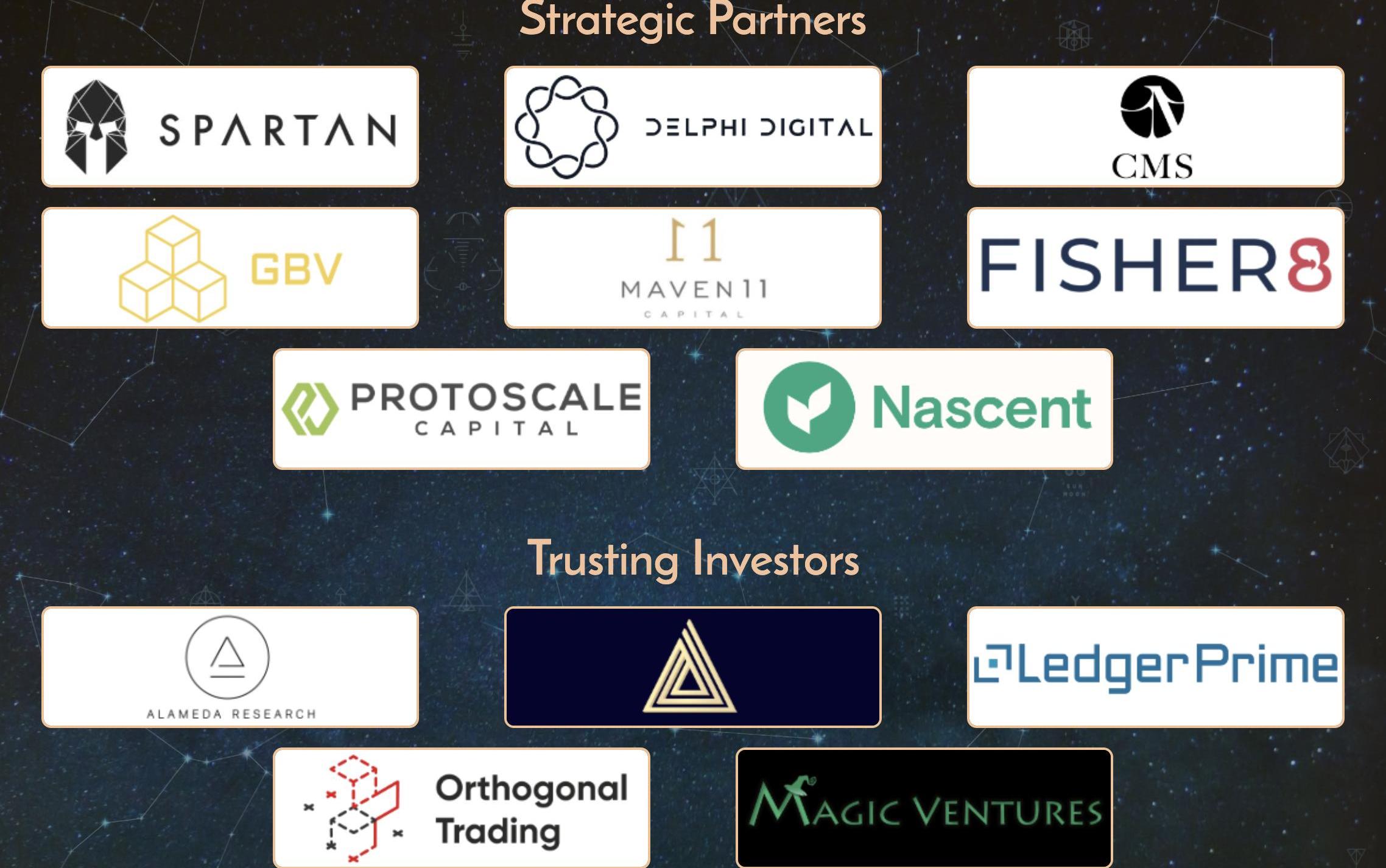

Alchemix投資者和合作伙伴

雖然該項目最初啟動時沒有投資伙伴和代幣預售,但在3月中旬,其宣布了與CMSHoldings和AlamedaResearch等投資者進行籌資。另外一輪融資是由包括SpartanCapital在內的投資者主導的。在這兩輪融資之間,該協議籌集了約800萬美元。這兩輪融資還規定,Alchemix核心團隊在今年剩余時間內不會出售他們持有的任何ALCX,而且投資伙伴將遵守3個月的代幣鎖定期。

Source:Alchemix

各輪融資在項目團隊和Alchemix國庫之間進行分配。分配給核心團隊的收益允許利用必要的資源,以開發協議的下一個迭代版本。國庫部分將用于資助Certik的正式審計和支付運營成本。

ALCX和AlchemixDAO

最近,該項目宣布組建DAO,目標包括:將收入給到ALCX持有人,并建立一種機制使ALCX持有人更多參與治理流程。官方沒有宣布DAO的發布日期,但預計將在v2實施后不久部署。與目前純粹的"治理代幣"形式相比,這可以讓ALCX持有人對協議產生的收入提出直接的申領請求,從而提升ALCX的價值。

Source:AlchemixDAO

原生代幣ALCX有預挖,價值為3年后估算供應量的15%。預挖的ALCX發送到Alchemix國庫,其中5%作為賞金。Alchemix選擇最初通過SushiSwap與ALCX/ETH池分發原生代幣。最初啟動時創建了三個收益池:單一的alUSD池、對應于ALCX/ETH池的SLP池,以及單一的ALCX池。SLP池的ALCX獎勵最高,其次是alUSD池和ALCX池。ALCX質押獎勵在三年內每周遞減130個,第一周開始發放22344個ALCX。

目前,原生的ALCX代幣沒有從協議產生的收入中獲得現金流,而DAO要做的是將收入分配給將ALCX投入協議的用戶。國庫目前通過Yearn返回的收益獲得10%的分成,除此之外,協議還從Yearn獲得會員費。將ALCX存入DAO的持有者將獲得由相關存款資產產生的收入,這意味著隨著協議的存款選項增多,持有者的收入將進一步多樣化。

持有人不僅可以在質押時收到現金流,還可以開始累積不可轉讓的投票點數。累積的VP數量將與質押的ALCX數量和時間長度成正比。用戶可以根據自己的意愿,靈活地在任何提案投票中使用VP。為了鼓勵用戶積極使用VP,一旦用戶使用他們的VP參與治理,協議將開始分配現金流。

通過VP獲得協議收入和對治理的影響顯然會給ALCX持有者帶來直接好處,但也會引入新的風險。如果發生安全攻擊,ALCX持有者將承擔風險。持有人的一部分ALCX將被分配給受影響的用戶,這對儲戶來說是一層保障。

關于DAO最值得關注的是,項目團隊正在尋求將DAO部署在layer2的解決方案。通過將DAO部署在layer2,可以大大降低投票成本,鼓勵參與投票。項目公告沒有指出具體將采用的layer2方案,而是引用大量大多數眾所周知的方案。

為Alchemix修筑護城河

加密貨幣領域飛速發展,問題來了:開源協議如何有效地捍衛自己的市場地位,以抵御新進入者以及現有對手?通過以下具體功能,Alchemix可以繼續捍衛其市場地位:

1.通過DAO質押實現多樣化的收益

2.代幣化未來收益的深度流動性

3.在整個DeFi生態系統中進行整合

正如DAO公告所述,質押者將有權獲得協議產生的現金流。一旦Alchemixv2實施,協議將在引入更多抵押品,包括ETH、BTC、USDC和USDT。在DAO中進行質押的ALCX持有者將獲得現金流;這不僅以穩定幣的形式提供了低風險的回報,而且還讓質押人接觸到更多的波動性資產,在牛市期間有可能獲得更高的回報。

為了使協議正常運行,alUSD必須保持錨定狀態。這點對Alchemix和其他競爭對手都成立。到目前為止,該協議通過創造來自Curve"metapool"和生態系統transmuter模塊的深度流動性,成功地維持了合成資產的掛鉤。目前,alUSD的供應量約為2.7億美元。隨著USDT和USDC的加入,alUSD的供應應該繼續增加。如果USDT和USDC儲戶鑄造了最大允許的alUSD,那么假設USDT和USDC的存款大約相當于目前Dai的1.17億美元的水平,那么alUSD的供應可以達到3.7億美元。這甚至算是保守的估計,因為在用戶執行自我清算型挖礦策略之前,早期的初始存款為近2億美元的Dai。值得注意的是,清算后的Dai被送往transmuter,與來自Yearnvault收益的緩慢滴落相比,這是巨大的意外資金流量。項目組沒有讓這些DAI閑置或將其轉移到國庫,而是將其與用戶存款一起部署,以更快的貸款償還形式給用戶帶來了直接收益。

v2版的一個重要升級是智能合約與協議的互動能力。出于謹慎的考慮,該協議的最初啟動只允許外部擁有的賬戶參與。雖然還沒有正式宣布協議建立在這個新的DeFilego之上,但至少解決了協議面臨的潛在風險。當現有協議尋求擴展其產品時,他們可能想實施Alchemix已經建立的類似系統。通過提供穩定和不斷增長的協議,以及合成代幣化收益的深度流動性,現有協議可以簡單地與Alchemix整合,而不是承擔自建產品的風險。

自從兩個月前推出以來,用戶不斷尋求利用該系統的創新辦法,Alchemix社區持續增長。隨著Alchemix擴大其抵押品范圍,并為其他協議提供集成點,增長機會只會繼續增加。Alchemix已經成功地將自己定位為一個獨特的產品,并將繼續擴大其范圍,因為它利用了協議的整合和更深的合成資產流動性。

據TechCrunch5月10日報道,上周,區塊鏈重要參與者ArringtonCapital和BlocktowerCapital領投了隱私公鏈SecretNetwork.

1900/1/1 0:00:00波卡先行網Kusama發推稱,V0.9.1版本升級現已通過理事會批準,目前進入公開投票階段,投票將于5月14日結束,此次升級包括平行鏈、拍賣和眾貸代碼.

1900/1/1 0:00:00北京時間5月11日,埃隆·馬斯克在社交平臺發起投票:“你是否希望特斯拉接受狗狗幣支付?”截至發稿前,共有392萬網友進行投票,其中78.2%選擇“是”.

1900/1/1 0:00:00周四,英國央行行長AndrewBailey在瑞士達沃斯舉行的世界經濟論壇上對加密貨幣提出了不信任的聲明,稱投資者必須做好準備承受最終全部的投資損失.

1900/1/1 0:00:004月投后項目信息匯總 項目進展 KeepNetwork公布tBTCV2版本特性4月3日消息,隱私層協議項目KeepNetwork正在開發tBTCV2版本.

1900/1/1 0:00:00原標題:《2120萬美國人持有加密貨幣對加密貨幣感興趣的投資者中52%是女性》FX168財經報社訊總部位于紐約的交易所Gemini近日發布了一份2021年加密貨幣狀況報告.

1900/1/1 0:00:00