BTC/HKD-0.78%

BTC/HKD-0.78% ETH/HKD-2.86%

ETH/HKD-2.86% LTC/HKD-2.33%

LTC/HKD-2.33% ADA/HKD-2.13%

ADA/HKD-2.13% SOL/HKD-0.92%

SOL/HKD-0.92% XRP/HKD-1.46%

XRP/HKD-1.46%原文標題:《萬物可鑄,DeFi的下一步進化方向:從新型合成資產協議Duet的特性說起》來源:DuetProtocol

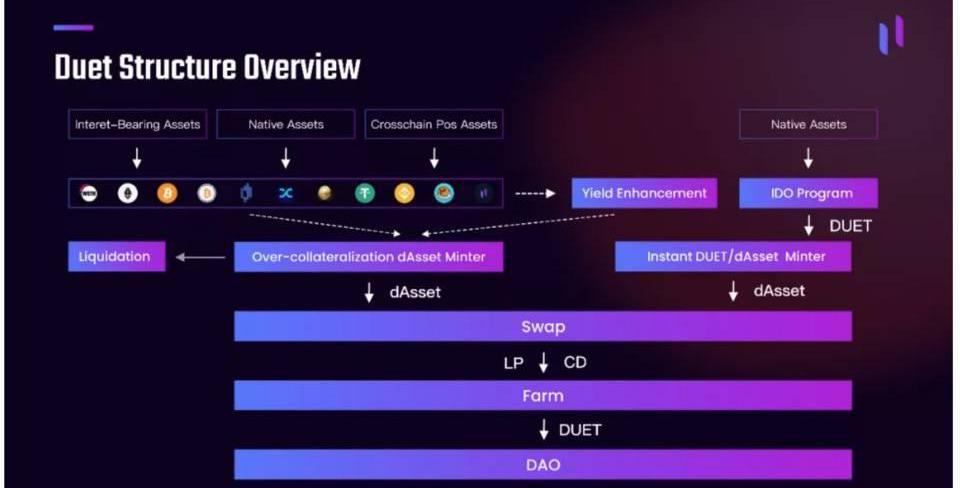

去中心化金融通過資產的超額抵押,給數字世界注入了新價值,催化了本輪大牛市。Duet在現有DeFi抵押范式的基礎上進一步提供了更多層次和更豐富的選擇,填平傳統世界和數字世界的鴻溝,使全球用戶能更好地在數字世界里輕松觸及傳統領域諸如大宗商品、貴金屬及美股等有一定門檻的資產。

2020年的DeFi轟轟烈烈,如火如荼。很多人為到來的數字貨幣牛市歡呼雀躍,興奮不已。但從后視鏡的角度來看,Oracle也好,Dex也罷,這些利用流動性池,完全市場化、全自動交易的DeFi機器集群們,很可能才剛剛搭好價值互聯網底層的基礎設施。

很多玩家樂此不疲于把這些基建設施僅僅當做一個可以擊鼓傳花的樂高游戲場,但顯然小看了DeFi展示的宏大場景,面對彼岸百萬億級規模的傳統金融市場,合成資產成為打通雙方邊界的先鋒。

其中,Synthetix和Mirror各自演化出獨具特色的進化路徑,兩者的運行原理不同,但有一個共同特點就是只接受自己系統內的資產為主的少數加密資產作為抵押物,這大大增加了用戶門檻,把比特幣、USDT等市值龐大、持有用戶眾多的資產拒之門外,沒有證據顯示只使用系統內生資產可以保證系統的魯棒性,反而會增加系統資產大幅波動的風險,進而威脅到系統的安全。

現在,二重奏協議正是瞄準這一痛點進行了創新,它來到了這個舞臺的中央。

Duet是什么?

現場 | OKLink產品副總裁:萬物上鏈實際上是數據處理規則的上鏈:金色財經現場報道,OKLink產品副總裁張超在“2019 CAN 萬物互鏈·區塊鏈與全球經濟新格局”大會上表示:目前的核心技術,IoT是眼睛,更多的數據采集入口,感知層,現實世界信息化的基礎設施;5G是血液,更快的網絡傳輸速度,數據傳輸的通道;區塊鏈是動脈,解決各個角色主體之間的交互邏輯和數據傳輸規則。

人工智能、大數據與區塊鏈結合,人工智能與大數據技術,比如計算機視覺、語義識別、海量數據處理技術,可以對終端設備搜集而來的信息進行二次加工,篩去有意義的信息,先對數據進行“瘦身”。

區塊鏈作為一個數據存儲方式而言,是一個冗余和低效的。但并不是所有的數據都需要上鏈,萬物上鏈實際上是數據處理規則的上鏈。[2019/12/3]

DuetProtocol是一種合成資產協議。所謂合成資產,就是在數字世界里復制現實世界的資產,實時映射實體資產的價格波動和投資回報,實現價值在數字互聯網上的傳遞,切分和儲藏。值得一提的是,Duet是全球首個混合鑄造機制的鏈上合成資產協議,支持無需依賴中心化托管的萬億級的鏈外資產平行映射。

音樂中的二重奏是指同一首樂曲,由兩人演奏不同的聲部或旋律。DuetProtocol認為,真實世界可交易資產的回報和波動,也可以在分布式的金融系統里復刻、協調和交融。

因此,數字時代的「核心資產」將被重新定義,它們需要具備成長性、先進性、稀缺性、可得性以及可編程性,Duet稱之為「升調資產」——數字合成資產;而那些擁有較為成熟的定價體系的傳統資產,Duet稱之為「降調資產」——實體金融資產,有些降調資產已經被數字化,比如證券型通證。

聲音 | 國家互聯網信息辦公室副主任:區塊鏈等正驅動網絡空間向萬物互聯演進:據國際在線報道,6月30日上午,由國家互聯網信息辦公室指導,中國互聯網絡信息中心(CNNIC)主辦的“中國互聯網基礎資源大會 2019”在北京開幕。國家互聯網信息辦公室副主任楊小偉出席開幕式并致辭表示,隨著新一輪科技革命來臨,大數據、區塊鏈、人工智能等新技術新應用正驅動網絡空間向萬物互聯演進,互聯網基礎資源領域革命性新技術發展機遇亟待把握。[2019/6/30]

去中心化金融的下一個階段,就是鏈接「降調資產」和「升調資產」。Duet首創「超額抵押+算法穩定」雙重資產鑄造模式:一是可以超額抵押既有數字資產的方式鑄造標準化的投資工具——「本位資產」NeutralAsset「穩定幣」,或直接合成「升調資產」如dTSLA、dGLD。二是首次運用算法穩定技術鑄造數字合成資產,依靠市場套利機制去支持資產價格錨定,沒有人為操控,無需多余抵押,算法穩定鑄造的金融資產依靠其機制的優勢勢必會拓寬數字資產的邊界。

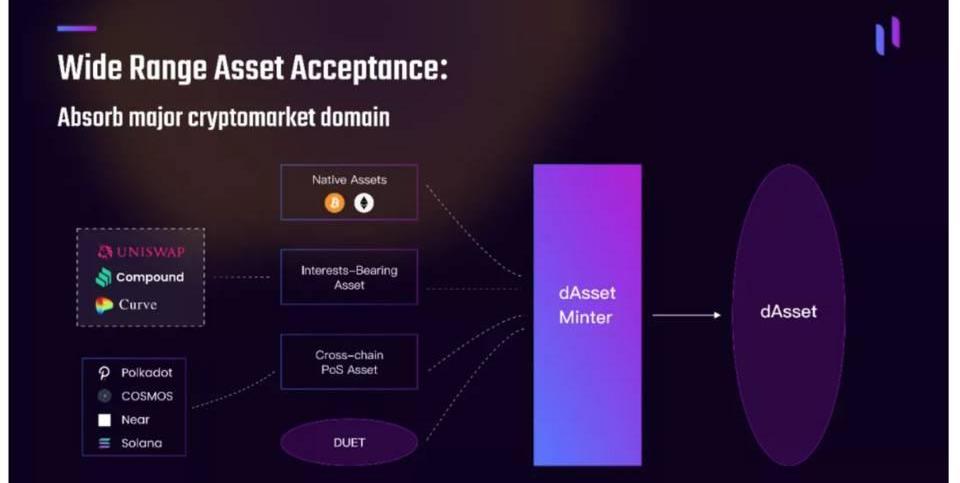

Duet認為「萬物可鑄」是DeFi進化的必經方向,這是與現有合成資產協議最大的不同,也是Duet的最大特點。相比與Mirror只接受UST/MIR,Synthetix只接受SNX/renBTC/ETH做質押物,底層資產的規模被限制在數億美元規模,DuetProtocol接受wBTC、ETH、USDT、DAI、LTC等十多種優質的資產作為鑄造物,觸及的底層資產規模超過1.3萬億美元。DuetProtocol還接受DeFi世界里特有的資產作為鑄造物,包括大型Swap協議里的LPtoken,大型借貸協議里的存款證明token,以有效的提升用戶的資金效率,提高協議的可組合性。

ITC萬物鏈與Hero Node達成戰略合作:ITC萬物鏈官方團隊宣布與Hero Node(HER,跨公鏈DApp開發平臺)建立戰略合作關系。ITC萬物鏈團隊表示,多公鏈時代,跨公鏈DApp(分布式應用)開發的推進,關乎區塊鏈生態大環境的可持續發展。未來雙方將圍繞價值跨鏈、業務跨鏈與架構跨鏈,在安全、數據資產等方面開展合作,共同構建開源、自治的DApp生態環境。[2018/5/10]

DuetProtocol將把傳統資產在區塊鏈世界中重現,結合所有DeFi的樂高積木,最終愿景是成為價值向互聯網遷移大時代中重要的橋梁。

超額抵押創造實體資產的鏡像世界

目前DeFi所面臨的最大挑戰之一就是如何以一種去信任的方式將現實世界的資產上鏈,DeFi革命性的創舉之一就是引入了「超額抵押」來支撐「固定價值」。

傳統經濟模型中,超額抵押是一種對現金資產的風險保護,但從價值沉淀的角度來看,其實是一種「價值固定」的表現。假設Alice花100元錢從Bob處購買到一串「代碼」,「代碼」的價格為100元,「代碼」的價值是多少?波動的市場很難給出答案。考慮到Alice是真金白銀付出了100元等價值的交換物,那么在原價基礎上打個3折,有折價空間的保護,市場接受交換的意愿會顯著得到提升,也可以說在30元的價位上,形成了比原始資產價格要穩固很多的新共識價值。

ITC萬物鏈發布賞金系統ITC Bounty System:近日,ITC萬物鏈官方團隊發布了賞金系統 \"ITC Bounty System\" beta版本。在ITC賞金系統中,用戶可以通過完成賞金任務獲取積分,并用于兌換ITC。ITC團隊表示,該系統旨在回饋社區伙伴,拓展全球社群,促進萬物鏈生態體系的健康可持續發展。[2018/5/3]

當這種「固定價值」的載體是「代碼」時,「代碼」就有了價值,人們也就可以直接用區塊鏈世界既有的數字資產以超額抵押的方式合成資產,將實體金融資產搬運至區塊鏈世界。

在Duet協議中,承載固定價值的容器即合成資產被稱為dAsset,它被用來錨定實體世界中對應的金融資產,實時反映金融資產的價格波動,成為實體資產的數字鏡像。同時它又有數字資產的共同特點:無限可分的原子性,隨時可以獲取的可得性以及受算法保護的安全保密性。

dAsset合成資產范圍,擴大到所有具有可追蹤公允價格的公開市場:

1.Duet以鏡像穩定幣DuetUSD,DuetEUR,DuetJPY等,作為標準化的投資工具;

2.包含BTC、股票、ETF、債券、期貨、外匯、利率及指數和大宗商品等。舉個例子,如果你想要鑄造Tesla公司的股票:

首先你存入價值1500美元1枚ETH鎖入智能合約(CollateralizedDebtPosition,CDP,抵押債倉)之中,作為擔保物。

ITC萬物鏈宣布測試網絡發布:ITC萬物鏈官方團隊宣布,2018年2月7日,ITC萬物鏈測試網絡將正式發布。屆時官方將進行在線直播,據悉直播期間還有神秘大咖空降現場。日前,ITC萬物鏈宣布DAG主鏈代碼已經開源。[2018/2/5]

根據該擔保物的風險參數(1/3的融資率),可生成價值500美元的Tesla股票代幣dTSLA,按市價600美元/股計約合0.83股。

此時,你有四種處理選擇:

賣出dTSLA換成美元法幣;

或準備等額穩定幣存入swap協議成為流動性提供者;

也可以將dTSLA存入借貸協議,換取部分貸款,貸款額度各協議或存在不同;

什么都不做,只維護CDP永遠有足額抵押。

當需要取回擔保物(ETH)時,償還0.83股dTSLA,拿回當初鎖定的1枚ETH。

以上所有動作無需去券商開戶,無需兌換美元,就可以獲得任一特定小份額股票。

債務池及可調節清算

用戶創建dAsset的過程實際上是一個向CDP負債的過程,Duet使用了動態債務的設計。用戶抵押高階資產鑄出dAsset之后,dAsset被認為是系統的資產,用戶的發幣計價的債務則會隨著dAsset價格的上漲和下跌而增加或減少。這些dAsset由指數、貴金屬、股票、加密資產等組成,這一攬子資產具有不同程度的正負相關性,不同種類的資產價格可以互相對沖。資產的種類越豐富,越能分攤掉整個債務池的波動性,降低風險系數。

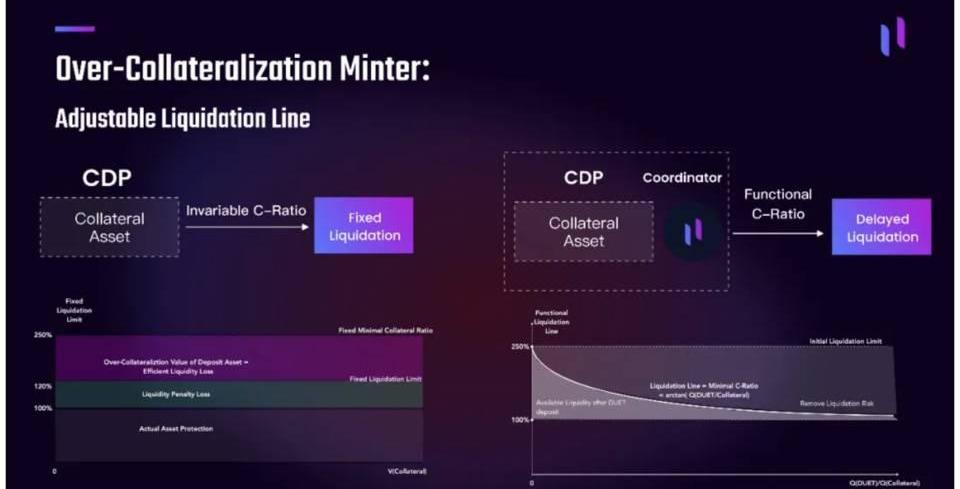

和所有CDP一樣,為了降低加密資產高波動性的影響,Duet也有一個最低債務清算線,對應質押率c-ratio,一旦資產價格跌破清算線,系統將會啟動強制資產清算和拍賣程序。

但和其它靜態清算不同的是,Duet在經濟模型里引入可調節清算模式,為用戶自主提高資金利用率提供了開放性的選擇機會,并最大程度保障合成資產的安全性。

例如在Duet中,用戶可質押一定數量的Duet降低系統要求的最低質押率,質押Duet對c-ratio的調節力度由Duet與倉位本身的抵押物數量的比例決定。如圖所示,用戶質押Duet越多,倉位的清算線會不斷降低并釋放更多流動性用于鑄造資產。

算法穩定幣資產重新定義「看不見的手」

Duet將采用一種前所未有的方式來「重新定義」金融資產的價格。在Duet系統中DUETtoken還起到了平臺資產的「國債」作用,所有鑄造的資產將獲得系統代幣DUET的背書,鑄造資產價格波動可以傳遞給DUET,由DUET的銷毀和回鑄來幫助鑄造資產價格的穩定。在銷毀或回鑄過程中,通過預言機喂價實時的資產價格,不需要交易對手介入,從而不會出現因流動池深度問題而產生滑點。

Duet系統鼓勵用戶通過套利機制調節鑄造資產價格,使鑄造資產保持價格穩定,舉例如下:

當1股dTSLA價格>1TSLA時,用戶將向系統銷毀1股dTSLA等值的DUET代幣鑄造1股dTSLA,用戶可以市價賣出1dTSLA,獲得溢價,推動dTSLA價格向TSLA價格靠攏,系統的DUET供應量減少,DUET價格升高;

當1股dTSLA價格<1TSLA時,用戶可以用1股dTSLA注入系統回鑄等值于1TSLA的DUET,用戶依靠交易市場中套現獲得差價增加了對dTSLA的需求,dTSLA價格升高,逐漸趨近等值1TSLA。此時系統的DUET供應量增大,token價格可能降低。

Duet創造的這種獨特穩定資產價格的方式,無需靠抵押額外資產,充分利用人們趨利的特性,全憑「看不見的手」——市場意愿和算法進行調控,彌補單純鎖倉導致的資金利用率低的缺陷,加上算法穩定去中心化、抗審查的特點,有機會第一次實現真正的去中心化穩定數字合成資產。

合成資產是價值互聯網的新起點

2020年法幣的天量流動性成為DeFi超額價值的來源,為價值上網創造了絕佳的試驗土壤。

合成資產的出現則是DeFi的自我進化,DeFi已經有逐步完善的龐大世界基礎,底層有固化價值形成數字資產,對外依托于Oracle描繪實體資產的價格波動,對內由DEX實現無滑點、高深度的自由兌換。有了這些基礎設施的迅猛發展,才有傳統金融資產向數字世界遷移的可能。

在這個過程中,Duet的使命是幫助能夠上鏈的實體資產「價格」上鏈,在Duet合成資產模式下,不再需要質押或托管基礎資產的現貨,而是根據預言機在鏈上生成資產的價格。因此,協議可以創造出幾乎零摩擦成本的金融衍生品,降低傳統地域性金融體系下的交易成本,通過用戶套利行為「軟錨定」多種資產的價格指數。

從抵押品的視角看,對于現有的DeFi產業,將與數字資產牛熊周期負相關或不相關的資產類別納入市場非常重要。這樣可以降低加密世界金融系統的杠桿率,同時分散單一市場價格波動的風險。遠期協議計劃納入非鏈上原生資產作為抵押物,從而真正鏈接區塊鏈和現實世界。

從投資品的角度看,從比特幣到標普500,從特斯拉股票到黃金,可以自由設計的各種各樣期貨、保險等衍生品,7X24小時全球永不停止地交換價格信息,隨時隨地可以交易私有的資產,對于投資者來說,只用一個數字錢包即可配置全球不同資本市場的優質資產的想法即將實現。可以想象在未來,這將為降低社會成本,提升生產效率創造一個百萬億規模的市場。

所以,DuetProtocol在現實世界與數字網絡之間彈起的二重奏序曲,才剛開始。

從歷史的角度看,DeFi的商業模式與有著數百年歷史的典當行相仿,借款人提交有價值的抵押品,貸方根據該抵押品的價值向其發放貸款。但隨著時代的進步,典當行逐漸被信用貸取替.

1900/1/1 0:00:00原標題:《程實:央行數字貨幣的變與不變》 來源:新浪財經 作者:程實、高欣弘 BIS2021年最新調查顯示,86%的全球央行都開始關注央行數字貨幣,60%正在試驗相關技術.

1900/1/1 0:00:00對于一個成功的DeFi生態系統來說,一個非常重要的組成部分就是高度安全的價格預言機。算法穩定幣(如,DAI、RAI、LQTY)、任何類型的合成資產、抵押貸款以及其他許多類型的項目都依賴于價格預言.

1900/1/1 0:00:00作者?|?Lukeposey?原標題:《Glassnode丨發展至今,DeFi現狀如何?》在短短8個月內,DeFi已經吸引了超過1000億美元的資金進入合約.

1900/1/1 0:00:00注:原文來自Messari 以下為全文編譯: Kava是一個借貸平臺,具有類似于MakerDAO的超額抵押信貸機制,以及名為HardProtocol的本地跨鏈貨幣市場.

1900/1/1 0:00:00就像被稱為“科技者盛宴”的蘋果發布會一樣,DeFi領域備受矚目的明星項目---Uniswap也在近日發布了新版本方案.

1900/1/1 0:00:00