BTC/HKD+1.03%

BTC/HKD+1.03% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+1.76%

LTC/HKD+1.76% ADA/HKD+3.35%

ADA/HKD+3.35% SOL/HKD+1.36%

SOL/HKD+1.36% XRP/HKD+2.43%

XRP/HKD+2.43%2020年到2021年,加密貨幣行業的爆點在于DeFi,而DeFi的價值主要沉淀在了DEX。最新的數據顯示,以太坊上的DeFi獨立用戶數剛剛超過200萬個,而DEX市場平均1天的交易額已經維持在30億美元左右。

DEX賽道還存在大變局的可能性。目前用戶使用DEX主要還是圍繞AMM現貨交易場景,潛力更大的衍生品場景還沒有被完全解鎖出來。

雖然從市場認可度、資產流動性、交易額等多個維度衡量,Uniswap都是不折不扣的龍頭DEX,但是諸如PancakeSwap這樣的后來者推出才半年多,在交易額等維度上已經有趕超之勢。

DEX的發展正當時,這是一個值得探討的話題。本期內容,嗶嗶News將從DEX平臺幣、鏈上交易數據、DEX功能的豐富性、Gas費和交易手續費、社交媒體熱度、網站訪問量以及搜索指數等維度,對5大主流DEX——Uniswap、PancakeSwap、SushiSwap、Curve、1inch進行橫向對比,希望能一窺DEX現狀。

DEX平臺幣已經進入主流幣行列,Uniswap優勢明顯

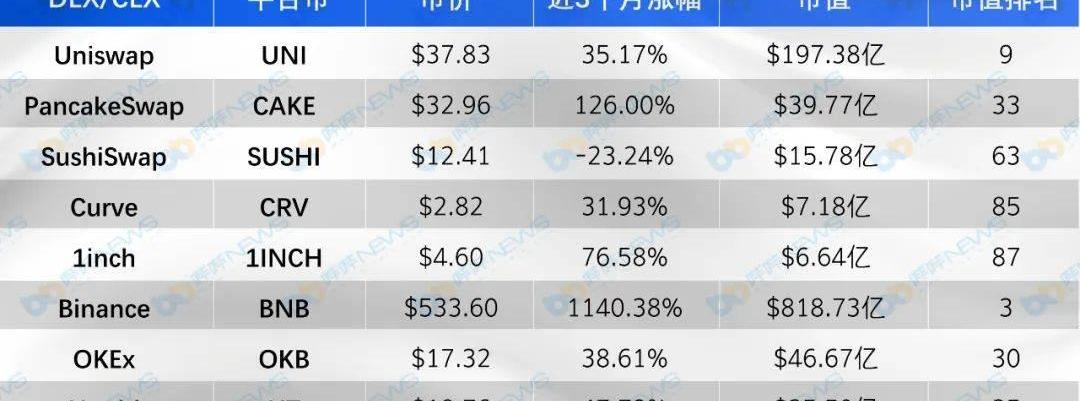

數據來源:非小號?統計時間:2021/4/27

BITUAN幣團主流幣行情:BTC 24小時跌0.88%:BITUAN幣團交易所官方行情數據,截至9月7日15:00:BTC 24小時跌0.88%,報10083.66 USDT;ETH 24小時跌1.27%,報340.29 USDT;EOS 24小時跌1.71%,報2.8398 USDT;BCH 24小時跌1.01%,報223.60 USDT;BSV 24小時漲3.84%,報167.1359 USDT;LTC 24小時跌1.09%,報47.23 USDT;XRP 24小時跌0.56%,報0.23587 USDT;ETC 24小時跌2.05%,報5.0432 USDT。[2020/9/7]

伴隨DeFi采用度增加,流動性挖礦和1D0成為熱潮,DEX也迎來崛起,并且已經成為CEX無法忽視的競爭對手。無論是在市值還是幣價漲幅上,DEX平臺幣都有趕超CEX之勢。

如上圖所示,本次研究的5大DEX,它們的平臺幣都已躋身市值前100幣種行列,其中UNI是第一個進入前10行列的DeFi資產,目前穩居前十。而且UNI的市值處于百億美元數量級,相較于其他DEX領先優勢明顯。

在幣價漲幅層面,除了SUSHI因為受到大量代幣解鎖影響,出現了較大跌幅,本次調查的DEX平臺幣和CEX平臺幣整體漲幅比較接近。

不過幣安和幣安推出的DEX——PancakeSwap在幣價漲幅上比較亮眼。BNB3個月內漲幅超11倍,CAKE3個月內漲幅超1.2倍,比同類型平臺幣的平均漲幅要高近2倍。

幣團交易所主流幣行情數據:BTC24小時漲0.68% 現報9890.97USDT:幣團交易所官方行情數據,截至5月18日14:00,BTC24小時漲0.68%,現報9890.97USDT;ETH24小時漲3.80%,報216.75USDT;EOS24小時漲2.82%,報2.7345USDT;BCH24小時漲3.81%,報253.70USDT;BSV24小時漲6.18%,報205.36USDT;LTC24小時漲4.02%,報46.07USDT;XRP24小時漲1.88%,報0.207USDT;ETC24小時漲2.27%,報6.9031USDT。以上觀點不構成投資意見,注意投資風險。[2020/5/18]

DEX鏈上數據從去年6月份開始爆發,交易額、用戶量等競爭激烈

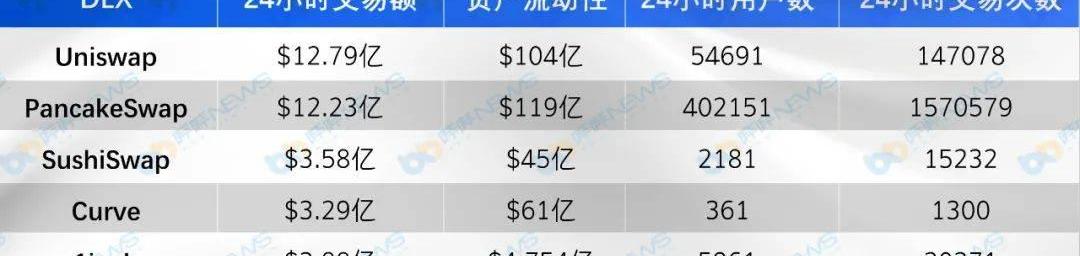

數據來源:DeBank?統計時間:2021/4/27

2020年6月份,Compound揭開DeFi流動性挖礦的序幕,質押耕作、借貸耕作等成為加密貨幣圈最熱門最吸金的活動。與此同時,DEX的鏈上數據,包括鎖倉量、交易額、用戶量等也開啟爆炸式增長。

HBTC巨建華:未來項目方通過HBTC Chain發行代幣可直接接受各種主流幣的認購:4月28日,HBTC霍比特交易所創始人巨建華作客Cointelegraph中文社區,就“霍比特人的技術突圍之征與10倍PE通證模型的強力出擊”這一主題進行分享。巨建華表示,未來如果有項目方通過HBTC Chain發行了項目代幣,所發行的代幣可以直接在HBTC Chain上接受BTC、ETH、EOS、USDT等各種主流代幣的認購,實現完全區塊鏈上的融資。同時,在代幣發行認購完成之后,還可以直接在HBTC Chain的DEX上做去中心化交易,避免了和中心化交易平臺產生交易往來,而帶來各類合規和用戶信任,以及項目資產在中心化交易平臺的安全風險。

同時,接下來我們會在開發者社區提供基于HBTC公鏈的開發活動以及節點生態建設活動。詳情見原文鏈接。[2020/4/28]

本文分析的5個DEX每日交易額變化數據來源:DeBank

雖然從資產流動性、每日交易額兩個維度衡量,Uniswap和PancakeSwap處于明顯的領先地位,但是DEX賽道的競爭還遠未成定局。

PancakeSwap推出于去年9月份,推出6個多月的時間,其在交易額、用戶量等方面已經可以與Uniswap匹敵。

PancakeSwap的日交易額曾多次超過Uniswap。此外,因為PancakeSwap背靠幣安以及BSC生態,用戶基礎龐大,所以PancakeSwap的日活躍用戶數量明顯高于Uniswap,是Uniswap的7-8倍。BSC相對于以太坊的手續費優勢也使得用戶在PancakeSwap上的交易頻率更高,截止撰稿時,PancakeSwap在24小時內發生了超過157萬次交易。

分析 | 主流幣相對于BTC的匯率已經到了歷史很低的水平:在本期金色財經的《幣情觀察室》上,針對近期主流幣的上漲的問題,岳在其中—半木夏BTC表示:主流相對于BTC的匯率都到了歷史很低的水平,在BTC橫盤等待方向的時候,主流趁機反彈也在情理之中,這可能是主流最后的機會。等BTC的行情開始的時候,主流的表現又會遜色很多。輪動行情下,接下來可以布局些有想象力的滯漲品種,比如ETC和BSV。[2019/9/18]

從數據來看,另一個比較有意思的平臺是1inch。1inch上的資產流動性明顯低于其他DEX,但是其在交易額、用戶量、交易次數上卻和其他DEX相當,甚至要高于其他DEX。

這可能和它DEX聚合器的定位有關。1inch、Matcha等平臺通過聚合多個DEX的流動性來提供更優的swap價格,在滑點等用戶體驗上也更好。或許正是由于這個原因,1inch上的資產流動性雖然只有SushiSwap和Curve的1/10,但是每天的用戶量和交易次數卻是SushiSwap和Curve的數倍。

Uniswap和PancakeSwap在資產流動性和交易額上有明顯優勢,但同時正有越來越多的DEX創新者,比如聚合多個DEX流動性的1inch、精準定位穩定幣交易利基市場的Curve、支持單邊做市的DODO、AMM始祖Bancor等在瓜分DEX市場,向龍頭DEX發起挑戰。

分析 | 以太坊對BTC匯率持續下行 主流交易所相關交易量增幅明顯:據TokenGazer數據分析顯示,截止至6月27日11時,以太坊價格為$335.7,總市值為$35,737.0M,主流交易所交易量約為$613.0M,環比昨日上升42.5%;以太坊對比特幣匯率繼續下行;基本面方面,以太坊鏈上交易量保持平穩波動,活躍地址數有一定提升;以太坊鏈上交易總量表現優于EOS和TRON,30天開發者指數約為2.37;目前ERC20代幣總市值約為以太坊總市值的49.56%,持續多日占比下降;ERC20活躍地址數方面,排名前五的代幣為USDC、DAI、TUSD、OMG、LINK。[2019/6/27]

穩定幣是DEX最主流的交易資產,DEX功能呈現多樣化發展趨勢

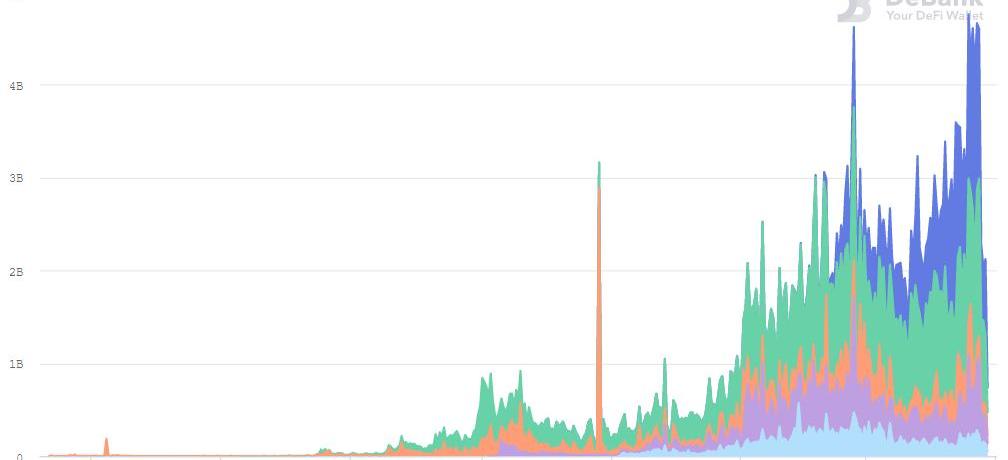

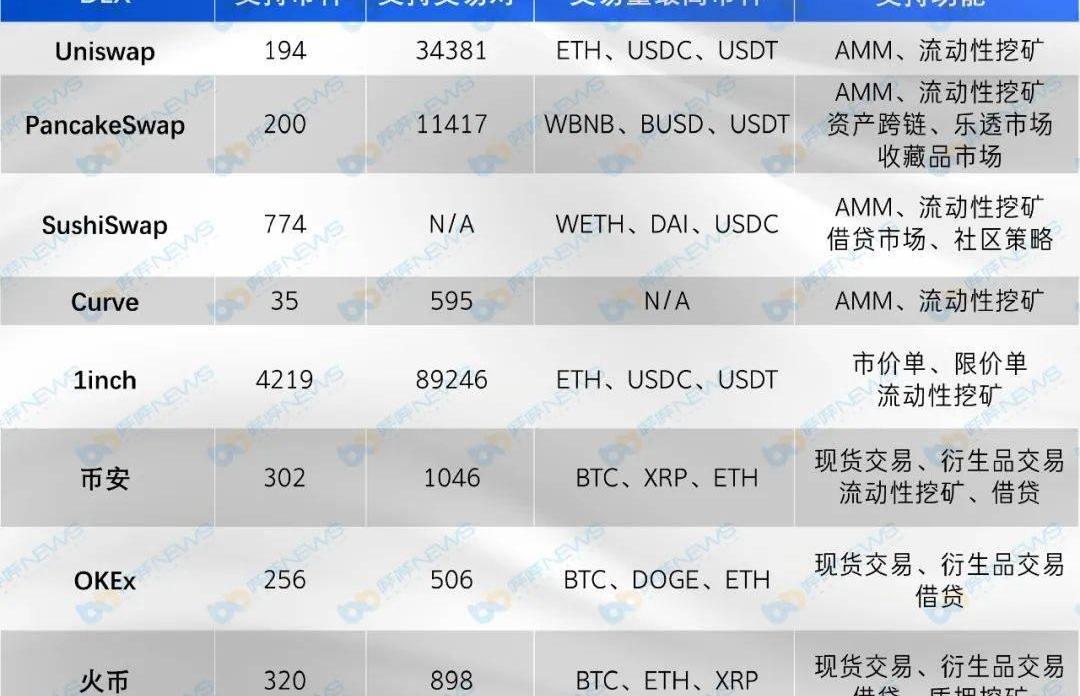

數據來源:各DEX網站?統計時間:2021/4/27

對比主流DEX和CEX可以發現,DEX支持的幣種數量和CEX接近,但是DEX支持的交易對數量普遍高于CEX。

這可能和許多主流DEX屬于自動做市型DEX有關:用戶可以給任何資產提供流動性,而只要交易對有流動性,資產間的兌換比例就可以按照算法確定,而不需要像CEX那樣需要有大量的技術支持人員和專業做市團隊。

此外,DEX和CEX在交易量最高的幣種上存在明顯的差異,DEX上的資產主要和穩定幣組成交易對,而在CEX上,交易量最高的幣種是BTC、ETH等主流幣。

這說明大部分DEX用戶還處于使用穩定幣進行DeFi資產“出入金”的操作階段或者直接使用穩定幣進行DeFi操作的階段,價格波動較大的DeFi資產間的兌換還沒有達到主流和繁榮的程度。

從“交易量最高的幣種”這個維度也可以看出,PancakeSwap對幣安及BSC生態的依賴度極強。三個交易量最高的幣種中有兩個,分別是WBNB、BUSD,為幣安生態原生資產,一個是BNB的封裝資產,另一個是幣安生態上的穩定幣。

DEX上的交易資產還有一個比較明顯的特點,那就是ETH的采用度遠超幣王BTC。作為DEX的重要基礎設施,出鏡率最高的三個穩定幣分別是USDC、USDT、DAI。

在平臺功能的豐富性維度上,流動性挖礦幾乎已經成為所有DEX的標配,這個功能也蔓延到了CEX,此外也有不少DEX和CEX支持代幣的借貸功能。

而在創新功能的嘗試和拓展上,DEX顯然要比CEX更勝一籌。例如PancakeSwap上有樂透市場和收藏品市場,SushiSwap則支持將用戶授權的資金聚集起來,用于社區投票通過的投資策略,SushiSwap已經表現出yearn生態的聚合和收益優化風格。

Uniswap是gas費消耗量最高的DEX,也是最鼓勵用戶做市的平臺

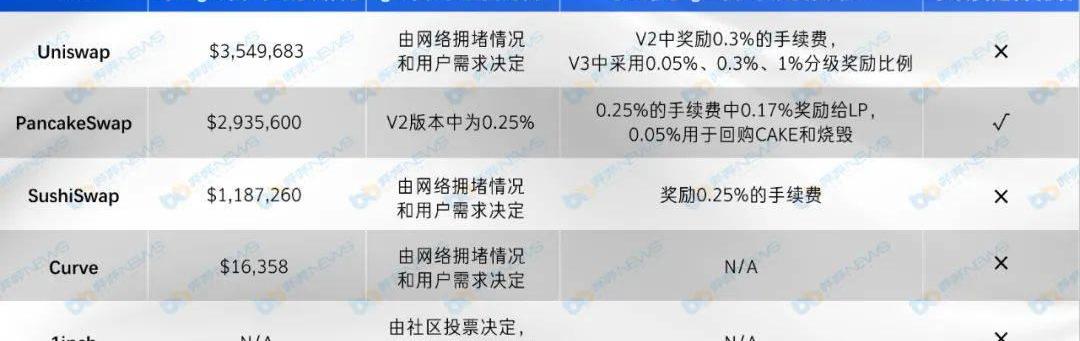

數據來源:Cryptofees.info?統計時間:2021/4/28

在被調查的5個DEX中,gas費/手續費收取規則分為兩種,一種是原生于以太坊網絡的DEX平臺,用戶在上面做交易需要根據網絡擁堵情況支付gas費,另一種則是在交易額的基礎上收取固定比例的手續費,目前PancakeSwap和1inch都按照0.25%的比例收取。

從數據可以看出,Uniswap是gas費消耗量最高的DEX,說明Uniswap的被采用度很高,其次是PancakeSwap。

此外,Uniswap也是最鼓勵用戶做市的DEX,流動性提供者在UniswapV2上能獲得0.3%的手續費,這個數據在PancakeSwap、SushiSwap上分別是0.17%和0.25%。Uniswap更新到V3版本后,其LP獎勵規則也會呈現更細的粒度,將分為三個等級,遵循承擔更高LP風險的用戶獲得更高獎勵的原則。

在gas費/手續費玩法上,PancakeSwap將一部分手續費收益用于回購和銷毀平臺幣的做法引入了DEX。

這種效果可能是立竿見影的,在V2版本推出并實施的同時,PancakeSwap的平臺幣CAKE在過去7天上漲了24.13%,而大部分DEX因為以ETH的形式支付gas費,也在很大程度上支撐了ETH的價格。

此外,DEX也在積極探索通過layer2降低gas費的可能性。Curve已經在layer2網絡Polygon上運行;Uniswap和SushiSwap曾分別表示將采用Optimistic和zkSync作為layer2擴容方案。

而PancakeSwap則是憑借BSC的高TPS,及時承接住了以太坊溢出的DeFi用戶和資金。不過可以預判的是,當以太坊網絡的TPS得到提升或者layer2方案經過驗證并且被普及后,PancakeSwap的gas費優勢也將消失。

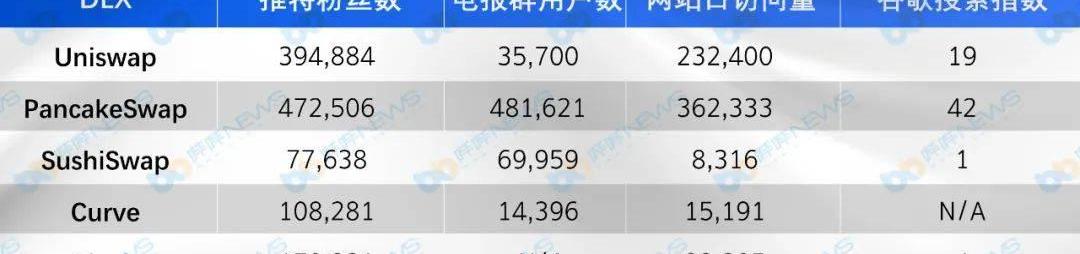

PancakeSwap在社交媒體熱度、網站訪問量、搜索指數等維度都具備領先優勢

數據來源:Coingecko、GoogleTrending?統計時間:2021/4/28

如前文所述,PancakeSwap有龐大的用戶基礎,因此在社交媒體熱度、網站訪問量、搜索指數等維度上都遠超其他DEX。

上述數據中,網站訪問量和谷歌搜索指數可能更具參考意義。網站訪問量能比較好地反映出DEX被使用的頻率,而谷歌搜索指數則可以比較好地反映出DEX的熱度,即用戶對相關DEX的興趣度。

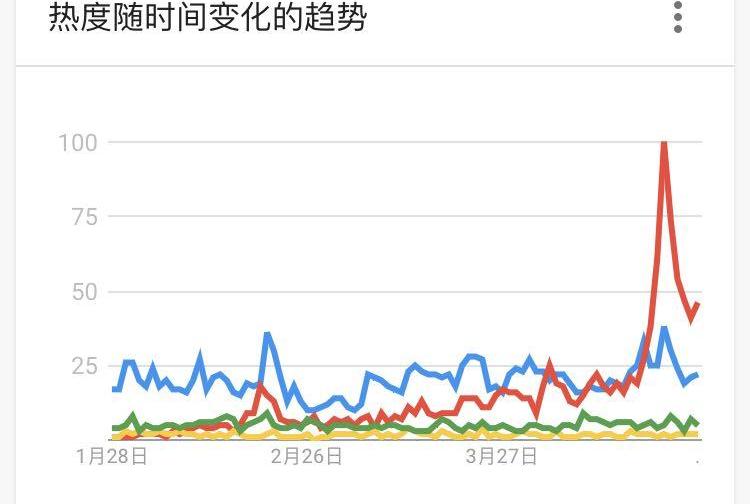

過去3個月的谷歌搜索指數顯示,Uniswap的熱度在所有DEX中一直維持高位,但是從今年3月底到4月初開始,PancakeSwap出現了明顯的趕超趨勢,目前PancakeSwap的熱度還遠超其他DEX。

來源:GoogleTrending

此外,國內用戶對DEX的關注度可以說是最高的,在各大DEX搜索量最高的地區中均有中國地區的身影,其中Uniswap、SushiSwap谷歌搜索指數最高的地區都為中國。

Tags:DEXSWAPCAKEANCDEX去中心化交易所排名VirtuSwapCCAKE幣Squirrel Finance

4月22日,穩定幣協議Ampleforth宣布推出治理代幣FORTH。FORTH創世鑄造1500萬枚,67%分配給社區,33%分配給早期支持者.

1900/1/1 0:00:00來源|Cointelegraph作者|?ViktorBunin注:這篇文章不包含投資建議或推薦。每項投資和交易行動都涉及風險,讀者在做決定時應進行自己的研究.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00金色財經現場報道,4月24日,由珠海市橫琴新區數鏈數字金融研究院指導,印比特主辦、金色財經和易礦聯合主辦的《2021新基建區塊鏈峰會》在成都召開.

1900/1/1 0:00:00我們都知道,本輪牛市,企業機構已跑步入場。根據BitcoinTreasuries的數據統計,目前已經有超過50家企業機構對外公開持有比特幣,總持有量約為1,427,573BTC,占比特幣總量的6.

1900/1/1 0:00:00近日,武漢市“鏈稅通”——“區塊鏈+不動產”稅收治理項目正式上線啟動運行,在全國范圍首次將區塊鏈技術應用于新建商品房不動產交易、稅收和登記全流程辦理,開創了區塊鏈技術應用新場景.

1900/1/1 0:00:00