BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.12%

ETH/HKD+0.12% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD+0.06%

ADA/HKD+0.06% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD+0.21%

XRP/HKD+0.21%原標題:《關注UNIV3,那么Visor值得你了解》

Visor保管庫是NFT個人保管庫,您可以在其中存儲資產,以便與智能合約和外部DeFi協議安全地進行交互。

今天講講Visor這個東西是怎么運作的。

一、Visor為V3LP建設外圍合約

Visor構想了一個DeFi生態系統,在該生態系統中,市場情況可以通過無GAS+加密簽名,從而釋放主權智能保險庫網絡的流動性。

Visor的UniversalVault資產鎖通過簽名進行操作,簽名可以在鏈外進行中繼和匯總,這意味著流動性頭寸網絡可以通過外部DeFi協議在一次交易中進行組合。

Visor的部分功能如下:

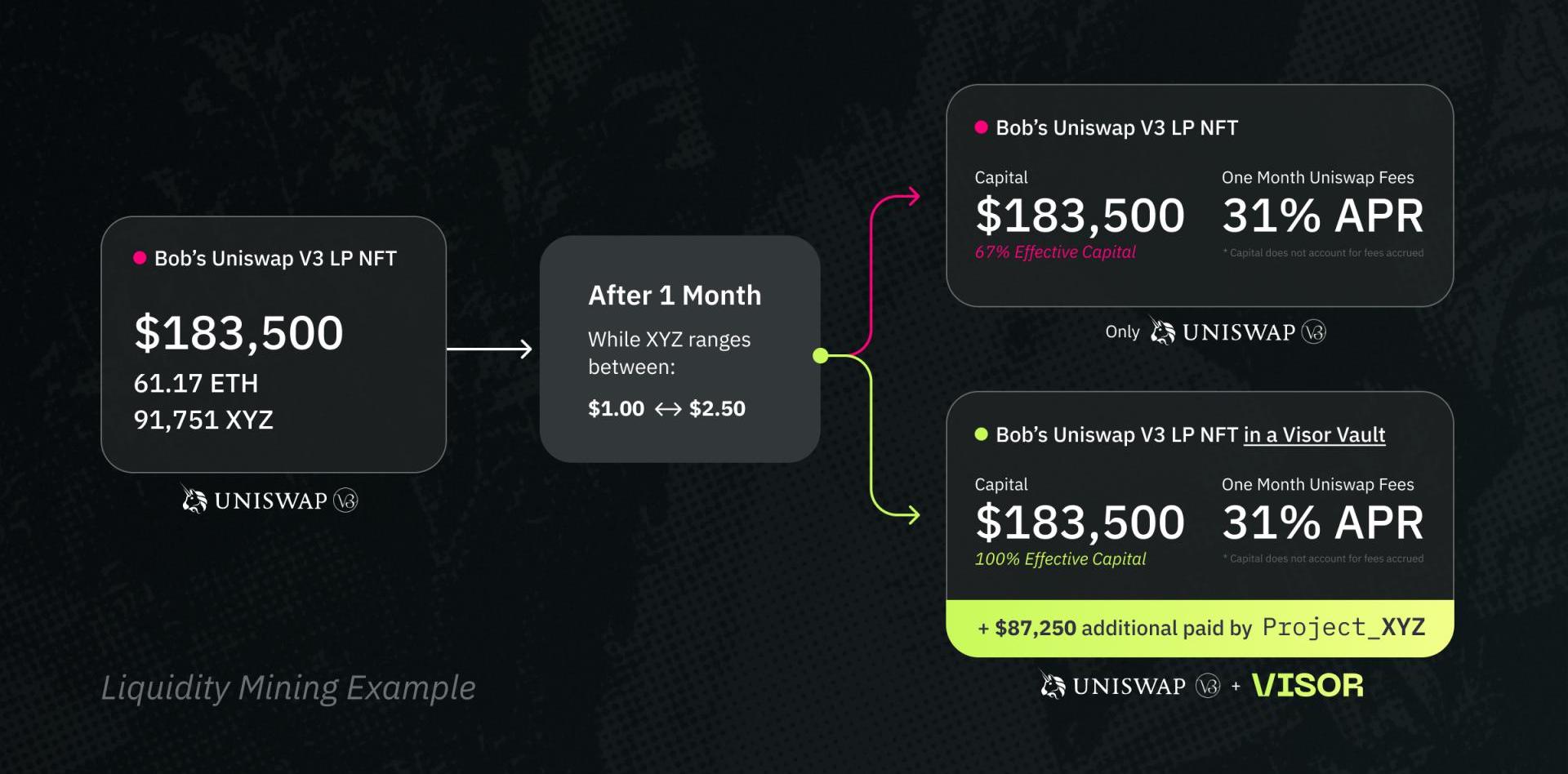

1)存放在VisorVault中的UniswapLPNFT能夠不信任地從流動性采礦計劃中獲得獎勵

BTCHT產品負責人Kevin:BTCHT將BTC的算力資產帶進DeFi世界:2021年3月10日20:00,BTCHT產品負責人Kevin做客WBF社區,為用戶分享《去中心化算力幣BTCHT的現狀與未來》。在今晚的AMA中,Kevin表示“如果 BTC 上漲,BTCHT 上漲會更快, 如果大家長期看好 BTC,那么就更應該看好 BTCHT。BTCHT可以為市場創造更多價值,BTCHT將BTC的算力資產帶進DeFi世界,為DeFi板塊構建一個更有價值錨定,收益更高,風險更可控的底層基礎設施”。

與BTCHT底層資產完全一致的算力幣BTCST的價格已經飆升至400美金左右,而BTCHT現價在290美金左右,從估值上來說還存在較大程度的低估。BTCHT的每日挖礦增強收益是BTCST的10倍以上,也就是說質押相同數量的代幣,BTCHT每天能挖出10倍于BTCST的比特幣。BTCHT在挖礦效率上具有數量級的優勢。[2021/3/10 18:33:43]

DeFi代幣被超賣,但收益和TVL表明DeFi代幣會出現反彈:Cointelegrah文章稱,Yearn.finance和Aave的價值回落表明DeFi市場可能存在超賣,但頂級項目的收益增加表明情況并非如此。

Maker(MKR)、Uniswap(UNI)、Yearn.finance(YFI)和其他DeFi代幣的價值在過去兩周內暴跌。但是,各種數據表明,主要的DeFi代幣的基本面仍然強勁。最值得注意的是,在過去30天內,Maker、Uniswap和Aave的收益激增130%,達到440%,而這發生在它們的代幣價格大幅下跌的時候。

鏈上數據表明,DeFi市場的TVL保持相對不變。盡管大多數DeFi代幣下降30%至50%,但TVL仍保持在100億美元以上。以Yearn.finance為例,其原生YFI代幣在五天內下降了44%,而這個數字資產目前已從峰值下降了56%。盡管跌幅驚人,但投資者和分析師仍然對該項目持樂觀態度,本周早些時候,Yearn.finance團隊透露計劃發布新的穩定幣托管業務。數據顯示Yearn.finance的TVL約為7億美元,進一步證明代幣價格并不能反映項目的可行性,該數字接近其8月份價格更高時的TVL。[2020/10/4]

尋求利用Uniswapv3來激勵“活躍的流動性挖掘”;僅將獎勵分配給指定范圍或特定策略中的流動性提供者。

波場官方:Defi項目OKS與波場官方與孫宇晨本人沒有任何關系:波場官方今日發布聲明:波場社區近期盛傳Defi項目OKS,經查該項目為社區開發者自行開發Defi項目,與波場官方與孫宇晨本人沒有任何關系,合約并未經過官方審計,請投資者注意投資與黑客攻擊風險,波場與孫宇晨不負任何責任。經與P網溝通,OKS與P網IEO也沒有任何關系。OKS處于早期,投資風險極大,不鼓勵投資者參與該項目。[2020/7/2]

為了獎勵流動性提供者,Visor將允許用戶放款其LPNFT,并加上一個附加層,該附加層允許項目獎勵那些流動性提供者。

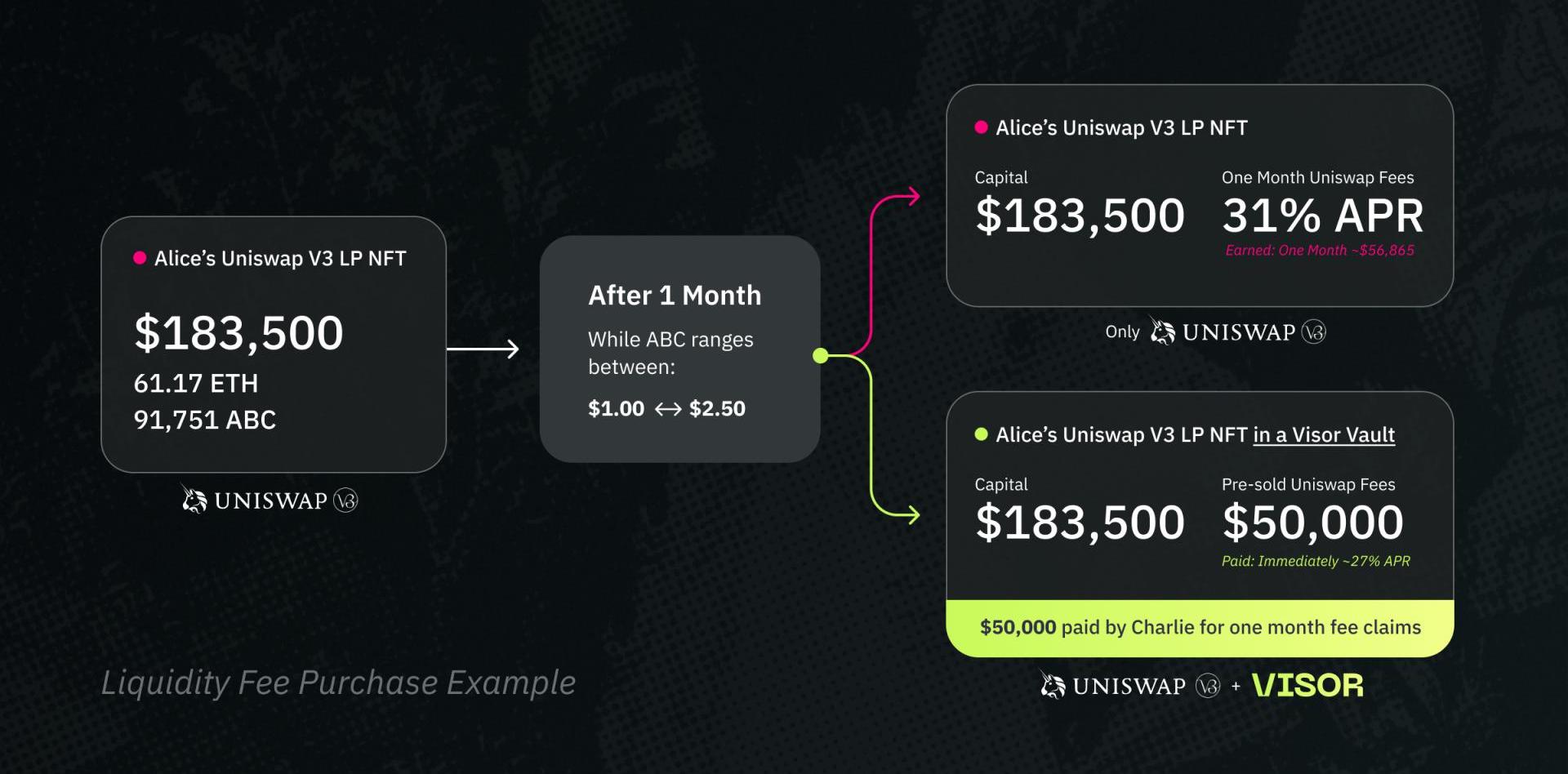

2)將Uniswapv3LP費用轉給另一方,創建創收資產

UniswapV2中LP賺取的費用將作為流動性重新存入池中。

George Agathangelou:DeFi潛力巨大 將對金融起到變革性作用:據官方消息,由元界DNA總冠名的“FINWISE2020紛智云端峰會”海外場于歐洲時間5月29日盛大開啟。Block.co首席營銷官George Agathangelou出席。

George介紹了去中心化金融(DeFi)的基本定義,并指出DeFi相比于傳統金融擁有諸多優勢:它建立在代碼之上,無需信任第三方;它具有開源、透明和無需信任的特點,只要擁有網絡連接,任何人都可以參與;任何開發人員都可以在開源協議上創建新的應用。DeFi可以實現存款、借貸、交易、杠桿、預測等功能,為32億無法獲取傳統金融服務的群體提供新的機會。目前,鎖定在DeFi上的資金僅為9億美元,未來發展潛力巨大。[2020/5/30]

在Uniswapv3中,由于倉位的不可替代性質,費用不會重新存入,而是將費用收入單獨存儲并作為支付費用的代幣保存。

Visor智能保管庫可以包含整個創收資產集合。

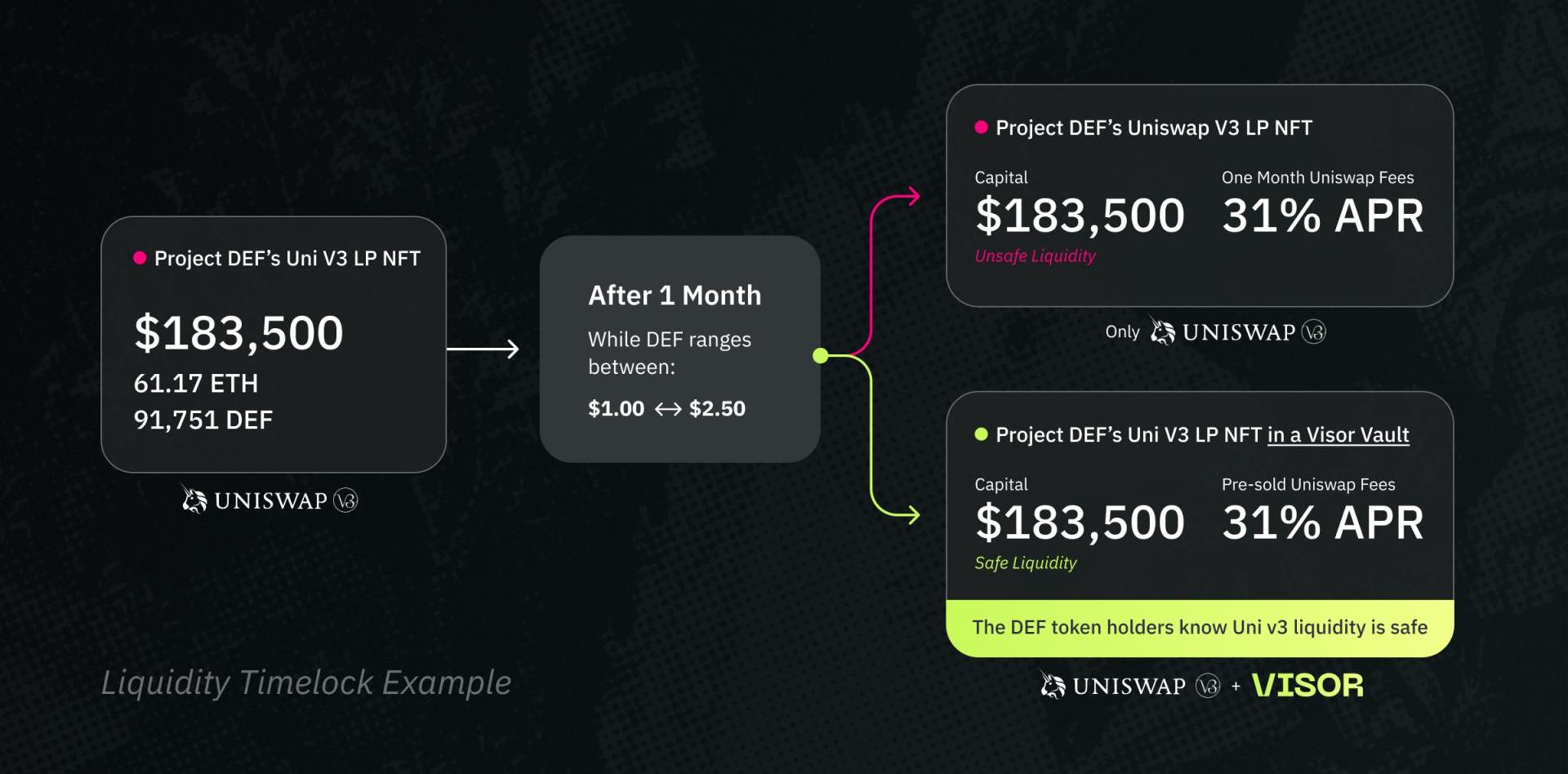

3)定時鎖定存放在VisorVault中的UniswapLPNFT

開發帶有隨附UI的時間鎖定功能,以允許項目在VisorVault中對其LPNFT進行時間鎖定。

借貸用例:通過對金庫內的資產進行抵押,真正實現了分布式借貸。

二、Visor的組成部分

“Visor保管庫”是NFT個人保管庫,您可以在其中存儲資產,以便與智能合約和外部DeFi協議安全地進行交互。

Visor保管箱不僅可以提供與DeFi協議更安全的交互,保管箱還允許對資產進行許可,以實現更快,更便宜的交互。

Visor保管庫中,僅通過簽名即可執行許多操作。

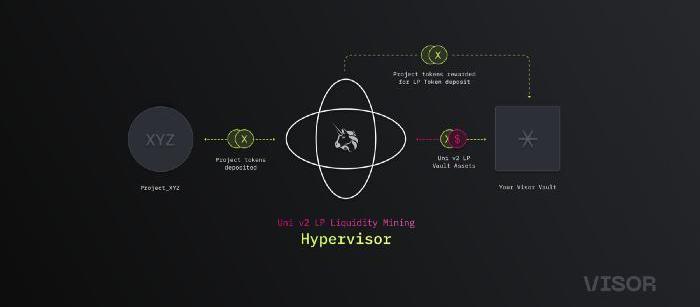

1、Hypervisor

Hypervisor是與VisorVaults及其資產交互的與Visor兼容的智能合約。每個Hypervisor都讀取每個VisorVault中的資產數量,并相應地向每個Vault付款。

比如,特定的流動性挖掘Hypervisor程序.

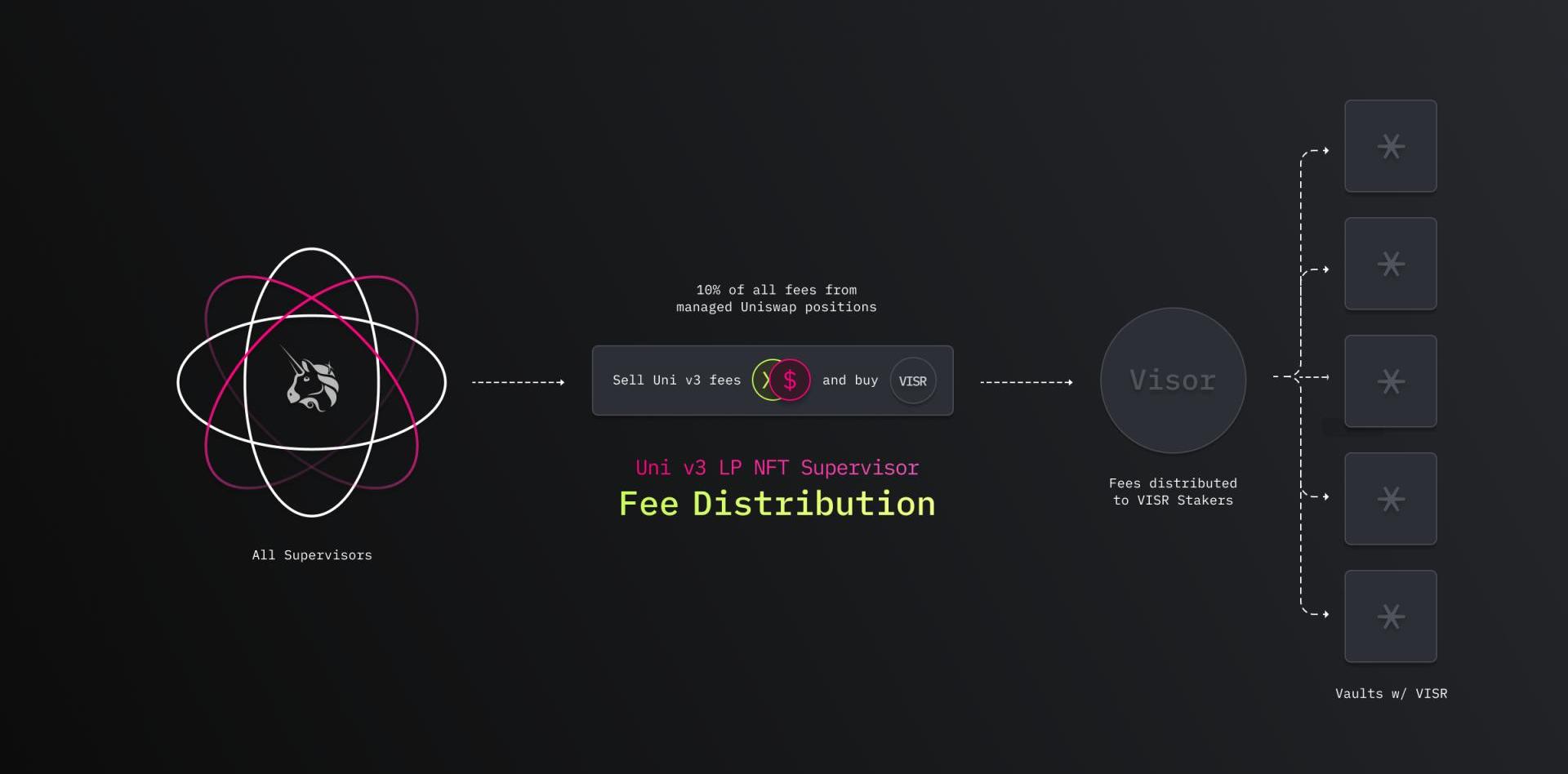

2、Supervisor

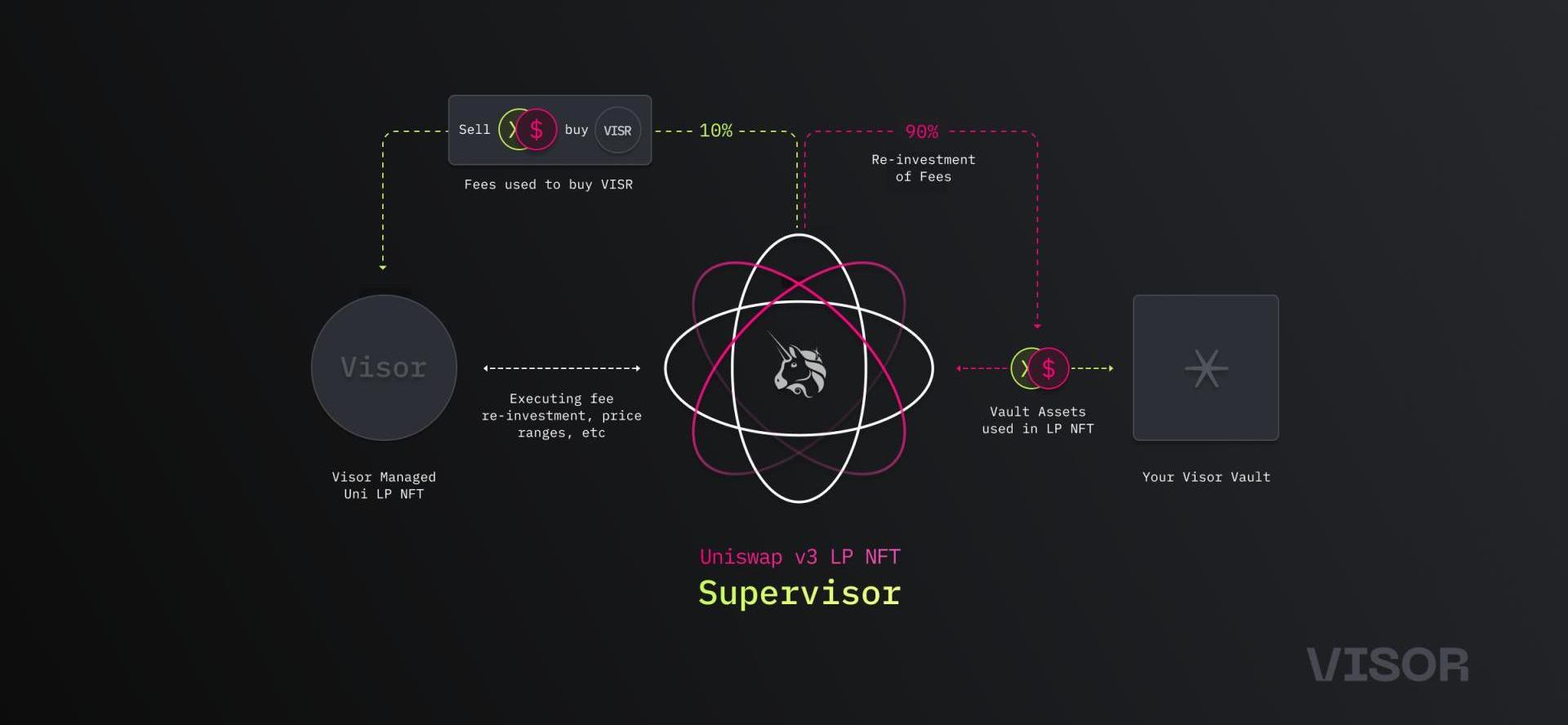

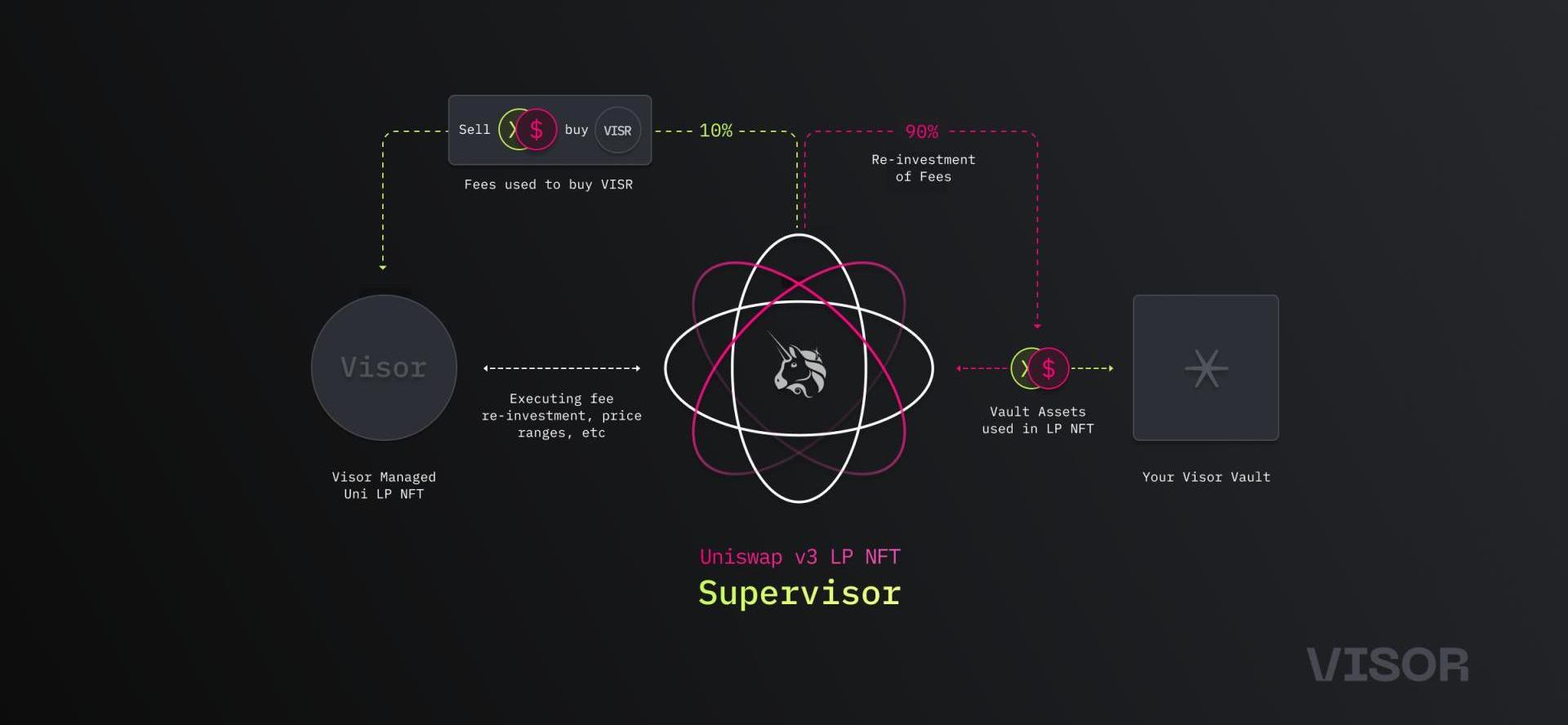

Supervisor是Hypervisor的控制合約,允許更新/更改Hypervisor合同中的某些已定義變量,以管理資產和實施策略。

比如Hypervisor選擇定期對Uniswapv3進行重新投資并更改流動性頭寸的價格范圍,從而組合出優質的策略。

3、SmartVault

SmartVault升級完成新的NFT接口,將允許通過部署新的Hypervisor來進行VisorFinance的所有未來創新。

任何人都可以開發與VisorVaults兼容的Hypervisor或Supervisor合同,類似Yearn策略。

功能包括新的時間鎖定,批準,權限,轉移功能和無氣體訂閱功能。

4、uniswapsupervisor

Visor保管箱所有者只需將其任何可用位置的基礎資產存放在其保管庫中,以使Visor可以將其資產輸入到相關的Uniswapv3LPNFT位置。Visor會定期將費用重新投資,而無需參與者支付汽油費。

三、VISR代幣

在Uniswapsupervisor啟動后,將創建前15個UniswapLP對的位置。

假設Visor僅管理前15對貨幣對的流動性的3.5%,則意味著約有1億美元的流動性。

1億美元流動性相關的費用相當于每周約300,000美元,這相當于每周Visor協議收入為30,000美元,如果用來回購Visr的話,還是不錯。

當然,最后還得看數據表現情況了,但Visor的這種模式可能是UNIV3上的新玩法,而Visor的玩法是借鑒MIST項目的。

關于MIST項目,一個極具創新的項目,非常有意思,后面分享。

1.金色觀察|加密貨幣在納稅季如何繳稅?納稅季節到了,新聯邦納稅截止日期是5月17日。對于加密貨幣行業而言,現在是非常忙碌的時刻,但我現在最常聽到的一個問題是,人們如何處理加密貨幣稅收?點擊閱讀.

1900/1/1 0:00:004月以來,包括美國、印度、土耳其、韓國等多國陸續針對加密貨幣交易進行更加嚴格的監管,在短期來看,導致許多中小交易所不得不關停運營.

1900/1/1 0:00:00從熱火朝天的DeFi“農耕”運動、去中心化存儲的瘋狂資本局,到強勢發力比肩以太坊的波卡、萬物皆可NFT的風潮,再到狗狗幣暴漲上演的“瘋狂動物城”,不過短短一年光景.

1900/1/1 0:00:00在經歷創世即“坐牢”的大戲后,算法穩定幣FEI的持有者們可能即將迎來勝利的曙光。4月27日,FIP-2提案正式開啟DAO投票,團隊已經明確表示將投贊成票.

1900/1/1 0:00:004月21日,美國的加密數字貨幣圈進行了一場非常受關注的關于比特幣和黃金的價值的辯論。比特幣的擁護一方是MichaelSaylor,黃金的擁護一方是FrankGiustra.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1191.83億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:51.

1900/1/1 0:00:00