BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD+0.3%

LTC/HKD+0.3% ADA/HKD-0.09%

ADA/HKD-0.09% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD-0.32%

XRP/HKD-0.32%Eth2信標鏈上線已近5個月,在此期間涌現了大量的第三方質押平臺,從幣安等交易所到RocketPool和StakeWise這樣的DeFi項目。盡管他們提供的質押方案在多個維度上均有差異,有一個點卻是相同的:都在嘗試解決普通用戶質押ETH時遇到的問題。這些問題具體是什么呢?

質押ETH的技術復雜性超出了普通用戶的技能范圍;

普通用戶難以滿足32個ETH的質押數額要求;

質押的ETH有約18-24個月的鎖定期。

這3個問題加總起來,足以讓大部分普通用戶望而卻步。那么質押池方案如何解決這些問題呢?

質押池的解決方案

為了解決以上這些問題,Eth2質押池誕生了。用戶以「拼單」的方式將ETH投入質押池,質押池代表用戶運營Eth2節點,這樣一來無論用戶的技術水平和存款規模如何,都能參與Eth2質押并獲得收益。

SEC執法行動后,Cumberland累計從幣安和Coinbase提取超3.7萬枚ETH:6月8日消息,據Lookonchain監測,Cumberland再次從幣安提取了8250枚ETH(1500萬美元),從Coinbase提取了4500枚ETH(800萬美元)。在美國SEC起訴幣安和Coinbase后,Cumberland已共計從兩家交易所提取37600枚ETH(6900萬美元)。 據此前消息,Cumberland昨日從Coinbase提取了2萬枚ETH(約合3700萬美元),從幣安提取了4,850枚ETH (約合900萬美元)。在此期間,他還提取了AXS、SHIB、COMP、LINK、CRV、AAVE和RNDR。[2023/6/8 21:23:15]

此外,質押池還嘗試通過在Eth1上鑄造質押池代幣以解決ETH被鎖定的流動性問題,這些代幣代表著用戶在Eth2質押的本金和收益。用戶還可以在Uniswap等二級市場上將代幣兌換成ETH提前退出質押,或將代幣作為Aave這類DeFi項目中的抵押品提高資金利用率。

Sense Finance已部署基于Aura上wstETH-sfrxETH-rETH池的新產品:4月12日消息,固定利率借貸協議Sense Finance已部署基于Balancer生態收益治理平臺Aura Finance上wstETH-sfrxETH-rETH流動性池的新產品,用戶可以通過可以交易以上ETH流動性質押產品的收益率,來獲得固定利率,或通過在池中提供流動性來提高回報。[2023/4/12 13:58:19]

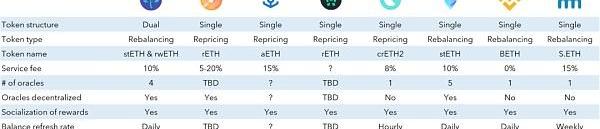

然而不同質押池方案的代幣機制各不相同。例如,Lido的stETH代幣與StakeWise的sETH2代幣并不相同,因此在二級市場上的定價也應該是不同的。同時,RocketPool的rETH與stETH,CREAM的crETH2和Stkr的aETH等也不盡相同。

但如果對這些差異進行分類和評估,可以發現不同質押池方案的特色及其適合人群。此外,這種比較分析為質押池代幣的估值奠定了基礎,從而更好地進行價格發現。

ETH 2.0存款合約中的總價值達到歷史新高:金色財經報道,glassnode數據顯示,ETH 2.0存款合約中的總價值剛剛達到13,623,909 ETH的歷史新高。[2022/9/9 13:20:11]

質押池代幣模型

質押池代幣模型分為兩類:一種是單代幣模型,通過一個代幣代表質押的本金和收益,另一種是雙代幣模型,將質押的本金和收益分別用2種不同的代幣來表示。

單代幣模型

單代幣模型基于代幣再平衡/再定價的概念。也許是由于機制足夠簡單,它是當前最流行,被大多數質押池采納的機制。當用戶將ETH存入質押池,池子會鑄造一個代幣代表用戶的本金和獎勵/懲罰的累加值。它可以通過2種方式實現:

ETH跌破4700美元:ETH跌破4700美元,現報4698.0美元,日內跌幅達到3.06%,行情波動較大,請做好風險控制。[2021/11/11 6:44:59]

通過調整代幣余額,即再平衡,來反映用戶質押收到的獎勵/懲罰。用戶可以在階段1.5通過該代幣等比例兌換質押池中的ETH。

通過調整代幣價格,即再定價,來反映用戶質押收到的獎勵/懲罰。用戶可在階段1.5通過該代幣按實時定價兌換質押池中的ETH。

舉個例子

1.余額變化:用戶在池子里質押1個ETH,得到1個代表質押的sETH代幣。

隨著質押池中獎勵或懲罰的累積,池子中每個參與者的代幣余額也會相應發生變化,例如當用戶在池中有1.1個ETH,那么對應的地址上sETH代幣余額也為1.1。因此,用戶的質押收益會通過地址中不斷增加的代幣余額呈現,這個代幣是由質押池鑄造的。在階段1.5,這些sETH代幣可以等比例兌換成ETH。

ETH跌破1900美元關口 日內跌幅為4.26%:火幣全球站數據顯示,ETH短線下跌,跌破1900美元關口,現報1899.08美元,日內跌幅達到4.26%,行情波動較大,請做好風險控制。[2021/6/22 23:55:25]

2.價格變化:用戶在池子里質押1個ETH,按照當時ETH/sETH代幣的兌換匯率得到sETH代幣。

兌換匯率由質押池中ETH和sETH代幣總供應量的比例決定,并會根據池子累積的獎懲金額而變化。

假設用戶初始質押時的匯率為1,即質押池還沒有獲得任何獎勵,1ETH=1sETH。隨著池子中獎勵和懲罰累積,用戶的sETH代幣余額將保持不變,但現在每個代幣可兌換的ETH比例將發生變化。換句話說,1個sETH代幣可能等于池中的1.1個ETH。

因此,每個sETH代幣的價格從1ETH變成了1.1ETH,通過價格反映質押收益。在階段1.5,用戶可以按照最終的ETH/sETH比例將所有sETH代幣兌換成池中的ETH。

RocketPool、CREAM、Stkr和StaFi采用的都是價格變化這種方式。

不論是通過余額還是價格來反映累積收益,它們有一個共同點:用單個代幣表示質押本金和收益。這意味著,當用戶通過質押獲得該代幣,或者在市場上買入或賣出該代幣時,就是在接收/賣出質押本金和收益。

雙代幣模型

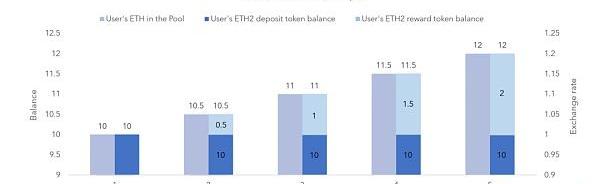

雙代幣模型中代表本金和收益的是兩個不同的代幣,但同樣基于代幣再平衡的概念。

你向質押池中存入的本金會反映在代表存款的ETH代幣上。和其他再平衡代幣一樣,它與你質押的ETH以1:1的比例進行鑄幣。

地址中代表本金的sETH代幣不會增加,你的質押獎勵會等比例反映在rETH代幣上。sETH和rETH共同構成了你的質押余額,兩者都可以在以太坊上自由轉移,也可以像單代幣模型中的代幣一樣被用于智能合約。

舉個例子

用戶在池子里質押1個ETH可獲得1個sETH。隨著池中獎勵的增長,sETH的余額仍保持不變,但它在地址中的存在將觸發rETH的累積。只要用戶繼續持有sETH代幣,rETH的累積就會繼續。在階段1.5,sETH和rETH代幣都可等比例兌換池中的ETH。

StakeWise是目前唯一一個使用雙代幣模型的質押池。

雙代幣模型創造出了一種類似于動態債券的新型混合工具,然而不同的是,它將質押余額分離為具有不同價值累積和現金流預期的工具,從而幫助用戶更高效、更靈活地管理自己的資產。

例如,rETH實際上可以在STRIPs?市場逐步出售給那些希望從質押中獲得利息敞口,但又不想親自參與質押的用戶。

那么這兩種模型的代幣在質押池中具體又是如何運作的呢?我們將會在《一文了解質押池的代幣機制》為大家介紹。

原文:

https://stakewise.medium.com/the-tokenomics-of-staking-pools-what-are-staked-eth-tokens-and-how-do-they-work-2b4084515711

作者:StakeWise

譯者:Daisy

對原文略有刪改

2021年,加密資產領域有哪些熱點?這個問題不難回答:波卡、NFT、DeFi。因為波卡很可能隨插槽拍賣而爆發。NFT和加密藝術破圈將帶來海量資金與流量.

1900/1/1 0:00:00近期比特幣價格快速下跌,規模350億美元的Grayscale比特幣信托也未能幸免。數據顯示,GBTC價格自上周五以來便出現連續下跌,本周四收盤價41.32美元較4月15日收盤跌去逾21%,周五雖.

1900/1/1 0:00:00據美國眾議院金融服務委員會周二發布的一份新聞稿稱,美國眾議院已經通過了包括數字資產部分在內的幾項兩黨立法。這項法案被稱為《2021年消除創新障礙法案》(H.R.1602).

1900/1/1 0:00:00本文來源:金十數據,作者:王跳跳據CoinDesk周一報道,美國最大的銀行之一摩根大通將在今年晚些時候向客戶推出主動管理型比特幣基金,此舉將標志著摩根大通的業務重心發生重大變化.

1900/1/1 0:00:00美國挑戰者銀行Current目前已增長到近300萬用戶,今天上午宣布已在新投資者AndreessenHorowitz的帶領下籌集了2.2億美元的D輪融資.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1026.30億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:31.

1900/1/1 0:00:00