BTC/HKD+0.99%

BTC/HKD+0.99% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD+2%

LTC/HKD+2% ADA/HKD-2.59%

ADA/HKD-2.59% SOL/HKD+2.16%

SOL/HKD+2.16% XRP/HKD-1.65%

XRP/HKD-1.65%自從2009年比特幣誕生以來,比特幣的價值被逐漸發現和證實的同時,數以百計的競爭幣也被開發出來,各有優勢和特性。雖然比特幣霸主地位屹立不動,但基于比特幣的應用因為開發難度大、限制比較多,所以應用項目不多。隨著DEFI基礎設施的完善和應用的擴展,鏈上的資產互通性要求越來越高,「跨鏈」技術的價值逐漸凸顯。本文將從多方面深度解析跨鏈是什么?主要通過什么技術來實現?DEFI應用為什么對跨鏈技術要求更為迫切?跨鏈如何保證資產安全?

MDEX入駐BSC,資產跨鏈又成“香餑餑”?

上周,DEFI有個大新聞,火幣鏈Heco上的DEX之王——MDEX在BSC上“安家落戶”,僅僅用了12小時,就實現了20億美元的TVL。除了在BSC上安家,MDEX官方還表示將在更多公鏈上布局,計劃會在今年第二季度逐漸登陸包括以太坊layer2、OKExChain、Polkadot、Near等公鏈,并實現多鏈資產互通。隨著BSC公鏈的火熱,越來越多基于以太坊等其他鏈上的DEFI項目轉移到BSC上,實現雙鏈或者多鏈互操作性。

早在2013年比特股白皮書里面就有提及“能夠通過比特股鏈之間進行交易,增加網絡的可擴展性,在無需中介代理或者信任的情況下交易BitBTC和真實的比特幣,整個過程都能被軟件自動執行。”2016年9月,Vitalik?Buterin在為R3所做的報告《ChainInteroperability》也對跨鏈的技術路徑和應用價值做了闡述,“公認的跨鏈技術分成公證人機制、側鏈/中繼和哈希鎖定三類。應用價值體現在:資產跨鏈、原子交換、跨鏈預言機、廣義跨鏈合約。

Coinbase錢包正式集成DeFi鏈游DeFi Kingdoms:3月31日消息,Coinbase錢包正式集成DeFi鏈游DeFi Kingdoms,包括基于Avalanche子網DFKChain的Crystalvale,以及基于Harmony網絡的Serendale。[2022/3/31 14:28:41]

但由于區塊鏈應用的缺乏和鏈的基礎設施還處于萌芽,資產跨鏈被提出的時候更像是一個概念,2020年以后隨著DEFI等市場應用規模呈指數級的上升,如何讓比特幣搭載復雜的智能合約,將其價值引入到其他公鏈上來?如何將以太坊、HECO、BSC、波卡等大型公鏈上生態錯配的應用鏈接起來?如何盡量降低用戶參與DEFI的門檻,提高DeFi出圈的可能性?成為非常急迫的問題,資產跨鏈技術又一次成為“香餑餑”。

什么是資產跨鏈?

現在市場上有很多公鏈,耳熟能詳的有以太坊、EOS、Cardano、NEO、QTUM、BYTOM、Aeternity,每一條公鏈本質上就是一個獨立的賬本,一個用戶在一條鏈上存儲的價值,很難實現在另一條鏈上的流通。

而跨鏈能夠讓價值跨過鏈和鏈的障礙,解決在不同分布式賬本之間完成記賬的問題,打破“價值孤島”,實現不同鏈上的資產能流通、存儲、轉讓。比如讓比特幣也能在以太坊網絡上流通,以太坊上的資產能在BSC鏈上流通。跨鏈并沒有改變每個區塊鏈上的價值總額,只是不同的持有人之間進行了一個兌換而已。

DeFi 概念板塊今日平均漲幅為7.06%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為7.06%。47個幣種中41個上漲,6個下跌,其中領漲幣種為:YFV(+138.56%)、AMPL(+14.82%)、SRM(+13.04%)。領跌幣種為:NEST(-6.37%)、UMA(-3.74%)、LEND(-1.42%)。[2021/10/21 20:44:55]

實現資產跨鏈的方法

1)側鏈

需要一份實現主鏈網絡數據獲取的合約,其中包括側鏈數據和主鏈數據切換機制的方法,如果需要生成側鏈上的1BTC,需要鎖定主鏈上的1BTC,反之,如果需要跨出1BTC,那么合約會先將側鏈上的BTC銷毀。BTCRelay、Rootstock和BlockStream推出的元素鏈,比原鏈的Vapor都是比較著名的側鏈。如果將主鏈上的比特幣、以太坊跨入比原鏈側鏈,主鏈上的資產會被鎖定、銷毀。

2)公證人機制

公證人機制是一種簡單的跨鏈機制,在數字貨幣交易所中使用廣泛,本質上它是一種中介的方式。假設區塊鏈A和B本身是不能直接進行互操作的,那么他們可以引入一個共同信任的第三方作為中介,由這個共同信任的中介進行跨鏈消息的驗證和轉發。

DeFi項目Sommelier在A輪融資中籌集2300萬美元:金色財經報道,幫助實現DeFi交易自動化的加密項目Sommelier Finance在A輪融資中籌集了2300萬美元。該輪融資由Polychain Capital領投,現有投資者Alameda Ventures和新投資者Zola Ventures、Byzantine Ventures、Tendermint Ventures、Secure Ventures、D1 Ventures和Ferngrove Ventures參投。Sommelier由Cosmos協議和Tendermint的前首席開發人員Zaki Manian于2020年創立。該區塊鏈協議可幫助自動化流動性提供商(LP)的資本分配,以最大限度地提高收益。有了新的資金,Sommelier計劃升級其協議并推出“Cellars”,以幫助管理跨DeFi協議的流動性。[2021/10/21 20:44:43]

公證人機制主要包括三種類型:單簽公證人、多重簽名公證人、分布式簽名公證人。

單簽公證人方式也叫中心化公證人機制,通常由單一指定的獨立節點或者機構充當,它同時承擔了數據收集、交易確認、驗證的任務。我們平時通過交易所進行數字貨幣的交易往往就是中心化公證人機制。

DeFi項目Pickle Finance pDAI池被盜資金發生異動1500萬 DAI被轉移:2020-11-22攻擊 pickle pDAI池的黑客地址(0x701781...7a4E08)在沉寂47天后出現異動,黑客地址向5個新地址轉出共計1500w DAI,之后使用Uniswap、1inch將DAI兌換為Ether和CORN等代幣,并且,黑客在轉移資金過程中使用了混幣平臺Tornado.cash。[2021/1/8 16:43:31]

多重簽名公證人方式,由多位公證人在各自賬本上共同簽名達成共識后才能完成跨鏈交易。多重簽名公證人的每一個節點都擁有自己的一個密鑰,只有當達到一定的公證人簽名數量或比例時,跨鏈交易才能被確認。比如比原鏈的跨鏈采用的就是聯邦節點簽名方式。

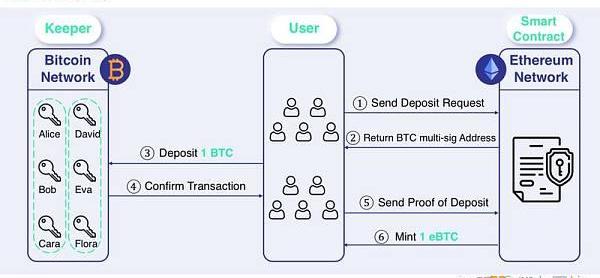

分布式簽名公證人方式,是指公證人是一群人/機構組成的聯盟,跨鏈資金的轉移是這個聯盟所控制的。這種方式相較于單簽名模式的安全性更高,少數幾個公證人被攻擊或者是作惡都不會影響系統的正常運行。比如即將上線的去中心化的跨鏈協議——DeCus就是采用一種“重復分組”Keeper的方法,保證跨鏈驗證的整個過程的去中心化。通過這種方式創建一種比特幣錨定幣——eBTC,可以參與以太坊網絡或者其他網絡的DEFI生態挖礦。

S.Capital一致資本宣布成立數千萬元人民幣DeFi專項基金:據官方消息,S.Capital一致資本宣布成立數千萬元人民幣DeFi專項基金,專注于DeFi協議和layer2生態投資。充分發揮團隊的金融專業和行業資源優勢,聯合業界頂級合作伙伴,在資金、品牌和社區運營等多維度,深度扶持項目健康快速發展。

S.Capital一致資本DeFi 專項基金是繼股權投資基金、礦業基金和Token FUND外的又一重要布局。[2020/8/11]

3)中繼

波卡和Cosmos都是依靠中繼協議完成通信互連。通過Polkadot、Cosmos與其他公鏈連接,給不同的鏈設置不同的功能,實現更好的擴展性和效率。

4、哈希鎖定

最有代表性的是閃電網絡:在一定時間段內通過押金鎖定的方式創建一個微支付通道,但是僅支持小微金額的交易。

資產跨鏈的用途

資產跨鏈存在主要原因在于當前各個資產平臺是相互割裂的。數字資產市場總量龐大,但各種細分生態的存在,讓可用資產不足,以最簡單的比特幣來說,比特幣作為目前最具有共識的公鏈,卻無法參與DEFI生態中,比特幣鏈本身的特質讓它很難去做智能合約相關的事情。如何將高價值、高流動性、高認可性的資產進行金融化,是資產跨鏈最大的用途。

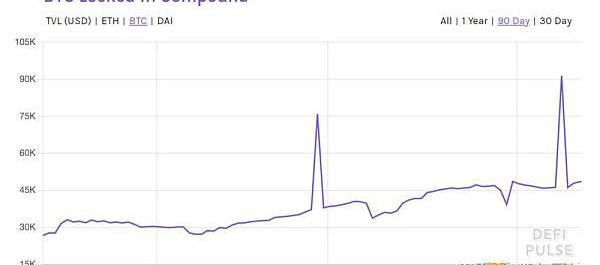

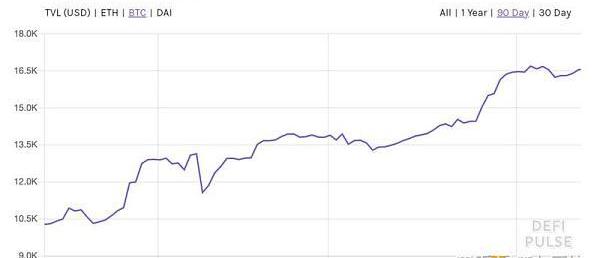

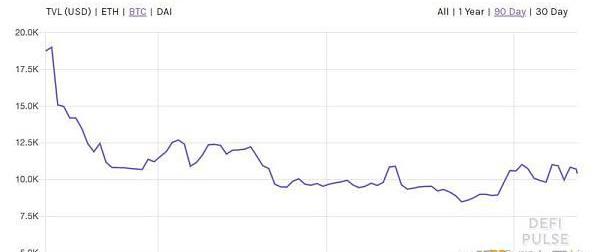

具體來說,跨鏈資產在DEFI上的用途又可以細分為抵押資產、為去中心化交易提供流動池、衍生價值。以目前比特幣錨定幣數量最大的WBTC為例,,目前大部分的WBTC都應用于Compound、AAVE和MakerDao等借貸平臺作為抵押資產。

WBTC在DEX領域主要是提供流動性的池子,這在流動性挖礦興起后發展開始加速。如在uniswap的WBTC/WETH池提供流動性。

提供衍生品底層標比如保險、期權等相關去中心化金融應用,不過目前這一塊發展不如借貸、提供流動性等方向發展的完善。

資產跨鏈當前的局限性

不過當前資產跨鏈也存在著諸多問題,比如小明手里有1個BTC,他也想通過DEFI挖礦獲得收益,發現所有的DEFI平臺都不接受比特幣直接理財,必須要先把比特幣換成以太坊上的比特幣才可以參與Compound等平臺的挖礦,才能發掘比特幣的價值。

他首先選擇了WBTC這個目前發行量最大的比特幣錨定幣,后來發現WBTC是依托承兌商,他陷入了思考,如果承兌商跑路了怎么辦?那自己的比特幣不就沒有保障了嗎?雖然BitGo已經托管了160億美元的資產,但是這些資產都不是BitGo自己的,萬一BitGo將WBTC對應的BTC儲備挪作他用或者搞丟了,BitGo頂多就是破產,而WBTC的持有者將損失慘重。

于是小明又把目光鎖定在去中心化的比特幣錨定幣,沒有中央機構對鎖定的比特幣進行托管,比如RenBTC和eBTC這一類。

這類去中心化的比特幣錨定幣是如何保證用戶資金安全的呢?RenBTC是將用戶可以將原生BTC存入指定的RenBridge網關作為抵押,RenVM通過智能合約在以太坊網絡中發行對應的renBTC,整個發行過程較為去中心化。

RenBTC工作原理

eBTC是將BTC資產在一個多簽地址中由10000個托管人托管,并把這個10000個托管人重復分組,系統隨機選擇簽名者,簽名者也可隨意離開網絡,保證去中心化,同時控制簽名成本。

來源:eBTC的網絡設計

跨鏈資產的展望

隨著去中心化金融的發展,鏈與鏈之間“壁”一定會更容易被破,而且資產跨鏈的局限性也會越來越小,在保證去中心化的前提下,比特幣、萊特幣等傳統數字貨幣,NFT相關的新型幣種持有者都能以最低成本參與到DEFI應用當中。有一百個需求,必定會有一千個供應,未來的跨鏈資產如何實現大同?還值得期待。

Tags:DEFDEFIEFIBTCJustDefiChargeDeFi ChargeMy Defi Legendsbtc期貨交易平臺美金

上周三,美國最大數字貨幣交易所Coinbase上市,首日收盤654億美元,超過了中國最大的券商中信證券.

1900/1/1 0:00:00近日GavinWood在Github上發布啟動Kusama平行鏈功能的三大階段以及一系列待完成事項.

1900/1/1 0:00:004月16日消息,中國人民銀行印發《金融機構反洗錢和反恐怖融資監督管理辦法》,自2021年8月1日起施行。《辦法》進一步明確了金融機構反洗錢內部控制和風險管理要求.

1900/1/1 0:00:00滾石樂隊主唱MickJagger加入了NFT熱潮,以幫助受到大流行不利影響的獨立音樂場所。Jagger在周四的一份聲明中表示,他已經在NiftyGateway上開始了24小時拍賣,拍賣的是基于與.

1900/1/1 0:00:00保險業巨頭安盛現在允許瑞士客戶使用比特幣支付保險服務費用。安盛公司是全球最大的保險集團,并宣布它是瑞士首家接受比特幣支付賬單的全線保險公司.

1900/1/1 0:00:00據Medium4月15日報道,dVIX協議宣布在最近結束的種子前輪融資中,獲得150萬美元資金,以開發以太坊波動性指數.

1900/1/1 0:00:00