BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-0.62%

ADA/HKD-0.62% SOL/HKD-0.59%

SOL/HKD-0.59% XRP/HKD-0.26%

XRP/HKD-0.26%2020年度熱詞之一是DeFi,你可能聽過社群中不少人在談論他們通過DeFi獲取的驚人收益,那么DeFi到底是什么呢?

DeFi是DecentralizedFinance去中心化金融的簡稱,也叫開放式金融,指的是搭建在公有鏈上的應用。DeFi的目的是創造一個沒有中心化機構的金融服務,讓世界上任何一個人都可以隨時隨地進行金融活動。

DeFi這個詞由加密借貸平臺Dharma的創始人兼CEOBrendanForster于2018年8月首次提出。BredanForster在當月發表的文章AnnouncingDe.Fi,ACommunityforDecentralizedFinancePlatforms中表示,Dharma聯合0x、Set、WalletConnect等機構共同推出了一個DeFi社區,并認為一個DeFi項目需要滿足以下四個條件:

外媒:香港金融監管機構本周討論了如何解決加密公司開設銀行賬戶面臨的挑戰:6月16日消息,據彭博社援引知情人士報道,香港金融監管機構已于本周一召集銀行、加密平臺和其他行業參與者在一起,主要討論如何解決加密公司在開設銀行賬戶方面面臨的持續挑戰。這是香港監管機構自 4 月下旬以來第二次推動銀行更多參與加密領域的會議。[2023/6/16 21:41:23]

建立在去中心化的公鏈上

金融應用

代碼開源

有完整的開發者平臺

經過了兩年多的發展,DeFi生態在如今已經涌現出了各種各樣的項目,幾乎所有傳統金融系統中的產品在DeFi中都通過區塊鏈和智能合約技術重新演繹了一遍。

去中心化穩定幣

穩定幣是錨定法幣,保持價格穩定的數字資產。大多數加密貨幣都非常不穩定,而穩定幣由于其價格穩定,使得DeFi應用對大眾來說可用性更強。穩定幣根據其維持價格穩定的機制,可以分為三類:以法幣抵押的穩定幣,以加密貨幣抵押的穩定幣和算法穩定幣。

OKEx金融市場總監:加密貨幣的未來取決于CBDC在未來如何發展:5月24日消息,OKEx金融市場總監Lennix Lai表示,適應中國的CBDC并不是那么困難,因為現金的使用已經有所下降,這要歸功于支付寶和微信支付等電子支付系統的進入。Lai指出,鑒于中國一直在使用需要KYC和其他安全流程的電子支付的事實,中國的金融隱私概念早已不復存在,但當其他國家中央銀行在發行CBDC時,這可能會成為一個問題。另一方面,中國CBDC直接在中央銀行的權力之下并且不提供任何金融隱私這一事實可能會促使人們開始轉向加密貨幣。因此,中國CBDC的啟動確實可以促進并使人們意識到主流加密貨幣的用例和重要性。此外,他表示,比特幣、Ripple和其他加密貨幣的未來取決于CBDC在未來如何發展。如果人們意識到金融隱私的需要,他們可能會涌向比特幣,但在那些金融隱私存在已久的國家,這種去中心化的貨幣可能會被邊緣化。(AMBcrypto)[2020/5/24]

掌柜調查署 | 當前環境下交易所如何“轉正”?:4月15日16:00,金色財經「掌柜調查署」邀請到ChainUP大客戶項目負責人針對交易所如何擁抱合規的問題進行解答,帶領大家全面了解當前環境下,交易所如何“轉正”!更多內容點擊原文鏈接查看。[2020/4/15]

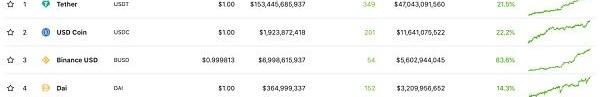

數據來源:CoinGecko

穩定幣市值排名前五的分別為USDT、USDC、BUSD、Dai和UST,其中USDT、USDC和BUSD每一枚穩定幣背后都有至少一美元的資產被抵押作為價值支撐。

Dai則是以加密貨幣抵押的穩定幣,由MakerDAO發行。用戶可以將ETH、BAT等數字資產抵押到Maker的智能合約,借出穩定幣Dai。Maker通過數學和經濟激勵將Dai價格始終維持在1美元左右,其背后的價格穩定機制是這樣的?。

當Dai價格低于目標價格

在需求側,Maker會提高Dai存款利率,激勵用戶在市場上買入Dai并存入Maker平臺中生息;

動態 | 烏克蘭國會收到一項關于應如何對與加密有關的收入征稅的草案:據Coindesk消息,一項草案規定了烏克蘭應如何對與加密有關的收入征稅,該草案已提交給該國議會Verkhovna Rada。該法案是由烏克蘭數字轉型部、區塊鏈4ukraine派系議會協會和更好的監管交付辦公室(BRDO)組織起草的。這份由13名議會成員撰寫的文件旨在修訂烏克蘭的稅法,并引入與加密資產相關的主要概念。該法案將此類資產定義為“一種特殊類型的有價值財產,以數字形式創建、記賬并通過電子方式處理”,比如加密貨幣、代幣以及草案中未指定的其他類型。總部位于烏克蘭的加密貨幣交易所Kuna的創始人,烏克蘭區塊鏈協會主席Michael Chobanian表示,他相信這項法律將奏效,但該行業還面臨其他障礙,需要解決。[2019/11/20]

在供給側,Maker會提高Dai借款利率,激勵用戶歸還一些Dai。當供給側的Dai數量減少,需求側的Dai數量增加,Dai的價格上升至美元錨定水平。

當Dai價格高于目標價格

行情 | 救贖說幣:WFEE最好不要買入,不管外界如何利好:據救贖分析,WFEE走勢圖可以看出,下跌之后,一直橫在那里,然后后面一波上漲漲幅1.3倍左右,接著再高點跌下來7倍。無論官方怎么發文也好,外界怎么利好也好,這幣沒有做市值管理,如果有,就不會跌那么慘,也不會橫盤那么久。所以這個幣種堅決不能買入。幣圈沒有底線,更沒有下限。技術分析來說,買盤不強,但是賣盤也幾乎沒有。但是賣盤只是暫時沒有,項目方還是手里有幣的。但是買盤沒有就真的沒有了。[2018/7/16]

在需求側,Maker會降低Dai存款利率,激勵用戶取出存在Maker平臺中的Dai在市場上賣出;

在供給側,Maker會降低Dai存款利率,激勵用戶多借一些Dai。當供給側的Dai數量增加,需求側的Dai數量減少,Dai價格回落至美元錨定水平

這種供需平衡確保了Dai穩定在1美元左右。

另外一個沒有擠進前五但值得一提的穩定幣是AMPL。之前有小伙伴發郵件給imToken詢問為什么錢包里的AMPL代幣每天都在丟失,而錢包里卻沒有轉出記錄?

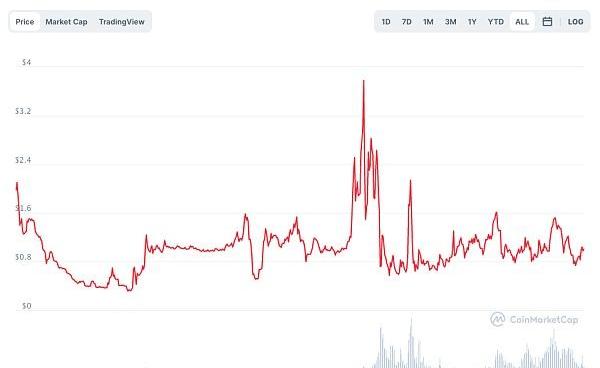

AMPL是三種穩定幣中的最后一種,算法穩定幣。這位小伙伴錢包里的AMPL代幣之所以每天在減少,與其維持價格穩定的原理有關。

Ampleforth智能合約使用Chainlink的預言機以及Ampleforth自家的預言機,從KuCoin和Bitfinex這兩家交易所獲取代幣AMPL價格數據,檢查其單價是否在0.96-1.06美元之間。

每天的北京時間上午10:00,Ampleforth智能合約將增加或減少AMPL總量,每日的總量調整稱為「Rebase」。每日Rebase根據AMPL市場價格而定。若AMPL交易價格高于1.06美元,Rebase后錢包內AMPL持有量增加。若AMPL交易價格低于0.96美元,Rebase后錢包內AMPL持有量將減少。

所以如果你發現自己imToken錢包內的AMPL數量在不斷減少,說明最近一段時間其單價持續低于0.96美元。

理論上,Ampleforth將通過Rebase彈性調整供給,維持其代幣的價格穩定。然而AMPL實際的市場表現波動較大,AMPL還曾不止一次地陷入「死亡螺旋」——價格下跌,總供應量減少,用戶受市場恐慌情緒影響,繼續拋售AMPL導致其價格進一步下跌。但算法穩定幣本身對于區塊鏈生態形成閉環仍有著重要意義。

注:AMPL錨定的是2019年1美元的購買力,以美元計價的AMPL代幣價格在未來是不斷上升的。如果AMPL錨定的是當前1美元的購買力,那么它將經歷與美元相同的2-3%的年通脹,違背了它「穩定」的初衷。

去中心化借貸

DeFi協議為用戶提供了資產借貸的平臺,Maker、Aave、Compound都是借貸平臺的代表。上文中介紹了Maker的借貸機制,我可以在Maker中抵押價值150美元的ETH,按照最低150%的抵押率要求,最多可以借出100個Dai。

你可能會有疑問,為什么抵押價值150美元的ETH只能借出價值100的Dai呢?事實上,目前所有的主流DeFi借貸都是超額抵押的,如果想借出100美元的資產,就必須提供至少超過100美元的抵押品。

抵押率=抵押品的價值/借貸資產的價值*100%

不同借貸平臺的抵押率不同,超額抵押保障了借貸平臺不會發生抵押不足的情況,確保有充足的資金支付存款人的本金和利息。當借款人的抵押品價值下降到借貸平臺指定的清算閾值時,他們的抵押品將被清算,以確保借貸協議的償付能力。

那么我作為貸款人為什么會愿意做超額抵押呢?當我處在以下兩種場景時,是愿意這樣做的。

資金周轉:我急需現金,但我相信ETH會升值不愿意賣出,于是將ETH存入借貸平臺,借出Dai先解決燃眉之急,等資金周轉回來后再贖回ETH。

投資杠桿:抵押ETH借出Dai,將借出的Dai在交易所換成ETH,當ETH價格上漲后拿其中一部分換成Dai還給抵押平臺取回ETH,剩下的ETH就是我的利潤。

這是從貸款人的角度去看借貸平臺,貸款人的資金來自存款人,存款人又能從中拿到什么好處呢?

首先是存款的利息。在借貸平臺Aave中存款的用戶會收到相應的aToken,存入USDT,就會收到aUSDT,存入Dai,就會收到aDai。aToken是一種債務憑證,表示Aave平臺欠存款人的錢和累計應支付的利息。所以錢包中的aToken數值是在不斷增加的,因為利息在累計。此外,用戶還可以將aToken抵押到其他DeFi項目獲取更多的收益。

去中心化借貸平臺的營收與傳統借貸平臺類似,一部分來自借貸利率和存款利率之間的差價,另一部分則來自清算罰金。當行情下跌,借貸人沒有及時補足抵押品,導致觸及抵押率時,他原先存入平臺的抵押品就會被系統拍賣,系統會將拍賣后的所得抽取一部分作為清算罰金。

傳統借貸平臺的不同之處在于,去中心化借貸平臺的資金流是透明的,合約執行的規則也被清晰地記錄在區塊鏈上,所有人均可查詢,無法進行暗箱操作。

今天我們介紹了什么是DeFi、去中心化穩定幣和去中心化借貸。在下周的《如何理解DeFi?》我們將會繼續介紹去中心化交易所、去中心化衍生品和去中心化保險。

Tags:DAIAMPLMPLAMPDaily Crypto GiveawaysAmplitudempl幣有潛力嗎amp幣最新消息

Cardano和波卡的質押份額已經提升,這兩個網絡繼續在質押價值排名中占據主導地位。根據StakingRewards的數據,Cardano是目前區塊鏈中質押價值最高的網絡,大約有價值264億美元.

1900/1/1 0:00:00在上周《如何理解DeFi》我們介紹了什么是DeFi、去中心化穩定幣和去中心化借貸。今天這篇文章會向大家繼續介紹DeFi中的去中心化交易所、去中心化衍生品和去中心化保險.

1900/1/1 0:00:00原題《納斯達克敞開心胸擁抱“老實人”Coinbase一夜間成“加密資產第一股”》美國東部時間4月14日,全球頭部、美國第一大加密數字幣交易平臺Coinbase終于敲響了納斯達克的開市鐘.

1900/1/1 0:00:00研究機構Messari對一季度Web3發展狀況進行回顧時指出,一季度開始時,NFT領域的新協議紛紛推出,引起了主流關注,特別是關于加密藝術和卡牌交易.

1900/1/1 0:00:004月17日,CFTC公布了最新一期CME比特幣期貨周報,最新統計周期內BTC價格重啟漲勢,在進一步刷新歷史高點水平的情況下,整個統計周期內取得了超5000美元的價格上漲.

1900/1/1 0:00:00前言 小辣椒區塊鏈與文中提到的企業、項目方沒有利益關系。人是會犯錯誤的物種。小辣椒區塊鏈不能保證所引用資料的真實性、分析的正確性,請根據自己的能力圈和認知參與市場.

1900/1/1 0:00:00