BTC/HKD-5.5%

BTC/HKD-5.5% ETH/HKD-6.8%

ETH/HKD-6.8% LTC/HKD-4.98%

LTC/HKD-4.98% ADA/HKD-10.16%

ADA/HKD-10.16% SOL/HKD-12.94%

SOL/HKD-12.94% XRP/HKD-8.07%

XRP/HKD-8.07%

Thefollowingarticalmainlytalkaboutastablecoinissuanceprojectwithlowercollateralratioandrobustliquiditionschemeactingaschallenger?ofcurrent?dominantprojectMakerDao

隨著加密貨幣的不斷壯大,穩定幣作為重要的基礎設施其不可或缺性早已日漸凸顯。如下圖所示,穩定幣賽道中USDT及USDC已然占據著大半壁江山,而以Dai為首的去中心化穩定幣發行量占比也從1年前的1%上升到如今的7%代表著Defi這一年來的飛速發展。以太坊生態Defi生態隨著流動性挖礦的引爆伴隨著無數有創新有能力的團隊,Dai的發行量雖排在第四,但活躍地址數及轉賬額均已有望向USDT及USDC發起挑戰。

數據源:Debank

橫向對比不同穩定幣項目

穩定幣賽道大體可分為三類:

1.??????法幣抵押的穩定幣如:USDT,USDC,BUSD

2.??????加密貨幣抵押的穩定幣如:Dai

LBank藍貝殼于5月3日20:00首發 CSPR(Casper),開放USDT交易:據官方公告,5月3日20:00,LBank藍貝殼上線 CSPR(Casper),開放USDT交易,同時并開放充值,資料顯示,Casper網絡是基于CasperCBC規范構建的第一個實時權益證明區塊鏈。Casper旨在加速當今企業和開發人員對區塊鏈技術的采用,同時確保隨著網絡參與者需求的發展,其在未來仍能保持高性能。[2021/5/3 21:19:51]

3.??????算法穩定幣如:Base,Fei,AMPL,ESD

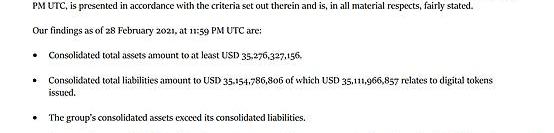

其中首屈一指的USDT,自18年以來就沒有公開過審計報告讓不少人質疑其是否有足夠的資產去背書USDT的發行,如下圖所示近日2021年2月28日Tether發布了一篇MooreCayman審計的報告似乎也是欲蓋彌彰,’asat’僅僅意味著在2月28那個時刻Tether持有如下資產,而其資產類別也未在報告中注明。

數據源:MooreCayman

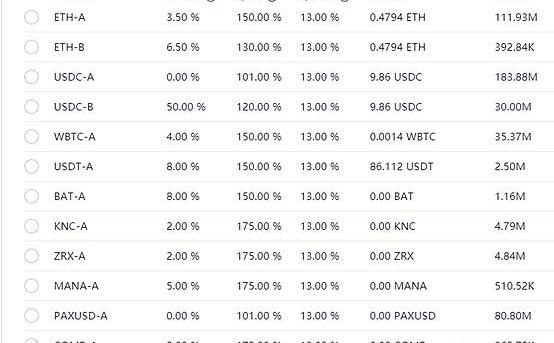

而說到Dai為代表的ETH-Defi穩定幣,如下圖所示,除以USDC為抵押品鑄造Dai以外,其抵押率大多需維持在150%及以上,為避免被清算,Maker官網顯示其Dai的平均抵押率約為313%。

LBank藍貝殼于4月10日01:00首發 BOSON,開放USDT交易:據官方公告,4月10日01:00,LBank藍貝殼首發BOSON(Boson Protocol),開放USDT交易,4月9日23:00開放充值,4月12日16:00開放提現。上線同一時間開啟充值交易BOSON瓜分10,000 USDT。

LBank藍貝殼于4月10日01:00開啟充值交易BOSON瓜分10,000 USDT。用戶凈充值數量不少于1枚BOSON ,可按凈充值量獲得等值1%的BOSON的USDT獎勵;交易賽將根據用戶的BOSON交易量進行排名,前30名可按個人交易量占比瓜分USDT。詳情請點擊官方公告。[2021/4/7 19:54:33]

數據源:Maker

最后算法穩定幣賽道,個人認為放在穩定幣賽道極為不妥,并不穩定的穩定幣何以稱為穩定幣?大多算法穩定幣項目無需抵押品,更適合投機,通過控制供應,以rebase或reweight等方式去使之穩定,截至2021.4.12,Fei價格為0.79,而前段時間大火的那些ESD,Base,DSD等如何收場想必各位歷歷在目。

穩定幣新秀Liquity

Liquity是一個構建于以太坊生態的穩定幣發行項目,類似Maker的抵押加密貨幣鑄造Dai一樣,Liquity可以抵押ETH鑄造該項目的穩定幣LUSD。

先說結論,Liquity這個項目放在2017年,也許就沒有Maker什么事兒了。作為Maker最直接的挑戰者,Liquity得益于以下特點:

LBANK藍貝殼于3月22日18:00首發 DORA,開放USDT交易:據官方公告,3月22日18:00,LBANK藍貝殼首發DORA(Dora Factory),開放USDT交易,現已開放充值。

資料顯示,Dora Factory 是基于波卡的 DAO 即服務基礎設施,基于 Substrate 的開放、可編程的鏈上治理協議平臺,為新一代去中心化組織和開發者提供二次方投票、曲線拍賣、Bounty 激勵、跨鏈資產管理等可插拔的治理功能。同時,開發者可以向這個 DAO 即服務平臺提交新的治理模塊,并獲得持續的激勵。[2021/3/22 19:07:06]

l?即時清算輔以穩健的三重清算方案

l?較低的抵押率

l?無穩定費

l?去中心化前端

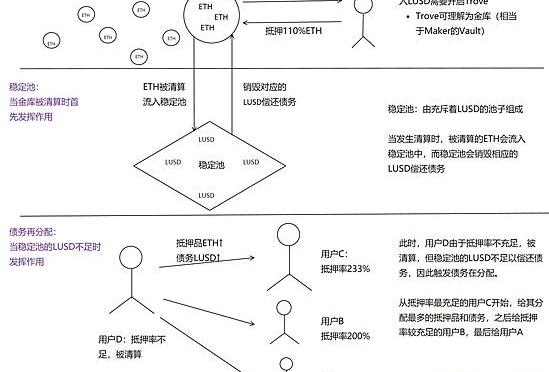

即時清算輔以穩健的三重清算方案

有關其極低的抵押率,相信很多人會質疑其清算風險是否偏高,而事實上設想一下假如抵押率為110%,則被清算的最大損失即為10%,對比Maker的13%清算罰金和150%的超額抵押,Liquity資金效率提升了不止一個檔次。其次不得不提到的是Liquity按優先級別排序的三重清算方案:

1.??????穩定池

2.??????債務再分配

3.??????RecoveryMode

首發 | Bithumb將推出與Bithumb Global之間的加密資產轉賬服務:Bithumb內部人士對金色財經透露,Bithumb推出和Bithumb Global之間的加密貨幣資產免手續費快速轉賬服務,每日加密貨幣資產轉賬限額為2枚BTC。此消息將于今日晚間對外公布。據悉,目前僅支持BTC和ETH資產轉賬。[2020/2/26]

首先,穩定池屬于優先級別最高,即抵押借貸的用戶需開啟Trove提供高于110%的抵押品可發行100%的LUSD。而一旦用戶抵押品ETH價值低于110%會被觸發清算,此時充斥著LUSD的穩定池即會發揮作用,穩定池會銷毀對應量的LUSD而獲得相對應的抵押品ETH,因為只要低于110%即會被清算而110%>100%,相當于穩定池會獲得10%折扣的ETH。

第二階段債務再分配,可理解為穩定池LUSD不足的情況下的PlanB。假如穩定池里LUSD數量不足以覆蓋系統債務,則會觸發債務再分配,簡單來講就是把被清算的債務分配到抵押率較充足的Trove持有者頭上。

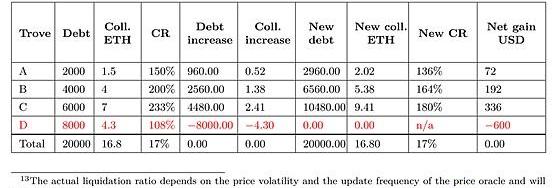

如下圖所示:此時TroveD的抵押率為108%觸發清算。由于穩定池LUSD不足,抵押品4.3個ETH和相應債務則會被分配到其他Trove頭上,TroveD的凈損失約7%。抵押率越充足,則被分配到的抵押品及LUSD越多。TroveC被分配到最多的抵押品及最多的債務債務,其抵押率由233%降低至180%,其凈收益為$336。

公告 | 火幣全球站6月29日16:00全球首發 Project PAI:火幣全球站定于新加坡時間6月29日16:00 Project PAI (PAI) 充值業務。7月2日16:00在創新區開放PAI/BTC, PAI/ETH交易。7月6日16:00開放 PAI提現業務。[2018/6/29]

數據源:Liquitydocs

第三階段被稱為RecoveryMode,系統存在一個關鍵抵押率=150%,當系統的總抵押率不足150%時,則會觸發RecoveryMode,此時,系統會依據抵押率由低到高,不管你的抵押率是否大于110%,只要低于150%就有可能被清算,直到系統總抵押率為150%為止。針對Trove來說,不會有額外的損失,也就是說如果你的抵押率為140%被觸發清算,你的Trove會被關閉,110%抵押品被清算,30%的抵押品則依舊Claimable,因此該Trove的凈損失已然為10%,但對系統來說減少了很多有風險的Trove從而提升了系統總抵押率。

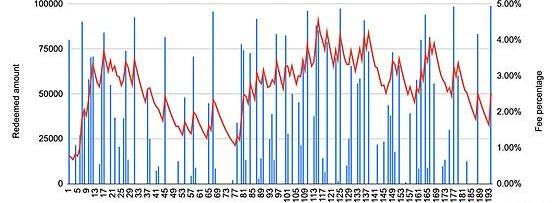

發行贖回費用

由上圖可得知,當前Defi最大的穩定幣項目,或稱為Defi央行的Maker,存在穩定費率即基于金庫Dai產生的債務累積的利息費。而Liquity的用戶鑄造穩定幣LUSD僅需在開啟Trove和贖回抵押品時支付一次性的鑄造費和贖回費即可,而發行費和贖回費會依據每次贖回的時間周期和贖回金額調整,簡單來講系統無人贖回則贖回費會降低,贖回金額增多則費用也會相應增加。其目的是為了以較高的贖回費抑制大規模的贖回行為并通過較高的發行費用抑制大規模贖回發生后的大量借款,通過一個冷靜期來保證系統的長期穩定性及抵抗系統性風險。

數據源:Liquity

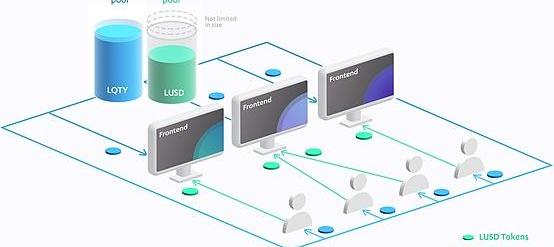

去中心化前端

基于去中心化抗審查的初衷,Liquity的Frontend不會由團隊設計,而是相當于外包給第三方,當前可用的Frontend有很多,不同的Frontend有不同的UI和KickbackRate,前端構建者會因此獲得回扣,回扣率0.1%-10%不等。前端收入為通過該前端存入穩定池的LUSD越多則該前端獲得的獎勵也越多。

數據源:Liquity

LUSD價格穩定:硬錨定+軟錨定

相信很多人早已被算法‘穩定‘幣劇烈波動的價格所折服,Liquity的抵押品可贖回,且1枚LUSD可始終保持可贖回價值1美金的ETH。此謂‘硬錨定’

如果LUSD溢價,LUSD>1.1的情況幾乎不可能發生,因為假如高于1.1,由于抵押率110%,套利者可瞬時套利。而高于1美金,由于鑄造成本為1美金,則可鑄造出成本1美金的LUSD以高于1美金的價格賣出,折價同理。

有關軟錨定,則可參考Liquity創始人RoberLauko撰寫的長篇論文:https://medium.com/liquity/on-price-stability-of-liquity-64ce8420f753

簡單來講軟錨定是基于硬錨定而產生的對LUSD穩定于1USD的長期愿景借此影響人們對LUSD未來價格走勢的預期從而作出的決定,也就是說1美金以下會激勵還款,1美金以上會激勵借款達成套利。鑒于其取決于用戶對未來價格的預期,也因此被稱為軟錨定。

稍稍總結一下,為何Liquity有能力挑戰Maker:

抵押率:當前Liquity的系統總抵押率為186%,對比Maker的系統總抵押率為313%,資金利用率近乎提高一倍。如考慮到風險更高的杠桿借貸,就是如去年流動性挖礦一樣左手套右手,依據以下公式,則Liquity最大杠桿率為11倍,而Maker的最大杠桿率為3倍。

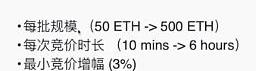

即時清算:回想起312時,Maker清算分為抵押品拍賣和債務拍賣,而拍賣參數如下圖:

當時312由于清算人不足+當時競價市場為10分鐘+以太坊網絡擁堵,很多人以0Dai拍賣獲得了抵押品,導致Maker系統債務驟增,現在競價時長改為6小時但也意味著拍賣過程相當之長也就意味著會有更多價格波動的不確定性。而Liquity先走穩定池速度更快。

關于治理,Liquity選擇了無治理,系統運行由算法驅動,任何人都沒有控制該系統的統治力。相比Maker的治理參與程度低,liquity可看做采取了全新的非治理幣模式,LQTY的持有者可質押獲得發行及贖回費用,也即可從項目成長中獲得回報。

當然也不是說Liquity這個項目是完美無缺的,任何穩定幣項目發展的關鍵點都在于穩定幣的實用性,更多的被采用,更多的與其他項目生態互動使之成為像Dai對于Defi來說的地位,成為Defi樂高積木的基礎設施。因此對LUSD來說還有很長的一段路要走,不管是時間,還是像Maker一樣去經歷磨煉,期待Liquity成為未來Defi生態不可或缺的重要組成部分。

Reference

Bingen.(2021,Feb,23).Liquity?SystemSummary.URL:Github:?https://github.com/liquity/beta/blob/main/README.md#liquidation-and-the-stability-pool

CaymanMoore.(2021.2.28).URL:Tether:https://tether.to/wp-content/uploads/2021/03/tether-assurance-feb-2021.pdf

Kolten.(2021.2).OfficialLiquity?Documentation.URL:Liquity:https://docs.liquity.org/

?

最新數據顯示,截止4月14日,灰度GBTC信托已經連續六周未增持BTC,如下圖所示。 灰度BTC持倉量 同時GBTC等負溢價達到歷史最高,根據qkl123.com數據,自2月23日GBTC首次負.

1900/1/1 0:00:00前言 TI顯微鏡,給你還原項目最真實的一面。在以太坊未能徹底解決高Gas費和網絡問題前,BSC和HECO此類有潛在大量用戶的交易所公鏈會是短期內吸引用戶和資金的重要渠道.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:1086.19億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:48.

1900/1/1 0:00:00KeeperDAO在今年2月份推出了HidingGame:這是一個允許用戶和管理員在使用以太坊網絡時合作隱藏和重新分發MEV的獨特系統.

1900/1/1 0:00:00《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯.

1900/1/1 0:00:00DAO并不專指一個行業或者領域,它是一種組織治理結構,就像有限責任公司可以從事各種業務,DAO既可以做資產管理,也可以做DeFi協議、NFT……這里探討的是DAO這種治理結構的優勢和不足.

1900/1/1 0:00:00