BTC/HKD-0.97%

BTC/HKD-0.97% ETH/HKD-0.99%

ETH/HKD-0.99% LTC/HKD-1.27%

LTC/HKD-1.27% ADA/HKD-1.89%

ADA/HKD-1.89% SOL/HKD-1.42%

SOL/HKD-1.42% XRP/HKD-1.59%

XRP/HKD-1.59%原標題:《灰度負溢價,DCG拉盤》

3月10日,在灰度比特幣信托GBTC連續9天負溢價后,灰度的母公司DCG表示計劃購買2.5億美元的GBTC。

此舉被解讀為DCG自產自銷,想要把連續多日的負溢價扭轉為正。在表達嘲諷的同時,行業從業者們的字里行間也體現出一種“被支配感”。

灰度已經成為比特幣漲跌的風向標。除了灰度外,還有14個公開交易的金融產品把比特幣作為標的資產,25家上市公司把比特幣加入投資組合。

這除了說明比特幣被更廣泛的大眾所接受外,也體現出行業正在向局部中心化和初期壟斷的方向發展。像DCG這樣的主流參與者們還在加速布局。

GBTC為什么會負溢價?

GBTC是灰度推出的比特幣投資產品。灰度把大約0.001枚的比特幣打包成一個GBTC。

所謂負溢價就是指GBTC的價格比標的資產——0.001枚BTC的價格低。

灰度CEO:愿我們集思廣益共同尋求綠色的加密貨幣解決方案:5月13日,灰度CEO Michael Sonnenshein引用馬斯克推特發推稱:可再生能源有巨大的機會在加密貨幣(和采礦)的未來中發揮越來越重要的作用。如果您也玩游戲,我很樂意將一些最聰明的人匯聚在一起,以便我們集思廣益并確定可衡量的解決方案。[2021/5/13 21:56:05]

以撰文時的數據為例,比特幣的價格是54224美元/枚,相當于每個GBTC的標的價格是54.224美元。GBTC在二級市場的價格是51.38美元/股。所以GBTC的價格比標的物的價格低5.2%。

GBTC和比特幣的價格之所以會脫節是因為它們在兩個市場流通。GBTC在股市流通,而比特幣在加密貨幣市場流通。兩者的價格取決于各自市場的買賣情況。

當我們說GBTC負溢價了,其實是在說二級市場對GBTC的購買需求減弱了。所以要解決GBTC為什么會負溢價這個問題,我們可以先分析二級市場投資者購買GBTC的動機是什么。

灰度投資者對GBTC負溢價不滿 稱應更改交易方式:來自芝加哥的私人投資公司Marlton Partners敦促灰度信托,應將GBTC的交易方式修改成荷蘭式拍賣,這樣會改善甚至消除負溢價的情況。這家投資公司的董事James C. Elbaor認為,目前灰度進行的回購操作,雖然有一些幫助,但并不代表灰度在任何時期都有這個義務,并且有可能修改和中止回購計劃。而且該董事認為,事實也證明這一手段沒有作用,負溢價仍然存在。此前,灰度宣布購買2.5億美元的GBTC,并暫停了GBTC的認購。詳情見原文鏈接。(News.bitcoin)[2021/4/9 20:01:52]

總結一下有這樣幾個理由:一,合規;二,方便。傳統投資者只要像買股票一樣買GBTC就可以獲得比特幣敞口,而且不用擔心托管之類的問題;三,對GBTC有上漲預期。這種預期可以轉換成對比特幣的上漲預期。畢竟資產有上漲的趨勢,炒作這種資產才有利可圖。

灰度過去七天增持17100枚BTC:金色財經報道,根據Bybt.com團隊的說法,灰度投資(Grayscale Investments)在過去7天又積累了17100枚BTC,大約價值1.82億美元。據此前消息,截至9月25日,灰度資產管理總規模回升至58億美元。[2020/9/28]

目前正值牛市,比特幣價格呈現上揚的趨勢,所以第三點并不構成二級市場對GBTC需求減弱的原因。負溢價的原因可以定位到第一、第二點上。

事實上,結合目前不斷有比特幣ETF被批準并在股票市場上交易,我們就能聯想到一種可能性,那就是灰度有了越來越多的競品。在比特幣合規敞口上,壟斷已經不再是灰度的特權。

在今年2月份,有三只比特幣ETF獲得加拿大證券監管機構的批準,并上線多倫多交易所交易。這三只ETF分別是:PurposeBitcoinETF、EvolveBitcoinETF、CIGalaxyBitcoinFund。

摩根溪聯合創始人:灰度大約持有45萬枚BTC:摩根溪聯合創始人Jason?Williams發推稱,自第三次比特幣減半以來,灰度Grayscale購買的比特幣數量是開采數量的1.5倍以上。

這家機構現在幾乎在購買所有開采的比特幣。他們可能持有大約45萬枚BTC。比特幣一共只有2100萬枚。[2020/6/4]

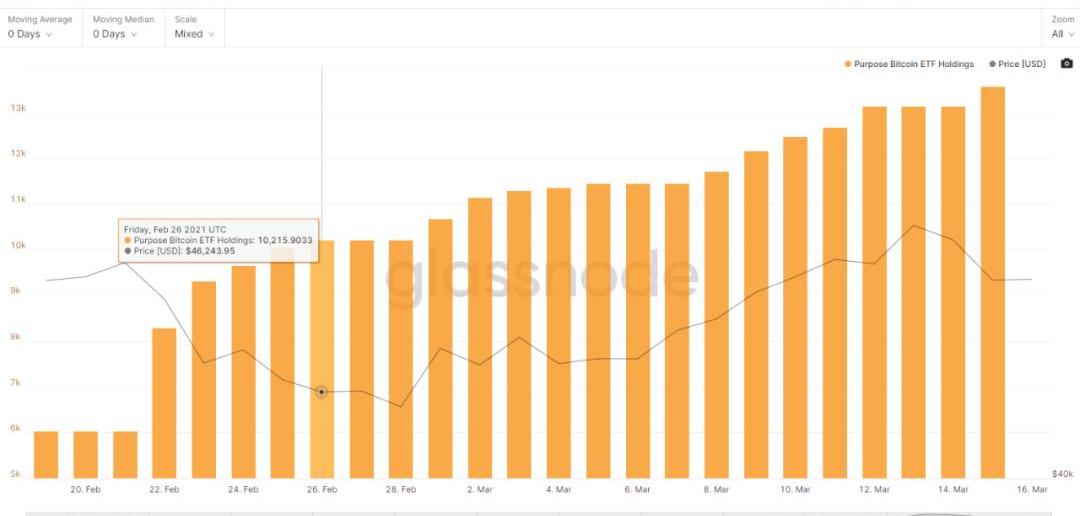

其中,PurposeBitcoinETF是全球首只獲批的比特幣ETF。根據媒體的報道,這只基金上市后呈現出爆炸式的增長。截止撰稿時,該基金的管理規模已經達到13565枚BTC。

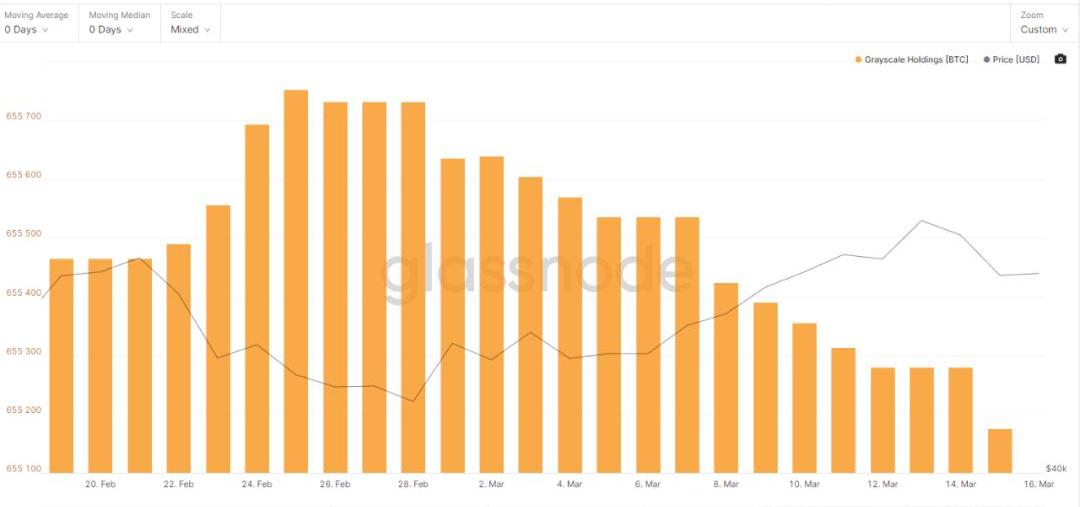

在PurposeBitcoinETF持倉量增長的同一時期,灰度比特幣信托GBTC管理的比特幣數量正在持續減少。盡管GBTC還管理著65.5萬枚比特幣,遠超同類型基金,但是最近一段時間,GBTC和BTCC之間這種此消彼長的趨勢十分明顯。

動態 | 灰度:注冊總計22億美元的管理資產 比特幣信托下跌0.26%:據AMBCrypto報道,加密資產管理公司灰度(Grayscale Investments)于2019年1月10日注冊了總計22億美元的管理資產(AUM)。灰度此前在1月8日登記的管理資產為23億美元,為今年最高。隨后,在1月9日和10日,該公司的資產凈值下降并保持在22億美元。根據這家公司的最新消息,盡管其基礎加密貨幣在2020年的第一周出現了積極的價格走勢,但灰度比特幣信托仍下跌了0.26%。[2020/1/13]

PurposeBitcoinETF持倉變化,來源:Glassnode

灰度GBTC持倉變化,來源:Glassnode

像PurposeBitcoinFund這樣的合規敞口之所以能“后來居上”,可能是因為它們相對于GBTC存在一些優勢。

灰度對管理的比特幣資產收取2.5%的管理費,而PurposeBitcoinFund的管理費為1%。灰度的GBTC有6個月的鎖倉期,而PurposeBitcoinFund沒有鎖倉期。

除了最近獲得批準的三只比特幣ETF外,Bitcointreasuries.org信息顯示,灰度比特幣信托至少還有11個競品。此外,盡管多次被美國證監會拒絕,包括VanEck、Valkyrie在內的多家公司還在持續不斷地提交比特幣ETF申請,美國首只比特幣ETF有可能在今年面世。

曾經壟斷比特幣合規投資入口的灰度,目前正面臨著激烈的競爭。

DCG“操縱市場”

灰度比特幣信托GBTC之所以能如此成功,得益于它的機制。

首先,合格投資者在一級市場用現金或者比特幣購買GBTC是一個單向的過程,GBTC不能被贖回成比特幣。灰度通過這種方式變相地減少了比特幣在市場上的流通量,推高了幣價。

其次,在比特幣價格整體上揚,GBTC正溢價的時候,因為二級市場對GBTC需求旺盛,所以可以同時參與一級市場和二級市場的合格投資者成了最好的“搬運工”。

他們持續地收購市場上的比特幣,把它們轉換成GBTC,然后再在GBTC解鎖后把GBTC轉手到二級市場賣出,獲得的資金再用于復投GBTC,以此不斷地賺取溢價收入。

這時合格投資者成了比特幣買盤中非常強勁的一支力量。這也是為什么每當有大量GBTC解鎖,比特幣的價格常常能被推高并鞏固的原因。

第三,當GBTC負溢價的時候,合格投資者是否會繼續投資GBTC將取決于多個因素,例如:

-標的資產比特幣本身的漲幅如何,投資GBTC的收益是否仍然高于投資股票、債券等資產。

-合格投資者對于合規和免稅的需求是否強烈。一方面,投資GBTC可以實現免稅;另一方面,合格投資者是否愿意直接持有比特幣,因為在GBTC負溢價時,直接持有比特幣的收益/損失優于持有GBTC。-扣除掉灰度收取的管理費等成本后,投資GBTC是否仍然能帶來收益。-是否有其他表現更好的合規投資產品可供選擇。

在GBTC負溢價的時候,情況會變得復雜很多,但可以肯定的一點是,GBTC負溢價越嚴重,合格投資者購買GBTC的動力就越小。

而即使是在這種情況下,灰度及其母公司DCG仍然掌握著一部分主動權。正如我們所看到的,DCG想要親自下場拉盤。3月10日,在灰度比特幣信托GBTC持續多日負溢價后,DCG宣布了2.5億美元的GBTC買入計劃。

二級市場一旦有大量資金買入,GBTC的價格就會上漲。如果GBTC恢復正溢價,那么可能又會有大量合格投資者參與進來。此外,DCG發布這一公告對市場情緒也會產生影響。

從傳統金融市場的評判標準來看,DCG有很大的“操縱市場”的嫌疑。DCG以及灰度有“操縱市場”的能力,但如前文所述,灰度也在被同類型基金、ETF、ETP產品間的競爭所制衡。

巨頭干預與被動牛市

GBTC負溢價只是冰山一角。DCG買GBTC,Microstrategy買BTC、特斯拉買BTC、美圖買BTC......比特幣市場的發展規律與其說是牛熊周期,不如說是巨頭干預下的被動牛市。

在這個過程中,無論是從資本、信息、工具,還是思維等方面衡量,散戶們已經越來越失去話語權。

另一方面,巨頭間的競爭也正在變得越來越激烈,它們在加速布局和壟斷。以DCG為例,除了灰度作為其加密資產管理業務分支外,DCG的觸角還覆蓋到礦業、媒體、交易與借貸等多個領域……

記者:張姝欣????編輯:王進雨 來源:新京報 “這類虛擬幣資金盤往往是初始用戶嘗到甜頭后,為了拿到更多返傭,發展下線,而后來者都會血本無歸,這就是擊鼓傳花的游戲.

1900/1/1 0:00:00成都數字人民幣紅包活動即將結束,除了創下參與人數最多、范圍最廣、金額最大等多個記錄,數字人民幣的試點工作也在穩步推進中.

1900/1/1 0:00:00本文來自于decrypt,原文作者:JeffJohnRoberts譯者:Odaily星球日報Moni NFT為藝術家提供了一種在互聯網上賺更多錢的手段,但也引起了新的版權侵權形式.

1900/1/1 0:00:00有一篇廣為流傳的文章《以太坊:黑暗森林》。這篇文章里,介紹了一種“泛用型交易機器人”。這種機器人會監聽已經被廣播,但還沒有上鏈的交易.

1900/1/1 0:00:00編者注:穩定幣作為區塊鏈行業一個特殊的存在,近幾年扮演著越來越重要的角色,而該市場規模也日益壯大,作為行業的重要組成部分,穩定幣依然值得我們關注.

1900/1/1 0:00:00越來越多的跡象顯示傳統金融公司在擁抱加密貨幣以及加密技術。加密貨幣交易所Coinbase上市,加拿大金融當局批準比特幣ETF,美國全球托管銀行梅隆銀行決定處理比特幣和以太坊等數字虛擬資產,數字資.

1900/1/1 0:00:00