BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-0.89%

ETH/HKD-0.89% LTC/HKD-1.19%

LTC/HKD-1.19% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD-1.26%

SOL/HKD-1.26% XRP/HKD+1.05%

XRP/HKD+1.05%DeFi“打新”玩法IDO賺錢效應驚人?

PANews

剛剛

29

一直以來,在A股市場中,“打新”都是獲得高收益的重要手段之一。根據公開資料顯示,2020年A股“打新”的戶均利潤約為38631元,收益率約為19.32%。而在幣圈,“打新”也同樣是獲得超額收益的重要手段。?

2019年1月,Binance率先啟動Launchpad,隨后各大交易所競相開展IEO,這掀起了幣圈第一次“打新”熱。根據PAData早前的分析,早期IEO代幣的平均收益高達7.63倍,對投資者而言,參與“打新”,買到就是賺到。?

隨著越來越多的IEO項目出現,市場的存量資金被充分消耗,IEO的收益大不如前。彼時恰逢DEX發展的第一個高峰期,受此影響,同年6月,Binance再次推出新的“打新?”項目,BinanceDEX通過IDO上架了RAVEN。不過受到DEX本身發展的局限,當時的IDO并沒有像IEO一樣盛行。

但是,市場上的融資需求是始終存在的。根據PAData的統計,2020年首次代幣發行仍然是業內主要融資形式之一,總融資金額約為2.25億美元。因此,當DeFi的全面崛起時,IDO也“卷土重來”。2021年,IDO越來越受追捧,市場上不僅出現專門的IDO平臺,還出現了定制的IDO模塊或方案。那么,從數據來看,現“打新”IDO到底能為投資者帶來多少收益?IDO這種形式有哪些優缺點需要注意??

DeFi平臺Crunchy推出Tezos代幣追蹤器V1版本:1月8日消息,DeFi平臺Crunchy推出其Tezos代幣追蹤器的V1版本,用戶可以查看價格(當前價格以美元為單位,未來將支持價格以XTZ顯示)、市值、交易量和圖表來追蹤Tezos DeFi生態系統。目前的V1版本是基本版本,不久的將來會添加更多功能。(XTZ.news)[2023/1/8 11:01:14]

IDO關鍵詞:DeFi、拍賣、白名單?

關于IDO的“D”,有很多不同的解釋。有人認為IDO是首次通過去中心化交易所發行的代幣,也有人認為IDO是首次通過DeFi發行的代幣。?

從名字的爭議中也可以看到IDO變化。在最初階段,IDO確實主要通過去中心化交易所來完成,但在AMMDEX上進行首次代幣發行存在一些問題與隱患,比如“科學家”搶跑或“巨鯨”用戶操盤造成一般用戶IDO收益受損等,這使得一些項目出于社區動員和公平發行的考慮,將首次代幣遷移至其他交易算法更復雜的DeFi平臺上,待完成發行后再鏈接去中心化交易進行流動性做市。所以IDO的發展基本經歷了DEX和DeFi+DEX兩個階段。?

從目前市場上主要的IDO模式來看,Uniswap和Balancer仍然采用兌換。兩者的區別主要在于流動性構成方面。Uniswap并不是為了IDO專門開發的DEX,因此其IDO流動性與其他資金池的流動性構成一致。而Balancer則為IDO專門開發的一套模板流動性引導池LBP,其最大的特點在于允許發行方自定義資金池的權重,可以是線性的,也可以是指數曲線。Balancer認為,通過快速調整權重,可以降低池中代幣的價值,阻止早期投機導致的價格飆升。

數據:二季度DeFi市值下跌74.6%:金色財經報道,據Coingecko本周發布報告披露數據顯示,由于Terra及其Stablecoin TerraUSD Classic(USTC)在5月崩盤,DeFi市場在今年二季度的市值從1.42億美元下降至3600萬美元,下跌74.6%,但用戶活動仍然保持相對彈性。另外,分析數據顯示,DeFi 鎖定的總價值較上周也略有下挫,本周降至564.5億美元,來自Cointelegraph Markets Pro和 TradingView 的數據顯示,市值前 100 名的 DeFi 代幣本周表現參差不齊,有的跌幅較大,有的則錄得兩位數的漲幅,其中Aave(AAVE)過去一周上漲了 30%,其次是 Uniswap ( UNI ),漲幅為 23%,Compound(COMP)在過去一周上漲了19%,而Curve DAO Token(CRV)在過去7天也上漲了15%。(Cointelegraph)[2022/7/16 2:17:08]

其他新興的平臺大多采用拍賣方式來發行代幣,這里,拍賣的方式就更多種多樣了。目前,提供固定匯率拍賣模式的平臺較多,包括Bounce、Polkastarter和Sushiswap。以Polkastarter為例,發行方可以在Public和POLS兩個資金池設置兩種匯率,發行通常不設最低額度,但設最高限額。?

DeFi資管協議BlackHoleDAO協議Token自上線以來漲幅接近500%:4月4日消息,據DEXScreener行情數據顯示,BlackHole DAO協議TokenBHO突破0.0000004美元,現報價0.000000401,自3月22日上線以來,漲幅接近500%。BlackHoleDAO是基于DAO社區治理的去中心化資產管理協議。

其中VCPool協議通過不斷添加主流Token、NFT、流動性LP等不同有價值資產憑證來支撐BHO價值,而Donation Pool協議是針對機構、社區、普通投資者等不同群體,施行DAO治理的發展型協議。[2022/4/4 14:03:08]

此外,比較值得關注的新方式還包括Mesa的批量交易拍賣。在這種模式下,發行方不需要提供買方流動性,買家可以使用許多不同的代幣參與銷售。這種拍賣不會低于預先設定的限價,在同一批量的拍賣中,所有訂單價格相同,不存在套利。另外,Bounce是目前開放拍賣方式最多的一個平臺,除了上述提及的一些拍賣方式以外,它還提供包括NFTLottery等特殊的拍賣方式。?

IDO與IEO相比,還有一個更大的區別,即在參與資格方面,IEO與交易所平臺幣深度綁定,參與IEO的用戶必須持有一定數量的平臺幣,而IDO與DeFi治理代幣的綁定程度要小得多,通常只在發行投票環節需要用到治理代幣,實際參與時并不考量代幣持有量,而是要求參與者完成KYC和注冊成為白名單成員。但也有一些觀點認為,KYC不夠符合區塊鏈精神,因為發行方可以對誰購買了多少代幣獲得更多的控制權。

DeFi借貸解決方案Moma Protocol獲得MXC Labs等機構投資:據外媒消息,DeFi 借貸解決方案 Moma Protocol獲得MXC Labs 等機構投資。在此之前,Moma Protocol已獲得由 Fundamental Labs 和 SevenX Ventures 領投,AU21 Capital、Blocksync Ventures等12家機構跟投的225萬美元融資。

資料顯示,Moma Protocol是借貸市場創新型解決方案,通過獨創的智能合約工廠,對借貸市場進行生產、管理,加速和聚合,形成了一個可以對借貸流動性與市場多樣性進行無限擴展的生態系統。[2021/5/11 21:48:13]

IDO收益:近10倍收益遠高于持幣或持股?

PAData選取了IDO兩個階段的兩個主要平臺Uniswap和Polkastarter來觀察IDO代幣的收益表現,可以看到早期AMMDEXIDO的收益浮動區間較大,而近期Polkastarter固定匯率拍賣的IDO收益浮動區間非常小。

從上幣當天的收益來看,Uniswap上較早期的IDO的三種代幣的平均收益倍數大約為3.27倍,Polkastarter上IDO的最近三種代幣的平均收益倍數約為6.75倍,整體平均首日收益約為3.81倍。?

從歷史最高收益來看,Uniswap上IDO的三種代幣的平均收益倍數達到驚人的57.99倍,這主要受到UMAIDO高達127.2倍這一極端值影響,那么另外兩種代幣的平均收益倍數約為23.41倍,也非常高。Polkastarter上IDO的三種代幣的平均收益倍數則要低很多,大約7.55倍,略高于首發當日。整體平均歷史最高收益約為13.80倍。?

DeFi使用率推動以太坊合約請求量創歷史新高:金色財經報道,Coin Metrics表示,7月25日,以太坊上有超過310萬的合約請求量,創歷史新高。據悉,合約請求(contract call)是一個衡量網絡活動的指標。與交易不同,合約請求是用戶從智能合約請求特定功能,不會在區塊鏈上發布任何內容,類似試運行。Coin Metrics表示,以太坊網絡活動創紀錄主要來自去中心化金融(DeFi),其規模已增長了四倍多,目前總鎖定價值達40億美元。[2020/7/29]

當前收益的情況也比較類似,Uniswap上IDO的三種代幣的平均收益倍數約為36.22倍,Polkastarter上IDO的三種代幣的平均收益倍數約為6.7倍。整體平均當前收益約為10.07倍。

除了受到時間因素的影響以外,首發價格的高低也是造成收益區間大小的重要原因。由于AMMDEX的首發價格取決于流動性資金池的配資情況,這為“巨鯨”和科學家抬高一般投資者IDO價格提供了動力。固定匯率拍賣或其他更復雜的拍賣方式通過限制參與者的資格、限制首發價格、限制最高銷售額度等手段控制了IDO價格的浮動,減少了用戶之間博弈的空間,也縮小了IDO的收益區間。?

總的來說,IDO當前平均近10倍的收益仍然顯著高于其他投資手段。

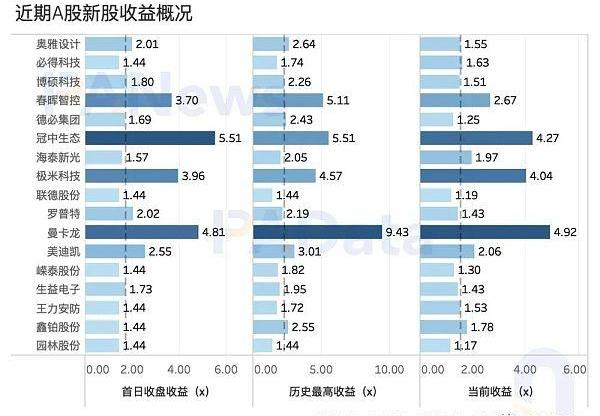

PAData統計了2月以來A股新股的“打新”收益,結果顯示,17只新股平均首日收盤漲幅約為1.73倍,其中最高的冠中生態也只有5.51倍。平均歷史最高收益約為2.26倍,其中最高的曼卡龍約有9.43倍。平均當前收益只有1.55倍,其中僅冠中生態、極米科技和曼卡龍超過4倍。

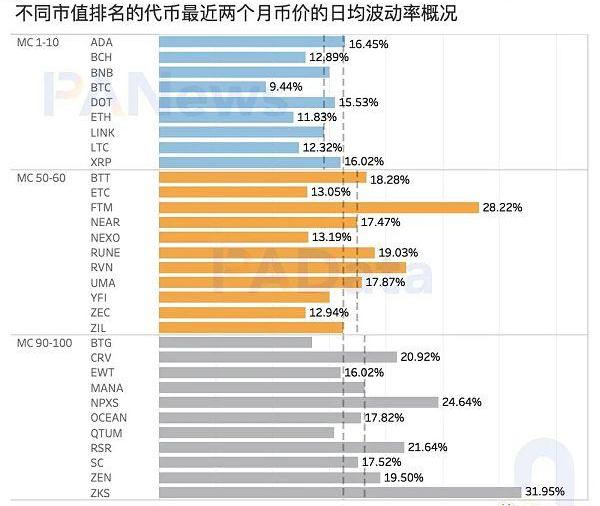

PAData還統計了其他數字貨幣今年以來的持幣收益,結果顯示,抽樣的30種數字貨幣今年以來的平均持幣收益約為2.74倍,其中市值排名90-100的數字貨幣今年以來的平均持幣收益最高,約為2.81倍,市值排名1-10位的數字貨幣今年以來的平均持幣收益最低,僅約為1.92倍。在不考慮時間效率的情況下,除了收益最高的FTM以外,其他抽樣代幣的持幣收益都低于IDO收益。

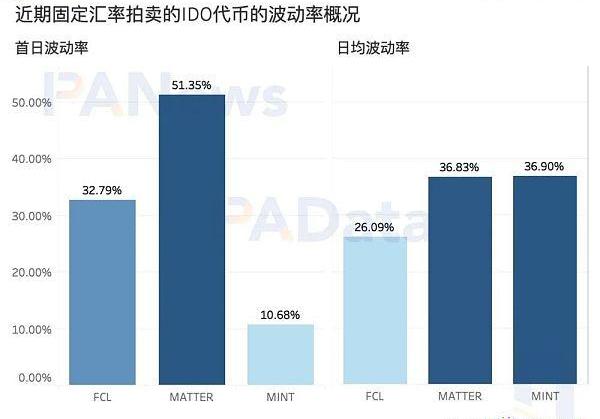

不過要聲明的是,這里計算的收益倍數往往是盤面中的瞬時最低/最高價格,只能為了解收益區間提供一個范圍參考。實際上,IDO的高收益伴隨著高波動率。根據統計,Polkastarter上三種代幣的首日平均波動率約為31.61%,歷史日均波動率約為33.27%,顯著高于一般數字貨幣的波動率。?

今年以來,30種不同市值排名的數字貨幣的日均波動率約為16.27%,其中市值排名1-10位的數字貨幣的日均波動率最低,約為14.51%,市值排名90-100的數字貨幣的日均波動率最高,約為18.10%。遠低于近期IDO代幣的波動率。?

除了IDO,還有ITO、IFO值得了解?

IDO已經成為目前較為流行的一種融資手段。不少DeFi項目在進行IDO后,會立刻連接到DeFi平臺進行流動性做市,并啟動流動性激勵,這使得IDO不僅可以完成融資目標,還可以完成新項目的冷啟動,更大程度調用用戶的參與度。?

除了IDO以外,實際上近期還有其他新的首發形式值得關注。首先就是因MASK發行而聞名的ITO。顧名思義?,ITO就是首次基于推特發行代幣的意思,用戶通過Twitter賬號鏈接錢包即可參與搶購。MASK上線后暴漲至少20倍給ITO這種方式添了一把火,在MASK以后,mTSLA也在美東時間3月2日開啟了ITO。項目方認為ITO可以在社交媒體上最大程度曝光代幣,為項目帶來流量。?

其次是IFO,這與去年流行的DeFi流動性挖礦有相似之處,即都是通過為DeFi協議提供流動性獲得新代幣,但不同之處在于,以往的流動性挖礦只能挖出本項目的治理代幣,類似于種豆得豆,但IFO挖礦則是借助其他資產的流動性來挖新項目的代幣,類似于種豆得瓜。比如,Pancakeswap上CAKE/BNB的流動性LP可以用來購買Helmet,這就是典型的IFO。Pancakeswap曾公開表示部分IFO的收益已經達到250%。?

從去年下半年進入牛市行情后,市場上的資金活躍,投資者的情緒也昂揚,各種高收益新玩法層出不窮的同時,用戶也應該警惕風險,比如假幣、資金盤。?

原標題:數讀“打新”玩法:IDO收益約10倍,還有這些關鍵詞需掌握

說明:

參考《深度剖析IEO:平均盈利7.6倍哪家收益高?》。

選擇其中的POLS私募首發價格。

分析師:Carol?

編輯:Tong?

DeFi

IDO

本文來源:

PANews

文章作者:PANews

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>DeFi“打新”玩法IDO賺錢效應驚人?

Tags:IDODEFIDEFEFIHokkaido InuXDEFI Governance TokenDEFI SDeFi Forge

本文來自TheBlock,作者:IgorIgamberdievPANews獲得授權并編譯TheBlock對去中心化金融市場上的頭部協議收入狀況進行了分析,總體而言.

1900/1/1 0:00:003月9日消息,拉美地區DeFi社區DeFiLATAM創始人Luciano發推稱,去中心化交易所DODO上的wCRES/USDT資金池似乎被黑客攻擊.

1900/1/1 0:00:00根據劍橋大學研究人員的統計,比特幣協議每年的能耗大概是12萬太瓦時,相當于阿根廷或荷蘭一年的能耗,如果價格維持現狀,這個趨勢必然會持續下去.

1900/1/1 0:00:00頭條 ▌Microstrategy再次購入205個BTC,買入均價48888美元MicroStrategy首席執行官MichaelSaylor在推特上宣布.

1900/1/1 0:00:00介紹 過去一年里,在加密貨幣行業出現的許多新趨勢中,流動性挖礦無疑是最重要的趨勢之一。在2019年,Synthetix成為首個成功啟動流動性挖礦計劃的大型加密協議.

1900/1/1 0:00:002月25日,美國規模最大的合規數字貨幣交易平臺Coinbase提交的S-1文件已獲SEC批準,其將在納斯達克直接上市,股票代碼為「COIN」,高盛、花旗集團、摩根大通等公司擔任交易顧問.

1900/1/1 0:00:00