BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD+1.3%

LTC/HKD+1.3% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD+0.52%

SOL/HKD+0.52% XRP/HKD-0.72%

XRP/HKD-0.72%為什么通用AMM模型不適用于期權交易定價?

陀螺財經

剛剛

29

劃重點

1.期權定價取決于各種因素(如到期時間和隱含波動率等),在大多數情況下,它們往往為零。

2.通用AMMs的價格發現機制通常依賴于交易量,在一個流動性市場中,資產的價格應該由市場力量定價。然而,在本篇文章發表時,DeFi期權市場仍處于萌芽狀態,期權可能不會頻繁更新,這會使價格過時,給期權池的流動性提供者帶來巨大的無常損失。

3.這篇文章探討了Uniswapv1背后的數學原理,并得出結論——將其作為期權代幣的交易場所可能不是最合適的。

通用AMM和無常損失

通用AMM,如Uniswapv1和v2,是DeFi中最重要的構件之一。

它的模型能夠將價格發現和做市結合起來,這使得即使是流動性最差的資產,也會有市場和發展。

它精心設計了激勵機制,鼓勵不同的參與者作為賣家、買家和流動性提供者參與其中。事實上,流動性提供者是一個在系統中執行重要角色的參與者。這感覺就像是傳統做市商的抽象。這種相似性背后的原因是,AMM不需要持續的賬本管理和訂單填充,用戶就可以對其資金進行交易。有些人可能會說,那些不是同樣的用戶,也不是執行同樣的業務。但歸根結底,兩個參與者都是在引導一個市場。

目前,流動性提供者要在資金池的兩邊加入等量的資金作為流動性,作為回報,期望收取資金池中發生的所有交易的費用,并拿回自己的投資本金。

在DeFi中,有些用戶一直將提供流動性的活動理解為一種?"被動收入投資",即提供資產,持有資金的金額,并收取與初始本金成正比的費用。雖然這對于穩定資產的池子可能是正確的,但對于某些場景下的波動性資產的池子并不完全正確。

有一種現象被稱為無常損失,Impermanentloss(IL)是我們用來指在波動性資產對上增加Uniswap的流動性與只持有兩種資產相比的負收益的表達方式。

它描述了一種情況,即尋求被動收入的流動性提供者的盈利能力受到了負面影響。如果添加的代幣的價格最終能回到它們加入流動性池時的價格,那么無常損失是不存在的或很小的。但是,如果價格情況與最初的價格情況不同,與只持有資產的情況相比,提取的金額可能低于后者的總額。

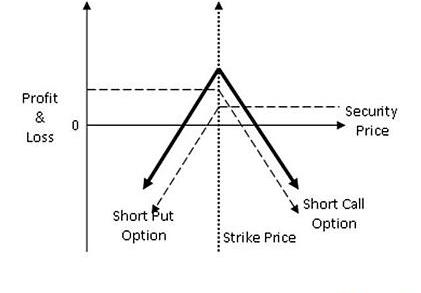

這意味著,只有當流動性提供者在與最初使用的價格情況不同的情況下移除流動性時,才會出現無常損失。如果不移除,而等待一個更有機會的時機撤出,損失就不會發生。作為對比,在傳統金融上,我們可以認為這是一個?"賣出永續跨期?"的頭寸。之所以說是永續,是因為這個頭寸沒有到期日,LP可以持有多久就持有多久。

Voyager今日轉出3580萬美元的加密貨幣:金色財經報道,據推特加密KOL@Bit余燼監測數據顯示,Voyager今日轉出價值3580萬美元的加密貨幣,分別將7000枚ETH(約合1094萬美元)、622萬枚MATIC(約合703萬美元)轉入Coinbase,將7000枚ETH(約合1094萬美元)、250萬枚FTM(約合101萬美元)、200萬枚IOTA(約合42萬美元)、40萬枚ONT(約合9萬美元)轉入Binance US,將3000億枚SHIB(約合333萬美元)、1164枚ETH轉入加密貨幣做市商Wintermute,將10萬枚DYDX轉入Kraken(約合22萬美元)。不過Voyager資產目前的轉出還在繼續。

此前報道,法官批準Binance.US收購Voyager Digital資產,但交易仍需清除監管障礙。[2023/3/8 12:48:35]

這意味著,即使在市場波動的情況下,LP以其進入時的價格水平去除流動性,LP將在這一期間從費用中獲利,而不會遭受無常損失。

有些人可能會說,他們期望交易費能彌補他們的損失。這有可能發生,但只是在一定程度上,這取決于撤資時的價格,以及在提供流動性期間,池子里的流動性有多高,發生了多少交易。所以我們可以理解,對于流動性提供者來說,最有利可圖的組合是一個資產不波動、每天有很多交易的池子。同時也要考慮到,市場定義了資產的定價,每當Uniswap中的代幣定價與市場價格發生偏離時,套利者就會利用這個套利機會,在Uniswap中進行交易,幫助引導Uniswap的價格接近代幣的市場價格。

模擬收益

為了分析Uniswapv2上流動性提供活動的收益,應考慮以下變量:

在提供流動性的時刻,交易對的現貨價格

撤資時的交易對現貨價格

池中的交易量

池中的資產量

從交易中產生的費用總額將分配給LP

恒定常數

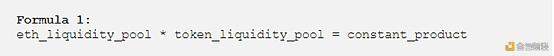

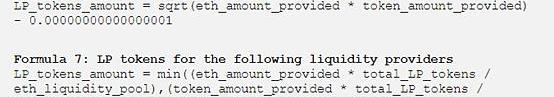

constant_product(k)?因子是用來給交易定價的一種方式,并保持池子兩邊價值的平衡。當忽略費用時,系數的計算方法是:

Coinbase調查:20%的美國成年人目前擁有加密貨幣:金色財經報道,Coinbase委托進行的一項全國調查顯示,目前約有20%的美國成年人擁有加密貨幣。此外,29%的美國成年人計劃在未來12個月內購買或交易加密貨幣。Coinbase表示,絕大多數美國人希望看到金融系統更新,他們相信加密貨幣可以成為解決方案的強大組成部分。[2023/3/1 12:36:14]

定價

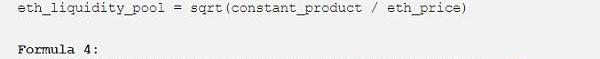

Uniswap使用以下定價公式來定義流動性池中每項資產的交易價值。

將公式1和2放在一起,我們最終得到以下結果:

需要強調的是,在另一個LP向池子增加流動性之前,恒定常數用于交易的資產定價。當這種情況發生時,恒定常數會隨著新的池子余額而更新,并用于后續交易的定價。

例如:

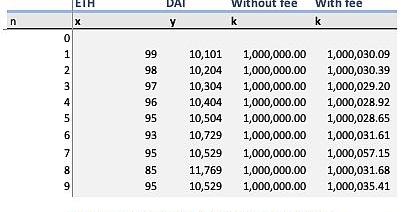

初始池有100ETH和10,000DAI。因此,constant_product(k)=100*10,000=1,000,000。

如果1天后,John決定用2ETH和2,000DAI為池子增加流動性,那么由于流動性池子的兩邊都增加了,所以需要更新恒定常數。因此,新的constant_product(k)將用于以下交易的定價:k=(100+2)*(10,000+2,000)=102*12,000=1,224,000。

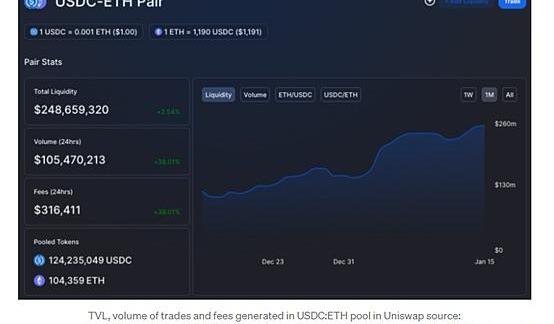

考慮到Uniswap的AMM要求流動性提供者在每個交易對的充值方面保持50/50的比例,公式2決定了資產的定價取決于每個池中發生的交易量。這意味著,在池中沒有發生交易的情況下,eth_price將保持與池創建時相同。換句話說,只有在有交易活動時才會更新價格。

當增加流動性時,資產的定價與想從池中購買1個資產時的定價發生了一些不同,我們可以看到下面的情況。

例如,讓我們假設Rob想要為一個池子增加一對ETH:DAI的流動性。他想增加1個ETH,但他需要提供多少DAI代幣?當前的池子余額是95個ETH和10,529.49個DAI。按照公式5,他需要提供的代幣數量?=1*(10,529/95)=110.87DAI

提供流動性后,新的資金池余額為:

95+1ETH=96ETH

10,529DAI+110.87DAI=10,640.36DAI

媒體:美國參與在伊朗的無人機襲擊:1月30日消息,據俄羅斯衛星網報道,阿拉伯衛星電視臺援引消息認識的信息報道稱,美國飛機參與無人機對伊朗伊斯法罕市軍事設施的襲擊。他們說,裝有彈道導彈的倉庫是目標。

消息人士:“已向伊朗傳遞了消息,將不允許生產彈道導彈的設施。” 此外,彭博援引華爾街日報報道稱,以色列對伊朗軍方實施了無人機襲擊。[2023/1/30 11:35:58]

新的k=96*10,640.36=1,021,169.85

流動性提供者收益

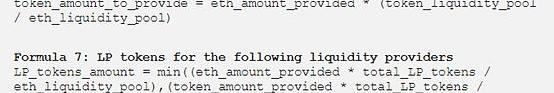

要理解Uniswap的AMM,以及進入池子時代幣的初始價格和撤出流動性時代幣的價格之間的區別,還有一個重要的概念是LP代幣。

LP代幣轉化為每個流動性提供者在池子里有多少錢,進而每個LP將從池子里產生的總費用中獲得對應收益。

無常損失

既然介紹了關鍵概念,我們來分析一下流動性提供者遇到無常損失的場景。

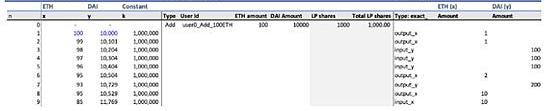

Babi通過增加20k的總流動性來創建一個ETH:DAI池。作為第一個流動性提供者,根據公式6,她共獲得1000LP。

LP_tokens_amount=sqrt(100*10,000)-0.00000000000000001=1,000LP份額。

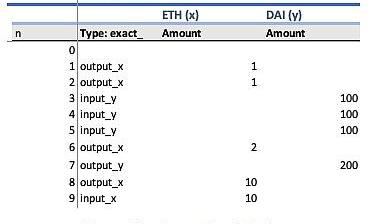

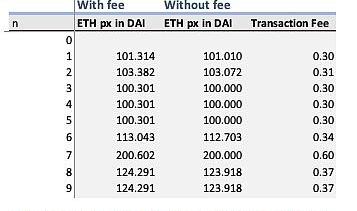

假設在創建池子后,有9筆交易發生,如下所示--n指的是池子創建后的每個時期。

考慮以下交易類型:

exact_output_x:?當用戶想以任何價格購買1個ETH時。

exact_output_y:?當用戶想用任意數量的ETH購買1個DAI時。

exact_input_x:?當用戶想花一個準確的ETH數量來購買等值的DAI時。

exact_input_y:?當用戶想花一個準確的DAI數量來購買等值的ETH時。

Ripple韓國合作伙伴SentBe向美國擴張:金色財經報道,韓國支付公司、RippleNet用戶SentBe宣布在美國推出其國際匯款服務。根據新聞稿,該公司服務的用戶現在可以從美國向同樣有SentBe運營業務的50多個其他國家匯款。[2023/1/12 11:07:16]

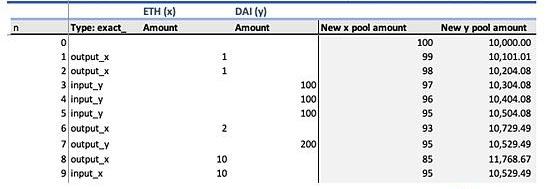

1,000,000的產品常數(k)是上述交易定價機制的主要指導。它計算的是對資金池每一方的影響應該是什么,從而使這筆交易能夠發生,并且在忽略費用的情況下仍然保持產品常數。現在我們來計算一下交易發生后,對池子每一方的影響是什么。

讓我們來挖掘一下n=1時發生的交易

初始資金池余額=100ETH和10,000DAI

Constant_product=100*10,000=1,000,000

交易類型:exact_output_x→?交易者想準確地買入1個ETH。

新的eth_liquidity_pool=100-1=99ETH→?現在我們有了這個新的ETH池余額,那么新的DAI池余額是多少,因為池中會有大量的DAI代幣涌入?

新的DAI_liquidity_pool=constant_product/neweth_pool_balance=1,000,000/99=10,101.01。

由池中DAI的流入,我們可以假設如下公式。

eth_price=(10,101.01-10,000)/1=101.01→?所以在n=1的交易中,交易者買入ETH的價格是101.01。

最終資金池余額:99個ETH和10.101.01個DAI。

我們可以在下面的表中看到發生在Uniswap的AMM,考慮到1,000,000的恒定產品和交易后的新池余額。我們也可以直觀地看到價格與每筆交易收取的0.3%的費用。

交易發生后,最終的池子概況是:

幣安發言人:不會對有關GOPAX收購猜測或傳言發表評論:金色財經報道,幣安拒絕就媒體報道稱其正在就收購韓國數字資產交易所 GOPAX 一事發表評論,該交易所一位發言人稱:“我們不會對猜測或傳言發表評論”。GOPAX 在 2022 年 12 月 31 日發布公告稱,他們已完成“全球最大區塊鏈基礎設施公司” 的盡職調查,但指出“這家公司將首次進入韓國市場”,這似乎與幣安情況不符,因為幣安曾于 2020 年在韓國開展業務,之后因為監管收緊而退出。韓國監管機構要求加密貨幣交易所獲批并與本地銀行建立合作伙伴關系后才能運營,賬戶需要支持實名制且需滿足 KYC 合規要求。(雅虎財經)[2023/1/4 9:52:32]

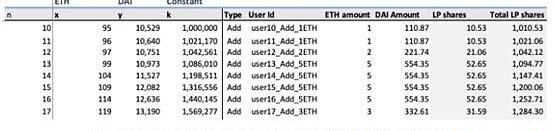

現在我們假設Tom想在n=10的時刻增加1個ETH的流動性。由于AMM要求LP們提供每邊價值相同的一對代幣,所以Tom必須提供與1ETH價值相同的DAI數量,這個價格取自前面介紹的公式5。

所以Tom必須提供1個ETH。

DAI_amount_to_provide=1*(10,529/95)=110.87DAI

由于新的流動性提供者進入池中,在新的LP進入池中之前,需要更新交易定價的恒定常數,新的K=96*10,640=1,021,170元

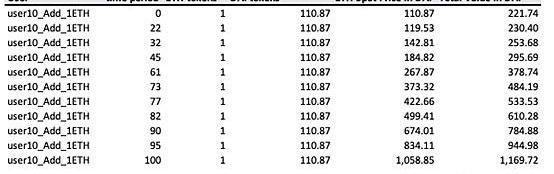

就在Tom之后,其他7個LP在池子里提供流動性,按照AMM提供的公式5的定價,按照公式7獲得相應的LP份額,具體如下。

我們先考慮以下給出的信息,以方便進行無常損失分析。

Tom入池時的初始倉位是:1ETH和110.87DAI。

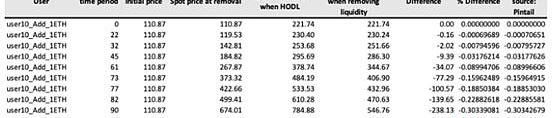

Tom(user10_Add_1ETH)決定在n=17之后的任何時刻將他們的代幣從池中移除。

Tom在池子里的LP是TomLP代幣?/total_LP_tokens=10.53/1,284.30=0.008199=0.82%。

在n=17之后,沒有額外的流動性提供者進入池中,只發生了交易。

由于ETH:DAI池的交易量很大,我們可以認為Uniswap的定價機制反映了市場的真實定價,因為套利者會利用套利機會不斷修正價格。

時間段(n)代表AMM中價格更新的每個時間段。

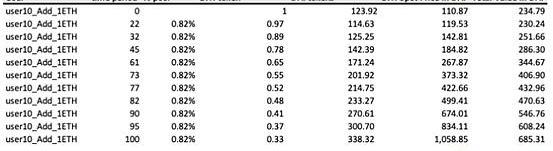

我們來比較一下,當他把資產放在錢包里,從池子里取出流動性的時候,他的資金會發生什么價格更新。

現在我們來比較一下,以上每種情況有什么不同。

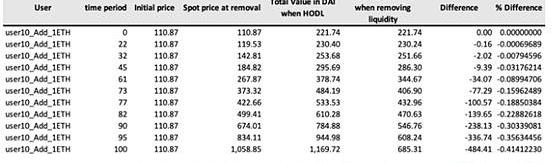

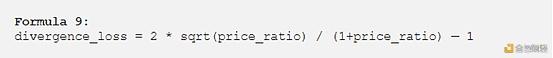

將Pintail博文中的無常損失的公式應用到這種情況下,我們有:

從上面的模擬中我們可以得到的結論是,與在錢包中持有代幣相比,在提供流動性時確實存在損失。當池子里的余額發生變化,每個代幣的價格隨著池子里的交易更新而變化時,就會發生這種情況。

需要強調的是,LP提供者可能會從池中移除他的LP。在這種情況下,湯姆在決定移除流動性的那一刻,移除了當前池子的0.8%。由于此刻Tom想要移除流動性的池子相比添加流動性時的池子可能發生了變化,他的最終價格與他的初始價格不同。

這種現象也可以在下圖中通過繪制價格變化圖來觀察。

費用影響

Uniswap根據LPs在池中的參與情況,將所有交易的0.3%分配給LPs。因此,池中發生的交易越多,LPs獲得的被動收入就越多。其中根據每個LP在池中所占的比例進行相應的分配,如前所述。

我們可以看到,由于Uniswap的AMM的功能是維持兩個流動性池子的乘積,也就是所謂的constant_product,與交易前的乘積相同,所以發生了無常的虧損--我們可以說,AMM是一個復古的價格尺度,確保雙方在價值上的權重相同。

需要強調的是,Uniswap中的代幣價格是隨著池子中發生的交易而更新的,這在很大程度上依賴于套利者在比較Uniswap價格和其他交易所時找到有利可圖的套利機會的能力。因此,我們可以說Uniswap的AMM的定價完全由池中發生的交易決定。

雖然這種模式可能對非波動性資產和高波動性的交易池有很好的適應性,但它可能并不適合所有種類的資產。

期權會怎樣呢?

期權池

在DeFi期權中,用戶必須鎖定100%?的抵押品鑄造期權代幣。期權代幣代表了買方的權利和賣方的義務。但是,由于賣方前期鎖定了抵押物,所以沒有什么可執行的,智能合約掌握賣方義務。

鑄成期權后,用戶可以選擇將其賣出,或者為池子提供流動性。由于Uniswap是一個去中心化的協議,任何人都可以發起任何一對資產的池子,用戶可以直接在Uniswap池子中出售每個系列的期權代幣。

a)?假設該期權的市場是最有流動性的,因此,AMM的價格是正確的,通過純粹的套利力量,代表了一個公平的,最新的價格。

或者

b)?仲裁池價格,如果池子對期權定價錯誤,有機會縮小差距。

遺憾的是,DeFi才剛剛開始,DeFi期權也才剛剛開始。這意味著,DeFi期權市場不一定能夠隨時修正Uniswap的價格。這意味著,如果一個池子長期停留在沒有交易的情況下,將會有很大的套利機會。雖然這對交易者來說可能是好事,但對流動性提供者來說可能不是那么好。

但是怎么知道一個期權的價格是錯誤的呢?

期權的定價

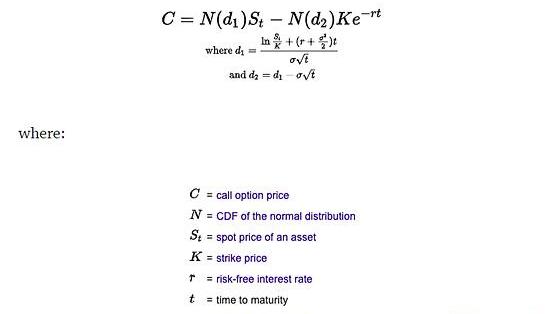

傳統金融中的定價方案有幾種模型,最廣為人知的叫做Black-Scholes。Black-Scholes公式如下:

Black-Scholes是一種為期權合約定價的數學模型,這種模型的假設之一是,資產的波動率在期權有效期內保持不變。該公式只適用于歐式期權。

所有的方法都在某種程度上試圖計算出期權到期的概率是多少,如果真的到期了,那現在的價值是多少。為了計算這樣的理論價格,作者將標的資產的現貨價格、到期時間、隱含波動率、無風險利率和行權價格等因素納入其中。

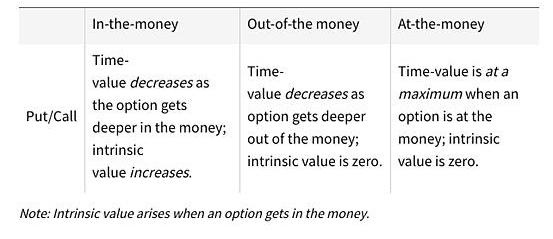

期權的到期時間也就是期權的時間價值,也是使用Black-Scholes模型時影響定價的重要因素。

期權距離到期日越近,其內在價值就越趨于放大,也就是說,如果期權在接近到期日時處于價內,其價值就越高,因為期權被行權并獲利的概率很高,這就使得期權的定價更昂貴。當期權遠離到期日時,同樣的邏輯也會發生:期權被執行的概率很低,這意味著它的價值接近于無價值。你可以在下面看到關于這個概念的更多細節:

在到期時,期權價格要么在價內,要么在價外。大多數情況下,期權最終都是價外,因此,在到期時,期權的價值為零。

這意味著,如果用戶向期權池提供流動性,而他們最終處于價外,用戶可以提取更大比例的期權代幣。屆時,期權代幣的價值可能為零。他們沒有?"鑄幣?"的期權,也沒有抵押品可以提取。當考慮到無常損失時,在這種情況下,我們就必須考慮到該交易對的其中一個資產在到期時是沒有價值的。

如果在Uniswap的定價上不能輸入這些因素,那么它的期權價格會怎樣呢?

通用AMM的期權交易

每個交易者都會按照自己認為合適的方式對待這些公式。但他們中的大多數人都有一些計算期權價格的方法,可以考慮到影響期權價格的所有因素。交易者很可能會找到套利的機會,但流動性提供者最終可能會因為將其資產分配給了潛在的錯誤定價交易而導致損失。

出于這個原因,使用Uniswap這樣的模型對期權進行定價可能不是流動性提供者的最佳選擇。

作者:Aerhy

翻譯:陀螺財經阿瓜

文章來源:

https://medium.com/podsfinance

期權

AMM

本文來源:

陀螺財經

文章作者:陀螺財經

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>為什么通用AMM模型不適用于期權交易定價?

干貨|Eth1.x術語表 節點行為 Gossip 事務廣播 P2P網絡的功能,幫助分發?新的?事務到網絡中的所有節點依賴于節點能夠訪問?ETH?DevP2PProtocol或者?LES?DevP.

1900/1/1 0:00:00DeFi的火爆給以太坊網絡帶來了巨大壓力,以太坊上托管著大多數Dapp。隨著DeFi活動的增加,用戶不得不向礦工支付越來越高的交易Gas費。這對于使用去中心化應用程序的普通用戶來說是不經濟的.

1900/1/1 0:00:00去年流動性挖礦的興起,促進了以太坊網絡上DeFi生態的蓬勃發展。在交易、借貸等金融需求日益增長的同時,也引起了以太坊Gas費的大幅飆升,導致網絡越發擁堵.

1900/1/1 0:00:00歸納與展望 2020是卓越不凡的一年,也是災難重重的一年。新冠肺炎給全球經濟和人類生活帶來了深遠的負面影響。3月12日的大跌使市場失去信心,但隨之而來的DeFi的崛起引爆了整個盛夏.

1900/1/1 0:00:00在成為第二家獲得加拿大監管機構批準上市比特幣交易所交易基金(ETF)的公司之后不到一個月,Evolve計劃在加拿大推出以太坊ETF.

1900/1/1 0:00:00摘要: GrayscaleBitcoinTrust多年來首次以“折扣價”進行交易。一些分析師擔心這對市場而言是件壞事,也有人認為并不需要那么擔心.

1900/1/1 0:00:00