BTC/HKD+5.98%

BTC/HKD+5.98% ETH/HKD+9.1%

ETH/HKD+9.1% LTC/HKD+8.25%

LTC/HKD+8.25% ADA/HKD+10.92%

ADA/HKD+10.92% SOL/HKD+10.68%

SOL/HKD+10.68% XRP/HKD+11.91%

XRP/HKD+11.91%撰文:JulianKoh,提供結構化產品的DeFi協議RibbonFinance的創始人編譯:PerryWang

去中心化金融DeFi主要的敘述之一是,鑒于DeFi的高收益,普通人將不得不將其法幣轉移到DeFi領域。從經驗上看,這是事實——如今Compound協議上穩定幣的貸款利率為APY10%以上,并且DeFi領域內還存在不少APY為50%至200%的挖礦機會。要知道,在現實世界中,多數銀行給客戶提供的存款利率不高過1%。

但是當普通人第一次聽到這種收益數字時,多數人是充滿戒心而不是信心。「這一定是騙局!」收益率必須折射出一些隱性風險,即我們這些加密貨幣擁躉沒有考慮在內的風險。這是一個合理的假設——智能合約風險很難量化,因此貸款提供方可能要求借款人提供高利率以補償這種風險。

分析 | 看漲情緒仍然高漲,能否突破10500美元將是BTC迎來下一輪上漲的關鍵:根據OKEx現貨顯示,截至歐盤開始,BTC暫報10479美元(1.52%)。

近日,BTC在接近10500美元附近后出現短暫滯漲,相對于突破10200美元阻力位時,多頭的力量出現明顯的下降,OKEx分析師Neo認為,10500美元附近在去年6月熊市開啟后被數次驗證為日線級別的強阻力,也是近期BTC所遇到的最強阻力區域,幣價若能突破并站穩10500美元或意味著新一輪的牛市的開啟。從1小時級別圖表分析,走勢目前處于一個上升整理通道中,鑒于通道上沿基本與10500美元相重合,因此若上沿被突破也就一定程度上意味著10500美元阻力被突破,而突破后的回調低點會是一個絕佳的入場時機。提醒投資人只要幣價始終未能跌破10200美元且未來主動賣出行為并不活躍,說明上漲格局未變。

ETH近期強勢上漲并伴隨高級別的成交量,因此短期內大幅度調整的概率偏小,短時阻力位為280美元左右,突破該阻力后有很大概率能夠站上300美元,若在280美元附近受阻且成交量出現明顯萎縮,則需要注意回調風險。XRP在突破0.2885美元強阻力位后表現強勢,上方阻力區間在0.3455美元附近,突破后可直接向上看至0.3760美元區域。

OKB暫報6.01美元(10.55%)。

注:開盤時間以香港時間0點為準

根據OKEx永續合約顯示:

BTC 報10513.3美元(1.69%)

ETH 報273.29美元(7.21%)

EOS 報5.457美元(3.23%)

LTC 報83.37美元(5.80%)

ETC 報13.007美元(7.36%)

BCH報485.58美元(3.45%)

BSV 報380.69美元(4.93%)

XRP 報0.3271美元(10.66%)

TRX報0.02514美元(6.53%)

根據國際第三方統計機構CoinGecko數據顯示,OKEx平臺24小時合約交易額55.6億美元。

風險提示:

入市有風險,投資需謹慎。[2020/2/13]

分析 | 國際環境不確定性增加 變盤前謹慎觀望:據鏈塔數據平臺數據顯示,鏈塔數字貨幣整體指數(BI)今日12時報1328點,相較昨日上漲14點,漲幅1.07%。24h內市值前10的貨幣8漲2跌,BSV大幅波動18.81%,24h內加密貨幣市場市值震蕩上漲至2760億美元左右。周末兩日市場基本處于震蕩上行狀態,昨日下午有一定幅度的拉升,其間包括EOS、XRP、BSV陸續形成明顯拉升的行情。市場受消息面影響較大。周末BTC在8450-8600點震蕩上行過程中連續嘗試下行未果,同時嘗試快速拉升也并未站穩高點,目前在8600點上方調整。

目前是重要的變盤期,周末國務院新聞辦公室發布白皮書、中俄近期均增持黃金并減持美國國債,都在不斷的影響著全球貿易市場。全球貿易環境不確定性增加,對類黃金標的需求增加,國外資金持續關注加密貨幣市場。目前謹慎觀望態勢,短期內BTC可能仍以穩固8600點為主,等待突破9000點。[2019/6/3]

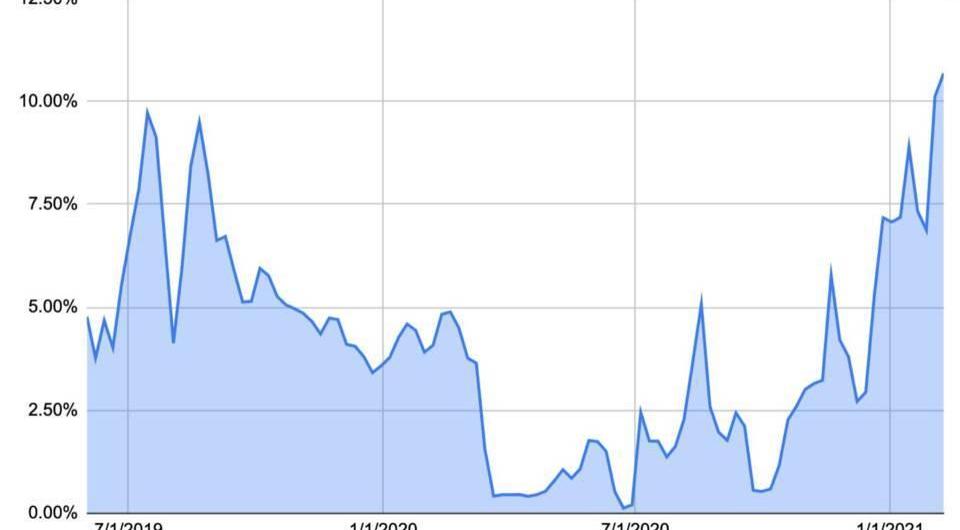

USDC在Compound協議中的歷史貸款利率

分析 | 資金流入榜首DASH盤面解析:在過去24小時中,DASH在各主流幣中非常強勢,資金凈流入31.97億人民幣。從圖中可以看出,DASH目前4小時走勢處于上升楔形三角中,底部不斷抬高,100均線上穿長期200均線,表明近期壓力位將會上移,并且MA100和MA 200將會對幣價起到支撐作用,不過目前兩均線的缺口在收窄,說明近期上沖動能在逐步減弱,RSI顯示進入超買區域,短期有回撤蓄勢的需求,上方壓力95,下方支撐89,收盤若站穩89上方,還會有上漲空間,反之幣價可能回撤至三角底部$75附近尋求支撐。利好消息面,區塊鏈支付服務PolisPay宣布與Dash合作,將支持其萬事達卡借記卡。[2019/3/13]

看一下USDC在Compound協議中的歷史貸款利率,可以看到這些年來,貸款利率從-1%一路飆升至10%以上。而這一協議中的智能合約風險沒有發生任何實質的變化,這表明:高利率可能更多受到需求驅動而不是供應。

分析 | coindesk分析:比特幣11月份行情或將轉暖:據coindesk消息,比特幣10月份繼續走弱,這是從2015下半年以來首次連續三個月下跌。2015年上半年出現持續三個月下跌后,BTC價格出現逆轉,有大幅度上漲,而目前比特幣的波動性已經降至年度最低點,這表明空頭力量已經逐漸衰竭,11月份行情可能會轉暖。從技術面分析,比特幣的底部在6000美元附近,現在已經基本處于底部位置,但在沒有出前明顯看漲信號前,仍不能過于樂觀。[2018/11/1]

現在我們已經弄清楚了,為什么借款人愿意支付如此高的利率來借用加密資產?

更深入談一下,借出資產只是人們獲得收益的方法之一。要真正了解收益來自哪里,我們首先需要認真考慮貨幣的增長方式,以及為什么可以將錢投入某些東西而獲得報酬。我認為,收益來自四類:借款需求、風險交換、服務提供和股權增長。

本文將逐一詳細剖析,以真正了解DeFi的收益。

分析 | 金色盤面:BTC/USDT 多頭發威 收復失地:金色盤面綜合分析:BTC/USDT多頭果然在凌晨發動攻勢,收復6400,完成了第一個任務。從2小時K線圖看,MACD發出背離買入信號,但是尚未突破下降通道上軌,所以短線行情還有反復。[2018/8/12]

自然的借款需求

收益最顯而易見的來源是自然存在的借款需求。企業需要借入資產來購買資本商品,銀行需要短期貸款來為其活動提供資金,個人可能需要貸款來支付大學學費。由于存在這種自然的借款需求,借款人和貸方的市場開始形成,這些貸款也被定價——一個人對借款的需求就是另一個人的收益。

展望未來,正是因為這種自然的借款需求一直保持在非常基本的水平,這種收益率幾乎永遠不太可能枯竭。

自然存在借款需求的另一個原因是,人們渴望杠桿。正如某些人的說法:「杠桿是一種*****」。

對資產極度看漲的投資者可能希望借入現金購買更多資產,尤其是如果他們預計資產增速將大于為借款所支付的利率。在DeFi領域中這一點非常清楚。dYdX和AlphaHomora等平臺的貸款利率在所有DeFi協議中屬于最高水準,因為這些平臺為借款人創建了非常簡單的方式,使借款人將借來的這些資產用于杠桿頭寸。

要創建高收益產品,需要激發大量的借款需求,而投資杠桿是當前市場環境下刺激借貸的最佳方法之一。

風險交換

收益的另一個來源是通過風險交換,與借款需求產生相交。這里最簡單的例子是保險。

如果Alice希望獲得一種財務上的保護,如果她卷入了某個事故可以獲得賠付,因此她愿意為此向Bob支付一定的費用。本質上,Alice和Bob正在彼此交換風險,而Bob因承擔該風險而獲得了一定的收益。

風險交換的另一個突出示例是通過期權合約。期權購買者愿意為保護自己免受資產價格大幅度波動而支付溢價,而期權賣方則由于處于交易的另一端而獲得了一些收益。

DeFi領域中交換風險的新方法之一是通過風險分級。諸如SaffronFinance之類的協議會吸收現金流,并將其分成不同的部分——風險級別為Junior部分從現金流中獲得的回報份額較大,但必須承擔現金流損失的風險,而高級Senior部分則獲得的現金收益較低,但其在現金流中的投入是保底的。

從本質上講,Junior和Senior級別資產正在互換風險,而它們歸根結底是具有不同風險的收益機會。

這些風險交換合同在傳統金融中是一個巨大的市場,因為在不同的個人/機構固有地具有不同的風險特征,在這一事實的驅動下,始終存在風險交換的內在需求。

因此,從長遠看,我猜測這也將成為DeFi收益的主要來源之一。

服務提供

一個不那么直觀的收益來源是:你可以利用資產提供服務來賺錢。例如,貨幣兌換商可以收取費用,因為他們使用自己的資產來提供服務。在兌換商情境下取得收益的原因是:提供了兩種貨幣之間交換的便利性。

另一個例子是ATM——機器內存有現金,使客戶可以立即從銀行帳戶中提取資金來購買商品和支付服務費用。ATM是一項服務,客戶愿意為此付費。

在DeFi情境中,為自動做市商AMM提供流動性可以歸屬這一類賺取收益類別。通過將資產提供給AMM,可以有效地向想要交換資產的用戶提供服務。以Uniswap協議為例,每發生一筆交易,流動性提供者LP收取0.3%的補償。

只要我們預計對這些服務的需求會隨著時間一直持續存在,那么我們也可以預期:它們各自的收益將持續存在。

但是,提供這類服務有其自身的風險,具體來說就是向AMM提供資產可能遭遇「無常損失」。從長遠來看,如果對沖這些風險的成本足夠低于從提供服務中獲得的收益,為AMM資產提供流動性將是一項積極的收益舉措。

股權增長

「收益」的另一個來源來自股權增長的價值。假如你在種子期將錢借給Uber以換取該企業的股權,這筆投資的收益將是驚人的,主要是由股權價值的增長所驅動。

如今DeFi的大部分高收益是由股權的增長所驅動的。例如,當你在Compound上進行挖礦時,你實際上是把錢借給該協議,并獲得免費股權。因此你可以從貸款資產中獲得基本收益,另外還賺到了COMP代幣升值的「收益」。

由于DeFi資產目前正處于高速增長階段,因此你所看到的多數瘋狂的收益數字都來自股權增長。

許多DeFi協議將這一途徑視為吸引用戶使用其協議的短期方法。他們希望通過免費提供股權來贏得一大批用戶。因此,目前資產所有者的主要策略是「收益耕種」,即免費拿到這些股權激勵,并祈禱這些資產的價值上升,從而使自己的整體收益一飛沖天。

目前尚不清楚這種收益來源是否會長期持續。一旦協議意識到,為獲取用戶而發放的股權激勵措施得不償失,則可能會關閉這些激勵措施。

DeFi未來賺取收益的主要策略很可能來自其他三個因素之一的驅動,而不是股權增長。

結論

隨著DeFi生態系統的成熟,以及沿S曲線的發展,我們可能會看到收益率從荒謬的1000%APY,下降到更「正常」的水平。隨著時間的流逝,股權激勵措施可能會減少,并且資產將脫離其高增長階段。在未來,隨著人們設計出可以提高收益率的更復雜的金融產品,我預期在風險交換板塊會看到更精巧的產品設計。

春困秋乏夏打盹,睡不醒的冬三月。自打重新設置了工作日鬧鐘,小伙伴們的心情想必都像自家豬丟了一樣。2月18日,A股市場迎來牛年首個交易日。緊接著,“基金”猝不及防登上熱搜.

1900/1/1 0:00:00繼春節假期期間強勢突破50000美元大關后,比特幣又連破2大關口,刷新52000美元的新高。然而近年來數字貨幣交易所跑路、故障的消息頻發,讓普通投資者苦于難找有效投資渠道.

1900/1/1 0:00:00比特幣是一種不對稱的押注,新興經濟體有無限的上行潛力。新興經濟體如何在商業銀行中引領加密貨幣改革,并享受建立在穩健貨幣政策上的經濟復興? 在最近Coindesk對NicCarter的采訪中為比特.

1900/1/1 0:00:00商業智能公司MicroStrategy正在盡可能多地籌集資金購買比特幣。 周五MicroStrategy首席執行官MichaelSaylor表示,該公司已經完成了10.5億美元的可轉債發行.

1900/1/1 0:00:00Layer2觀察:質押量飆漲手續費驟降技術開發“百花齊放” 區塊鏈情報速遞pro 剛剛 22 不得不說,開發者、用戶早已受夠了以太坊高昂的手續費,最新數據顯示.

1900/1/1 0:00:00金色薦讀|梳理銀行巨頭和傳統機構的加密貨幣布局 PANews 剛剛 21 原文標題:《被比特幣漲服?梳理銀行巨頭和傳統機構的數字貨幣布局》馬斯克自己或許也沒有想到.

1900/1/1 0:00:00