BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD-0.92%

LTC/HKD-0.92% ADA/HKD-0.45%

ADA/HKD-0.45% SOL/HKD+1.46%

SOL/HKD+1.46% XRP/HKD+0.3%

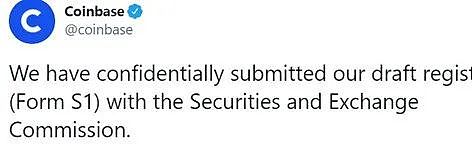

XRP/HKD+0.3%12 月 18 日,時隔三年比特幣突破歷史新高之際,Coinbase Global 官宣已向美國證券交易委員會(SEC)提交上市申請(S-1 表格),正式試水資本市場。

根據具體流程,S-1 表格的注冊聲明草案將在 SEC 完成其審查流程后生效,一旦獲得通過,Coinbase 便將開啟首次公開募股(IPO),正式登陸資本市場。

還記得 2019 年 11 月 21 日晚,刷屏整個朋友圈的錢塘江燈光秀,作為國內第一家登陸納斯達克的區塊鏈公司,嘉楠耘智(嘉楠科技CAN)的上市可謂承載了業內相當大的期待。

雖然在上市首日便遭“破發”,后續也一直“跌跌不休”,但近來得益于行情回暖下礦機銷售業績的支撐,一掃頹靡局面,在美股的表現也頗為亮眼。

與此對比頗令人感到惋惜的,無疑就是比特大陸。作為全盛時期幾乎碾壓嘉楠耘智等友商的礦機行業龍頭,它也曾被業內希冀首家破圈上市的區塊鏈公司,預估值更是高達數百億美元,但其上市之路可謂命途多舛。

Orderly?Network以2億美元估值從CoinDCX Ventures籌集新資金:3月28日消息,基于Near的DeFi協議Orderly Network 在戰略投資回合中從印度的 CoinDCX Ventures 籌集了一筆未公開金額的資金。Orderly Network首席運營官 Arjun Arora 表示,這筆資金是通過一項簡單的未來代幣協議 (SAFT) 實現的,估值為 2 億美元,與野村子公司Laser Digital投資時估值一樣。CoinDCX Ventures 上個月完成了對Orderly的投資,并補充說初步談判于 10 月下旬開始。

據悉,Orderly是CoinDCX Ventures的第十五筆投資。該風險投資部門于 2022 年 5 月成立,基金規模為1200萬美元。迄今為止,它已經投資了15家初創公司,包括 Stader Labs、Space & Time 和 Unstoppable Domains。[2023/3/28 13:31:36]

2018 年一度沖擊港股 IPO 失利后,2019 年隨著大環境的些許轉暖,也曾傳出謀求赴美上市,但稍縱即逝的布局傳統資本市場的機會窗口,最終卻被巨額虧損和公司內斗拖累。

金融服務應用Voyager以14億美元估值完成2.1億美元融資:4月12日消息,菲律賓支付和金融服務應用PayMaya和neobank Maya Bank的所有者Voyager Innovations宣布以14億美元估值完成2.1億美元融資,SIG Venture Capital領投,EDBI、First Pacific Company、PLDT、KKR、Tencent(騰訊)、International Finance Corporation、IFC Emerging Asia Fund、IFC Financial Institutions Growth Fund等參投。

Voyager計劃將加密貨幣、小額投資和保險產品添加到PayMaya,其中已經包括數字錢包、在線匯款、賬單支付、銀行轉賬、預付卡和稱為PayMaya Mall的電子商務功能。 (TechCrunch)[2022/4/12 14:19:28]

比特大陸相比 2018 年取得高達 30 億元人民幣的利潤,在 2019 年虧損了近 4 億元人民幣,且吳詹內斗也導致公司發展失焦,上市之路就此擱淺,最終讓嘉楠耘智搶跑納斯達克。

Jeeves以21億美元估值完成1.8億美元C輪融資,騰訊領投:3月22日消息,一站式費用支付平臺Jeeves已在騰訊領投的C輪融資中籌集了1.8億美元,本輪融資的其他投資者包括GIC、斯坦福大學、a16z、CRV、硅谷銀行、FT Partners、Clocktower Ventures、Urban Innovation Fund、Haven Ventures、Gaingels 和 Spike Ventures。該公司的估值從5億美元翻了兩番,達到21億美元。

據悉,Jeeves是一個面向快速發展公司的一站式費用支付平臺,為他們提供多地區企業信用卡、銀行對銀行支付和風險收入融資。該公司表示,它擁有超過3,000家公司的客戶群,自9月B輪融資以來收入增長了900%。首席執行官兼創始人Dileep Thazhmon表示隨著進一步的全球擴張,該公司可能會在今年晚些時候開始探索加密貨幣,他說:“使用加密進行跨境支付有一個非常強大的用例”,公司將在拉丁美洲地區試驗潛在的穩定幣產品。(TheBlock)[2022/3/23 14:12:12]

不過近日據傳,詹克團與吳忌寒正式達成協議,其中也涉及到比特大陸重啟上市的條款:

菲律賓金融科技公司Mynt以20億美元估值完成3億美元融資:11月2日消息,支付應用程序GCASH背后的菲律賓金融科技公司Mynt以20億美元估值完成3億美元融資,紐約私募股權公司Warburg Pincus和Insight Partners領投,以色列Unicorn Lightricks聯合創始人Itai Tsiddon、Amplo Ventures以及現有投資者Globe Telecom、Ayala Corporation和Bow Wave Capital參投。MyNT計劃加速消費者貸款業務的發展,并在年底前推出先買后付(BNPL)產品。(BusinessTimes)[2021/11/2 6:26:18]

承諾 2022 年 12 月 31 日前完成美股合格上市,最低估值為 55 億美金,且上市融資不低于 5 億美金,如果無法完成可能需要向投資人回購并支付利息。

在礦機行業之外,不同于比特大陸、詹克團與吳忌寒等的IPO嘗試,兩家頭部交易平臺以“借殼”的方式在港股順利實現了“曲線上市”:

2019 年 9 月 10 日,港股上市企業桐成控股發布公告稱:董事會建議將公司英文名稱更改為“ Huobi Technology HoldingsLimited ”,而將中文名稱“桐成控股有限公司”更改為“火幣科技控股有限公司”;

動態 | ETH價格相比實際估值低57% BTC僅低了12%:Medium一位博主根據梅特卡夫(Metcalfe)模型,以及活躍加密錢包的數量發現,截止到1月16日,以太坊實際價格比模型估值整整低了57%,不過,令人意想不到的是,比特幣僅比其基本價格低12%。[2019/1/18]

2019 年 11 月 28 日,港股上市企業前進控股(股份代號:01499)發布公告稱:董事會建議將該公司英文名稱更改為“ OKGTechnology Holdings Limited ”,并將本公司中文名稱由“前進控股集團有限公司”更改為“歐科云鏈控股有限公司”;

至此,火幣和 OK 相繼完成港股“借殼”,完成在港股的上市操作,即便官方論調中交易平臺與上市公司之間并沒有直接的關聯。

不過,不同于比特大陸等礦機廠商硬件公司、芯片公司的身份加持,交易平臺終究還屬于灰色地帶。

所以,隨著監管愈加收緊,涉“ Token ”經營、商務活動的敏感度隨之加大,對絕大部分業務和流量都倚重國內的火幣和 OK 而言,借殼港股一方面可以剝離敏感,在國內以“鏈”的名義展開各項業務。

另一方面,將來一旦監管受限,還可退居香港,不至于手足無措。

由標的數據也可見,無論是火幣借殼的原“桐城控股”,還是 OK 借殼的“前進控股”,從基本面、近年來表現、財務指標上來看,之前都是不折不扣的“垃圾股”——原主營業務式微、持續巨額虧損、市盈率奇高等等。

這些對于火幣和 OK 無疑都是沉重的“負資產”,之所以甘于“花錢買吃虧”,更凸顯了其對[對沖監管]不確定性的焦慮和無奈。

而國外似乎倒是另一番景色,“不上市,自己要做幣圈的納斯達克”,某交易平臺大佬的豪言壯語聲猶在耳,Coinbase 這個業內舉足輕重的交易平臺卻已然開啟了登陸納斯達克的征途。

即便 Diginex 已經打破行業空白,成為首家在納斯達克上市的加密貨幣交易平臺,但 Coinbase 的獨特地位和影響力則決定了其此次 IPO 申請的成功與否,甚至會成為不亞于比特幣 ETF 通過的行業盛事。

早期野蠻生長和后期一定體量后的再擴張并不完全一樣,隨著體量的增加,要想繼續在行業內擴張并穩得頭籌,獲得傳統資本市場的認可和加持會成為越來越關鍵的決定因素。

據傳 Coinbase 也已選定高盛領導其即將進行的 IPO,且市場對其的潛在估值為 280 億美元。

而在 12 月 22 日 FTX 最新上線的 CoinbasePre-IPO 產品 CBSE ,報價如今在 230 美元左右,該產品追蹤的是將 Coinbase 的市值除以 2.5 億份額,以此計算價格 Coinbase 市值已達到 575 億美元。

相較于嘉楠耘智等僅數億美元量級的“小巨頭”, Coinbase 這個估值高達數百億美元的龐然大物,其上市進程無疑會極大地吸引傳統資本市場的關注,為整個行業帶來更大的曝光與正向示范效應。

目前在 Coinbase 之外,就已經有其它的業內巨頭也在布局上市:

加密借代公司 BlockFi 的 CEO 普林斯在媒體上放話要在明年下半進行 IPO。

全球最大的區塊鏈 VC —— 數字貨幣集團( DCG ),就是灰度的母公司 ,也被指在籌劃上市估值均在數十億美元以上。

“陽光燦爛的日子正好提前修屋頂,未雨綢繆做好萬全準備”。

目前整個加密行業目前圍繞礦機、挖礦、交易平臺、資產托管等,已經形成了一個足夠豐富和多樣化的獨立生態,正因如此,競爭也日趨專業化和白熱化。

所以,對身在其中已經逐步成長起來的行業內頭部企業而言,登陸傳統資本市場無疑是獲得“ OldMoney ”加持,開啟全新發展助力的新選擇,任誰都不會袖手旁觀。

尤其是 Coinbase 先行示范的鼓舞之后,加密行業的上市潮可能會隨之而來。

2020 年即將收尾,回顧今年整個行業,如同比特幣從“ 3.12 ”的 3800 美元到如今的 24000 美元一樣,也幾乎是經歷了一個先抑后揚的歷程。

尤其是年底前的這幾個月,在灰度等“老牌巨鯨“的動作之外,加密行業更是加速突破其他傳統障礙,各個新入場玩家的動作讓人眼花繚亂:

標普、道瓊斯宣布將于 2021 年推出加密貨幣指數服務;

美國麻省人壽保險公司將加密貨幣加入投資組合;

星展銀行成為全球首家支持數字貨幣交易平臺的傳統大型銀行;

芝商所(CME)宣布打算從 2021 年 2 月 8 日開始推出以太坊期貨,新合約將以現金結算,目前正在等待監管審查;

加拿大財富管理公司 CI Financial 完成了 7200 萬美元的比特幣基金 IPO,吸引了包括機構、個人投資者、高凈值投資者和財務顧問在內的眾多支持者的興趣,并將在多倫多證券交易平臺開始以美元和加元交易;

如此種種,都在逐步強化今年“機構大年”的烙印。

可能年初都還只是把希望寄托在“減半能否給行業帶來,新一輪的行情和發展機遇”的我們,無論如何也不曾想到,今年的圈內熱點最終竟會集中在“圈外機構”身上,以至于幾乎“喧賓奪主”。

回顧比特幣和加密行業這一路走來的歷程和初心,今年反差似乎格外明顯,尤其是伴隨著近兩個月向歷史高點的沖鋒中,“灰度”等傳統金融機構甚至一度被描繪成了“救世主”的角色。

比特幣作在金融海嘯中誕生的一葉扁舟,對傳統金融世界而言本應是生來即帶有原罪的全新變革,如今卻更像是傳統機構眼中值得配置的“另類資產”,終究難逃“同化”的宿命。

當然,從積極程度上講,傳統機構的入場布局無疑會使加密行業,進一步合法化和正規化,尤其伴隨著近半年來行情的顯著回溫。

最近行業內的投融資頻次明顯增加,這也將進一步規范和助力加密初創企業的進一步壯大,讓加密巨頭們越來越像真正的“巨頭”。

與互聯網行業對比,區塊鏈目前還是一個極為早期的行業,未來究竟能否誕生像谷歌、蘋果這樣的軟硬件層面巨頭值得期待,也是我們的機遇所在。

Tags:OINCOINCOINBACardioCoinMESSI COINFrens Coincoinbase交易所官網中文版本

DAO如同一個神秘的天使?,在世界上空徘徊。這并非是一股勢力,也不是一段神話。所有看到過天使的人都想用自己的觀點,自己的理解來詮釋它。這顯然在世界上可以引起一場用各國文字,各國語言的大討論.

1900/1/1 0:00:002020年是Uniswap協議的突破之年。在此,我們回顧過去12個月取得的一些關鍵成就,并分享我們來年發展路線的一些見解.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00原文標題:引介 | eth1 -> eth2 轉換編者注:本文為 Vitalik 于 2020 年 10 月 19 日在以太坊研究者論壇上發表的帖子.

1900/1/1 0:00:00北京時間12月4日凌晨,波卡官方DeCoded大會上,Parity 核心開發工程師和波卡聯合創始人 Robert Habermeier 透露,目前平行鏈開發進入最后階段,已具備初步公測條件.

1900/1/1 0:00:00金色熱搜榜:DTA居于榜首:根據金色財經排行榜數據顯示,過去24小時內,DTA搜索量高居榜首。具體前五名單如下:DTA、MANA、OMG、DASH、XTZ.

1900/1/1 0:00:00