BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.92%

ETH/HKD-0.92% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD-1.33%

ADA/HKD-1.33% SOL/HKD-1.51%

SOL/HKD-1.51% XRP/HKD-0.72%

XRP/HKD-0.72%DeFi最初是為了實現金融包容和開放式訪問,但隨著gas價格的上漲,DeFi正在變成鯨魚的游戲。

L1資產池有效地擴展了DeFi,因為它們更便宜、更簡單。

盡管如此,在L1層區塊鏈上進行交易、提幣、存款等操作仍然是昂貴的。

StarkEx提出了一種名為DeFiPooling的解決方案,它可以讓流動性保留在以太坊主鏈,但同時降低用戶參與defi的成本。

StarkEx3.0將于2021年5月推出新原語來支持這種新功能。

背景

可組合性和無許可性質使得DeFi有望改善金融包容性。然而,當gas費用過高時,會致使僅有少數的鯨魚用戶才能參與這些活動。

以太坊DeFi抵押借貸24小時清算量突破1000萬美元:5月11日消息,以太坊DeFi抵押借貸過去24小時清算量突破1000萬美元,其中Aave清算金額達946萬美元,約占81.1%。[2022/5/11 3:08:22]

如果我們想要讓DeFi保持包容性并迎接1000萬數量級的用戶,我們就需要解決可擴展性問題,以使交易成本保持在較低的水平。

而一些收益優化器的發展,讓我們看到了可擴展性的可能,比如YFI和Harvest等項目使較小的交易者可以參與高級且更昂貴的交易策略。讓我們以YFIUSDtCurve策略為例。

作為一名常規交易者,優化Curve上的借貸收益是非常復雜的。一名用戶需將其資金存入一個特定的資產池中,將其LP代幣質押到Curvegauge,并在鏈上投票以選擇分配給其池子的獎勵比例。

而通過使用YFI,以上所有內容都被抽象了,用戶只需將一筆簡單的存款存入YFIUSDtyVault,然后協議就會處理其余的事務。作為交換,YFI會抽取利潤的20%作為管理費。

BKEX Global將于9月15日10:00開啟DeFi挖礦寶第七期申購:據BKEX Global公告,BKEX Global將于2020年9月15日10:00~2020年9月16日16:00(UTC+8)開啟DeFi挖礦寶第七期申購,最小申購額度為1,收益周期為3天。DeFi挖礦寶是BKEX結合當下DeFi流動性挖礦而推出的非保本浮動收益理財,本期用戶通過使用NXM、wNXM參與申購,即可獲得DeFi類代幣為獎勵的收益。[2020/9/14]

對于大多數交易者而言,付出20%的費用,要比獨立實施這樣的策略要方便,也要更便宜。

此外,通過匯集YFI客戶的投票權,YFI的行為就像一只投資基金,并影響Curve,從而使所有YFI利益相關者受益。

然而,YFI并不是最佳的gas管理方式,因為從資產池中存入和提取資金,以及重平衡基金,這些仍然屬于L1操作,因此,這通常是非常昂貴的。

波卡鏈上首個Defi項目OM上線OKEx:據OKEx官方公告顯示,8月25日18:00(HKT),OKEx正式上線 MANTRA DAO ( OM ) ,并開放 OM/USDT、OM/ETH的市場交易,現已開啟OM充值,8月27日18:00(HKT)將開啟OM提現。在8月25日18:00-9月1日18:00活動期間,OKEx新注冊用戶凈充值大于50 OM,即可額外獲得10%的獎勵。此外,在活動期間參與OM交易額(幣幣買入+幣幣賣出)大于100 OM的用戶,還可額外獲得2%的獎勵。

據官方資料顯示,MANTRA DAO ( OM ),是建立在Parity Substrate上的波卡(Polkadot)生態系統。其致力于運用大眾智慧來創建一個社區自主自治管理、透明且去中心化的web3.0生態系統MANTRA DAO ( OM )專注抵押借貸服務,讓金融和控制權回歸用戶以財富的共同增長。[2020/8/25]

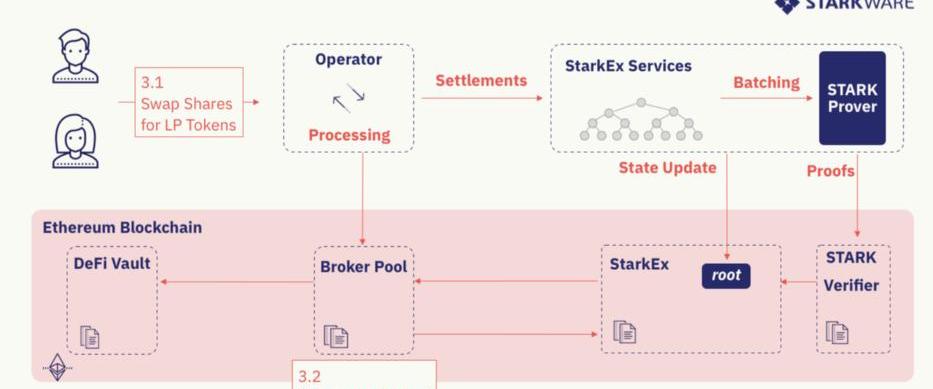

DefiPooling通過將這些操作引入可擴展和低成本的L2中來解決這個問題。

動態 | 數據顯示:鎖定在DeFi中的ETH突破300萬枚:DeFi Pulse數據顯示,1月7日,鎖定在DeFi應用中的ETH突破300萬枚,現為302.3萬枚。[2020/1/7]

什么是DeFiPooling?

這種新機制使得用戶可以輕松地在其L2帳戶中進行無gas交易,他們可以從Aave和Compound借錢,投入到YFI或Harvest,或者成為Uniswap、Balancer或Curve的流動性提供者。

比如說我們要進行一筆簡單的DeFi操作:投資USDtyVault。

參與者是:交易者/用戶/最終用戶

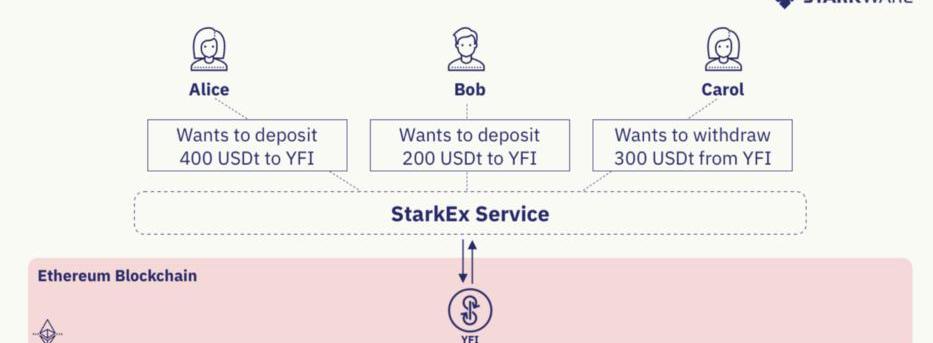

愛麗絲,鮑勃和卡羅爾是擁有L2賬戶資金的交易者。

鏈外

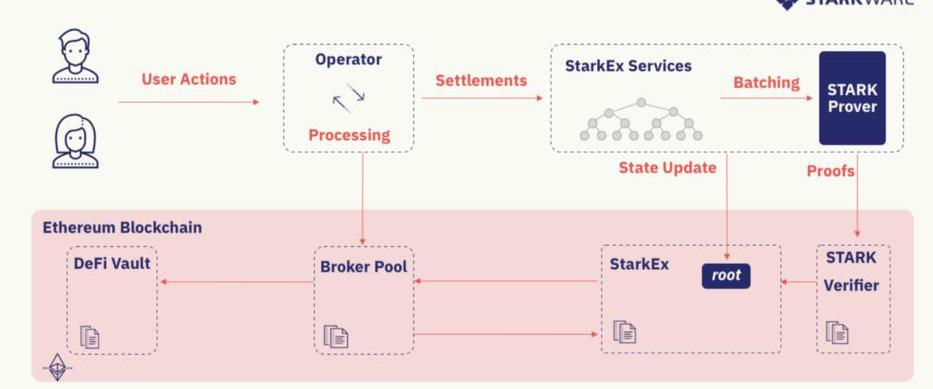

運營商和支持其服務的StarkEx系統

鏈上

DeFi目標

StarkEx智能合約

Broker池:一種新的鏈上智能合約,用于協調StarkEx合約的需求,管理池中的所有權并代表其與DeFi進行交易。

在上面的示例中,愛麗絲和鮑勃想要把資金存入YFI,而卡羅爾則想要從YFI中提出資金。那么愛麗絲和鮑勃可以和卡羅爾進行匹配。

從愛麗絲和鮑勃的角度來看,DeFiPooling是一個兩步操作,他們:

將其USDt與StarkEx運營商從Broker池中鑄造的股份進行交換;

將syUSDt換成yUSDt;

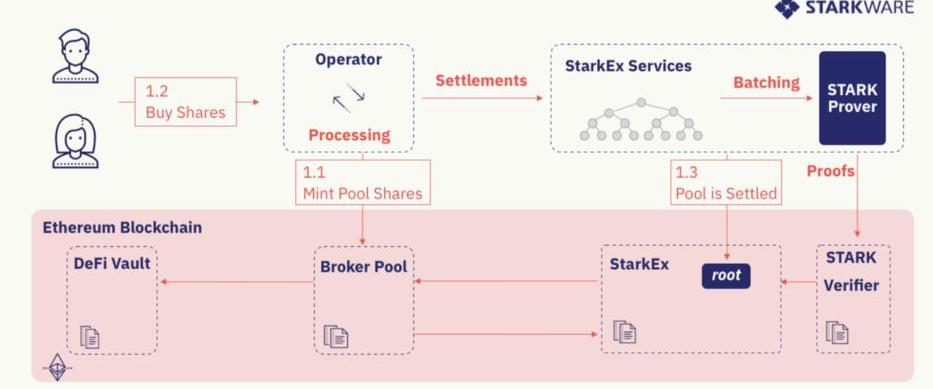

步驟一:需求聚合

Broker鑄造池股份

Broker使用L1限價定單將其賣給交易者

StarkEx在鏈上結算股份購買

步驟二:池激活

Broker從StarkEx智能合約中提取資金池中的資金;

Broker將資金存入DeFi金庫;

Broker收到LP代幣作為回報;

Broker創建一個L1限價訂單,為池子份額提供LP代幣;

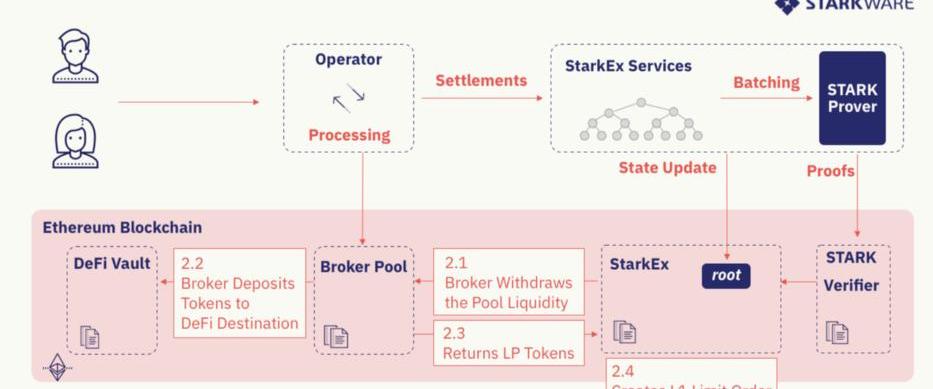

步驟三:L2交易者獲得LP代幣

L2交易者將池子股份交換為LP代幣。

Broker燃燒掉池子股份。

步驟四:再平衡

正如有人可能已注意到的那樣,策略是作為代幣在鏈外表示的。從yUSDt到yETH的再平衡,所有交易都是在無gas的環境中進行的,因此可以節省掉費用。

少了什么東西?L1現價訂單

在StarkEx上支持DeFiPooling還缺少什么?StarkEx具有三個本機操作:轉賬、有條件轉賬以及(L2)限價單。而即將推出的StarkExV3將支持L1限價訂單,使得L1上的智能合約可以在L2上提交交易,而這也是DeFiPooling目前缺失的部分。

結論

為了讓DeFi的金融普惠目標重新變為可能,我們需要提供大規模擴容并降低gas成本,而DeFiPooling則是一種新的擴容思路。如果將其他L2方案類比成私人飛機,則使用DeFiPooling就好比是乘坐商用飛機。

Tags:EFIDEFIDEFKEXDEFILANCER幣defi幣如何挖礦My DeFi Petokex交易所是合法的嗎

作者:明曦 出品:奔跑財經 穩定幣是現實世界與加密世界的一座橋,這座橋最大的特性是穩定。作為法幣和加密貨幣之間的轉換器,穩定幣是加密市場交易和流動的不二法寶.

1900/1/1 0:00:00最近一條圈內新聞,引起了人們的熱議。我相信等到年底回看,這條新聞的重要程度,絕對可以位列圈內2021十大新聞之一.

1900/1/1 0:00:00吳說作者|ColinWu 本期編輯|吳說區塊鏈 美國政府是加密貨幣行業最大的黑天鵝,新政府大概率會加強監管,不利于美國本土交易所、1CO與美元穩定幣,但積極的財政政策利好推高主流幣價格.

1900/1/1 0:00:00導:MichaelSonnenshein認為,廣泛的機構采用、良好的監管和北美加密挖礦的增長只是2021年將實現的主題之一.

1900/1/1 0:00:00注:此前一份關于增發3333YFI以資助yearn.finance生態開發的提案,引起了一些討論與爭議,對此.

1900/1/1 0:00:00要點總結 1.21萬億2020全年數字資產現貨成交量超21萬億,較2019年上漲53%。四季度在比特幣價格暴漲的影響下交易活躍度持續上升,現貨交易量和比特幣價格走勢呈現強正相關.

1900/1/1 0:00:00