BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+2.64%

ETH/HKD+2.64% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD-2.97%

ADA/HKD-2.97% SOL/HKD-0.49%

SOL/HKD-0.49% XRP/HKD-2.33%

XRP/HKD-2.33%原文標題:《超越比特幣,他們有實踐經驗》

編者語:本篇文章是區塊引擎回顧2020年DeFi浪潮的第二期,以YFI為例帶你重新理解DeFi領域中最為核心的類別之一,聚合器。

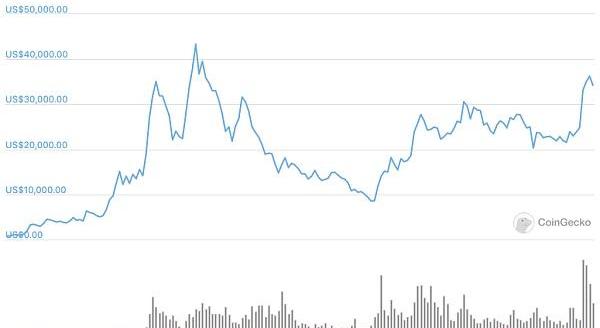

1YFI=1BTC,這本是YFI社區的調侃口號,但2020年8月20日,在上線不到一個月的時間里,YFI的價格成功超過了比特幣并且在之后的一段時間內保持持續上漲的趨勢。

我們當然不能單純的脫離數量談價格,但幣價能夠在2個月內從最低的790美元到43300美元的巔峰,這一短時暴漲的態勢也足以讓人對其背后的價值支撐邏輯產生濃厚的興趣。

而YFI正式DeFi領域中最為核心的類別之一,聚合器。

Entropyfi上線Polygon Mumbai測試網:去中心化預測市場Entropyfi宣布在Polygon Mumbai測試網上線,并即將上線Polygon主網,通過Polygon,Entropyfi用戶可以以更低的交易成本與平臺進行交互。[2021/8/27 22:41:28]

聚合器

我們試著想象這樣一個場景,假設你需要購買一件衣服,那么你最為傳統的行為路徑應該是到大街上一家店一家店挨著逛,直到你挑選到最為心儀的那一件。

但這會出現很多問題,比如你的行動半徑可能僅限于在家附近的店鋪,這就阻礙了你更高效的找到心儀并且性價比更高的衣服。

但是你現在有了另一個選擇,那就是淘寶。

Compound新增支持MKR、AAVE、SUSHI、YFI:8月5日,Compound官方推特表示,MKR、AAVE、SUSHI和YFI已被添加到Compound協議中。[2021/8/5 1:36:34]

因為淘寶本身就聚集了眾多商家店鋪,你可以在淘寶上更為快速的瀏覽更多的店鋪和衣服款式,節省大量逛街時間的同時還能獲知今年的流行款式等等更多樣的信息。

依此類推,如果你想打車,你可以用滴滴來與司機建立聯系,而非上街一輛一輛車的攔截;如果你想看休閑時看視頻,你可以用優酷,而非一部片源一部片源的去搜集......事實上,例如騰訊、谷歌、阿里等在各自行業領域有壟斷地位的機構,本質上就是一個大的聚合器。

如今,幾乎所有的線上活動都有了聚合器提供支持。原因也很簡單,聚合器通常是一個能夠與用戶形成直接關系的平臺,可以用零邊際成本為用戶提供服務,并且可以通過供需之間的良性循環來降低用戶獲取成本。

YFI突破34000美元關口 日內漲幅為2.12%:歐易OKEx數據顯示,YFI短線上漲,突破34000美元關口,現報34048.0美元,日內漲幅達到2.12%,行情波動較大,請做好風險控制。[2021/7/12 0:43:56]

DeFi聚合器

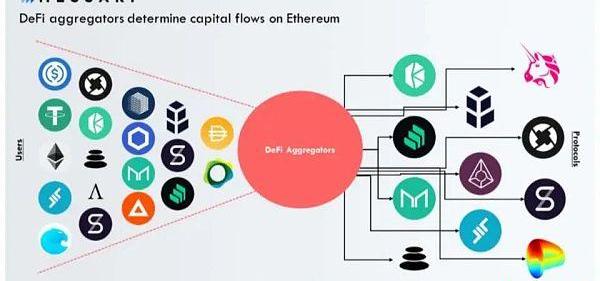

以YFI為代表的很多DeFi項目已經開始探索「聚合」,并且我們可以看到一些DeFi聚合器已經開始在許多細分領域里有所應用,例如:

收益優化器可以根據不同DeFi平臺的利率來自動平衡用戶存款收益;

智能訂單路由可以根據不同DEX為交易者提供最佳定價執行;

元資產正在嘗試整合其他資產,以此減少任何獨立實體的非系統風險;

YFI跌破33000美元關口 日內漲幅為1.87%:歐易OKEx數據顯示,YFI短線下跌,跌破33000美元關口,現報32986.0美元,日內漲幅達到1.87%,行情波動較大,請做好風險控制。[2021/7/10 0:42:12]

接口正在把所有DeFi產品「打包」到一個更加用戶友好的應用上,這樣他們就可以訪問更多高階功能或是投資組合管理工具。最重要的是,這些項目可以把用戶需求聚合在一起,然后通過不同DeFi協議進行篩選。

DeFi聚合器的價值

加密貨幣行業正在以極快的步伐發展,今天某個很火的主題可能跟下一個火起來的主題沒有任何關系。

實際上,由于DeFi的火爆,各種不同類別的去中心化項目不斷出現,對于那些試圖在DeFi領域分配資金的投資者來說就會面臨多種問題,例如哪些借貸平臺的收益最高、哪個DEX的交易滑點最低等問題。

DFI.Money(YFII)社區YIP-9提案通過,將上線有損挖礦和優質項目VC策略:DFI.Money(YFII)目前已經通過YIP-9提案,提案內容包括上線低風險有損挖礦如DODO/CoFiX等策略以及線下生息資產如Persistence的訂單融資基金池,為風險偏好更高的客戶提供更多挖礦選擇。同時,YFII也將在同類項目中首個正式上線VC策略,包括非賣出的友好挖礦策略、LP合作策略和社區空投策略,此外,YFII也將在DFI Tuesday的社區會議中為其他優質項目提供AMA時間等合作方式。

提示:DFI Vault可以盡量幫助客戶排除系統性的風險(比如智能合約的安全漏洞,項目是否有卷款跑路的可能),但不會排除市場和業務風險(比如 BTC 和 ETH 的相對價格發生劇烈變動,或者理論上無損swap實際上出現損耗)。[2020/10/25]

在傳統的投資行為中,我們通常期望通過某一個值得信賴的基金經理幫忙解決類似的問題。

在DeFi中,聚合器的出現正是協助用戶解決這個問題,用戶不用煩心尋找究竟哪個DeFi平臺最合適,哪個平臺能夠確保獲得整個生態系統里最佳收益,他們無需一個個比照、挑選DeFi協議,聚合器可以自動找到最合適的投資標的。

以YFI為例

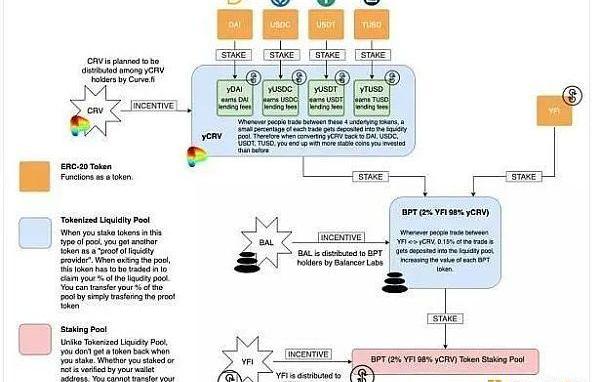

yEarnFinance的主要有兩方面的收益:

第一,和DeFi借貸類項目類似,也就就是給這些項目提供貸款資金,從而獲取一定的項目代幣收益以及貸款利息。

只不過YFI本身不提供借貸功能,它只是通過接入不同借貸類項目的智能合約,自動尋找各個借貸協議中收益最高的一個項目,并將資產轉移過去,提供借貸資金,獲取收益。

第二,來源于其他的一些DeFi交易類項目。

通常來說,這些項目為了保證交易的穩定性,需要一定的資金為其注入流動性。作為回報,項目會將一部分交易的手續費以及自己項目的代幣,返還給流動性的提供者。

YFI作為一個多協議的聚合平臺,也會將自己的智能合約連接到這部分交易類項目中,從而自動獲取收益。

總的來說,聚合器相當于是一個自動提供交易策略的投資產品,當我們把數字資產存入聚合器后,聚合器的智能合約會自動接入借貸類和交易類項目的合約中,選擇收益率最高的項目進行投資,投資收益會集中在一個資金池中,再根據一定的規則分配給每一個參與投資的用戶。

DeFi聚合器的缺陷

對于用戶來說,與眾多DeFi項目一樣,聚合器同樣存在著由于代碼BUG帶來的程序風險和黑客攻擊等安全性問題。

例如2020年6月29日就曾發生過一起針對DeFi產品邏輯漏洞的黑客攻擊,此次攻擊設計了dYdX、Uniswap、Balancer等多個DeFi產品,因為聚合器本質上是涉及大量的其他DeFi產品,所以只要其中一個問了問題,聚合器多少也會受到牽連。

除了智能合約代碼層面的安全性之外,還有金融邏輯層面的漏洞,各個金融產品之間的邏輯嵌套的漏洞。

或許代碼還可以與安全公司進行合作審計,而金融邏輯漏洞就智能靠設計的完善了。

DeFi聚合器的未來

對就目前為止,DeFi聚合器更傾向于專注某些特定的DeFi工具,例如交易、借貸工具等。

但他們的最終形態可能會成為一個更加豐富的“應用商店”,DeFi聚合器或許將成為用戶與以太坊上幾乎任何DeFi協議進行交互的窗口,同時提供更多樣的服務,盡可能的扮演好高效分配用戶資產、為用戶尋求最大化收益的角色。

我們相信,DeFi聚合器會隨著區塊鏈上流入的資金規模越來越大而發揮更強大的作用。YFI的成功或許只是DeFi聚合器的冰山一角,真正的DeFi聚合器時代才剛剛開始。

加密數字貨幣市場風起云涌,吸引了全球投資人的目光,而從比特幣到臉書的“天秤幣”,再到各國央行競相追逐研發法定數字貨幣的應用場景,全球政府間的數字貨幣熱也在不斷升溫.

1900/1/1 0:00:00區塊鏈或許是人類歷史近期內最有可能的財富轉移方式之一,而我仍然相信,2021年或許是ETH最有機會的一年,我們或許將見證加密貨幣歷史上最偉大的一年.

1900/1/1 0:00:00信托已成BTC投資最大合規渠道受傳統投資人青睞 加密谷Live 剛剛 450 原文標題:《IDEG丨比特幣信托越來越受傳統投資人的青睞》橋水基金是全球最大的對沖基金.

1900/1/1 0:00:00隨著Rococo測試網平行鏈開放注冊資格,波卡和Kusama平行鏈拍賣逐漸拉開了帷幕。屆時,用戶可使用DOT、KSM為支持的項目投票助力其參與競拍.

1900/1/1 0:00:00隨著信息化、數字化、智能化的進程加速,特別是后疫情時代,數據在全球經濟運轉中的價值日益凸顯。2020年3月底,數據被作為一種新型生產要素寫入中央文件中,與土地、勞動力、資本、技術等經典生產要素并.

1900/1/1 0:00:00原文標題:HowtoLeverageSocialTokensforLong-TermGrowth原文鏈接:https://forefront.

1900/1/1 0:00:00