BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD-0.32%

ETH/HKD-0.32% LTC/HKD+2.13%

LTC/HKD+2.13% ADA/HKD-2.94%

ADA/HKD-2.94% SOL/HKD-0.43%

SOL/HKD-0.43% XRP/HKD-1.27%

XRP/HKD-1.27%

從所有權方面考慮的話,比特幣和黃金并不互斥,但現在比特幣更具優勢,不同世代的投資者都會被比特幣吸引,比如嬰兒潮一代和千禧一代等。

來源:杰弗瑞集團

編譯:碳鏈價值原創團隊

2020年給大家留下最深印象的無疑是新冠病疫情,但這一年對比特幣來說也有特別意義。在經過12年發展之后,比特幣在今年變得越來越成熟。

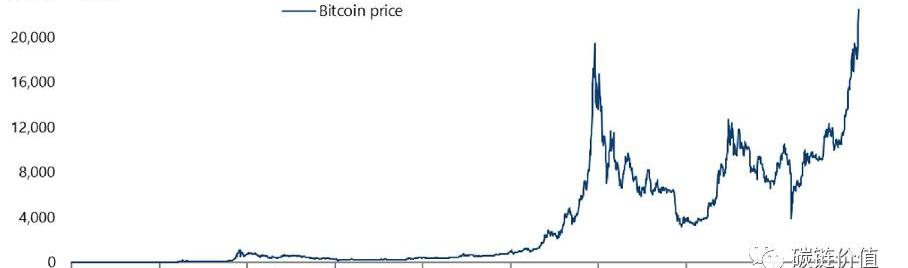

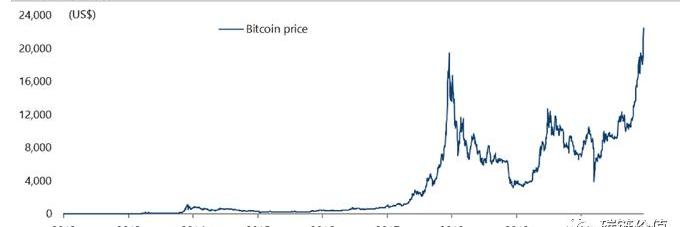

華爾街知名投行杰弗瑞集團近日在旗下《恐懼&貪婪》投資周報中對比特幣市場進行了分析,毫無疑問,2020年比特幣市場表現可以用驚艷來形容,本文撰寫時據Coingecko數據顯示比特幣價格已經達到了23,547.46美元,相比于3月12日“黑色星期四”價格低點上漲了474%,相比于今年年初上漲了214%,2020年12月16日,比特幣價格歷史性地突破了2萬美元,單日漲幅達到9.2%。這次比特幣價格飆升與2017年完全不同,隨著基本面更加強大和其他多種原因,比特幣價格甚至可能會上漲更高。

華爾街日報:86%的Tether股份由4人持有:金色財經報道,根據《華爾街日報》看到的調查文件,截至 2018 年Tether 86% 的股份由四名男子擁有。紐約總檢察長和商品期貨交易委員會2021 年調查 Tether 的文件揭示了世界上最大穩定幣的秘密發行人及不為人知的所有權結構。Tether 的 USDT 穩定幣是加密世界基礎設施的關鍵部分,它簡化了該行業的資金流動。

Tether 由前整形外科醫生 Giancarlo Devasini 和前兒童演員 Brock Pierce 領導的不同公司創立。根據華爾街日報看到的文件,Devasini曾幫助開發加密貨幣交易所 Bitfinex,現在是其首席財務官,他在 2018 年擁有 Tether 約 43% 的股份。文件顯示,Bitfinex 和 Tether 的另外兩名高管,即首席執行官Jean-Louis van Der Velde和首席法律顧問Stuart Hoegner,在 2018 年各自持有 Tether 約 15% 的股份。截至 2018 年,第四大股票持有者是一位擁有英國和泰國國籍的商人,在英國被稱為 Christopher Harborne,在泰國被稱為 Chakrit Sakunkrit,他持有了 Tether 約 13% 的股份。這四人通過自己的持股和另一家相關公司共同擁有 Tether 約 86% 的股份。[2023/2/3 11:44:33]

一些機構投資者和投資“大咖”已經公開購買了比特幣,此外現在散戶投資者也有機會使用各類投資工具購買比特幣,比如美國的灰度比特幣信托基金,還有最近在法蘭克福交易所上線的VanEckVectors比特幣交易所交易票據,灰度旗下比特幣信托基金溢價不斷上升,表示越來越多機構開始尋求比特幣投資敞口,甚至不惜付出高于現貨價格的代價。幾乎可以肯定的是,如今的比特幣已經成為金融系統的一部分。

路透社:模因幣2021年崛起與“華爾街押注”運動有關:1月1日,路透社發文回顧2021年加密行業,文章指出,模因幣現象與“華爾街押注”運動有關,散戶交易者在網上串聯,涌入GameStop等股票,擠壓對沖基金的空倉。由于防疫封鎖期間手中有了閑置資金,即使監管機構對波動性發出了警告,許多交易員還是選擇加密貨幣。

加密貨幣經紀商EnigmaSecurities研究主管JosephEdwards表示,這種現象與金融的移動性有關,盡管像狗狗幣和柴犬幣本身充斥著投機意味,但投資者依然有用閑散資金投資賺錢的想法。[2022/1/1 8:18:46]

毫無疑問,在這次迅速崛起的比特幣牛市中,大型機構投資者扮演了非常重要的角色,如果沒有他們入場,很難說比特幣究竟能否在三個月完成歷史突破。從廣義上說,這次比特幣牛市是由機構投資者和高凈值人士引領的,他們購買比特幣更有可能長期持有,而不是回到交易所。機構投資者購買比特幣之前,比特幣市場存在不少風險,除了比特幣賬戶有可能被黑客入侵之外,比特幣之前一直被認為是非法交易者最常使用的支付手段,比如在暗網中購買非法麻醉品。但是隨著機構投資者入場,現在比特幣已經被正名了。本次市場走高其實開始于八月份,當時最重要的一個風向標就是納斯達克上市公司商業智能軟件MicroStrategy宣布進入比特幣市場,2020年8月11日,MicroStrategy宣布已在比特幣上投資了2.5億美元,從此吹起了機構投資者進軍比特幣市場的號角,9月8日,MicroStrategy又宣布投入1.75億美元購買比特幣,至此該公司在比特幣上的投資規模已經達到4.25億美元。根據MicroStrategy向美國證券交易委員會提交的8-K申請表,該公司將會選擇比特幣作為一種主要的儲備資產,在其資產負債表中,比特幣與現金和其他短期投資是一樣的。之后MicroStrategy在12月初又投入了5000萬美元購買比特幣,目前該公司已累計持有40,824枚比特幣。

灰度創始人:華爾街在過去5年對比特幣的錯誤看法令人震驚:灰度創始人、前首席執行官Barry Silbert剛剛發推文稱:“華爾街在過去5年對比特幣的錯誤看法令人震驚。一個價值1萬億美元的資產類別在沒有任何現有參與者的幫助或支持的情況下形成。在他們向你拋擲他們的垃圾加密敞口產品的時候,請記住這一點。”[2021/3/22 19:05:59]

就在審計部門和美國證券交易委員會批準MicroStrategy將比特幣納入到自己的資產負債表之后,加密貨幣市場開始上漲,這一事件可能是第二波牛市的分水嶺。很快,就在MicroStrategy公開投資比特幣之后,支付公司Square也開始效仿,他們拿出公司總資產的1%,約5000萬美元投資比特幣,Square首席財務官AmritaAhuja表示:「我們認為比特幣有可能在未來成為一種更普遍的貨幣,投資比特幣只是我們的第一步」。雖然Square在比特幣上的投資金額并不算大,甚至可能不需要公開報道,但在當前市場環境下所產生的效果和意義是一樣的。除此之外,2020年10月21日,PayPal也宣布正式進入比特幣行業,允許用戶直接購買比特幣等加密貨幣,短短一個月后PayPal購買的比特幣數量已經占到當月新開采比特幣的70%。

Coinbase、BitGo等與華爾街大銀行討論加密托管:金色財經報道,隨著更多傳統投資者開始關注加密貨幣,加密貨幣的主要經紀人正在擴展其業務。BitGo、Coinbase和Genesis Global等公司都在向公開交易的公司、宏觀基金和金融科技公司提供服務,他們還與華爾街的大型銀行進行了對話以討論加密托管。此前消息,美國貨幣監理署(OCC)代理署長Brian Brooks表示,一些銀行已經聯系了許多大型加密托管機構,諸如Anchorage和Coinbase,詢問它們是否愿意成為國家銀行的第三方托管提供商,因為這些銀行的客戶想要投資比特幣。[2020/12/4 23:03:23]

很多人其實完全沒有想到MicroStrategy會進入加密貨幣市場,因為作為一家傳統智能商業公司,他們主要深耕技術和軟件領域,而且旗下業務已經在傳統科技行業里布局了近31年時間。自從宣布投資比特幣之后,MicroStrategy公司市值增長了131%,達到27.7億美元。此外,MicroStrategy公司此前投資比特幣的價值也幾乎翻了一番,目前約為9.17億美元。自1998年上市以來,MicroStrategy公司聯合創始人邁克爾·塞勒在該公司首席執行官職務上任職長達22年時間,他從來不是一個“撈快錢”的經營者,所以這次選擇投資比特幣應該是他深思熟慮之后的決定。值得關注的是,邁克爾·塞勒直到2019年才開始了解比特幣,然后直到2020年春季決定拿出部分公司資金投資比特幣,并將其作為一種價值存儲,因為他認為比特幣是數字黃金,比任何貨幣都更強大、更快、更聰明,作為世界上最好的儲值資產,并且會成為主導市場的貨幣網絡,比特幣能有效解決地球上每個人、公司和政府面臨的價值存儲問題。投資比特幣,世界將變得更加美好。于是,邁克爾·塞勒說服了審計師和律師,審計師最終只用短短十周時間就批準MicroStrategy公司可以投資比特幣。

聲音 | 華爾街日報:中國的區塊鏈革命長期受益者可能是央行的數字貨幣 而非比特幣:金色財經報道,《華爾街日報》周二刊文稱,雖然中國目前掀起了一場轟轟烈烈的區塊鏈革命,但對于投資者來說,仍需要慎重行事。因為這一新的投資動力的長期受益者可能是中國央行的人民幣數字貨幣,而非比特幣。和中國其他的一些受國家推動發展的新興產業一樣,許多不確認擁有相關技術或與該產業僅有松散聯系的公司將試圖借助政策支持進行投機活動。[2019/10/30]

資料來源:彭博社資料

邁克爾·塞勒認為,雖然比特幣是一個理想的儲備資產,但是對于那些持有黃金的人來說,如今已經感到比特幣開始威脅黃金的價值主張,而且正在「去黃金化」。從所有權方面考慮的話,比特幣和黃金并不互斥,但現在比特幣更具優勢,不同世代的投資者都會被比特幣吸引,比如嬰兒潮一代和千禧一代等。

如果你是一名黃金投資者,目前可能需要關注這個避險資產所帶來的實際風險。由于新冠病疫情影響,G7國家都實施了貨幣量化寬松政策,全球各國法定貨幣都存在貶值風險,過去黃金這種避險資產的確可以對沖此類風險,但現在避險屬性正在轉移到比特幣身上——值得一提的是,這個轉移過程其實已經開始了。另外還有一個殘酷的事實,事實上,美國早在2008年金融危機之后就啟動了貨幣量化寬松政策,如果從那時開始計算的話,比特幣價值上漲幅度已經超過黃金177,000倍。之所以會出現如此驚人的漲幅,很大一部分原因是因為比特幣是一種通縮資產,而且供應量也是固定的,發行量每隔四年減少一半。相比之下,雖然開采難度很大,但黃金供應量并不是固定的。

資料來源:彭博社

不過,黃金并沒有被投資者徹底放棄。雖然黃金走勢近期相對于美國實際利率和美元的表現不佳,讓一些投資者擔心比特幣正在取代黃金成為通脹對沖工具的首選,但比特幣的日益流行目前并不會對黃金地位構成威脅。此外,隨著越拉越多疫苗上市,新冠病疫情預計將會隨著時間有所緩解,一旦美聯儲決定不再實施貨幣量化寬松政策,市場很可能會進入到新一輪周期性復蘇階段,黃金價格也可能因此再次上漲。根據美聯儲聯邦公開市場委員會最新會議披露的信息顯示,由于新冠病疫苗已經獲批上市,市場后續可能會進入到復蘇狀態,不過預計到2023年只能實現2%的通脹目標,而且大多數美聯儲理事都認為短期低利率至少還將維持三年時間,至少三年。如果新冠病疫情得到有效控制,2021年金融市場或許會出現周期性復蘇跡象,此前被抑制的需求可能會被釋放,那么美聯儲是否會堅持低利率值得關注。如果僅僅是因為金融系統無法承受更高的利率,持溫和態度的美聯儲可能依然會保持低利率水平,但問題是,低利率雖然不會導致市場劇烈震蕩,但至少會引發出現輕微波動,全球投資者都需要了解這一點。

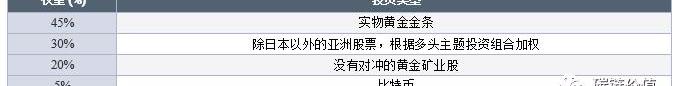

華爾街著名投資銀行杰富瑞集團全球股票策略主管克里斯·伍德早在2019年6月就建議投資者可以持有比特幣,在每周寫給投資者信函中,克里斯·伍德表示比特幣正在持續上漲,并稱其是一種比黃金更好的價值儲存方式,他寫道:“此前養老基金投資組合中占到50%權重的實物黃金投資,將會在未來幾年逐漸減少五個百分點,這些資金擬用于投資比特幣。如果比特幣價格在突破2萬美元水平后出現大下滑,我將有意增加比特幣頭寸。”

2002年第三季度黃金價格水平位323美元/盎司,如果你那時沒有選擇投資黃金也不必感到錯失機會,因為現在可能是投資比特幣的機會,希望不要像錯過黃金那樣錯過比特幣。

圖表4:建議為基于美元的養老基金配置多頭資產

|合規聯盟原創出品| STO被多數投資者認為是下一個區塊鏈項目融資的新浪潮,主要是因為其降低了ICO所帶來的各種監管風險,相比IPO,也大大降低了融資門檻.

1900/1/1 0:00:00分布式研報系列旨在分享分布式資本對于行業諸多賽道的深度洞察以及真知灼見。分布式研報第一期是由投資總監黃冰潔Chloe對于數字資產托管賽道的研究與分析.

1900/1/1 0:00:00本文來源:證券時報,原題《2020年全球金融:渡劫與重生》 作者:張銳 經受住新冠肺炎的撕咬,得益于寬松貨幣政策的托舉,吸收著積極財政政策的營養,合應著經濟復蘇的節奏.

1900/1/1 0:00:00作者:LongHashJosephYoung 來源:LongHash 過去一周,比特幣價格經歷了極端性的波動,反復測試24200美元至24300美元的阻力區間未果.

1900/1/1 0:00:00鏈新原創 作者:馮銘 編輯:尹岳 在G7集團財長和央行行長近日的一次會議上,數字貨幣監管被提上日程.

1900/1/1 0:00:0012月19-20日,2020CCF區塊鏈技術大會暨首屆中國濟南區塊鏈產業發展高峰論壇在山東濟南舉行。山大地緯高級副總裁肖宗水分享了山大地緯利用區塊鏈在數據共享開放方面的創新模式和具體做法.

1900/1/1 0:00:00