BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD-0.21%

ETH/HKD-0.21% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD+1%

SOL/HKD+1% XRP/HKD-0.28%

XRP/HKD-0.28%9月28日,為加密投資者帶來了巨額收益的DeFi巨頭Yearn.Finance知名創始人Andre Cronje在推特上轉發了一張圖片。

此推文是由一個名為Eminence.Finance的新賬戶發出,上面寫著——“斯巴達”(Spartans)。

當時,一個Yearn Finance代幣價格超過28,000美元,Cronje在去中心化金融領域封神,他讓加密交易者賺得了豐厚報酬。該推文是Cronje正在推進中的一個游戲項目,這無疑是對交易者知曉下一件大事的一次 “暗示”。

24小時后,價值1500萬美元的加密貨幣涌入了Eminence(ENM)。不過,只有一個問題:它并不存在。

“沒有U / I,只是一堆未經測試的智能合約,卻在推特上掀起浪潮。”一位DeFi農民Eth Maximalist告訴Decrypt:“我們必須挖掘智能合約,并弄清楚如何獲得代幣。這說明當時的一切都是多么瘋狂。哪怕有一點風聲,人們也競相奔走。”

第二天,事件急轉而下。由于代碼缺陷,黑客盜走了1500萬美元(盡管后來有800萬美元退還給了Cronje)。不過,最瘋狂的是什么?DeFi Degens幾乎置若罔聞。

巨額回報意味著等價的風險。2020年加密貨幣故事圍繞DeFi展開,經歷了動蕩不安且混亂的一年。三月歷經了幾乎毀滅性的打擊,大多數DeFi Degen都遭到“伏擊”;隨后的夏天,迎來了“DeFi熱潮”,市場值呈指數增長,年均100%的貸款回報率隨處可見。DeFi泡沫(如果可以這樣稱呼)尚未破裂。

Eth Maximalist(像許多同時代人一樣,更喜歡使用假名)說道:“DeFi充滿了試驗性。在某些方面,最聰明的人正嘗試在以太坊這樣的去中心化區塊鏈上重建金融系統。存在許多瘋狂的杠桿押注,但我們也看到了一些真正的金融產品出現。”

Waves Association戰略顧問Sten Laureyssens最近對Decrypt表示:“DeFi意味著,我們可以向土耳其、越南、突尼斯、巴西等法幣遭遇更高波動的國家提供一些產品。這里的人們通常無法使用銀行,更沒有高利息。”

YFI創始人Andre Cronje

如此崇高的目標很難不吸引人加入,更何況還可以賺得大把錢財。

沙特阿拉伯將在Decentraland中慶祝國慶日:金色財經報道,沙特阿拉伯公民可以在元宇宙中慶祝該國的國慶日,為期三天的慶祝活動將于9月22日至24日在Decentraland元宇宙舉行。收藏家們將能夠購買受沙特民族服裝啟發的穿搭NFT。The Bold Group還將提供限量版POAP收藏品。這些NFT可作為出席首屆沙特阿拉伯國慶Web3慶祝活動的證明。(nftevening)[2022/9/22 7:12:05]

例如,Cronje的Yearn.Finance代幣于7月推出,到8月底從31.65美元飆升至32345美元,增加了77,000%。盡管Cronje本人稱YFI “無價值”,但它現在位于20,000美元以上。

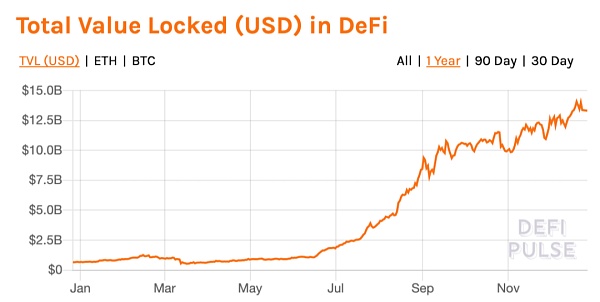

AAVE,Compound,Uniswap等其他Defi項目也取得了類似的成功,他們像一群獨角獸,躊躇滿志,市值超過5億美元。比賽似乎才剛剛開始。在撰寫本文時,DeFi鎖定的總價值為138億美元,略低于其12月19日創下的紀錄高點140億美元。

“DeFi degens”一詞用來形容有著自我風格化的賭徒式交易者和建構者,他們正助推去中心化金融挑戰極限。它是Decrypt評選的首個年度人物。我們認為,degens代表了2020年加密貨幣中最重要的決定性運動。

如果想向加密貨幣新手解釋“degen現象”,首先要解釋DeFi(有時也稱為“開放金融”)本身。DeFi涵蓋構建在區塊鏈之上的一系列金融產品,而區塊鏈提供了一個不變、加密安全的交易賬本,人們無需財務中間人就可以直接向對方匯款。

DeFi通過互聯網實現資金融通:它取消了中間媒介,釋放了新價值,創造了新商機,同時打破了傳統格局。

DeFi依靠被稱為智能合約的計算機代碼,而非銀行和西裝革履的華爾街精英。這些代碼獨立執行,不受人為干預。它的DIY(Do It Yourself,自己動手制作)、點對點性質減少了成本開支,不再需要向傳統金融機構收繳納大量費用。此外,DeFi繞過監管機構和政府,挑戰價格極限,但也可能給交易者帶來巨大的風險。

鑄造自己的代幣的能力意味著,任何人似乎都可以通過按鍵創建新價值。與傳統金融相比,它有賺取巨額財富的空間。

“傳統金融很無聊。”前華爾街交易員DeFiDegen.ETH告訴Decrypt。“我不會回去。”

相較銀行,人們通過DeFi更快、更輕松地獲得貸款。它不僅可以貸款,還可以超出傳統市場利率收取利息;你可以用已有的加密貨幣換取儲蓄利息,或用它來購買其他加密貨幣,而無需提供社會保險號。

DeFi是金融科技的前沿。它是基于以太坊區塊鏈的核能。如果有一天它發展到足夠強大,其崩潰將需要數年時間來化解。但是,在這之間會存在著大量機會。

Decasonic宣布其早期區塊鏈風險基金完成4880萬美元融資:1月25日消息,風投和數字資產基金Decasonic宣布,其首個顛覆性創新風險投資和數字資產基金關閉,共從88名投資者中融資4880萬美元,The Pritzker Organization 、Bridge Alternatives、Corazon Capital、Distributed Ventures、Drive Capital和KeenCrypto等參投。(PR Web)[2022/1/26 9:12:48]

并非所有DeFi用戶都是degens。去中心化金融世界的用戶習慣可分三類:一邊是長持用戶,他們把錢投入到一個項目中長期持有,也不會強迫性地檢查賬戶;中間是積極賺錢的交易員;另一邊則是degens。

“degen”這個詞源自“degenerate gambler”(墮落的賭徒),暗指存在金融破產潛在可能的一個群體。不過,許多degens會反而將自己稱為“交易者”。他們可以“實驗”、“推測”或“冒險” ,但是絕不會因任何潛在損失而失眠。

The Defiant投稿人和DeFi Rate編輯Cooper Turley告訴Decrypt:“Degens是以遠超正常風險偏好來交易垃圾幣的人,他們愿意將多到荒謬的資金投入耕作、購買或交易剛剛上線的代幣,而這些代幣往往具有極高風險,但也可能蘊藏更高回報。”

這實際上是一件好事。“Degens通過將DeFi推到極限來幫助測試它的附帶用例。這鼓勵了開發和試驗,有著積極作用。”

Degens類似于北極探險家或醫學實驗中的志愿者。不過,Turley警告:有一個弊端,巨額獎勵會導致缺乏經驗的人投資于他們甚少研究的項目。

Eth Maximalist認為這與行業領域有關,“這些人知道這是一個新領域。”

根據分析網站DeFi Market Cap數據,去中心化金融代幣占6,250億美元加密貨幣總市值的約3%(188億美元)。然而,正是DeFi通過方式創新來產生、節省、投資或損失資產,從而推動了發展。它有可能給那些沒有資格購買證券的人帶來投資渠道,將貸款提供給那些努力爭取銀行賬戶的人,并為背負沉重債務壓力的一代積累儲蓄。

去中心化金融項目具有 “可組合性(composability)”特征,即可以把一大堆不同協議或與其他計算機通信的系統混合、匹配,構成新產品。

在最佳情況下,它像“金錢積木(money legos)”,資產可以像樂高積木般拼組。在最壞情況下,它就像將多米諾骨牌堆疊在積木塊上般危險。在線保證金交易平臺Fulcrum的故事很好地詮釋了這種金融新業務模式的最佳和最差局面。

灰度創始人:迫不及待讓Mark Cuban體驗Decentraland:加密對沖基金Spartan Capital的研究負責人Jason Choi表示,我想在BlockCrunch播客上就投資數字收藏品進行一次對話。億萬富翁、達拉斯獨行俠老板Mark Cuban回復表示,這是很容易的。一旦你意識到數字收藏品和實體收藏品的所有權是一樣的,你就會意識到持有/維護/分級/運輸/購買/出售實體物品是一件麻煩事。它是快速和簡單的數字方式。對此,灰度創始人、前首席執行官Barry Silbert對此回復稱,我等不及讓你去探索Decentraland了,會讓你大吃一驚。據悉,Decentraland是基于以太坊技術的去中心化虛擬現實游戲。[2021/2/8 19:10:19]

去年2月中旬的一個星期五晚上,Tom Bean接到電話時正走進丹佛市中心的一個投資者會議。作為總部位于亞特蘭大的Fulcrum的創始人,該公司正經歷著由低到高的增長,他感覺還不錯。

Fulcrum創始人和首席執行官Tom Bean

該公司是DeFi生態系統的活躍部分。根據Bean說法,Fulcrum構建的bZx協議已與Kyber和Uniswap之類的去中心化交易所(DEX)以及DEX協議0x集成,因此人們甚至可以利用套利來實時下注和交易一系列數字資產。截至2月14日,用戶已在該協議中鎖定了價值1,660萬美元的加密貨幣,創歷史新高。

他對Decrypt表示:“當時是距離融資結束的前幾天,我們對Fulcrum受到的關注以及風投前景非常激動,直到黑客發起攻擊。

Bean與團隊通話,回到了在丹佛的酒店房間,部署控制以防止可能摧毀他們苦心建造的去中心化金融初創公司。

在接下來的幾個小時里,他們發現bZx協議已丟失掉價值35萬美元的以太坊,幾天后又消失了645,000美元的以太坊。

兩次攻擊都源于一系列極為復雜的套利交易,讓人懷疑是不是平臺創建者的智力不敵交易者。但不得不承認,正是DeFi(首先構建了Fulcrum / bZx)使之得以實現。

用戶資金是安全的:

1 / *所有用戶的損失為零*。正如媒體廣泛報道的那樣,昨晚我們遭受了攻擊。從協議的角度來看,有人簡單地借了一筆錢。從貸方的角度來看,這筆貸款與其他任何貸款一樣。— bZx-Fulcrum&Torque(@bZxHQ)2020年2月15日

bZx攻擊者不僅使用一種協議,而且還使用了與之交互的其他多種協議(Compound,Kyber,Uniswap和dYdX),借錢購買其中一項以抵押另一種,并做空并互換價格,導致價格下跌,以便獲利。

TradeConnect已選擇BitGo作為其托管方:多資產交易網絡TradeConnect已選擇加密托管公司BitGo作為其托管方,受BitGo 1億美元的保單保護。據了解,TradeConnect致力于通過其數字交易平臺,將加密貨幣交易員與包括外匯、股票指數、大宗商品(如黃金、天然氣和石油等)和加密貨幣在內的全球金融市場連接起來。(BTCManager)[2020/5/27]

無人知曉,此時一場完美風暴正在醞釀,世界將在幾周后陷入崩潰。當時,人們以為新型冠狀病只存在于中國,而實際上它早已在全球傳播。意大利于3月9日在全國建立隔離區。3月17日,加利福尼亞州成為美國第一個被封鎖的州,三天后美國金融首都紐約也被迫封閉。

盡管DeFi遠離傳統金融和技術,但也無法幸免。大多數去中心化金融工具構建于以太坊區塊鏈上,以太坊價格從2月13日(bZx遭到攻擊的前一天)的283美元暴跌至3月11日的111美元。

結果,使用DeFi協議的代幣總價值減少了一半,而持有者瀕臨財務破產邊緣。

像許多交易員一樣,Fulcrum勉強維持了下去。Bean說,最初的融資失敗了,但是在完善安全措施后,又達成了協議。今天,有超過1800萬美元的資金被鎖定在bZx協議中,略高于2月水平,并且用戶沒有損失任何資金。

不只是bZx,它代表了DeFi市場的一小部分。所有用戶都受到致命打擊。DeFiDegen.ETH對Decrypt表示:“許多人在3月的一波急速暴跌中損失慘重。”

在DeFi中,如果想借一種貨幣,則可以將資金投入另一種加密貨幣中,這樣它就可以成為一個不受監管或自成體系(至少法定上)的生態系統。為了確保價格下跌時的系統性“安全”,許多協議要求DeFi交易者“超額度抵押”,或投入比貸款價值更多的錢。

假設你想借入一筆1,000美元的新數字資產且確保資產安全,以283美元/個價格購買了2,500美元的以太坊作為抵押。

隨著COVID-19危機出現,以太坊價格在不到一個月的時間內下跌了60%。3月11日,所持有的以太坊價值只剩980美元,比用戶欠款低20美元,用戶的以太坊將被清算以償還貸款。

DeFiDegen.ETH說:“也許用戶認為自己還算安全,但事實并非如此。

為什么有人會持有高額抵押品?因為那里聚集著“degens”。

DeFiDegen表示同意:“我來自傳統金融業,加密行業和 Defi的風險非常高。不過,其伴隨而來的收益也是引人注目的。”

事實證明,degens蜂擁聚集流動性挖礦,收益像一口源源不斷流淌著的“油井”撲面而來。

動態 | Decentraland計劃投資500萬美元助推區塊鏈游戲項目開發:據CCN消息,區塊鏈平臺Decentraland計劃投資500萬美元,助推區塊鏈游戲項目在該平臺進行開發。為此,該平臺創建了Genesis內容程序,開發者可以通過該程序提交“區塊鏈游戲”和“交互式體驗”方案。[2018/8/13]

流動性挖礦是指借出加密貨幣以換取利息。人們在不同代幣池追逐加密貨幣獎勵,將資金鎖定在一個池中,直到新亮點出現。

Waves Association戰略顧問Sten Laureyssens告訴Decrypt:“過去兩周,年收益率(APY)一直在10%至11%之間波動。”這就是人們通過持有Waves的Neutrino穩定幣獲得的利率。“如果繼續增加收益率,那么我認為,在不久的將來,就純收益而言,市場上基本沒有其他競爭者。”

Waves Association戰略顧問Sten Laureyssens

相較而言,銀行利率很低。傳統的儲蓄帳戶可以獲得最高0.5%的年收益率,只有這種加密貨幣的二十分之一。

Waves在DeFi行業比較知名,但10%收益率并不高。

根據bZx Bean的說法,“新進者愿意提供4000 +%回報率。簡直太瘋狂了。”

DeFiDegen.ETH解釋了瘋狂是如何蔓延整個市場:“三月時,人們受困于低迷的行情。突然, ‘DeFi之夏’(DeFi Summer)降臨。一些去中心化金融資產經歷了非常強勁的價格上漲,市場過度擴張,‘degen文化’出現。”

那么,“DeFi之夏”是如何發生的呢?

它始于流動性挖礦的興起,存幣生息的Compound協議起到了極大的推動作用。6月,Compound發布了治理代幣(governance tokens),使用平臺或協議的任何人都會收到代表投票特權的數字資產。這與持有上市公司股票沒有太大區別。股份越多,權力越大。

DeFi協議中鎖定的總價值。來源:DeFi Pulse

然而,二者邏輯原理并不同。Compound創始人Robert Leshner告訴Decrypt:“COMP代幣為協議去中心化創建了一個劇本(playbook),行業中大多數團隊都在使用和改進此協議。”

自COMP發布到 2月以來,DeFi沒有發生太大變化。6月1日,DeFi市場總價值(通過協議中的用戶投資而非DeFi代幣市值衡量)仍約為10億美元。6月,它翻了一番,然后7月又翻了一番,八月再次翻番。換句話說,短短三個月,DeFi成長為一個價值80億美元的產業。現在,它已經接近140億美元。

Framework Ventures風險投資公司(Compound投資機構)聯合創始人Michael Anderson表示:“回顧這一光輝時刻,它掀起了流動性挖礦狂潮。2020年向我們證明了,如果有適當的收益激勵,那么引導用戶參與就不會難題。”

Framework Ventures聯合創始人Michael Anderson

DeFiDegen.ETH說:“每天都有新的DeFi代幣推出。” 它們提供了“非常有利可圖的流動性挖礦機會,年化回報100-1000%,大多數完全不可持續,有時甚至是騙局。”

大蕭條過后,淘金熱來襲。

DeFi協議Aave創始人兼首席執行官Stani Kulechov表示,其協議使用戶能夠用自己的資金賺取利息。他認為,人們居家隔離刺激了流動性挖礦,引發相關代幣價格高企。“人們被迫居家,想要尋找新事物。不過,更重要的是,今年夏天各國政府推出了一系列量化寬松政策,這些政策注定會導致通貨膨脹。”

Aave創始人兼首席執行官Stani Kulechov

目前,DeFi處于魚龍混雜的“Wild West”時期,有合法項目和風險資本支持的團隊,如Compound;有未經審核的項目,如Cronje尚未發布的Eminence;也有釣“愚”的不可信代幣。交易者要明白分類。有的用“瘋狂收益”支撐項目實現,而有的則背離極端常識。

對于DeFi研究員Chris Blec而言,bZx只是冰山一角。當時,人們以為攻擊事件只限于bZx。但他認為,套利和價格操縱發生頻率高得令人恐慌,達到每周數百萬美元,以至于人們認為這是整個行業正常預期。

“在某種程度上,DeFi已經退化成為賭博。明知風險和潛在損失,但人們仍愿投入。它不再是存幣生息了。”

他說,相反,人們在想“本月如何獲利10倍?面對可能的損失,如何調整風險?如何將風險分散到10個項目中?如果其中兩個失敗,仍然可以在另外8個項目上賺錢?”很多人認為,這些人是漏洞的受害者,但事實并非如此。他們是自愿參與超高風險博弈,他們清楚自己的所作所為,他們只是在‘DeFi賭場’玩一把。”

DeFi研究人員Chris BlecBlec

Blec是拉響DeFi警報的人之一,但其他加密貨幣風險預言者多是實際交易者。

“我遭遇了無數次rug pull。”WARONRUGS成員說道。

WARONRUGS是一群由開發者、審計師和交易者組成,自稱致力于揭露DeFi騙局并挽救“業余”degens免于財務破產。

“rug pull”是指一些項目通過包裝自己來騙取用戶質押和投資,隨后立刻卷款逃跑。它與市場操縱并列為DeFi行業的“害群之馬”。騙局之所以有效,是因為人們常常不認識打交道的對象。

當WARONRUGS公開曝光了一個騙局時,他們說:“大多數情況下,人們并不高興,因為他們是該代幣的持有人。到目前為止,大多數騙局都是匿名進行的。”

“明智的DeFi用戶同時尊重,并且拒絕信任任何匿名開發者。”

——Chris Blec 2020年12月26日

SushiSwap算是最著名的rug pull事件。一位名叫Chef Nomi的匿名開發人員創建了SushiSwap,它完全復制了Uniswap,但增加了一個代幣SUSHI。任何向該項目投入資金的人都將獲得SUSHI代幣獎勵。表面上看,SUSHI代幣對于對協議變更進行投票非常有用,但這本身就是投機性資產。SUSHI代幣總價值從8月27日的600萬美元飆升至僅五天后的2.85億美元。

幾天后,Chef Nomi從項目中套現了1400萬美元代幣。

然后,他通過推特將代碼管理密鑰交給了科技界年輕新星Sam Bankman-Fried。

Bankman-Fried告訴Decrypt:“我當時只是在閑逛,突然辦公室里有些騷動。可以說,我完全沒有想到。”

中心化交易所FTX首席執行官Sam Bankman-Fried

SUSHI在Bankman-Fried手中重新成為第二受歡迎的去中心化交易所,僅次于Uniswap。然而,一人掌控意味著,它仍然沒有完全去中心化和信任認最小化,這兩點也是許多人質疑DeFi之處。

Blec指出:“在加密領域,如果第一次接觸的是比特幣,他們會認為一切都像比特幣,存在信任最小化原則。但對于DeFi,情況根本不是這樣。”

DeFi交易員Limzero對Decrypt表示:“有時,顯而易見的騙局和rug pull讓人感覺,使用DeFi像走在雷區一樣。不過,我不會說這些會毀了DeFi。你只需要謹慎行事即可。”

如果2020年是DeFi亮相派對,那么2021年可能是DeFi degen的最后機會。騙局和肥皂劇戲碼所在之處灑滿金錢,催生行業從150億美元狂奔至1500億美元。

Framework Ventures聯合創始人Vance Spencer認為,法規將有助于將DeFi技術推向大眾。他說,可能還會有需要賭徒和暗網使用者的平臺。“但是,當DeFi成長到一定規模時,將受到監管。”

Blec表示贊同:“無趣的東西可能會演變成一個新系統。”他們并不僅僅關注不可持續的收益,因為Aave等正規軍在機構投資的幫助下仍會存在。

Framework Ventures聯合創始人Vance Spencer

Blec指出,這會引發更多監管,如遵守“了解您的客戶”政策,而這些政策會破壞加密用戶的匿名性,加大與銀行的協同并相悖于比特幣自由主義精神的商業模式。

Spencer認為:“誰會在乎這些?我們致力于將這個行業打造成為一個實體,讓行業變得更好,而不是迎合某些比特幣最大化主義者。”

DeFiDegen.ETH則更理想主義:“我們正在建立一個優越、開放、包容、透明、公平和自主的財務系統,它無需征得任何人的同意。”

無論degens的存在是對是錯,他們終究是DeFi行業的推動者。

Tags:DEFDEFIEFIGENDefinixPEET DeFiAmun DeFi Momentum IndexAGEN價格

如果人們相信比特幣的價值,那么即便在這條價值道路上發生幾次崩潰和顛簸,其實也是正常的。事實上,從長期來看比特幣應該會保持上漲趨勢,即便許多人認為其中存在泡沫,但正如喬治敦大學金融學教授詹姆斯·安.

1900/1/1 0:00:00頭條 ▌數字人民幣試點現身陸家嘴 但普通用戶還不能使用1月8日消息,繼上海同仁醫院之后,數字人民幣在上海的試點又增加一處。近日,有市民發現數字人民幣試點已經來到陸家嘴.

1900/1/1 0:00:00原標題:綜述:供不應求還是投機拉動?比特幣行情多空分歧明顯比特幣價格近日大漲,接連突破3萬美元和4萬美元整數關口,備受市場關注.

1900/1/1 0:00:00根據ETH2GO.com數據,ETH2.0現在的質押收益率為9.9%。本文由Cryptotesters和Consensyscodefi公司相關成員共同撰寫.

1900/1/1 0:00:00瑞士數字資產交易所(SDX)是實際上是瑞士銀行業成立的專門交易新型數字資產的交易所。美元穩定幣是是基于美元并且是采用1:1的方式產生的美元穩定幣。兩者表面上看來沒有關聯關系.

1900/1/1 0:00:00前言:海外知名領袖、中國狂熱追捧、插槽競拍,這一切是否讓你想起“鏡像級別”的EOS。仔細調查會發現,波卡上知名項目魚龍混雜,仿盤、蹭熱點、欺詐項目不少.

1900/1/1 0:00:00