BTC/HKD-0.06%

BTC/HKD-0.06% ETH/HKD+0.53%

ETH/HKD+0.53% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+0.76%

ADA/HKD+0.76% SOL/HKD-0.14%

SOL/HKD-0.14% XRP/HKD+0.33%

XRP/HKD+0.33%幣市已經連續4天下跌,比特幣價格從最高41900美元跌至30408美元,跌幅將近27%。加密貨幣市場規模極度縮水,從1.1萬億美金最跌至8503億美金,目前回升至9400億美金左右。

目前,作為幣市規模最大的比特幣價格還未見企穩跡象,尤其是臨近中國春節,“春節套現”魔咒給比特幣短期走勢蒙上一層陰影。

不過,2020年異軍突起的DeFi,一些明星代幣率先擺脫比特幣拖累,啟動春季躁動行情。

圖片來源:QKL123

去中心化借貸龍頭AAVE和合成資產龍頭SNX今天幣價雙雙創下新高。此外,layer2概念幣INJ也創下歷史新高,存儲概念幣AR、保險項目WNXM、去中心化資產管理協議代幣MLN均創下近30日新高。

DeFi基準利率今日上漲至8.79%:金色財經報道,據同伴客數據顯示,05月07日DeFi去中心化金融基準利率為8.79%,較前一日上升1.32%。同期美國國債抵押回購率(Repo Rate)為0.03%,二者利率差為8.76%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/5/7 21:33:47]

2020年夏天的DeFi瘋狂浪潮,讓更多人將目光投入到DeFi項目上。在那個瘋狂的夏季,涌現了無數的DeFi治理代幣,這些代幣短期漲幅驚人。很多人依靠流動性挖礦、收益農耕賺得盆滿缽滿。

然而到了10月份,DeFi轉涼,無數同質化的流動性挖礦項目收益率爆降,再也難以刺激“農民”們的腎上腺素,即便偶爾出現幾個“土礦”,也很快被挖塌。“到底是誰在拋售這么珍貴的價值幣?”給這個瘋狂的夏季畫了一句難說再見的問號。

美聯儲論文:DeFi可能有助于建立更透明的金融基礎架構:5月5日消息,美國圣路易斯聯邦儲備銀行發表的一篇論文,深入研究了DeFi的擴展以及其在以太坊中的作用。

文章認為:“DeFi可能會導致金融業發生范式轉變,并可能有助于建立更強健、開放和透明的金融基礎架構。”(Cointelegraph)[2021/5/5 21:25:49]

潮水退去,大多數項目煙消云散,淡出人們視線。而一些經受市場檢驗的優質DeFi項目被保留下來,持續受到資金熱捧。去中心化借貸龍頭AAVE和合成資產龍頭SNX便是其中的佼佼者。

AAVE是去中心化借貸平臺LEND(后更名為AAVE)治理代幣Lend轉換而來。2020年初,Lend價格大約是0.01美金。2020年10月3日,LEND以100:1的比例轉換為AAVE。今天,AAVE價格138美金,相比2020年初漲幅超過130倍!

DeFi挖礦項目airmoon疑似利用高APY吸引并盜取用戶代幣:12月29日,有社群用戶反饋DeFi挖礦項目airmoon疑似利用高APY吸引用戶參與挖礦,然后通過騙取授權盜走用戶代幣。據了解,有用戶已經損失了20萬美元的加密資產。官網顯示,該項目有包括USDT、CRV等在內的多個池子,APY在7729.75%到2796654175.24%之間。不過,目前該項目僅有挖礦界面和空投界面能夠打開,關于項目的更多信息無法獲悉。(深鏈財經)[2020/12/30 16:01:41]

SNX是去中心化鏈上衍生品交易平臺Synthetix協議代幣,Synthetix的前身是去中心化穩定幣項目havven。2018年底,Synthetix團隊意識到這個系統有潛力推出多種資產 ,包括合成加密貨幣(多頭和空頭)、指數以及股票。于是及時轉換方向,發力去中心化鏈上衍生品交易。2020年初,SNX價格1.2美金,目前16.2美金,漲幅超過12倍。

DeFi平臺cvx.finance推出“加密波動率指數”beta版本:去中心化金融(DeFi)平臺cvx.finance推出了beta版的“加密波動率指數(Crypto Volatility Index,簡稱CVX)”。CVX類似于傳統金融中常用的“市場恐懼指數(VIX)”,用以衡量比特幣和以太坊期權市場的波動性。(Bitcoin.com)[2020/11/3 11:31:19]

從AAVE和SNX價格走勢發現,二者幾乎一直保持強勁上漲勢頭,尤其是和比特幣價格走勢對比來看。同期,比特幣價格從7200美元漲至35000美元,漲幅只有4倍。

跨鏈DeFi項目Kava獲Framework Ventures75萬美元投資:據Coindesk報道,跨鏈DeFi項目Kava在周二宣布已向Framework Ventures籌集大約75萬美元的資金。據了解,Framework Ventures是通過購買Kava1%至5%的原生代幣注資。此外,Kava計劃在下個月啟動其借貸平臺。Framework聯合創始人Michael Anderson稱,Framework Ventures就通貨膨脹模型向Kava提供了建議,并計劃為Kava團隊提供持續的技術支持。Framework Ventures是一家去中心化金融(DeFi)的基金,投資組合包括Synthetix和Chainlink。[2020/4/22]

比特幣誕生12年以來,幾乎一路背負著“騙局”、“郁金香泡沫”的名聲。今年形勢有所轉變,罵比特幣的“磚家”少了許多,言必稱比特幣為騙局的主流媒體幾乎絕跡。但是對于DeFi這個幣圈小玩物,不僅是圈外人甚至大多數圈內人依舊保持“看空”心態,認為是短期炒作。

不過,如果沉下來觀察這些DeFi產品(很多人喜歡用“協議”稱呼),你會發現,不少產品的數據增長曲線是那么優美,如果非要說它們是炒作,就顯得非蠢既壞了。

用戶數

任何一款產品,都是拿來用的。所以用戶數是最直觀的指標。

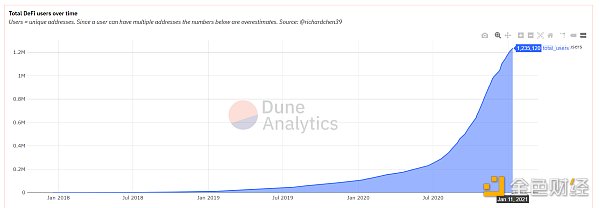

這幅圖是反映當前DeFi項目用戶數的總視圖,可以看到有超過1200萬人在使用DeFi項目,優美的指數曲線,表示用戶處在高增長階段。(注意,這里的“用戶數”采用的是以太坊地址,由于用戶可以有多個地址,因此這個數字被高估了。)

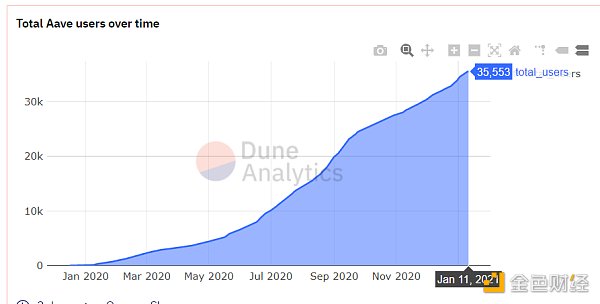

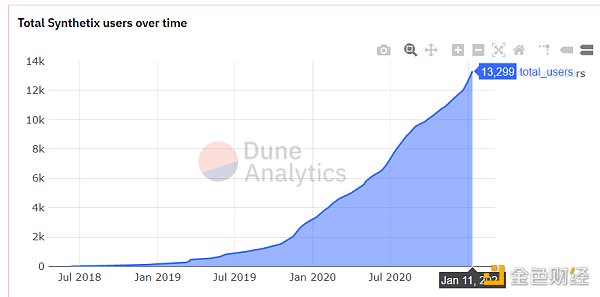

其中使用AAVE的用戶有3.5萬人,使用Synthetix的用戶數略少,只有1.3萬人。雖然總體來看,二者的用戶數并不多,但曲線都是指數形態,發展前景非常樂觀。

Synthetix的用戶數增長曲線

Aave的用戶數增長曲線

鎖倉量

鎖倉量,代表用戶愿意投入多少真金白銀來參與你這個項目。

從Debank的數據來看,Synthetix和Aave分列DeFi鎖倉量第4和第5名,鎖倉市值均超過20億美金。

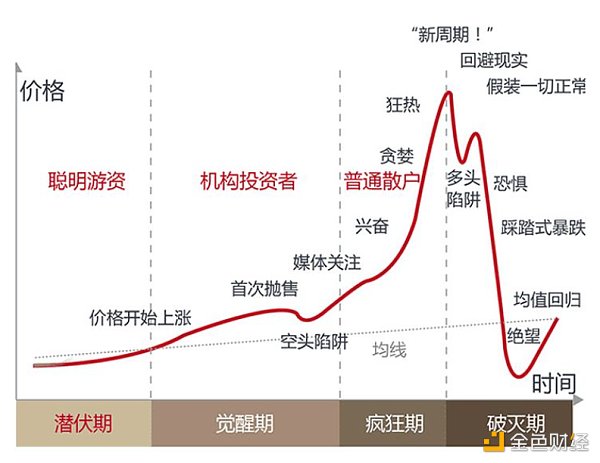

“經典泡沫價格曲線”是觀測二級資本市場標的價格演繹的經典曲線,這個指標用來評估發展迅猛的加密貨幣項目的價格乃至其他細分指標十分有用。

我們用“經典泡沫價格曲線”觀測鎖倉量,Synthetix和Aave的鎖倉量都經歷過潛伏、覺醒、瘋狂、破滅和價值回顧的過程。且,價值回歸之后,鎖倉量繼續走高。這說明,項目在經歷市場考驗之后投資人依舊看好,前景樂觀。

Synthetix鎖倉量走勢

Aave鎖倉量走勢

收入

收入指的是用戶在使用項目時支付的全部費用。根據Token Terminal數據,Synthetix和Aave的年收入均超過5千萬美金,位居DeFi市場第4和第5名。

目前,Aave市值超過17億美金,SNX市值超過21億美金。二者市值均排名在整個加密貨幣市場前20。

對于今天二者的巨大漲幅,有投資人后知后覺,“Aave去年百倍,今年又是N倍。如果之前在低點買10萬塊錢,現在都快上億了!”

Tags:DEFIDEFEFIAVEDeFiSocial GamingRestaurant DeFiZEFIAave ENJ v1

ARK Invest 作為專注于投資創新類前沿資產的投資公司,旗下開設了眾多 ETF,其中 ARKW 在 2020 年 12 月至 2021 年 1 月間凈增持了 78.33 萬股 GBTC.

1900/1/1 0:00:00什么是算法穩定幣? 了解算法穩定幣之前,我們先要知道,現階段穩定幣已經出現的三種模式:法定穩定幣(例:USDT)加密貨幣抵押的穩定幣(例:Dai)算法穩定幣(例:Basis) 這三種模式也反映了.

1900/1/1 0:00:00昨天行情整體上分為幾個階段,一是早上開盤后繼續下探引起市場恐慌,但隨后便開始上漲,到了下午乃至晚上原本應該最活躍的時候選擇了震蕩,到了半夜兩點的時候,方才快速拉盤.

1900/1/1 0:00:002019年,法國總統馬克龍曾表示,如果十年之內歐洲的數字技術沒有任何變化,就無法保證歐洲網絡系統技術的健全性.

1900/1/1 0:00:00美國新一屆政府正在交接。各界關注的一個內閣成員是美國財政部新部長耶倫,加密貨幣行業也在關注。耶倫于1月19日出席了參議院美國財政部部長確認聽證會。參議院全體議員可能在周四進行耶倫確認投票.

1900/1/1 0:00:00每年都有行情好的東西,比如前年的白酒、去年的白酒、今年的白酒、明年的白酒——白酒,永遠的神;比特幣,經常超神。 圖片來源:新浪微博 過去10年,比特幣的價格漲幅達到了1200萬倍.

1900/1/1 0:00:00