BTC/HKD+0.49%

BTC/HKD+0.49% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+0.32%

LTC/HKD+0.32% ADA/HKD+2.73%

ADA/HKD+2.73% SOL/HKD+3.39%

SOL/HKD+3.39% XRP/HKD+1.01%

XRP/HKD+1.01%來源:Deribit德瑞大學

加密貨幣在上世紀80年代的日本牛市撕下一頁。

在那段時間里,日本的經濟增長非常迅猛,它的土地價值是美國的四倍。以日經指數衡量,日本股市從1970年到1990年上漲了1520%。東京皇宮的標價比整個加州還要高。

在過去的整整10年里,這個“日出之地”一直處于一種全面爆發的資產狂熱之中。

這是加密貨幣投資者熱切期待的市場類型。而那些定位于這類市場的人肯定會享受即將到來的增長。

讓我們繼續,看看是什么推動了日本的增長,它將如何在加密貨幣上留下自己的印記。

窗口指導

它可以歸結為一個四個字母的單詞。債務。

就是這樣,秘密就是這個。

空前的信貸擴張推動了日本市場的增長。它的規模如此之大,以至于新借款人沒有地方可以消費,這導致了投機性資產購買。這是該國最大資產泡沫的催化劑。

法國農業信貸銀行推出基于區塊鏈技術的數字債券平臺“so|bond”:金色財經報道,法國農業信貸銀行Crédit Agricole CIB宣布和北歐企業銀行SEB合作推出基于區塊鏈技術的可持續開放數字債券平臺“so|bond”,讓資本市場發行方能夠在區塊鏈網絡上發行數字債券并通過智能合約籌集資金和管理證券,利用去中心化和高效的基礎設施實現銀行和金融服務部門的現代化和數字化。據悉,該平臺開放、透明和安全的模式也促進了市場參與者之間的信任,并允許進一步創新,例如使用未來的央行數字貨幣(CBDC)。(Ffnews)[2023/4/3 13:42:33]

在這種情況下,信貸擴張只是新貨幣或債務的一種花哨說法。并且大部分是可以互換的。這種新貨幣實際上是由銀行以抵押物發放貸款而創造的。

從1970年到1990年,這種貨幣創造使日元的M2貨幣供應量膨脹了939%。

鮑威爾:信貸緊縮可能意味著在利率政策方面的工作可以減少:金色財經報道,美聯儲主席鮑威爾表示:我們正在試圖評估一些最近發生的事情,信貸緊縮可能意味著在利率政策方面的工作可以減少,FOMC中有一大部分人預計信貸會收緊。

幾周前,在銀行面臨壓力之前,我們認為我們需要提高終端利率。數據表明利率可能會上升,但銀行壓力抵消了這一點。[2023/3/23 13:20:45]

日本央行是木偶的主人。他們的控制方法是窗口引導。窗口指導是央行通過下放配額來指導放貸銀行的一種機制。這就保證了銀行能夠發放一定數量的貸款,進而推動經濟增長。

日本央行采用的另一個方法是低利率。這給了借款人更多激勵來承擔更多的債務。

這種受到鼓勵的借貸和較低利率的環境一直持續到本世紀初,那時信貸創造陷入停滯。就在這個時候,日本央行提高了利率,導致大量企業破產和市場拋售。

動態 | 國際區塊鏈貨幣儲備與Algorand將聯合推出小額信貸平臺:金色財經報道,國際區塊鏈貨幣儲備(IBMR)和區塊鏈公司Algorand正在聯合推出一個小額信貸平臺和專用代幣ARCC,以促進東南亞的金融普惠。[2019/12/13]

日本央行示意,狂歡已經結束。隨之而來的后遺癥導致了現在所謂的日本失去的十年。

很難說,如果窗口指導和低利率的組合被允許繼續下去會發生什么。但顯而易見的是,強制發債迫使資金流向風險較高的資產。這就是土地價值失控的原因。

那么我為什么要提到窗口指導、利率和債務……以及由此產生的資產泡沫?

因為加密貨幣剛剛體驗到了債務對市場的影響。

加密貨幣的火箭燃料

在漢語中,“貸”的意思是借款或為貸款提供資金。

穆迪信貸策略總經理科林埃利斯:區塊鏈會降低銀行成本:據法新社報道,穆迪信貸策略總經理科林埃利斯表示,任何破壞性沖擊下, 無論是技術、經濟還是,都會產生贏家和輸家,區塊鏈也不例外。但他認為,在區塊鏈的作用下,可能會降低銀行的成本,但同時可能引發更多的競爭,從而對收費產生下行壓力。而且,區塊鏈可能在金融交易結算和清算領域產生重要影響。[2018/5/6]

對于加密貨幣DAI來說,它是一個債務擔保的穩定幣,也是去中心化金融發展的火箭燃料。當借款人根據Maker協議將他們的加密貨幣抵押品鎖定在一個名為CDP的金庫中時,DAI的創造就發生了。一旦鎖定,協議將鑄造DAI。

這是區塊鏈上的貨幣創造行為。正是這個看似簡單的過程在6月份一夜之間引發了去中心化金融運動。

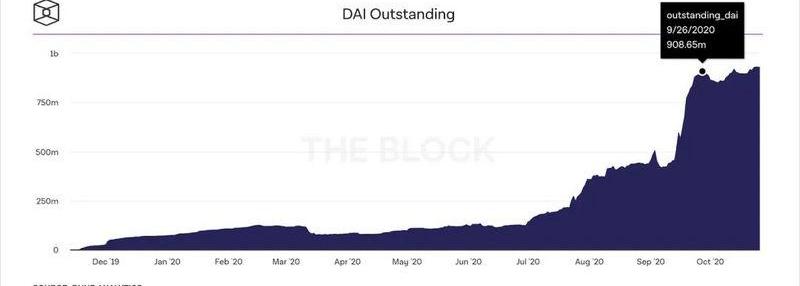

在它存在的所有時間里,DAI似乎從未真正起飛過。從2019年到2020年中期,DAI在流通中經歷了起起伏伏,沒有比6月28日的1.2388億市場增長太多。今天,加密貨幣市場的規模達到2610億美元。

6月29日,Compound永久地改變了加密貨幣世界。這標志著加密貨幣撕下了日本窗口指導時代的一頁。

Compound鼓勵用戶在其平臺上存入DAI,作為貸款的抵押品。作為交換,Compound用其新鑄造的COMP代幣獎勵借款人。然后借款人反過來以債務的70-100%出售代幣。這是把免費的錢塞進借款人的錢包。鼓勵更多的借貸。

為了分享這一意外收益,用戶需要在Maker上鑄造DAI。當時,ETH的借款利率非常誘人,接近0%。這意味著去中心化加密貨幣的準中央銀行鼓勵用戶承擔越來越多的債務。

他們確實借了更多的債務。

下面的圖表顯示,DAI的流通量僅在三個月內就增長了633%。

來源:TheBlock

眾所周知,秘密不是剛剛泄露的,而是得到充分展示。債務推動市場走高的事實已不再是秘密。

在這三個月期間,加密貨幣的總市值擴大了近50%,達到3820億美元。DAI所在的網絡以太坊上升了115%。

這是窗口指導和利率對市場的影響–發生在市場從3月份的黑色星期四反彈之后。請記住,在6月份,大多數專家都認為加密貨幣超買。根據skew.com的數據,6月底比特幣永續合約的融資利率大多為負值,這表明市場情緒也很悲觀。這種大規模的變動最讓人吃驚。

唯一不感到驚訝的是那些實施計劃的人……

PolychainCapital的奧拉夫·卡爾森-威在這里所做的事情值得大力稱贊。他在創建COMP的過程中發揮了很大的影響,將其作為一種引導或吸引流動性的方式。

奧拉夫和Polychain也對Maker起了促成作用。所以我們現在看到的是,相互作用的協議是如何大于其各部分的總和的。

這種相互作用的協議、債務創造和低利率的強大組合為市場提供了火箭燃料。我們有理由相信這僅僅只是開始。

正如索羅斯所言,“當我看到泡沫形成時,我就會沖進去買入,火上加油”。當我們看到區塊鏈產生更多債務時,市場將會走高。

只是有多高?

當我們準備發表時,DAI的供應還差5600萬到10億。加密貨幣的總市值剛剛超過4000億美元。DAI只是九牛一毛。

根據標普市場情報,2018年美國機構杠桿貸款余額超過1萬億美元。按未償抵押貸款計算,美國抵押貸款行業價值11萬億美元。美國國債是27萬億美元。

DAI還不到10億美元。

在未來幾年里,加密貨幣技術將在這些各種形式的債務中占有更大的份額。考慮到其中的一些總數,日經指數過去20年1520%的增長似乎更像是一個起點,而不是加密貨幣市場將走向的終點。

來源:哈希派 作者:LucyCheng從比特幣網絡硬分叉出來的BCH,這幾年似乎和分叉杠上了。 BTC、BCH、BSV當前市值排名2017年8月1日,經過長達兩年的爭論,BitcoinCore和.

1900/1/1 0:00:00隨著區塊鏈技術的發展,數字藝術也逐漸開始藝術化。而目前數字藝術行業驚人的增長速度已讓加密領域里的每個人都感到了驚訝.

1900/1/1 0:00:00一枚NFT,可能是一張畫,一個游戲道具,一只線上寵物,你覺得一枚NFT能賣多少錢?有些NFT的價格,可能已經遠超想象.

1900/1/1 0:00:00文:Nancy? 編輯:Tong? 出品:PANews 作為當之無愧的去中心化金融第一網紅,AndreCronje的一舉一動都在鎂光燈之下,圍繞著他的話題一直都不少,關于他的爭議也從未斷絕.

1900/1/1 0:00:005天前,ETH2.0創世區塊中存入的ETH還只占總目標的19.58%。彼時,距離ETH2.0存款合約地址發布,已經過了15天.

1900/1/1 0:00:00加密資產研究機構CryptoBriefing推出的付費會員服務「Simetri」發布報告稱波卡的前沿網絡Kusama為本月最值得關注的項目,認為Kusama不僅是通往波卡的門戶.

1900/1/1 0:00:00