BTC/HKD-6.73%

BTC/HKD-6.73% ETH/HKD-7.85%

ETH/HKD-7.85% LTC/HKD-9.19%

LTC/HKD-9.19% ADA/HKD-12.44%

ADA/HKD-12.44% SOL/HKD-11.35%

SOL/HKD-11.35% XRP/HKD-7.07%

XRP/HKD-7.07%

一、市場概覽

1.1市場表現

圖1-1市場表現

來源:QKL123

上圖為比特幣自第二季度末以來的市場走勢,整體可劃分為四個階段:

第一階段,方向選擇。自6月以來至7月21日,整體形成一個三角收斂的形態,交易量和波動率同步降低,并在7月中前期于8970-9470區間窄幅震蕩長達三周,最終選擇放量向上突破,一舉站在11000以上。

第二階段,訂單消耗。自7月選擇方向后成功站在11000,并反復在11000-12000區間震蕩,整體呈現出一個“頭肩頂形態”,并在11000附近形成頸線位。期間四次假突破12000,雖未能站上去,但成功對12000之上的訂單進行有效的消耗,為其后期突破12000奠定一定基礎。

第三階段,回調盤整。9月前期,BTC隨DeFi泡沫破裂被帶崩并跌破頸線位,但仍支撐在長期上漲趨勢線之上,隨著DeFi泡沫進一步破裂,資金回流大盤并緩慢上漲,接連突破短期下跌趨勢線和前期頸線位,并在頸線位上方窄幅震蕩進一步蓄力。

第四階段,再創新高。經過第二階段對12000以上訂單的有效消耗,10月后期,BTC一舉放量突破12000,并一度達到14000,當前仍在短期上漲通道內運行,走勢良好,且對14000之上的訂單進行過兩次消耗,短期有回調風險,具體推衍可參考第二階段走勢,還需配合基本面信息,近期美國大選也有可能會對幣市造成一個預期上的影響。

注明:以上分析不構成任何投資建議。

1.2特色指標

1.2.1MVRV(MarketValuetoRealizedValue)

圖1-2MVRV

來源:QKL123

MVRV指標用于輔助投資者發現BTC市值對已實現價值的偏離程度。已實現價值在計算過程中削弱了已丟失部分的BTC對指標的影響,同時對參與囤幣儲備和交易投機的BTC進行區分考量,較好反映了籌碼的平均成本。1是MVRV指標的一個重要臨界值,當MVRV小于1時,說明市值低于已實現價值,是較適合增大投資的時刻;MVRV高于1表明投機者的平均市場估值高于持有者。當前MVRV指標值為2.03,遠大于臨界值1,BTC市值對已實現價值的偏離程度較大,但隨著用戶集中存放于交易所的幣量增多,囤幣儲備和交易投機的區分將變得更為模糊,指標有效性也會受到一定影響。

火幣科技財報:2021財年上半年每股盈利0.15港元:5月21日消息,火幣科技(01611.HK)財報顯示,2021財年上半年每股盈利0.15港元,去年同期虧損0.0989港元。(財聯社)[2021/5/21 22:30:43]

1.2.2灰度信托持倉量及OTC溢價率

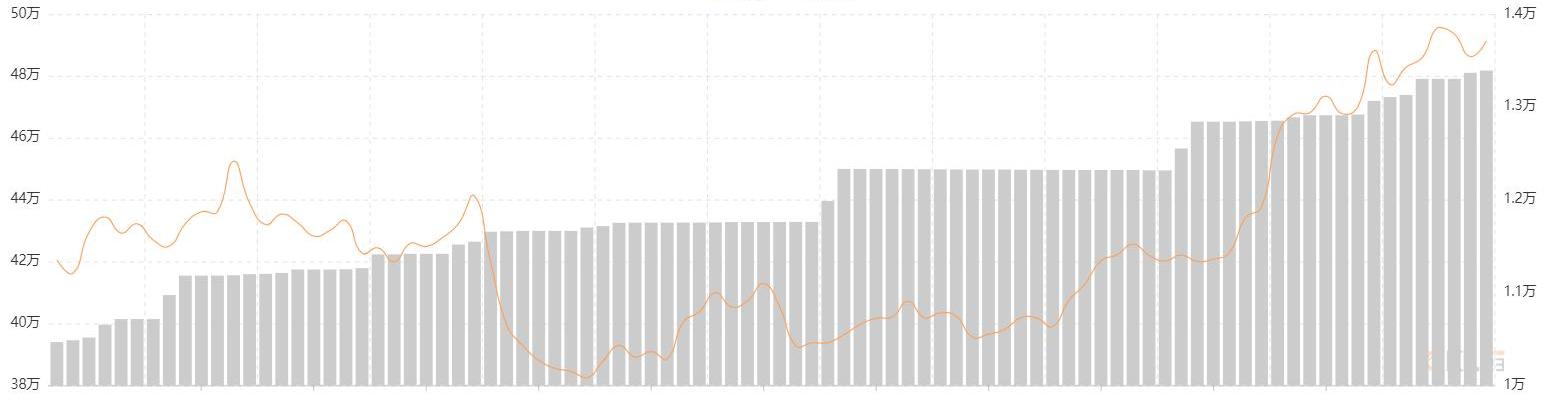

圖1-3GBTC持倉量與比特幣價格

來源:QKL123

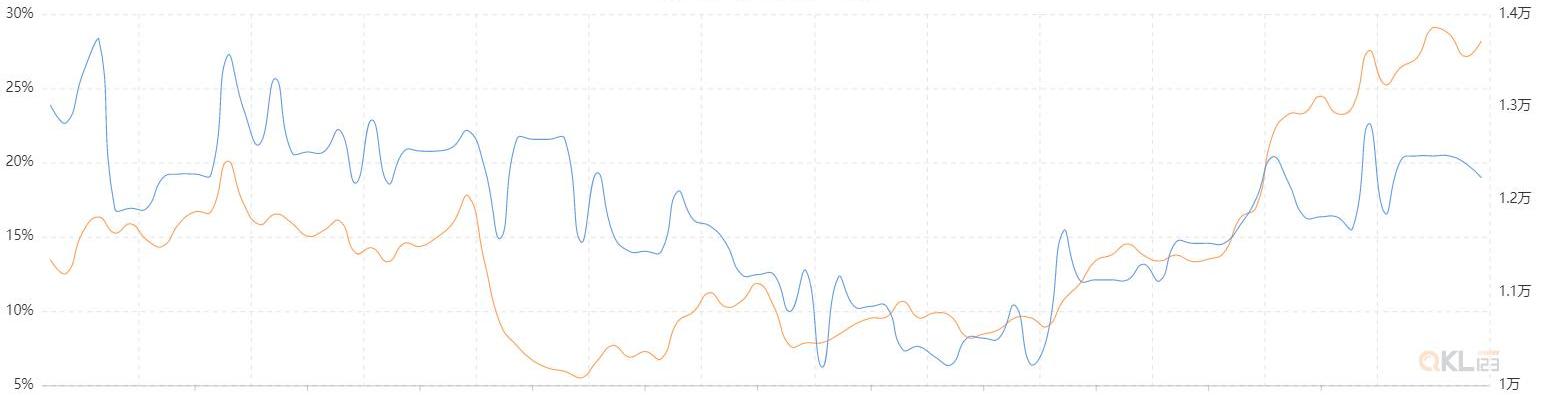

圖1-4GBTC份額價格相對于比特幣價格的溢價率

來源:QKL123

上圖為BTC-灰度信托持倉量以及OTC溢價率,整體來看,GBTC持倉量不斷上漲,OTC溢價率和BTC價格呈現正相關關系,幣價上漲,OTC溢價率也跟隨上漲。目前灰度比特幣信托不定期開放一級市場私募認購,主要面向符合美國《證券法》規定的合格投資者,最低投資門檻為5萬美元,但不支持份額贖回,即投資者一旦認購的信托份額,份額無法兌回比特幣,投資者只能在美股二級市場上賣出比特幣信托份額GBTC。基于該信托無法贖回的特殊機制以及其巧妙地將發行與流通進行跨市場分離,美股二級市場的GBTC份額存在高溢價為跨市場套利提供了空間,套利資金參與其中順利地實現“拋壓轉移至美股、資金回流幣圈”的完美閉環,這使得灰度比特幣信托成為市場上一只“只買不賣的多頭力量”。2020年第三季度以來,流入灰度比特幣信托的幣量達到9.5萬BTC,其中超過80%的資金來自機構投資者,機構的入場一定程度上促進了市場的成熟和穩定。

二、生態分析

2.1主流幣生態

2.1.1BTC市值分析

圖2-1BTC市值占比

來源:QKL123,TradingView

上圖為第三季度BTC市值占比走勢,可以看出整體呈現一個“U”型走勢,從7月初短期市值高點64.40%開始不斷下滑,至8月31日觸底57.20%,在此期間DeFi流動性挖礦逐漸走向高潮,DeFi治理代幣價格也不斷沖高,進而擠壓BTC市值占比;在9月初之后,DeFi項目逐漸有“暴雷”發生,泡沫逐漸被消化,資金重新回歸BTC,進而其價格推高,市值不斷上升,OKEx暫停提幣,在一定程度上也減緩了大盤在高位的一些拋壓。

數據:自2020年初以來以太坊網絡使用量持續穩步增長:5月13日消息,etherscan數據顯示,無論價格如何變動,以太坊的網絡使用量自2020年初以來一直在穩步增長。以太坊每日交易數量從1月1日的466,526筆,一路飆升至5月11日的887,554筆;與此同時,ETH獨立地址數量也從2019年12月31日的8,390萬個,增加到了2020年5月11日的9,700萬個。(AMBCrypto)[2020/5/13]

2.1.2BTC相關性分析

BTC與美股指數相關性分析

圖2-2標普500指數與BTC

來源:QKL123

上圖為標普500指數與BTC價格走勢,可看出兩者整體走勢大體一致。自今年新冠疫情爆發以來,BTC和美股關聯性明顯提高,甚至后來有投資者將美股開盤的漲跌看做當天幣市的晴雨表。自3月以來標普500指數與BTC價格走勢的相關性可達到0.9245,第三季度以來相關性有所下降,但仍然達到0.7438,美股指數和比特幣的相關性可做一定參考,但不能盲從。

BTC與黃金相關性分析

圖2-3黃金與BTC

來源:QKL123

上圖為黃金與BTC價格走勢,可看出今年以來黃金價格處于穩定上漲的態勢,相對于BTC,雖然趨勢整體一致,但漲跌幅的相關性并不如美股和BTC強烈。自3月以來黃金與BTC價格走勢的相關性可達到0.8836,第三季度相關性同樣有所下降,但也達到0.7652。比特幣自誕生以來,被稱為“數字黃金”,因其稀缺性等特點通常被拿來與“黃金”作對比,在一定程度上具有和黃金一樣的“避險資產”屬性,但其穩定性尚不及黃金,其價值更多來自于共識。

BTC與ETH

圖2-4BTC與ETH

來源:QKL123

上圖為比特幣和以太坊價格走勢,兩者皆為數字貨幣市場龍頭,在不同階段兩者相互接起“接力棒”領跑。在第三季度前期,以太坊生態中的DeFi生態百花齊放,各種合約調度使得以太坊成為短期剛需,場內資金大量流入以太坊生態,以太坊也突破兩年來高點;9月之后,DeFi泡沫逐漸破裂,資金回流大盤,比特幣重新拿回接力棒繼續引領數字貨幣市場前進。自3月以來比特幣和以太坊價格走勢的相關性可達到0.9336,第三季度相關性有所下降,但仍然高度相關,達到0.9064。

2020年Q1比特幣算力波動明顯 舊礦機被逐步淘汰:TokenInsight近期發布了2020年第一季度加密礦業報告。該報告強調了比特幣算力的波動和舊ASIC礦機的逐步淘汰。然而,市場波動對中國礦工的影響更大——今年3月,Antminer S9曾一度達到關機幣價。該報告稱,在2020年的頭幾個月,BTC的算力“極其不穩定”——波動區間從70 EH/s到100 EH/s。報告稱,較老的ASIC礦機的利潤率正“被新一代的礦機搶占”。報告發現,比特大陸旗下的Antminer S9在2020年前幾個月的盈利能力約為35%,之后在今年3月的加密市場崩潰中陷入負值區域。不過,報告指出,S9的盈利能力在4月份反彈至約20%。(Cointelegraph)[2020/5/3]

2.2穩定幣生態

2.2.1前五穩定幣供應量

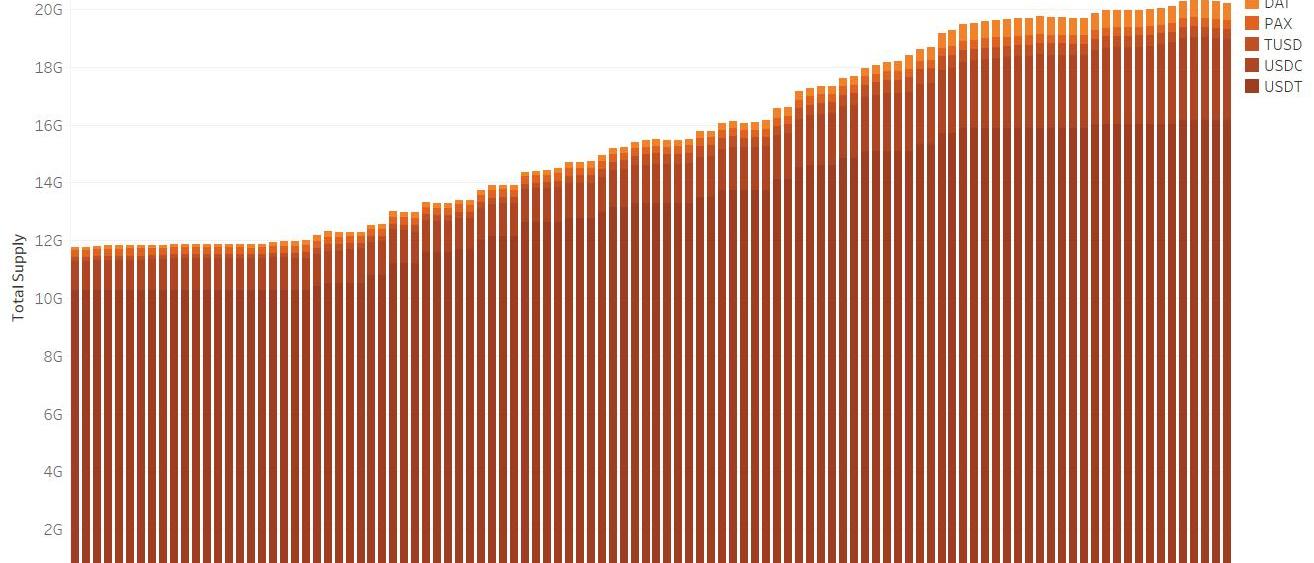

圖2-5第三季度前五穩定幣供應量

來源:QKL123

上圖為第三季度前五穩定幣的流通供應量情況,包括USDT、USDC、TUSD、PAX以及DAI,整體呈現穩定上漲的趨勢,穩定幣流通量從7月初至10月中供應量增長66.67%左右;其中USDT在五種穩定幣供應量中占比最高,穩定在80%左右。

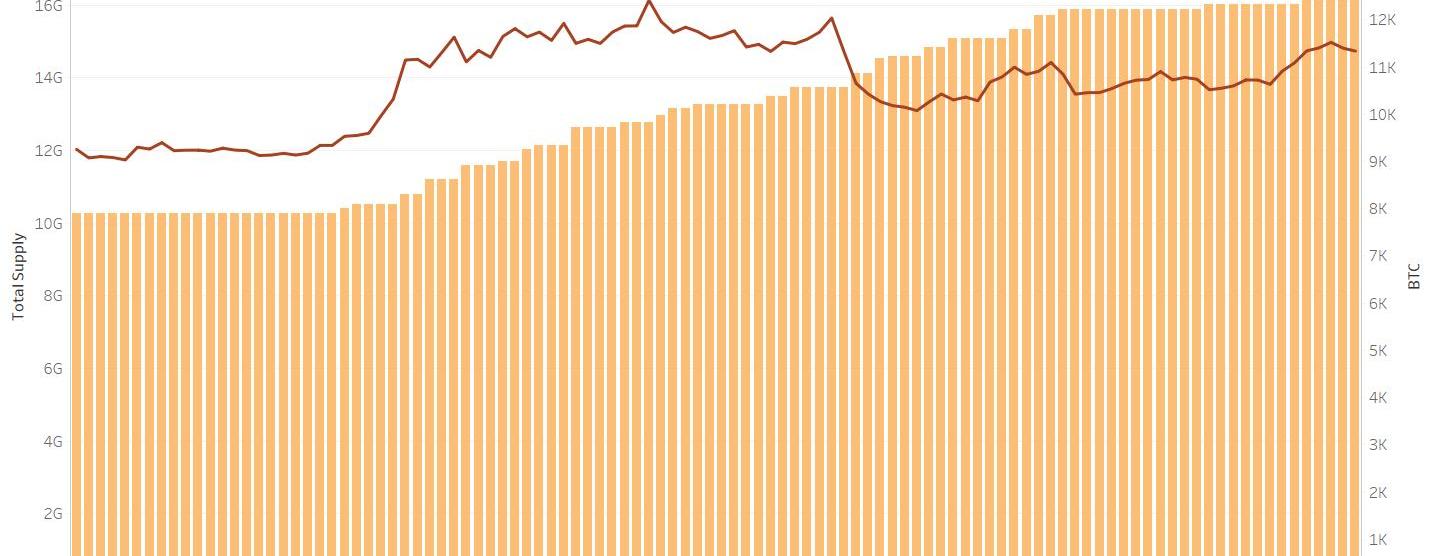

2.2.2USDT流通量與BTC價格

圖2-6USDT流通量與?BTC價格

來源:QKL123

上圖為USDT在第三季度的流通供應量情況以及BTC的走勢,BTC走勢整體呈現一個“拱形”,可看出BTC在高位震蕩時,USDT流動供應量增幅相對較大;BTC在相對低位震蕩時,USDT流通供應量增幅較緩。從另一個角度來說,USDT流通供應量增量幅度和BTC價格呈現一種正相關關系。

2.3平臺幣生態

圖2-7平臺幣市場表現

來源:QKL123

上圖為第三季度平臺幣市場表現,總體來說差別較大。其中市場表現最優的平臺幣為BNB,Q3漲幅高達104.49%;其中市場表現最不理想的平臺幣為OKB,較第三季度初還有所下降,跌幅為7.52%,原因可能為OKEx交易所暫停提幣,結果不但導致其交易所內資產出金大打折扣,對其平臺幣也是一個巨大的利空;衍生品交易所FTX的平臺幣FTT表現良好,穩定上漲39.42%;火幣的平臺幣HT在第三季度沒有太大的波動,沒有能夠推動獨立行情的利空或利好,一直在小區間內窄幅震蕩。

2020減產幣種行情播報:金色財經數據顯示,10個減產幣種今日8漲2跌。漲幅前三為:HPT(0.0076美元,+2.17%)、ZEC(52.05美元,+2.07%)、BSV(241.92美元,+1.58%);下跌幣種為:XZC(5.58美元,-0.78%)、BEAM(0.63美元,-0.56%)。[2020/3/6]

三、交易所概覽

3.1交易所大事記

07月

①7月3日,幣安和印尼交易所Tokocrypto上線印尼盾穩定幣BIDR;

②7月7日,幣安今日宣布完成對Swipe的收購,Swipe是行業領先的支持多種資產的數字錢包和支持Visa卡支付的平臺,未來雙方將打通法幣資產和數字資產渠道;

③7月7日,Coinage成為日本金融廳批準的持牌交易所,目前日本金融廳官方公布的持牌交易所為24家;

④7月16日,OKCoin推出OKCoinOracle,這是一種使用OKCoin加密貨幣交易所的數據簽名的價格喂價,用于廣播有關不同數字資產價格的安全數據;

⑤7月23日,QBTC交易所:正在配合相關部門制定提幣方案、關閉幣幣交易及OTC交易;

⑥7月24日,BitMEX母公司HDRGlobalTrading旗下風險投資機構100x投資南非最大的比特幣交易所VALR;

⑦7月25日,Visa與Coinbase和Fold等經過許可和監管的數字貨幣平臺緊密合作,已在數字貨幣與Visa現有的全球6100萬商家網絡之間架起橋梁;

⑧7月29日,幣安上線幣安澳大利亞——法幣對加密資產交易平臺;

⑨7月30日,代幣平臺CoinList推出面向機構交易者的交易所CoinListPro;

08月

①8月4日,幣安推出幣本位保證金永續合約與季度交割合約系列產品;

②8月18日,Coinbase發布ERC-20標準代幣上幣安全審查指南;

③8月20日,OKCoinJapan開展現貨交易服務,首批上線BTC等4種數字資產;

④8月23日,火幣全球站將設立“全球觀察區”并上線首批項目YFII和YFI;

⑤8月27日,幣安啟動行業協作計劃–加密資產安全聯盟,以打擊利用區塊鏈和加密資產進行的詐騙行為,進一步強化針對加密資產領域惡意行為者的安全防御;

⑥8月31日,Coinbase首席執行官BrianArmstrong表示,或將推出CoinbaseLaunch以幫助加密初創公司創建智能合約、啟動加密項目并幫助項目管理;

動態 | 當前以太坊未確認交易數為9202筆:據Etherscan.io數據顯示,以太坊未確認交易數9202筆。以太坊全網算力為161.144TH/s,當前挖礦難度2034.09TH,交易處理能力9.3TPS。[2019/6/23]

09月

①9月1日,幣安智能鏈正式上線;

②9月3日,芝加哥知名高頻交易公司之一JumpTrading投資FTX的去中心化交易所Serum,并為其提供流動性;

③9月8日,Bitfinex投資比特幣衍生品交易平臺LNMarkets;

④9月16日,Kraken成為首個拿到銀行牌照的加密貨幣交易所;

⑤9月21日,BitMEX測試比特幣衛星系統,該系統可以通過衛星運行節點而無需互聯網;

⑥9月27日,KuCoin遭大規模黑客攻擊,價值1.5億美元加密貨幣被盜,后聯合多家平臺凍結被盜資金,追回部分資金;

⑦9月28日,OKEx期權合約新增次月合約;

⑧9月29日,幣安推出基于幣安智能鏈的去中心化穩定幣系統“Venus”;

10月

①10月8日,Coinbase、DragonflyCapital和火幣投資去中心化交易所CoFiX;

②10月13日,BitMEXResearch:比特幣存儲技術Brainwallet并不安全;

③10月16日,疑似因OKEx實際負責人被控制,OKEx于當日下午3時暫停用戶提幣;

④10月21日,DragonEx暫停平臺所有幣種的充值和提現服務,因受OKEx事件影響,大量用戶對中心化交易所出現信任危機引發擠兌,平臺備付水平迅速惡化;

3.2期現成交概況

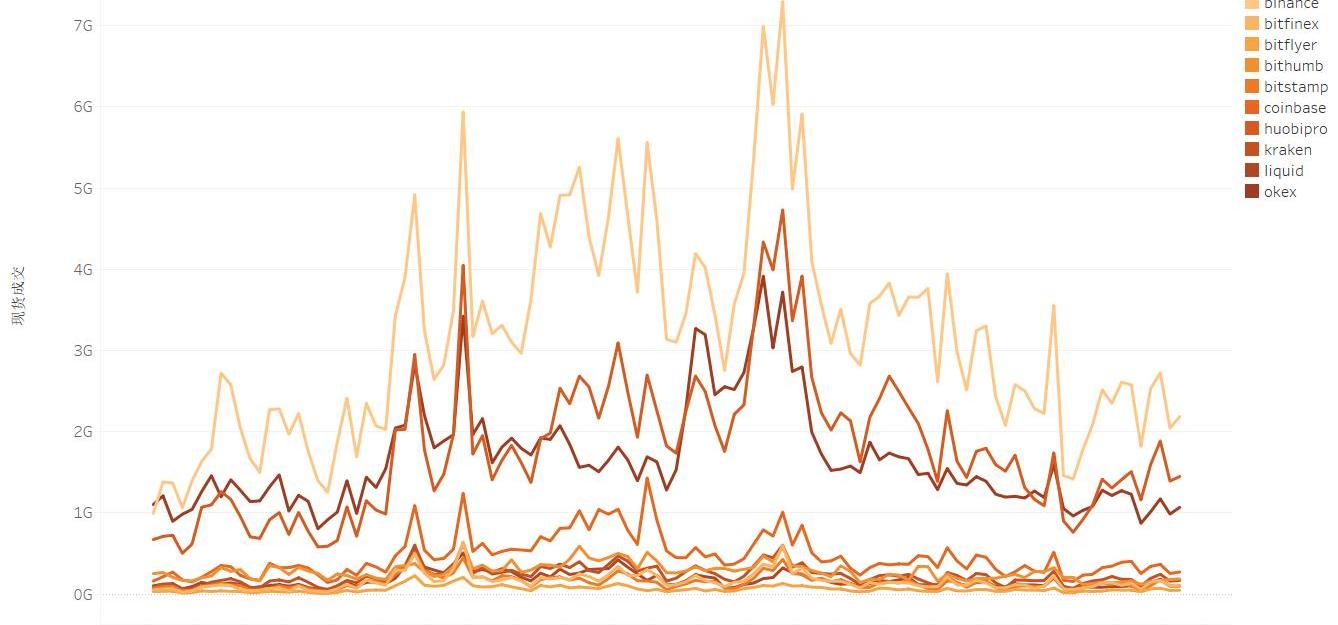

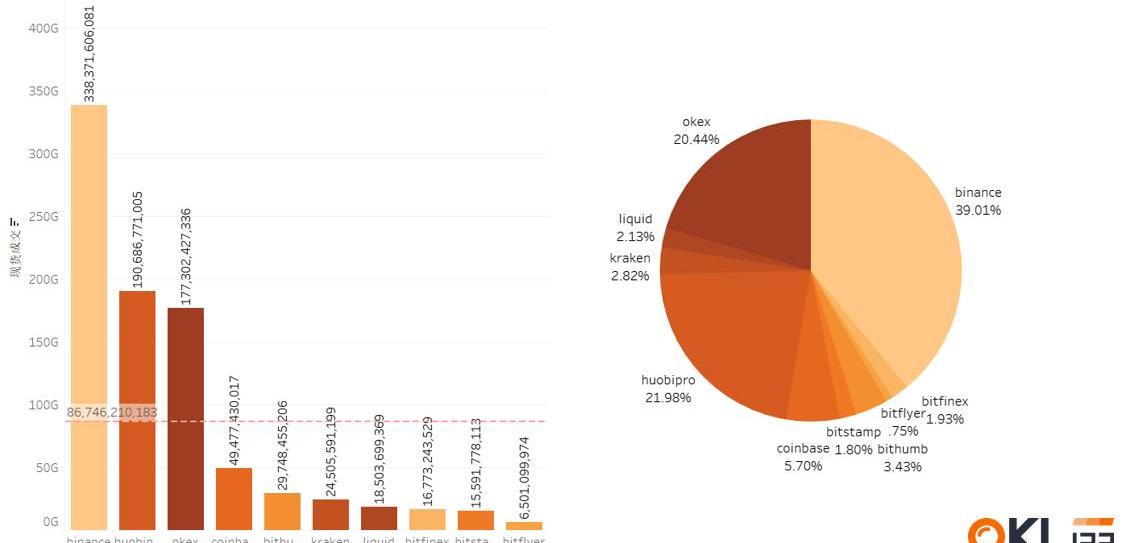

圖3-1現貨市場概覽

來源:QKL123

上圖為第三季度現貨市場概覽,涵蓋不同國家的十大主流現貨交易所,包括Binance、Huobi、OKEx、CoinbasePro、Bitfinex、Liquid、Kraken、bitFlyer、Bitstamp以及Bithumb。可以看出,Binance、Huobi、OKEx現貨交易量明顯高于其他7大交易所,其中Binance毋庸置疑現貨交易量居于榜首,OKEx和火幣在第三季度的交易量不差上下。

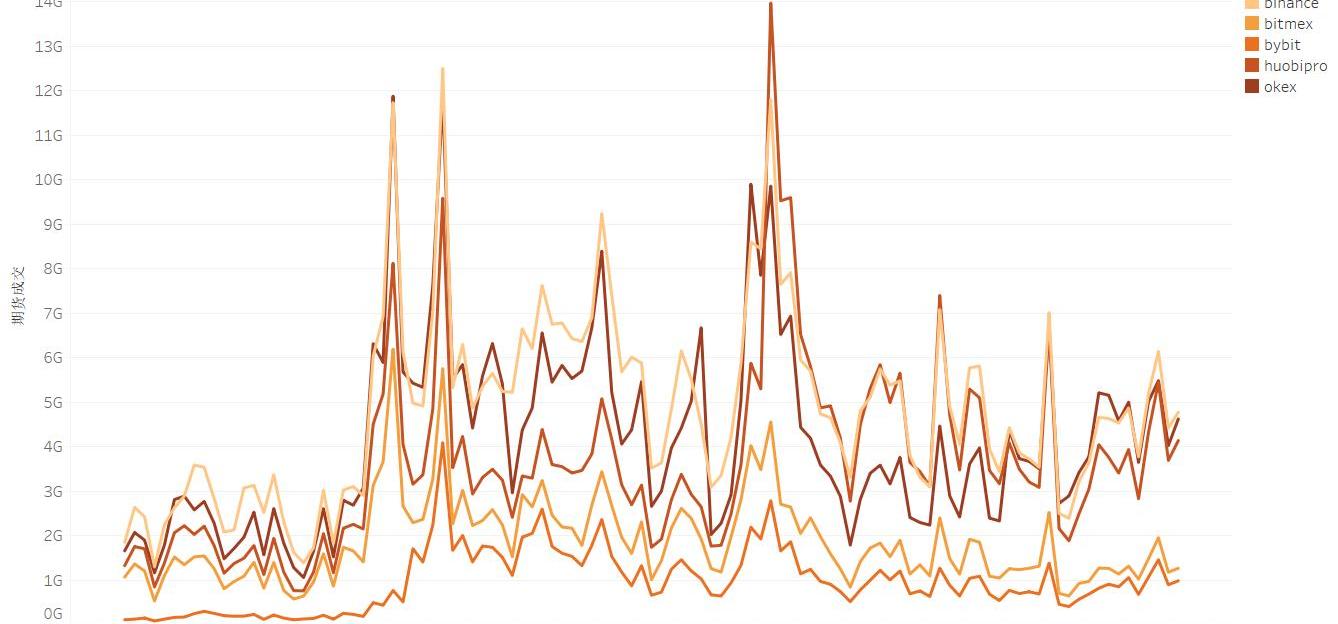

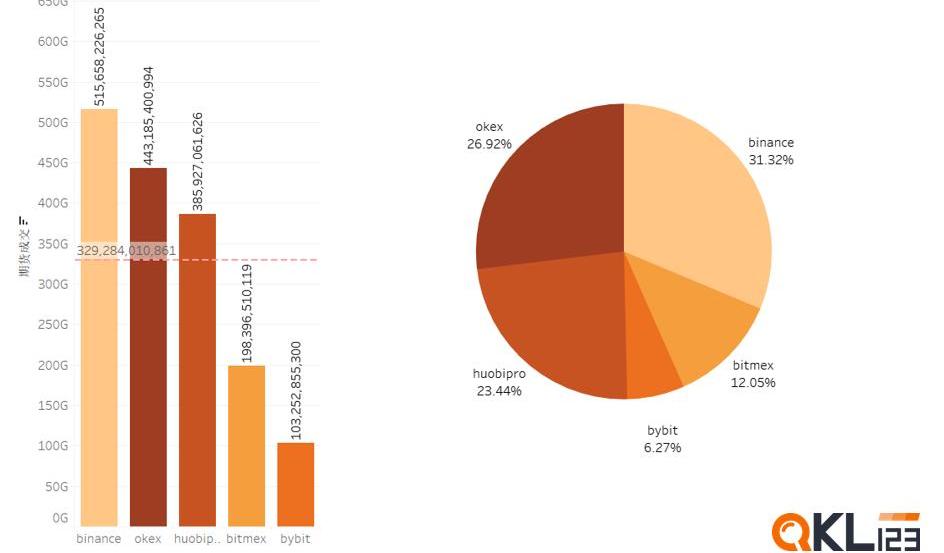

圖3-2期貨市場概覽

來源:QKL123

上圖為第三季度期貨市場概覽,涵蓋五大主流衍生品交易所,包括Binance、Huobi、OKEx、Bitmex以及Bybit。可以看出,五大期貨交易所期貨交易量整體走勢基本一致,其中Bitmex和Bybit期貨交易量明顯低于其他三個交易所;在三大交易所中,Binance長居榜首,偶有時間被OKEx和火幣超越。

四、加密貨幣交易所

4.1現貨交易所

4.1.1現貨交易所概覽

圖4-1現貨交易所概覽

來源:QKL123

上圖為第三季度十大現貨交易所整體的交易量及其占比信息。第三季度中,十大現貨交易所平均成交量為867.46億美元,僅前三大交易所現貨成交量超越平均值,分別為Binance、Huobi和OKEx,其現貨成交量分別為3383.72億、1906.87億和1773.02億美元,在第三季度十大現貨交易所成交量的占比分別是39.01%、21.98%和20.44%,剩余7家現貨交易所占比合計為18.57%。現貨成交量占比信息反映出在現貨市場,頭部交易所的用戶高度集中。

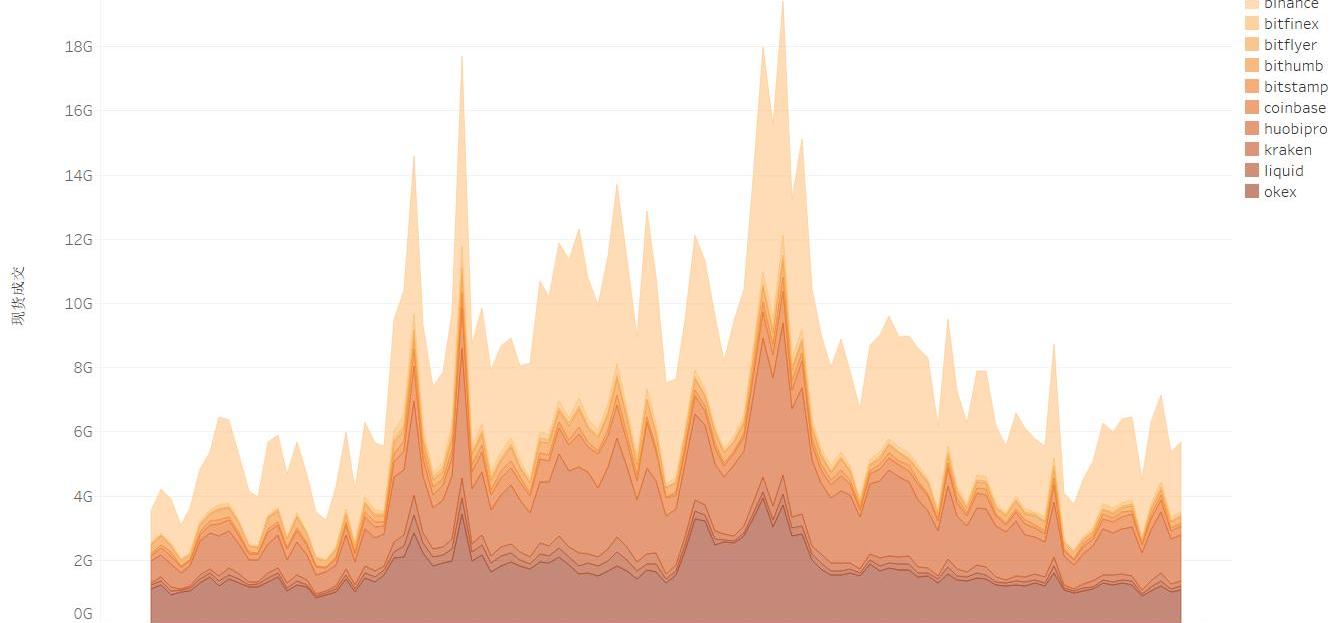

4.1.2現貨成交量

圖4-2現貨交易量走勢

來源:QKL123

上圖為第三季度現貨交易量走勢,整體呈現雙峰態勢。在BTC價格急速走高或突然走低都會出現巨量交易,在一定程度上也說明BTC價格在某個區間的支撐基于放量的買入,下跌同理,這反映出BTC可能存在一定的操控風險。同時,在第三季度中前期,現貨市場交易量受DeFi影響較大,前期DeFi流動性挖礦項目接踵而至,挖礦高收益拉動現貨購買需求;中期DeFi開始“暴雷”,DeFi大戶紛紛提幣砸盤,都對現貨交易量構成較大的影響。

4.2期貨交易所

4.2.1期貨交易所概覽

圖4-3期貨交易所概覽

來源:QKL123

上圖為第三季度五大期貨交易所整體的交易量及其占比信息。第三季度中,五大期貨交易所平均成交量為3292.84億美元,僅前三大交易所期貨成交量超越平均值,分別為Binance、OKEx和火幣,其期貨成交量分別為5156.58億、4431.85億和3859.27億美元,在第三季度五大期貨交易所成交量的占比分別是31.32%、26.92%和23.24%,剩余2家期貨交易所占比合計為18.32%。和現貨市場反映出同樣的信息,頭部期貨交易所的用戶高度集中。

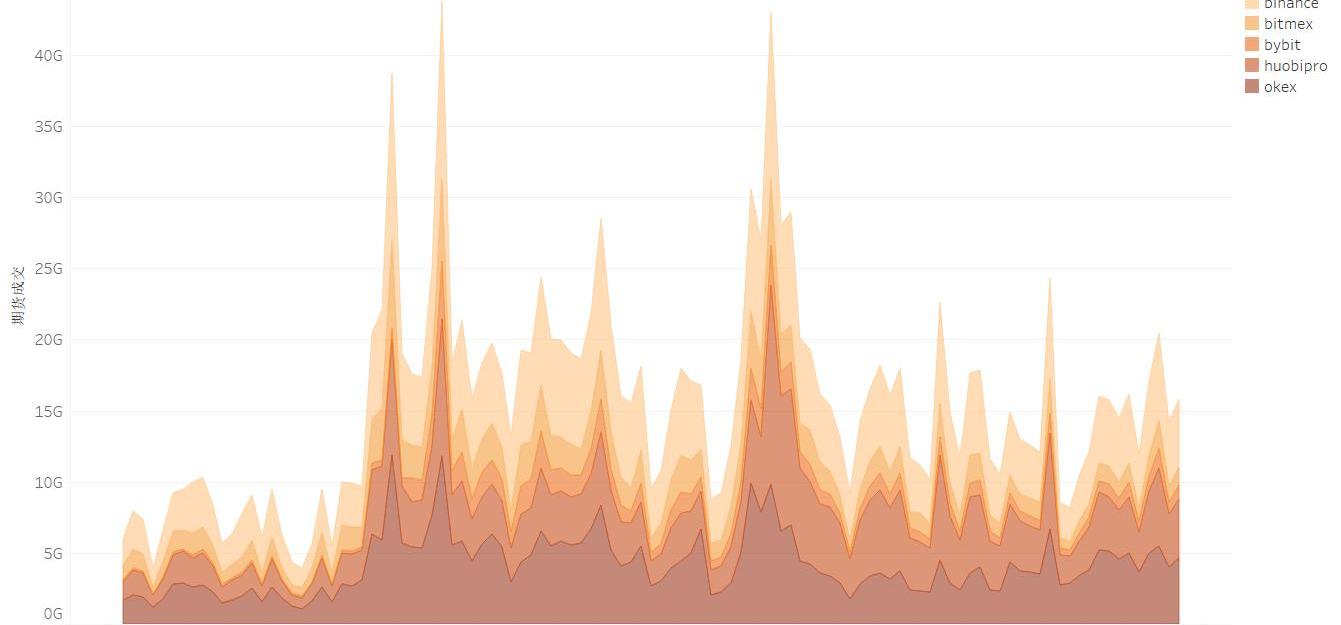

4.2.2期貨成交量

圖4-4期貨交易量走勢

來源:QKL123

上圖為第三季度期貨交易量走勢,整體呈現多峰態勢,陡峭程度更強于現貨市場成交量的波峰程度,期貨成交量最多的一天約為最少一天的9倍左右。在行情來臨的時候,投資者更傾向于通過期貨市場交易,放大資金杠桿獲得高收益,但同時高收益的對面是高風險,在有投資者獲得高收益時,就有投資者面臨巨額虧損并且被強制平倉,進而推動了極端行情時期貨交易市場的成交量高漲。

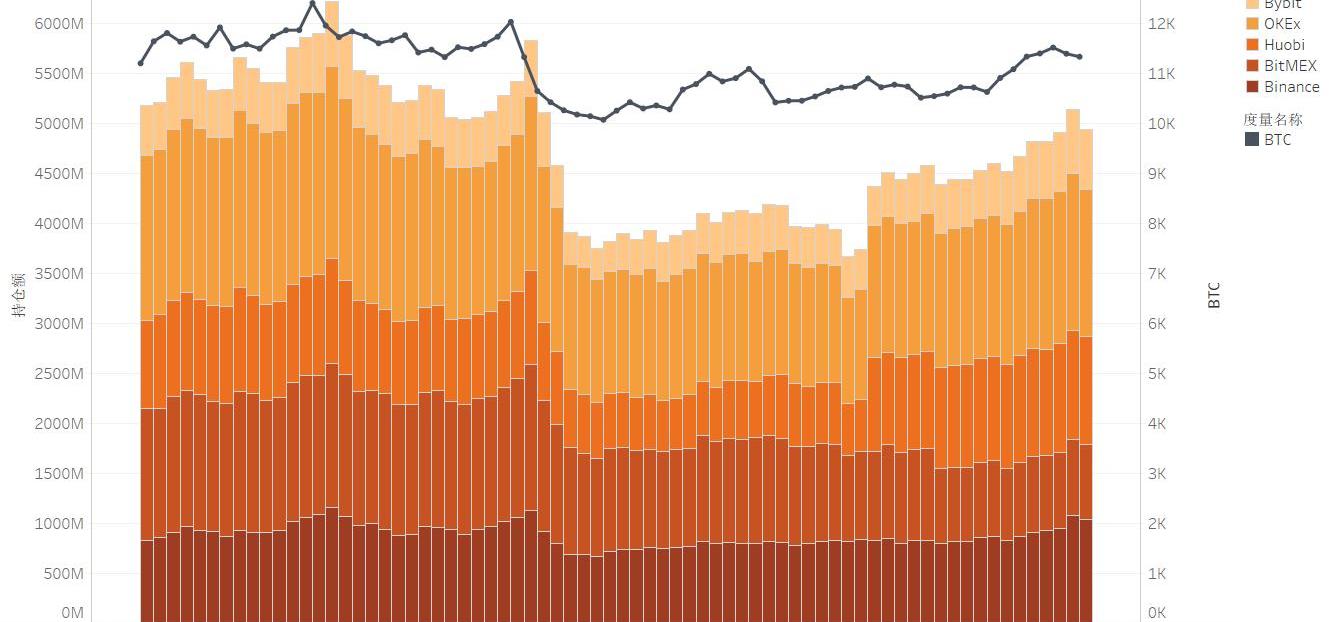

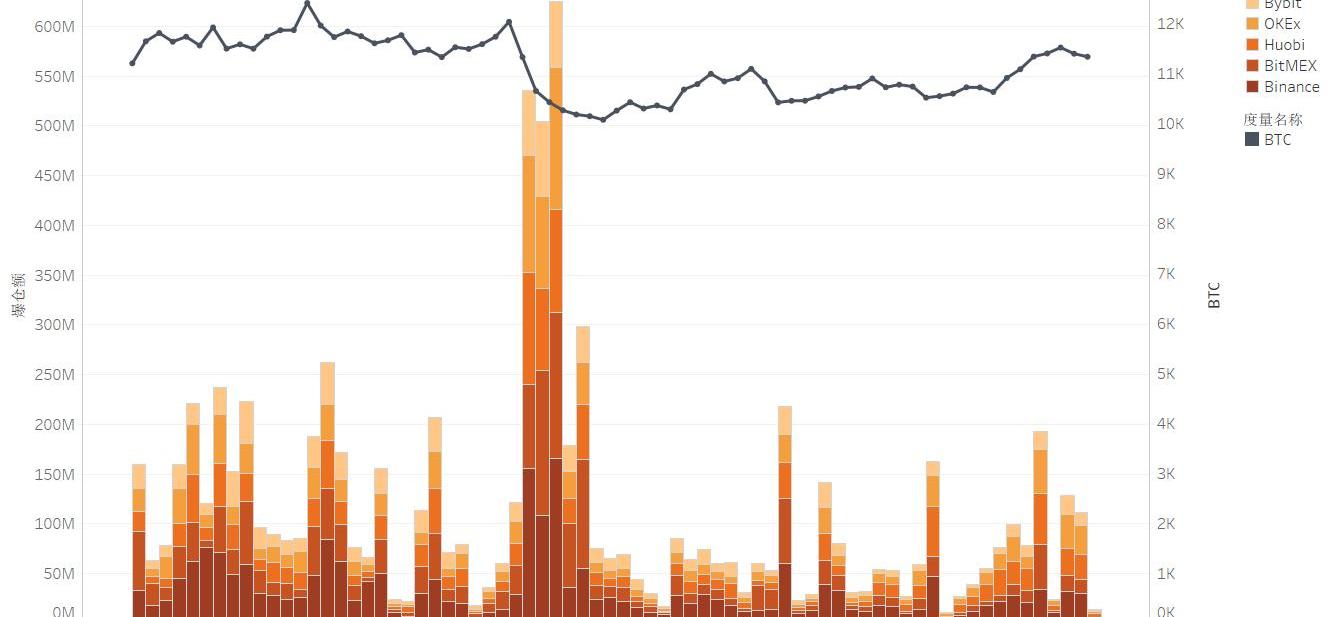

4.2.3持倉額與爆倉額

圖4-5期貨持倉額

來源:QKL123

圖4-6期貨爆倉額

來源:QKL123

上圖為8月以來期貨市場的持倉額和爆倉額,整體來看可以9月初為分界線劃分成兩個階段,在9月初之前,五大期貨交易所的持倉額可穩定在55億美元左右,最高超過60億美元;在9月初,市場頻繁出現DeFi項目“暴雷”,受此影響,大盤下跌,同時部分DeFi項目合約也出現較大規模的爆倉額,在此背景下,五大交易所期貨持倉額下降30%左右;此后市場波動率下降,爆倉額規模也逐步縮小,持倉額規模逐漸恢復,至10月中增長25%左右,市場深度有所修補。

本文來源:證券日報 作者:邢萌 10月30日,國家網信辦發布第四批境內區塊鏈信息服務備案清單,285項服務在列。此份名單一經發布,引起業內廣泛討論.

1900/1/1 0:00:00作者/?LongHashJosephYoung 來源/LongHash 整個10月,去中心化金融市場可謂是歷經磨難。盡管比特幣強勢上漲,DeFi代幣卻陷入了跌跌不休的困境,而且沒有任何反彈跡象.

1900/1/1 0:00:00作者|哈希派分析 USDC Treasury在以太坊鏈上增發共3000萬枚USDC:Whale Alert數據顯示,北京時間8月29日23:41和23:51.

1900/1/1 0:00:00據華爾街日報報道,新當選的美國總統拜登計劃邀請GaryGensler擔任他的監管美國金融市場的顧問。如果是這樣的話,那么美國的加密數字金融市場預期會有更快的發展.

1900/1/1 0:00:00據比推數據,市值最高的加密貨幣比特幣周三上漲突破14000美元,價格超過2019年的年度高點,創下了過去34個月來的高點.

1900/1/1 0:00:0011月21日,CFTC公布了最新一期的CME比特幣期貨周報,統計周期內BTC上漲勢頭延續,雖然在統計周期前半段基本保持橫盤,但是末段的一波上漲為后續的沖高奠定了基礎,市場上漲勢頭沒有明顯變化.

1900/1/1 0:00:00