BTC/HKD+0.05%

BTC/HKD+0.05% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+0.1%

ADA/HKD+0.1% SOL/HKD+0.05%

SOL/HKD+0.05% XRP/HKD+0.11%

XRP/HKD+0.11%今年6月份Compound通過流動性挖礦分發其治理代幣COMP,引爆了這波DeFi的熱夏盛宴,也開啟了治理代幣登堂入室的濫觴,讓大家全新發現了這個未曾被人深入研究的可能。

如今時隔三個月,治理型代幣經歷了COMP、BAL、YAM等令人眼花繚亂的摸索實踐,參與協議治理的機制設計已經初步完善,開始逐漸形成全新的競爭格局,下半場的進化雛形漸漸顯現。

邁出第一步,大同小異的治理模型

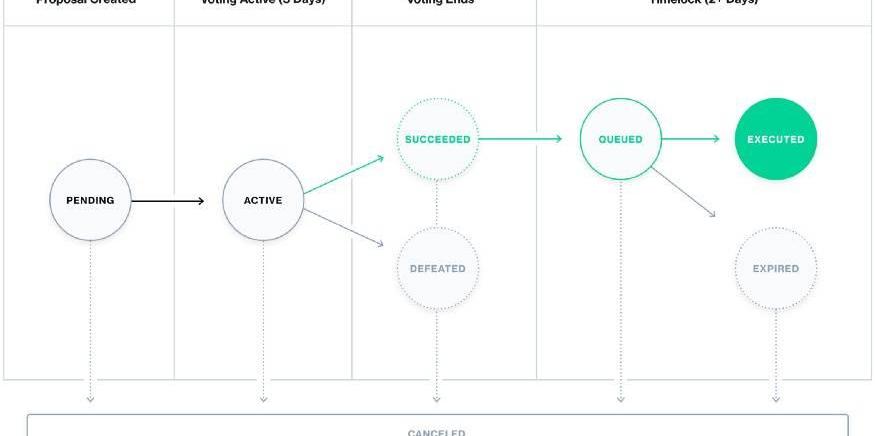

目前借助DAO架構和智能合約,治理型代幣的治理機制基本確定,形成了大同小異的治理模型。以最早邁出社區治理步伐的Compound為例,COMP持有者可以對Compound協議提出變更提案,并對提案進行投票表決,流程中的各執行環節也很清晰:

首先,任何擁有全網1%COMP代幣的持有者都可以對整個協議進行提案申請,提案將包括增加資產支持、調整質押率、調整市場利率模型、修改協議中的一些變量參數等;

dYdX宣布推出治理代幣DYDX:金色財經報道,去中心化衍生品交易所dYdX正在推出治理代幣DYDX。總共鑄造了10億枚DYDX,并將在五年內分配。其中50%將分配給社區,27.73%將分配給過去的投資者,15.27%分配給dYdX Trading或基金會的創始人、員工、和顧問,7.00%分配給dYdX Trading或基金會的未來員工和顧問。[2021/8/4 1:32:32]

隨后提案將會進入一個三天的投票窗口,任何持有COMP治理代幣的用戶都可以參與投票表決;

最終若提案獲得了至少40萬的票數,此方案將會進入一個2天的等待鎖倉期,隨后便全網通過執行提案;

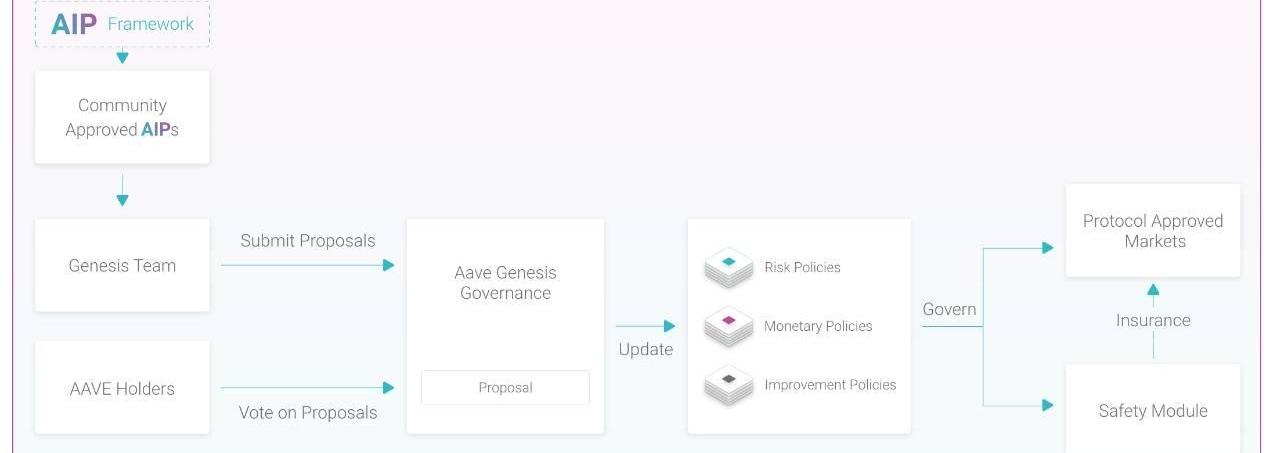

Aave協議的治理機制也大同小異,市場政策和協議政策都由社區投票決定,Aave持有者也可以通過Aave改進提案請求更改Ghost協議。

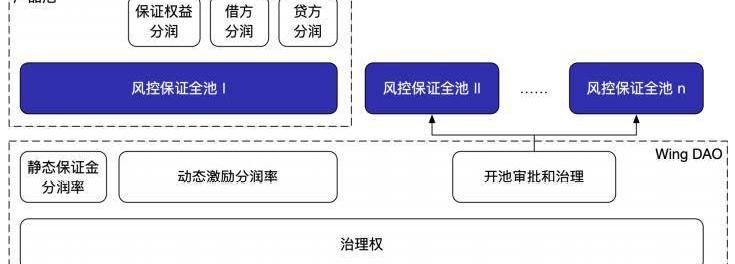

而一眾國產老牌明星公鏈的試水中,基本也都采用了類似的成熟架構。以最近TVL增長亮眼的Wing為例,WING作為Wing社區的治理代幣,其持有人可借助WingDAO參與社區治理的方方面面:

Bitfinex已上線Ampleforth治理代幣FORTH:Bitfinex發推表示,現已上線Ampleforth治理代幣FORTH,支持FORTH(ERC-20代幣)交易,提供FORTH/USD和FORTH/USDT交易對。[2021/5/17 22:12:23]

包括投票支持推出新產品、WING產品應用規則、分配社區基金以及為社區提供其它治理建議等,包括后續Wing的一系列挖礦參與方式。

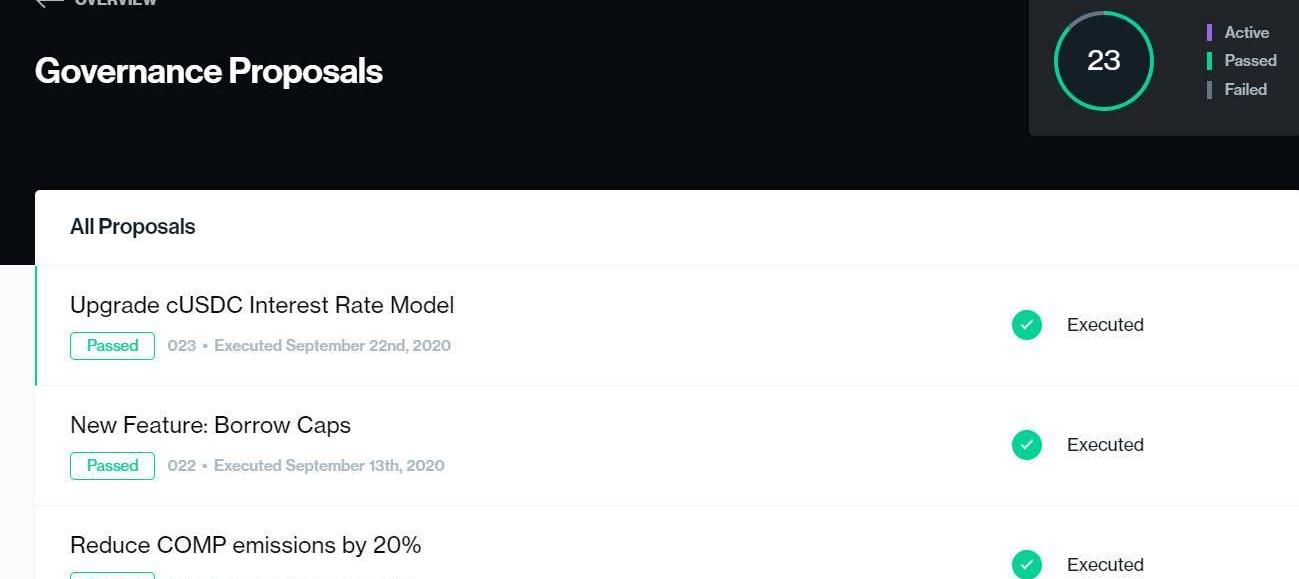

從投票結果來看,目前Compound的23次社區投票治理中,20次獲得了通過執行;Wing的3次社區投票治理中,2次獲得通過執行,社區對于投票表決治理的慣性逐步建立了起來,這也意味著治理型代幣逐漸落地生根,開始有模有樣地學會了走路,下一步就該慢慢嘗試加速跑起來了。

Avalanche推出DEXPangolin,治理代幣將按照公平啟動的模式分發給社區:去中心化服務平臺Avalanche(AVAX)宣布推出社區驅動的去中心化交易所Pangolin(PNG),支持所有Avalanche和以太坊代幣,Pangolin的交易和流動性挖礦將在UTC時間晚上7點(北京時間2月11日凌晨3點)開始。

Pangolin是Avalanche生態內的首個DEX,采用了類似于Uniswap的自動化做市商(AMM),允許用戶利用Avalanche底層性能提高交易速度并降低交易成本。Pangolin治理代幣PNG將按照公平啟動的模式分發給社區,團隊沒有募資,也沒有任何份額,并將交易費的0.30%返還給流動性提供者。[2021/2/10 19:26:48]

如何打出TVL+APY的雙組合拳,是下半場決勝的關鍵

那在治理模型大同小異的前提下,下半場治理型代幣及其平臺間的競爭點主要聚焦在哪些方面?

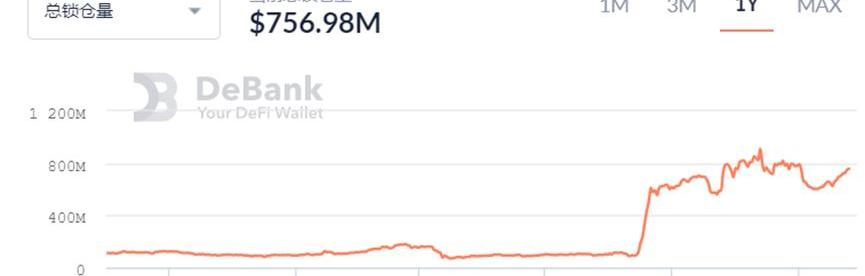

從Compound的歷史或許可以一窺端倪——作為已經一歲半的“老牌借貸DeFi平臺”,Compound的“前半生”可謂不溫不火,直到今年6月COMP的推出,就像一個大石頭,扔進了沉睡的Compound資金池:

Tornado Cash社區提議從2月初開啟治理代幣TORN的轉賬功能:1月27日消息,以太坊隱私協議Tornado Cash社區發起一項提案,建議從UTC時間2月1日3點左右開始啟用治理代幣TORN的轉賬功能。投票將持續3天,若獲得通過,兩天后會執行提案。鏈聞此前報道,12月份,Tornado Cash發布的治理提案獲得通過,該提案計劃將治理權限下放給社區,同時發行治理代幣TORN,代幣持有人可發起提案并投票對協議進行治理。[2021/1/27 13:38:57]

Compound啟動COMP流動性挖礦之后,獲得分發COMP的APY瞬時最高甚至摸到四位數,隨之而來的是交易深度的驚人增長——達到了原先的400%,TVL更是直接飆升800%

Compound這個“異軍突起”的例子就很典型,治理的競爭,可能不唯一決定于先發優勢,而在于誰能棋先一招,以創新姿態吸引用戶和資金,進而同時將APY+TVL的組合拳打出來。

Uniswap推出治理代幣后ETH未確認交易上漲30%:根據區塊鏈瀏覽器Etherscan的數據,Uniswap推出治理代幣后,以太坊網絡上每分鐘未確認交易數量從約160,000躍升至210,000以上。上漲30%。

三個小時內超過18,000筆交易被發送到UNI治理代幣的智能合約地址,當時有5,000筆以上的交易正在等待處理。截至發文時,交易總數現已超過26,000,而待處理交易已降至約3,700。(coindesk)[2020/9/17]

正如Sushi和Uni那場持續半個月的廝殺。Sushi率先在治理代幣的推出上橫空截胡,直接推高了用戶的挖礦APY,進而高APY又助力Sushi擄走了Uni的大量流動性,造成Uni的TVL暴跌,甚至一度有取而代之之勢,成就了DeFi史上的一段傳奇。

簡言之,APY在某種程度上會正向影響TVL,而如何將二者的組合拳在最均衡時間點一齊打出,則直接決定了治理代幣的價值是否可以淋漓盡致地凸顯出:

用戶出于利益最大化的考量,都會積極將資金遷徙到APY高地,從而推高TVL,而TVL一旦處于高位,治理代幣背后的權利就有了實實在在的支撐——每一項治理決定都會影響大量資金的直接收益。

所以基于高TVL的治理權,某種程度上就是更高維度的價值捕獲形式,也是治理代幣的真正治理意義和最大想象空間所在。

而在目前的以太坊生態中,借貸系列龍頭Aave的TVL已經躍升至DeFi項目榜第4位,高達14億美元,Compound的TVL也高達7.57億美元,二者可謂一騎絕塵。

不過,某種程度上講,作為龍頭的以太坊DeFi生態其實已經有些不堪重負——以太坊底層公鏈的性能,當下并不完全能支撐持續擴張的DeFi生態運作,在畸高GAS費用之下,甚至成了掣肘DeFi生態更大創新嘗試的主要阻礙。

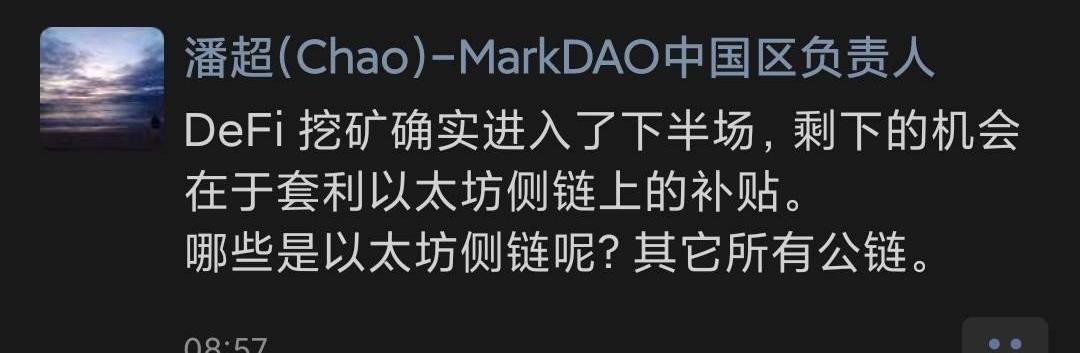

下半場,機會會在以太坊外么?

尤其對于治理而言,若在一些緊急情況發生時治理提案無法在鏈上及時被確認,將很可能直接造成用戶利益損失,今年最慘痛的例子莫過于“3.12”極端行情中MarkDAO的拍賣清算慘案。

所以在望眼欲穿的ETH2.0和層出不窮的Layer2解決方案實際落地普及之前,以太坊燃起的的這把DeFi之火,外溢似乎不可避免。

DeFi項目遷往性能更佳的公鏈將是一種趨勢,總不能普通用戶參與一次鏈上社區治理就花掉十數美元甚至數十美元,這會隔絕掉絕大部分的長尾用戶。

從這個角度看,手續費低、轉賬速度快、能極大降低挖礦過程中摩擦成本的其它公鏈,如果能夠抓住APY這個牛鼻子,進而影響推高TVL,就有了脫穎而出的極大可能。

以9月25日首創推出USDT參與“借、貸、保”的Wing為例。作為目前使用范圍最廣、使用人數最多的穩定幣,USDT在DeFi生態中的重要性不言自明,基于此,Wing在一眾借貸平臺中首創USDT參與,目前的APY高達15%以上,對于手持USDT的最廣大長尾用戶無疑極具吸引力。

毫無疑問,這類新秀在治理決策無疑會更具靈活性——可以借助底層公鏈手續費低、轉賬速度快、摩擦成本低等優勢,根據新增幣種流動性、APY實際情況等多維度綜合判斷,靈活快速決策是否將某項數字資產作為長期幣種添加池中。

以實際收益數據來看,“新秀們”也確實勢頭正猛,只要能在持續保證高APY的前提下兼顧安全性,或許真有與以太坊生態下治理協議一戰的可能。

目前以Wing為代表的諸多其它公鏈新秀治理協議在主流借貸幣種的APY上,相較以太坊競品已不遜色,基本都數倍甚至十數倍于Compound、Aave。

也正因此,新秀們雖然暫時還未有一家足以撼動Compound和Aave,但后發潛力不可忽視——還是以Wing為例,TVL多次突破2億美元,目前也穩定在1.5億美元左右,勢頭正猛,未來可期。

當然,風物長宜放眼量,近段時間來伴隨著DeFi一定程度的回潮,不少人開始心生疑慮并對DeFi再次喪失信心。其實對于目前大部分DeFi項目及治理協議而言,真正的戰爭方才剛剛開始。

像COMP開盤觸及3000美元的極高值、WING剛開啟交易時瞬時摸到300美元的高點,而后又都逐步回歸的現象,在DeFi熱門項目和現象級路演中屢見不鮮。

畢竟市場定價更多地是當下對未來的預期,一如當年納斯達克互聯網熱潮時市場對高新技術企業的高估值,包括如今市場對于特斯拉和美團的極高溢價,并非“不理性”,而是出于對其展現出來的未來的期待與看好,COMP的“3000美元”、WING的“300美元”也正是如此。

映射過來的話,充滿想象力、“曾大熱”的一眾DeFi項目們,如今普遍一定程度上的價格回落,也是價值回歸的必然預見,但大家不該就此走向另一個否定的悲觀極端。

畢竟,大風起于青萍之末,而今隨著整體DeFi生態及一眾治理協議的摸索完善,不斷深化落地之下,治理代幣的下半場已經在逐步開啟,一如熬過納斯達克泡沫而重回巔峰的微軟、谷歌。

而進化之路上究竟誰能最終成為執牛耳者,拭目以待。

Tags:COMPOMPCOMDEFintelligencefogcomputerchainCompendium.FiFlowComfdudefi

轉自:鏈聞 撰文:EsatDedezade翻譯:盧江飛《PortraitsofaMind》是一套數字藝術品,全球共有40幅,這些藝術品中包含1230萬數位的比特幣代碼.

1900/1/1 0:00:00從歷史上看,數字藝術幾乎不可能被貨幣化,但現在,區塊鏈技術似乎可以“搞定”這個問題。9月23日,全球最大拍賣公司之一的佳士得宣布將會于2020年10月1-6日在佳士得紐約畫廊展出《Portrai.

1900/1/1 0:00:00本文作者:cncoin,原發于“彩云區塊鏈”前段時間筆者發了一篇文章闡述了關于DeFi牛市的結束時間,當時的推斷為十月中旬,結果市場早幾天接受了幣價下跌這一事實,現在十月份已經過了三分之一.

1900/1/1 0:00:00流動性挖礦在?2017年10月由IDEX率先推出,在?2019年7月由Synthetix完善,并于?2020年6月由Compound大規模實施.

1900/1/1 0:00:00作者: DmitriyBerenzon?? 翻譯: 李翰博 2017年10月由IDEX首創,2019年7月由Synthetix完善,2020年6月由Compound大規模實施.

1900/1/1 0:00:00“我的卡被凍結了,我只有這一張銀行卡,錢全在這里面了,不解封生活都成問題了,怎么搞哦?”,?一位最近賣幣套現的投資者無奈的在社群中吐槽.

1900/1/1 0:00:00