BTC/HKD-0.99%

BTC/HKD-0.99% ETH/HKD-1.58%

ETH/HKD-1.58% LTC/HKD-0.34%

LTC/HKD-0.34% ADA/HKD-2.4%

ADA/HKD-2.4% SOL/HKD-1.61%

SOL/HKD-1.61% XRP/HKD-2.9%

XRP/HKD-2.9%譯者:潔sir

在去中心化金融(DeFi)的世界中,去中心化交易所(DEX)為最重要且最核心的一環。其中最具代表性的為Uniswap,以一行簡潔且優美的數學公式作為模型核心,建構出一個全自動的交易市場。Balancer則可看作廣義的Uniswap,賦予Uniswap更大的彈性,讓任何人都能在以太坊上打造自己專屬的資產配置組合,且還具備自動再平衡的功能!相對的,Balancer的數學模型會復雜些,但本質與Uniswap無太大的差異。

本篇文將從Uniswap出發,用圖解搭配四則運算介紹交易如何發生,再以簡化的方式將其推廣至Balancer的做市機制。

Uniswap恒定乘積做市商模型簡介

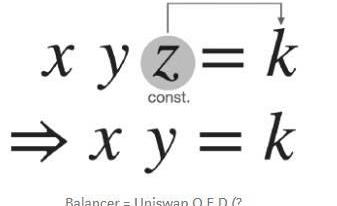

一切從這行簡單的公式出發:

池中USD總量

X,池中ALT總量,K常數

在沒人增加或移除流動性的前提下,池中兩邊代幣總量的乘積為常數

然而上面那句話的敘述其實是錯誤的,每次只要有人進行交易貢獻手續費,k值就隨之改變,但改變的幅度極小。因此,為簡化討論以下的計算都先暫時忽略手續費的影響。

交易如何發生?

任何交易的發生都離不開上面那條等式,假設預期買入Δx個ALT,那會需要花費多少個USD?

買入及賣出會改變池內代幣的數量

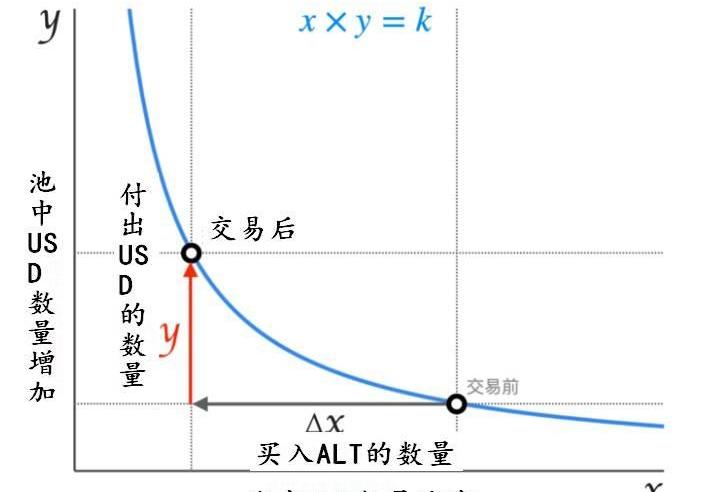

買入ALT會讓池中ALT的數量減少;付出USD會讓池中的USD數量增加。無論如何改變x或y,池內tokens數量必須滿足前述等式,將其畫成圖如下,藍線為雙曲線的一支。

在藍線的限制條件下,給定Δx就自動決定Δy,反之亦然。

所以只要有交易發生,該點就會在藍線上移動。

成交價格如何決定?

Crypto.com NFT、DeFi Swap 和 Tax 將于北京時間 3 月 16 日進行系統維護:金色財經報道,加密交易所 Crypto.com 發文稱,將于北京時間 3 月 16 日 08:00 開始對 Crypto.com NFT、DeFi Swap 和 Tax 進行系統維護,持續時間約為 2 小時。系統維護期間,Crypto.com App 內 Crypto.com NFT 將暫不可用,其他功能仍然可用、Crypto.com NFT 與 Crypto.com Tax 上的所有功能和服務將暫時不可用,用戶也無法登錄。[2023/3/10 12:54:32]

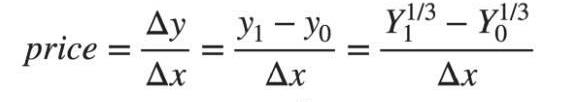

有了Δx及Δy后就能算出此筆交易的成交價格:

單位:USD/ALT

例如:買50ALT(Δx)花了100USD(Δy),成交價格就是100/50=2USD/ALT

由圖可觀察出,成交價格即為兩點相連之直線斜率。

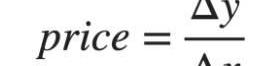

不同買入量對成交價格的影響

不同的買入量Δx會對應不同的Δy,而產生不一樣的價格。一次買入越多,成交價格就越高,此即為滑價的成因。BlackHoleSwap以及Curve皆以神奇的數學或DeFi樂高的堆疊,很巧妙的減少了穩定幣互換的滑價問題。

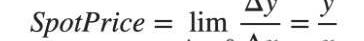

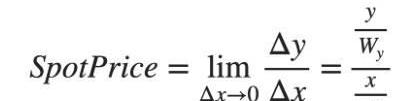

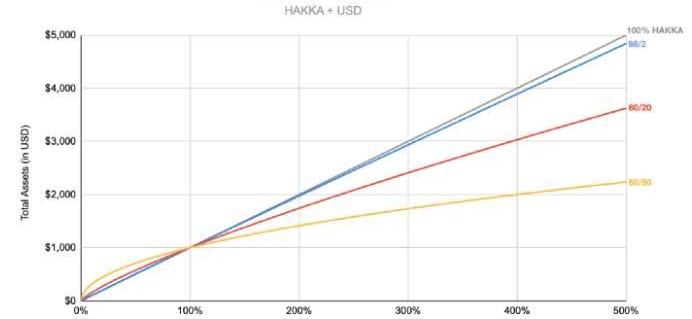

現價(SpotPrice)及總資產價值

所謂交易深度夠好,不容易滑價,在DEX中代表流動性佳,正常人一次交易不會改變價格太多,以數學來表示即為Δxx和Δyy。所以在Uniswap中我們指的現價就是Δx非常小時的成交價。

看起來可能有點像是廢話,但證明會用到微分

所以我們只要知道池內USD及ALT的數量就能算出現價,有了現價就可以算出池內總資產:

A股收盤:深證區塊鏈50指數下跌0.06%:金色財經消息,A股收盤,上證指數報3306.52點,收盤上漲0.49%,深證成指報11968.6點,收盤上漲0.12%,深證區塊鏈50指數報3193.48點,收盤下跌0.06%。區塊鏈板塊收盤上漲0.33%,數字貨幣板塊收盤上漲0.27%。[2023/2/21 12:19:27]

簡單證明了在Uniswap的流動池中,兩種資產永遠會保持1:1,各占50%。由上可知,在此類自動做市商模型中,價格是在交易中產生,這點跟掛單搓合式交易有極大的差別。以股票為例,若市場預期大好,開盤即漲停(+10%),則唯一能成交的價格就只有漲停價。賣方能一次獲得10%的利潤,不會有任何中間的價格成交。但在Uniswap中,兼顧買方及賣方的流動性提供者會被方程式所限制,必須沿著線一路往上賣,此時無法將利潤最大化。但相反來說,若市場大跌也會一路向下買,不用直接面對-10%的賣單。

Balancer簡介

Balancer的數學模型看似復雜,但其實能看作一個廣義的Uniswap,只需經過幾個步驟的簡化就能更直觀地去理解其運作的機制。

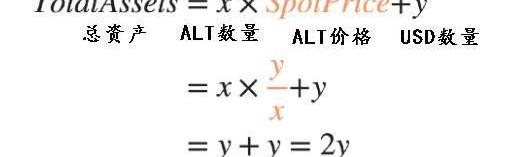

做市模型

為Balancer白皮書的定義:t為tokens的種類數;V為常數:W為權重,其總和為1

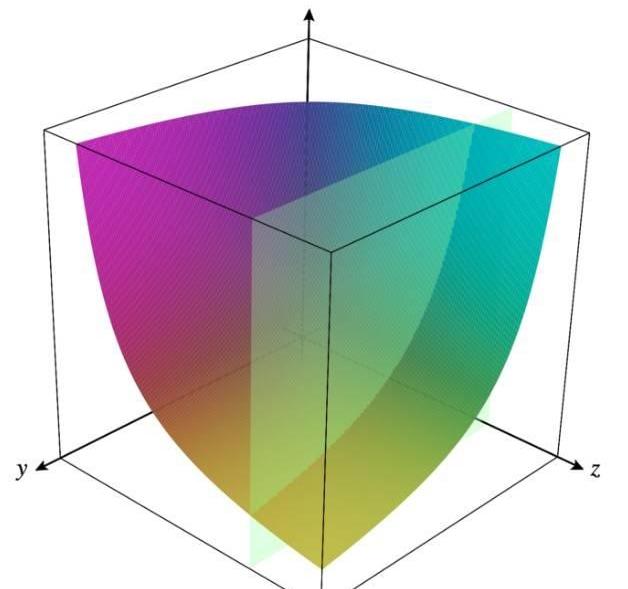

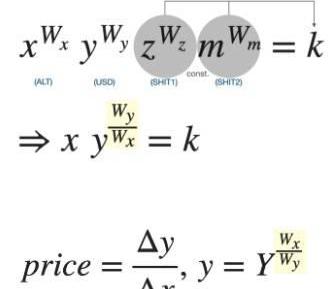

先將其改寫為較為親民樣,這里先假設這個池子內只有3種資產

x,y,z分別為三種資產在池內的數量,k為常數

次方上的權重W即為該資產在池子內的比例,其總和為1(100%)。若將其設為1/3、1/3、1/3,則可再簡化方程式:

有沒有發現長得越來越像Uniswap!由于k跟k’都為常數,后面所有常數都統一以k來表示。

池中有三種資產,這樣怎么交易?

OpenAI稱ChatGPT應受到監管:ChatGPT或被壞人利用:金色財經報道,人工智能研究公司OpenAI首席技術官米拉·穆拉蒂(Mira Murati)表示,ChatGPT可能會“編造事實”,這與其他基于語言模型的人工智能工具沒有什么區別一樣。

當被問及像OpenAI這樣的公司等機構是否有責任監管這一工具時,穆拉蒂說:“對OpenAI等公司來說,最重要的是以一種可控和負責任的方式將其引入公共意識。”但她強調,公司還需要來自監管機構、政府甚至所有人的幫助。穆拉蒂補充說,現在對ChatGPT進行監管“并不算為時過早”。[2023/2/6 11:49:53]

先把其中一種遮起來,留下要交易的那兩種即可。

所謂交易就是拿A幣換B幣。

假設x、y、z分別為ALT、USD、SHIT三種的數量,若今天打算用USD買入ALT,那整個過程其實跟SHIT的數量沒有關系,因此可以將z當成常數合并到k之中,如此一來方程式就變得跟Uniswap完全一樣了!

借圖像再次說明這件事情:

三維曲面為函數xyz=k所繪制的圖形,綠色為z=const.的平面,兩者相交即為雙曲線將z視為常數之后,剩下由x和y兩個自由度所構成的二維曲線與前述之Uniswap數學模型完全相同。

可以說Balancer內其實藏著Uniswap!

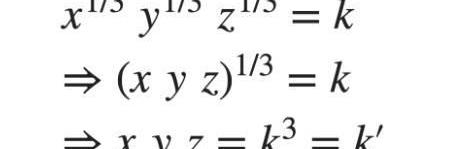

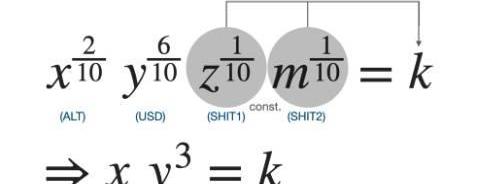

再復雜些:加入更多幣種,任意調整權重

實際上Balancer的運作可以更復雜,例如HakaaFinance的流動性挖礦Pool2,用的就是2%HAKKA+4%DAI+4%USDC+90%BHSc$這個配置。但從前面的說明可以了解到,無論池內有幾種幣,在做價格計算時僅會用到2種,其他皆可看作常數。

這邊以20/60/10/10比例的ALT/USD/SHIT1/SHIT2池來進一步的說明:

澳大利亞ASIC主席:對加密貨幣投資者的增長速度表示擔憂:8月17日消息,澳大利亞證券和投資委員會(ASIC)主席Joe Longo對該國國內對加密貨幣的興趣大幅增加表示擔憂。調查顯示,部分年輕的資產投資者忽視了加密貨幣涉及的風險。

加密貨幣在澳大利亞普通民眾中尤其流行,最新的獨立儲備加密貨幣指數(RCI)顯示,截至2021年12月,28.8%的澳大利亞人持有數字貨幣。其中,72%擁有或曾經擁有過BTC。(CoinGeek)[2022/8/17 12:30:16]

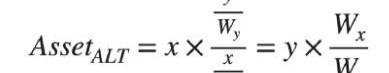

若每個幣種的配置比例不均等的話,那無法將方程式化簡成Uniswap的形式,會多出一個次方項。此時可再多做一次轉換,重新定義變數,再次化簡方程式:

重新定義變數

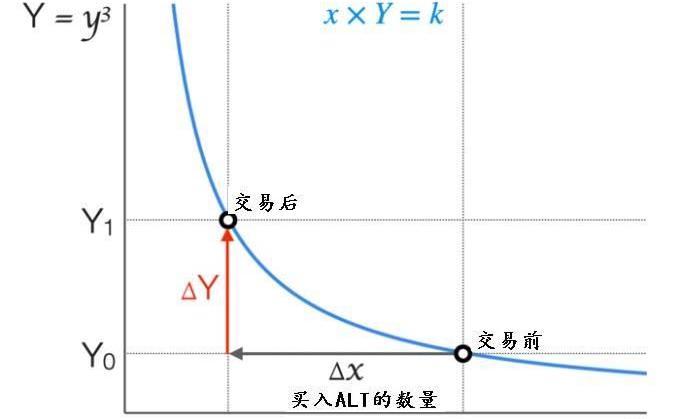

將y的3次方重新定義成Y之后,最熟悉的Uniswap又出現了!這時就能回頭套用最初Uniswap的圖:

經過座標轉換后,Balancer跟Uniswap的數學式相同

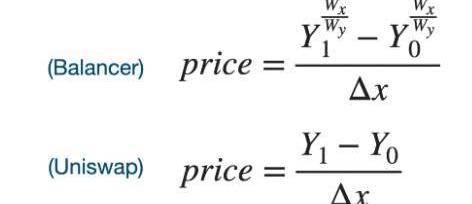

接著就能按照前述定義計算成交價:

注:計算價格是以實際付出的token數量去計算,因此分子是Δy而非ΔY

資產配置比例如何影響價格?

有了上述概念后,接著將權重的數字以符號替代,重新再整理一次:

兩個幣種權重的比值決定價格變化的程度

比較Balancer與Uniswap的成交價公式

CryptoPunks:CryptoPunks NFT系列知識產權協議現已生效:8月16日消息,CryptoPunks在官方推特上表示,Crypto Punks NFT系列知識產權協議現已生效,相信此協議可以給Crypto Punks持有者帶來無盡的創造力和可能性。此外,YugaLabs仍保留對此協議進行更改的權利,以保證其始終可以為社區提供最好的服務。[2022/8/16 12:28:24]

由上比較可看出,在成交價的計算中Uniswap與Balancer的形式基本相同,唯一的區別只在次方項,且該數值由權重決定。

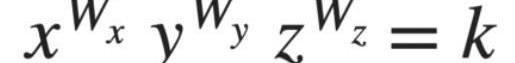

現價(SpotPrice)及總資產價值

如前所述,知道成交價的計算方式后,只要讓Δxx即可求得現價:

有了現價就能計算出池內各個幣種的價值:

池中ALT的資產價值

以上計算可證明個別資產=總資產×權重這個基本的事實。

代表無論池內資產數量如何變化,每個幣種的價值都會維持在最初設定的比例。

在Balancer中打造自己專屬的資產配置

如前所述,Balancer內部的每種資產會固定于初始設定的比例,我想這也是為什么要叫做“Balancer”的原因。因此我們可以利用此性質,在Balancer中打造自己專屬,且全自動的投資組合!

假設舉例來說:我希望自己加密貨幣的資產配置能固定為10%DAI+45%PERP+45%HAKKA。

狀況1:單純持有現貨,將其放于錢包/交易所。當其中一個幣種的價格產生了變化,整體的比例就會失衡,需自行在三個幣種之間買賣以調整比例,此動作稱為再平衡。要想一直維持比例必須頻繁的執行,且還須精算每個幣種要買賣的數量,既麻煩又花時間,還要花額外的手續費。

狀況2:利用Balancer打造自己專屬的流動池。若想將上述的流程自動化,則可直接在Balancer上增加自己專屬的流動池。建好池后,當其中任一種幣的價格產生變化,就會有人前來套利以平衡價格,相當于有人替我執行了再平衡的操作,如此不僅不需花手續費,還會有手續費的收入(Swapfee)。

備注:Balancer的router會自動在現有的池中挑選價格最好的交易,所以套利者不需逐池檢查最優價格在哪。值得特別注意的是,以上說明必須在資金量體足夠大時才能被妥善執行,因為要是流動池太淺,會非常容易滑價,滑價代表價格差,則router就會優先讓其他深度好的池先被交易,此狀況在比例不均的池尤其嚴重。

深度不足解決方式有二種:

1.多準備一些錢,讓流動池變深。2.讓別人加入你的池(SharedPool),或找現成的池去去增加流動性。

構建自己的ETFs

固定資產比例+再平衡即為市面上大部分ETF的運作模式。所以其實任何人都可以很容易用Balancer發行自己專屬且指數成分自定義的ETF,LP代幣即為該ETF的代幣。此基金不僅不會有內扣的管理費用,且還會有額外的手續費收入!因為不需主動執行再平衡,會有套利者送錢來幫你做。

滑價(Slippage)分析

當有人建立了流動池后,任何人就能對其進行交易(Swap),而身為交易者最關心的就是價格。本節將簡單探討池子的權重如何影響交易深度。

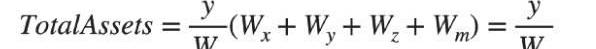

先來個小測驗:假設有三種BalancerPool,流動性都是100M(USD+HAKKA)權重分別為:(1)20/80(2)50/50(3)80/20

試問:假設我手上有10M的USD要入場買HAKKA,哪個比例的池滑價會最小?

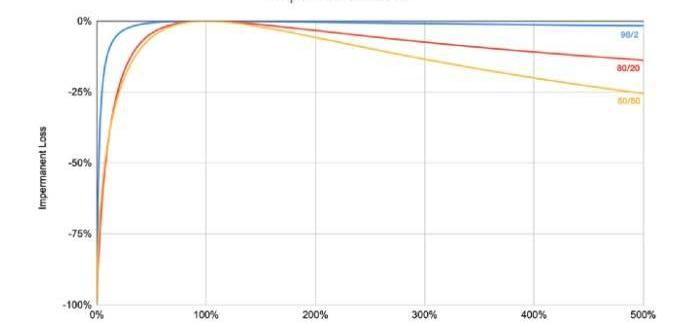

答案:(2)50/50-溢價20%其他兩個分別為:(1)20/80-溢價29.67%(3)80/20-溢價33.08%

在這類Uniswap-like的DEX中,只要任一邊的資產數量被大幅度改變,就會對價格造成嚴重影響。

10MUSD入場購買HAKKA,在20/80池中相當于一次增加池內50%的USD總量;在80/20池中則等同于于一次買走池內37.57%的HAKKA。所以50/50會是對兩邊影響皆最小的比例*,因而滑點最小。

此為10MUSD入場買HAKKA時的滑點圖。橫坐標為USD的權重

由圖可觀察出,比例越極端,滑點越高,這也是為什么當初DAI/YFI的98:2池開挖之后YFI會暴漲的主要原因之一,那時很多人在沒研究透徹的情況下直接單邊增加流動性,或者直接在Balancer買入YFI,從上圖可以看出這種買法會瘋狂的拉抬幣價,使YFI瘋狂的翻倍。

注*其實理論上滑價最小的比例非剛好50/50,而是會略小于50%(USD)。

提醒:實際交易時,滑點的大小在Balancer中會以“PriceSlippage”來表示,在Uniswap中則是寫“PriceImpact”。但若以不同的單位去計算滑價會得到不一樣的數值,所以建議在交易時不要看Uniswap或Balancer上Slippage的數字,請直接看它預估的成交價格。

損益(ProfitandLoss)及無常損失(ImpermanentLoss)分析

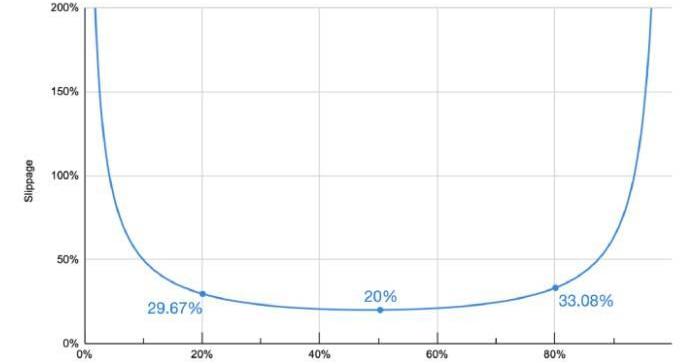

無常損失不等于幣價下跌后總資產的虧損。假設一個狀況:我看好HAKKA將來會漲,所以想買入持有,且手上有一筆能拿來投資的資金1,000USDC。依據個人風險承受能力的不同,每個人的做法會不同。

可能出現的狀況如下:

1.100%梭哈買入,承擔所有大起大落的波動風險。2.98%近乎梭哈買入,僅保留2%現金。3.80%部分買入,稍微降低些波動風險。4.50%一半買入,預留一半現金,保守投資。

此時手上會有部分HAKKA及部分USDC,這時除了單純握著現貨之外,還能選擇將所有資產都投入流動池,池內總資產變化如下圖:

在Balancer中,各種比例的流動池內的總資產變化。

顯而易見的,一次買入越多HAKKA,資產變化得越劇烈。若有預留現金,雖然漲的時候會少賺些,但跌時也會少賠點。一旦投入流動池之后任何人都能前來交易,好處是能獲得手續費,但壞處是會有無常損失,相較于不進池,可能會有額外的損失。

相較于拿著現貨,進池后因價格發生變化而產生的額外損失

50/50的池會有最大的無常損失,價格變化越多,額外損失越大。但對于流動性提供者而言,只要交易手續費的收入大于無常損失,那就會比在池外的HODLers有更高的收益。

到底要用什么比例

先簡單整理一下以上資訊,以兩個極端來舉例:

50/50:基本上是最不易滑價格的比例,能提供最穩定的交易,這也是為什么Uniswap使用起來很香的原因,能有最大的交易量及最多的手續費收入,但是會有最大的無常損失。

98/2:幾乎沒有無常損失,但此交易對非常容易滑價,價格十分不穩定,無法吸引人前來交易,因此交易量勢必較小,手續費也因此較少。

這是天秤的兩端,需要在兩者中做取舍:無常損失越大,滑價越小;無常損失越小,滑價越大。

流動性的增加對于一個項目的發展來說是很重要的,好的交易深度能讓更多人參與二級市場,因此出現了各種獎勵機制吸引大家主動增加流動性。

80/20是個折衷的選項,有不太大的無常損失,同時也具有不錯的價格穩定性,此即為PerpetualProtocol選擇此以比例作為獎勵池的原因。另一方面還能降低投資者的風險,不用梭哈PERP,手中能保有一些現金,降低整體資產的波動率,面面俱到,兩全其美。

結論

個人認為Uniswap及Balancer等AMMs的出現是去中心化世界的一大里程碑,能以一條簡單的方程式建構出一個全自動且完整的交易系統,再搭配獎勵機制吸引更多人投入,以正向的循環讓整個生態更加完善。若有興趣參與這個市場,除了關注商業模式外,多了解運作原理也能避免自己不小心落入陷阱——至少要知道自己如何歸零的。

原文鏈接:AutomaticMarketMakers(AMMs)Mechanism:UnderstandingBalancerfromUniswap

Tags:SWAPANCALANCEWaultSwapxSTAKE.FinanceDollarBalance BondNFTShiba.Finance

文章來源:投資者的獨白 交易比特幣、以太坊、萊特幣等數字貨幣,國內90%以上的交易者都是通過場外出金,部分交易者曾出現過凍結銀行卡。但最近不光是銀行卡,支付寶和微信也出現了被凍結.

1900/1/1 0:00:00概述 DuneAnalytics是一個網頁端工具,用戶可以通過查看和創建圖表來了解以太坊區塊鏈上的活動。據報道,該公司在由DragonflyCapital牽頭的種子輪融資中獲得了200萬美元.

1900/1/1 0:00:00穩健的保險基金是交易員經驗中不可或缺的一部分。保險基金杠桿交易很重要的一部分,它在加密貨幣衍生品交易所中發揮著巨大的作用.

1900/1/1 0:00:00在購入2.5億美元比特幣之后,在納斯達克上市的商業公司MicroStrategy上月再次購買價值1.75億美元的比特幣.

1900/1/1 0:00:00自Compound推出流動性挖礦的幾個月內,以太坊上的以流動性挖礦模式為主的DeFi協議迎來井噴.

1900/1/1 0:00:00DeFi?生態持續進化,在?2020DeFi?爆發元年的最后一個季度,我們看到了另一種進化:去中心化借貸在自由市場方面的向前一步.

1900/1/1 0:00:00