BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+4%

ETH/HKD+4% LTC/HKD+1.52%

LTC/HKD+1.52% ADA/HKD+3.49%

ADA/HKD+3.49% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD+0.9%

XRP/HKD+0.9%來源:哈希派

作者:LucyCheng

一、總覽

2020年上半年比特幣減半,小幅重燃市場熱情;下半年去中心化金融市場意外大火,一舉引爆整個加密社區。從六月份開始,Compound、yearn.finance、Sushiswap等等DeFI項目輪番上陣,相關代幣皆表現出價格翻幾倍甚至是數十倍的增長趨勢。

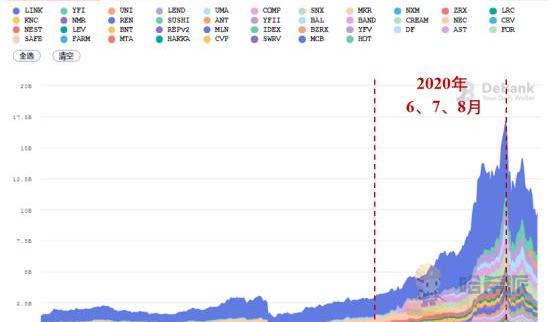

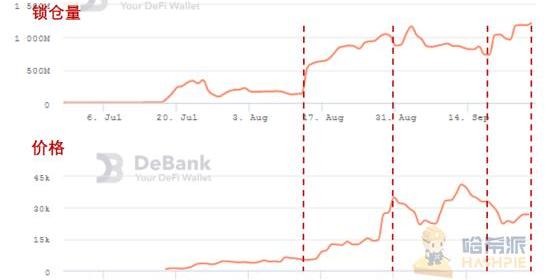

DeFi項目近一年來的市場總值漲跌情況

市場瘋狂增長、聚合式DeFi項目層出不窮、資金用戶蜂擁而至;但大部分入場狂歡的參與者還沒有意識到,這些功能疊加的高收益金融項目無形中整合了多種風險。隨著近期YAM項目方宣告失敗、Sushiswap創始人被爆套現,DeFi代幣接連雪崩,領域熱度減退,市場迎來新拐點。本文哈希派將對去中心化金融項目進行分析,觀察DeFi市場造富效應背后蘊藏的巨大風險。

二、從六月暴漲到九月暴跌,DeFi熱度快速衰退

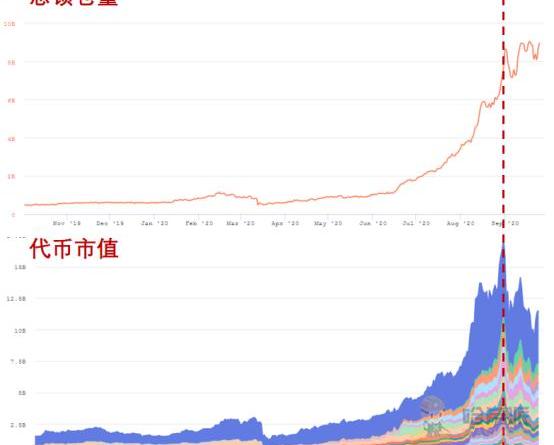

從2018年到2020年初,DeFi項目市場總值僅有約92%的增長;截止2020年1月1日,該數據達15.3億美元,不及比特幣當前市值的百分之一。今年上半年市場走勢未變,DeFi總值依舊徘徊在15億美元左右的水平,直至六月初才出現拐點,轉而進入指數級增長模式。據DeBank的數據顯示,短短三個月時間里DeFi市場總值從33億美元大幅躍升至171億美元,累計漲幅超446%。同期,DeFi總鎖倉量亦呈現出直線飆漲的趨勢,猛翻十倍至105億美元左右的水平。

開源證券研報:能否取得合法地位等將直接影響比特幣長期價格表現:2月9日消息,開源證券宏觀研報顯示,比特幣目前可在部分國家替代官方法幣,用于商品購買、金融交易等。同時,比特幣的數量上限被鎖定為2100萬枚,較黃金更加稀缺。這一背景下,比特幣被認為有望成為全球性“保值貨幣”,可對沖美元等濫發風險。中短期來看,伴隨全球經濟在疫苗支持下修復加快、主流央行政策退出預期抬升,比特幣價格波動或將加大。長期而言,比特幣能否真正成為全球性“保值貨幣”,與數字貨幣發展、監管政策變化等密切相關。比特幣目前合法性未被廣泛承認,在大部分國家游離于法律和監管的灰色地帶。對于比特幣而言,能否取得合法地位及不被有國家主權背書的數字貨幣替代,將直接影響長期價格表現。(券商中國)[2021/2/9 19:15:53]

DeFi項目從2017年7月至今的總鎖倉量變化情況

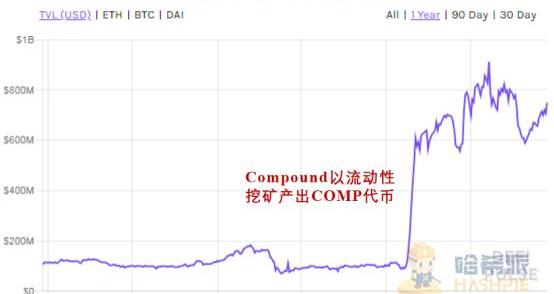

市場六月份的暴漲離不開借貸協議Compound的功勞。該項目自6月16日宣布以流動性挖礦產出治理代幣COMP后,提供該幣種交易的二級市場迅速從去中心化交易所蔓延至中心化交易所,包括Poloniex、Coinbase、幣安在內的70多家交易平臺相繼添加對COMP的支持,代幣產出不到一周時間就實現逾3.29倍增長。隨后近一個月時間里,Compound更是引來超10億美元的鎖倉量,相關數據的增長數值比2020年年初整個DeFi市場的總鎖倉量還要高出48個百分點。

Compound近一年來鏈上鎖倉情況

同樣的,跟隨Compound腳步的Balancer亦表現出強勁的增長趨勢,在六月份DeFi項目總鎖倉量翻倍之時,貢獻了138萬美元的鎖倉金額。雖然兩個項目步入七月份之后價格一直處于橫盤狀態,但率先在DeFi領域開啟借貸挖礦的Compound掀起了該市場的收益挖礦熱潮,緊跟其后,紅薯、三文魚、玉米、珍珠、泡菜等等主打流動性挖礦的DeFi“食物”在以太坊和波場等公鏈上相繼問世,YFI、YAM、SUSHI等明星項目接連引爆市場。

動態 | 研報:超過總量80%的ETH由7572個地址持有:據Cointelegraph報道,數字資產研究公司Delphi Digital近日發布的一份報告顯示,以太坊(ETH)的總循環供應量的80%以上由7572個地址持有,而這些地址的ETH持有量均在1000個以上。其中6490個地址的持有量在1000到10000枚ETH之間,923個持有量在10000到10萬枚ETH之間,155個容量在10萬枚到100萬個ETH之間,只有4個地址擁有100萬到1000萬個ETH。[2019/3/10]

7月18日啟動流動性挖礦同時推出治理代幣的yearn.finance,代幣上線一個月價格便趕超比特幣,并于9月13日達到最高點39894美元。YFI市場空前熱炒,引媒體爭相報道,增發爭議更是掀起市場的DeFi項目分叉潮。

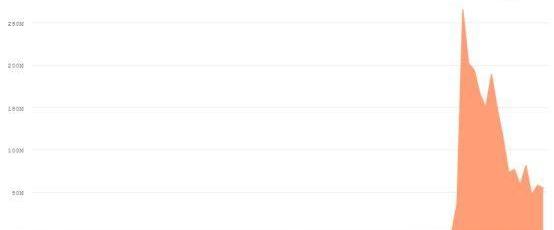

采用YFI挖礦分配模式的YAM對AMPL進行分叉,上線24小時即暴漲260%。而同樣采用類似YFI挖礦機制的Sushiswap由沒有發幣的Uniswap分叉而來,啟動不到四天就吸收了Uniswap75%以上的流量,鎖倉資產總值超7億美元;項目代幣9月1日剛上線交易所,就從6美元一下拉升至16美元,增長超166個百分點。

Sushiswap鎖倉情況

Sushiswap強大的吸睛以及吸金能力,將市場情緒推至高潮。9月1日當天去中心化金融市場總值達到峰值170億美元,包括SUSHI、DF、KIMCHI等等在內的DeFi代幣在接下來的幾天里創下新高。然而四天后,隨著Sushiswap創始人被爆套現,項目方跑路暴雷等問題相繼涌現,多個曾紅極一時的DeFi代幣開始雪崩大跌,首當其沖的SUSHI更是直接腰斬。

分析 | 火幣研報:8 月8 日至15日大跌或是大量用戶拋售個人錢包中的比特幣:據火幣研報,通過分析 2018年8 月8 日至8 月15日所有的比特幣地址與轉賬記錄,基于分類算法得出活躍地址數的分布:活躍地址中,44%為交易所地址,30%為服務商地址,19%為個人錢包地址,6%為公司,1%為礦池。再進一步分析新建地址數和轉賬明細得出:1)交易所和服務商新增地址數在這幾周內變化不大,但是新建個人錢包地址 數卻呈現明顯下降趨勢。 2)比特幣由個人地址轉入交易所的量遠遠大于從交易所轉入個人地址的量。最后推測該周比特幣價格大幅下挫原因可能有:1)新入場的投資者人數的減少。2)很有可能是有大量用戶將個人錢包中的比特幣轉入交易所進行拋售。[2018/9/5]

主打流動性挖礦的DeFI項目九月份的代幣漲跌情況

雖然后續出現交易所入局DeFi、新幣開挖、SUSHI以1400美元回購代幣等等利好消息,但市場熱度大不如前。月初至今,除了YFI、YFII以及COMP之外,各主打流動性挖礦的DeFi項目都未能逃脫價格腰斬的命運,相關代幣單日最高跌幅達82%。

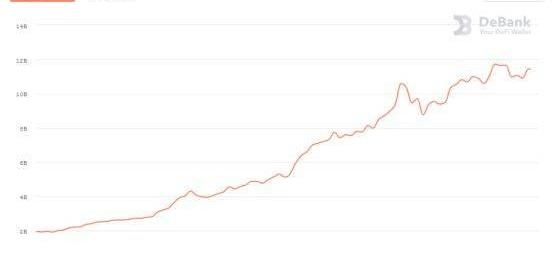

近三月來DeFi項目的總鎖倉情況

從二級市場來看,DeFi市場規模大幅縮減,交易量逐步萎靡;但回到一級市場,DeFi項目的入場資金似乎未有明顯的退場跡象。根據DeBank的數據顯示,DeFi總鎖倉量經歷過月初幾天的大跌之后,很快便轉跌為漲;雖然增速有所減弱,但當前資產總量已回歸至百億美元的水平。其中領域最大的去中心化交易所Uniswap在宣布發幣之后,總鎖倉量更是持續回升并于9月19日突破20億美元關口,創下歷史新高。

摩根士丹利研報:比特幣和以太幣交易額都已出現大幅下滑,ICO對投資者造成的損失高達6.3億美元:據華爾街見聞,上周五摩根士丹利發布報告稱,比特幣和以太幣的交易額都已出現大幅下滑。摩根士丹利認為,對于主要持有這兩大幣種的持幣人而言,流動性問題十分重要。由于交易額急劇下降,若有大戶大量拋售任一幣種,市場勢必下跌,引發更多拋售。除開交易量,大摩還指出,40%的比特幣都是經由加密貨幣進行交易,而非法定貨幣。摩根士丹利稱,ICO對投資者造成的損失已經高達6.3億美元。2017年進行的ICO中,有32%均告失敗;但在過去的18個月內,通過這種不受監管的方式籌資仍舊大受歡迎,區塊鏈公司更是對ICO趨之若鶩。[2018/6/6]

三、DeFi燃爆今夏,歸根結底是金錢誘惑

在Compound還未推出流動性挖礦的時候,項目鎖倉量僅為9000萬美元;而Balancer啟動流動性挖礦之前,用戶只有不到1000人。到了現如今,這兩個項目的用戶量已飆升數十倍,鎖倉量亦增長至數億美元的水平。根據DEFIPLUS的數據統計顯示,當前已啟動流動性挖礦的項目的鎖倉量占據著DeFi協議總鎖倉量超半數的份額。

DeFi用戶的增長情況

DeFi項目開啟流動性挖礦形成的虹吸效應,與其分發治理代幣的激勵機制有關。理論上來講,用戶參與項目交易、抵押、報價等等操作的過程中可以被動獲取治理代幣,用以投票決策協議未來的變更及發展。但從各個DeFi項目代幣瘋狂暴漲的情況來看,相較于持幣參與社區治理,用戶更看重的是,在二級市場出售變現能夠賺得的即時收益。

在流動性挖礦項目里面,代幣的價格通常會跟隨平臺參與者人數以及注入資金的增多而不斷上漲;反過來,代幣價格的上漲又會繼續刺激更多的資金入場。大批投資者為了追逐項目代幣的獎勵,主動向DeFi協議提供流動性,從而進一步推高代幣價格,形成正向循環。

時戳資本發布研報:未來3年區塊鏈發展四大趨勢:4月9日,區塊鏈投資機構時戳資本發布了《區塊鏈行業發展與投資機會研究報告》,報告從區塊鏈的基本定義、產業圖譜、投融資情況、世界各國政府機構如何對待區塊鏈以及未來區塊鏈行業的發展趨勢等方面進行了闡述。關于區塊鏈行業的發展趨勢,時戳資本指出,區塊鏈在接下來的3年時間會呈現四大發展趨勢:區塊鏈公鏈項目技術沖刺、跨領域技術融合、區塊鏈垂直應用加速落地、市場宣傳規模持續擴大。此外,在私有財產安全、資產管理、跨區域價值交換、降低社會信用成本等需求側也存在著巨大的驅動力推動區塊鏈行業向前發展。[2018/4/9]

近三個月來yearn.finance的鎖倉量及價格變化情況

以yearn.finance為例,2020年8月13日yearn在Curve上的鎖倉量為1.4億美元;兩周后,截止2020年8月31日,相關數據提高至$8.7億。該項目鎖倉量規模的擴大帶動其治理代幣的價格增長,YFI在此期間從5354美元一路飆漲至35060美元。

對于DeFi項目的流動性提供者而言,通過二級市場將項目代幣拋售變現是最快的獲利方式,不僅能趁著代幣價格高漲賺取高收益,還能將持幣風險轉嫁給購買治理代幣的投資者。只要二級市場有人肯接手,代幣價格居高不下,DeFi市場規模就會在正向反饋循環的作用下不斷膨脹,甚至催生出一種虛假繁榮的假象。

四、DeFi超速翻車,樂高構架迎多米諾式崩塌

流動性挖礦為DeFi市場帶來大批新入場者,但在以太坊等公鏈的擴展性問題還未解決、項目準入門檻依舊很高的大背景下,對于去中心化金融項目本身的借貸以及交易等等功能有真實需求的用戶少之又少;涌入DeFi系統的參與者里面,投機用戶的占比遠高于有真正使用需求者的占比。

比如Compound,按照其流動性挖礦的最初設計,借貸與放貸都可以拿到COMP獎勵,導致平臺早期出現大量的純套利者,他們通過不斷放貸、還貸的操作,瘋狂賺取大量項目代幣。為此有一段時間里近八成COMP的產出都被幾個BAT大戶套走。

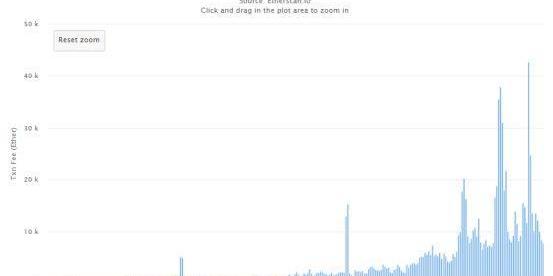

以太坊網絡交易手續費用的變化情況

借著市場的FOMO情緒,DeFi項目的流動性不斷增強,但一級市場維系繁榮需要代幣價格的支撐。而要引起警惕的是,二級市場在正向反饋的循環中早已淪為擊鼓傳花的博傻游戲。理論上,如果不參與社區治理,沒有長期參與項目的打算,這些成倍增長的代幣在入場者手上沒有任何實際作用和真實價值。投資者愿意在二級市場高價購買,是因為他們預設有更盲目的投機者會花更高的價格從他們手上接盤。一旦代幣價格下跌,二級市場投機者退場,這種博傻游戲頃刻崩盤,收益耕作者“挖-提-賣”的造富模式也將逐漸失效。

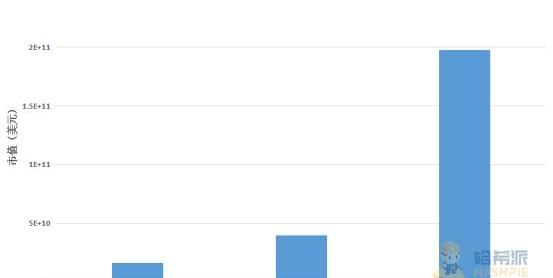

然而在總市值水平還不到比特幣市場總值十分之一的DeFi領域,任何突發事件都有可能引起代幣價格的雪崩。何況該領域才剛剛起步,各個項目無論是系統安全還是團隊人員方面都存在著很多未知的風險。好比說,啟動流動性挖礦當日鎖倉量破4億美元的YAM,上線不足48小時團隊就自爆智能合約內有嚴重漏洞,直接宣告失敗;挖礦年化收益一度高達9500%的Sushiswap,剛啟動五天就出現創始人拋售套現的新聞,項目代幣一夜暴跌80%。

DeFi項目、比特幣以及以太坊的總市值比較

更甚的是,當前很多DeFi項目由不同的去中心化金融協議自由組合而成,提高用戶獲利機會的同時也相應的放大了風險。就拿YFI來說,其收益受AAVE的影響,AAVE的收益受COMP的影響,COMP的收益受MKR的影響,而MKR的收益則受ETH的影響。這種堆樂高式的去中心化金融項目,只要其中有一個環節出現暴雷事件,風險就很有可能擴散至整個積木,從而引起市場的多米諾式崩塌。

當代幣價格雪崩,二級市場的投資者將迎來正面暴擊,相關資產直接大幅縮水;而一級市場的流動性提供者除了套現收益減少之外,仍需承受無常損失的風險。不同于Compound這類單純以補貼挖礦來發幣的機制,現如今很大一部分流動性挖礦項目,還整合了DEX挖礦機制。簡單來說,LP按照比例存入兩種代幣為平臺資金池提供流動性,并賺取交易費用;當交易對單邊價格出現大幅波動的時候,LP的存入本金縮水,從而產生無常損失。

目前流動性資金池支持的幣種不僅僅局限在ETH、USDT等主流貨幣之內,為了提高收益率,大部分項目已添加非主流交易對甚至是DeFi代幣的流動性資金池。這意味著,當DeFi市場大挫的時候,為相關幣種提供流動性的LP將會損失大量本金。

五、流動性逐步枯竭,市場將以死亡螺旋收尾

沒有了價格的支撐,沒有了二級市場的博傻投資者,隨之而來的是大量流動性提供者的離場。而從DeBank的數據來看,當前去中心化金融市場熱度大不如前。雖然鎖倉量已收回早前的跌幅,但經歷過九月初的市場雪崩過后,DeFi質押增速大幅減緩,甚至可以說是停滯。以DeFi市場規模最大的Uniswap為例,該項目9月17日宣布發幣之后,鎖倉量逐漸回漲,上升至當前19.7億美元的水平;但與9月5日鎖倉量由漲轉跌的拐點相比,僅增長了八個百分點。

DeFi項目市場總值及總鎖倉量近一年來的變化情況

鎖倉量滯漲意味著市場流動性下降,DeFi代幣價格陰跌橫盤意味著進場的資本熱錢減少。如果長時間沒有刺激市場的新推動力出現,由正向反饋循環吸引進場的二級市場投機者就會陸續離場;缺少了買盤投機者的存在,這些幾乎是零成本發行的DeFi代幣將會持續陰跌甚至是直接砸盤。

二級市場行情走弱,LP“充-提-賣”的高收益模式崩塌,大量投機用戶退出,項目流動性逐步衰竭,進一步加速代幣價格下跌,市場逐步陷入死亡螺旋困局。當流動性挖礦微薄的收益無法支撐操作過程中所需支付的高額手續費時,投機者將盡數散去,最終只留下少量真正有使用欲望的DeFi愛好者。

雖然當前DeFi二級市場尚未崩盤,以YFI為首的頭部項目代幣價格稍有回暖;但領域“檸檬市場”已然形成,市場崩盤風險正逐步加大。由于眾多去中心化金融項目都是代碼開源的,抄襲成本極低,在暴富效應的驅使下,市場催生出一堆“檸檬”項目;比如目前已接近歸零的Sushiswap仿盤項目KIMCHI.finance和YUNo.finance,創始人早早跑路的翡翠EDM。這些涌現的劣質項目無形中掠奪了優質項目的流動性,隨著他們的陸續暴雷崩盤,DeFi市場步入死亡螺旋的進程也將大大加快。

六、總結

哈希派認為,六月份到八月份期間去中心化金融市場的迅速暴漲歸功于流動性挖礦帶來的造富效應。功能組合疊加的DeFi項目聯動了整個去中心化金融領域,吸引用戶蜂擁而至;但快速膨脹的市場是脆弱的,只靠價格支撐的繁榮很容易就會崩塌。近期隨著項目的頻繁暴雷,二級市場陸續回歸理性,流動性挖礦引發的熱潮逐步褪去,最終將導致DeFi項目的流動性走向枯竭。

當然流動性挖礦的頹敗并不意味著DeFi發展的結束,從另一個角度來看,泡沫破裂對整個去中心化金融行業來說其實也是一次健康的清洗。但對于當前依然沉浸在DeFi賺錢效應之中的投機者來說,如果不趁早認清風險,很有可能會成為這場狂歡里面損失最為慘重的參與者。

英國金融監管機構金融市場行為監管局將禁止向個人投資者出售加密衍生品。FCA周二宣布,從2021年1月6日起,英國將禁止銷售與加密資產相關的衍生品和交易所交易票據(ETN),因為這可能造成“危害”.

1900/1/1 0:00:00愛沙尼亞央行EestiPank宣布啟動一項研究計劃,研究如何建立數字貨幣基礎設施。根據一份聲明,EestiPank與科技公司SW7Group和Guardtime合作開展了該研究項目.

1900/1/1 0:00:00據TheBlock10月7日報道,印度加密貨幣交易所Unocoin首席執行官SathvikVishwanath在接受采訪時表示,該交易所在A輪融資獲得350萬美元.

1900/1/1 0:00:00法院已與Maker生態系統增長基金會達成協議,關于“黑色星期四”暴跌的集體訴訟應進入仲裁程序。MakerDAO用戶PeterJohnson在4月份因協議抵押不足而蒙受了六位數的損失后,Maker.

1900/1/1 0:00:00原文:Decrypt 來源:鏈得得 譯者:王心玉 CoinGecko調查顯示,DeFi流動性挖礦用戶依賴審計機構監測項目安全性,但收益頗高。?40%的流動性挖礦用戶無法自行理解智能合約.

1900/1/1 0:00:00來源/LongHash 過去一周,幣安上的比特幣價格從10530美元上漲到了11491美元。在短期強勢反彈后,三個關鍵因素表明比特幣價格不太可能出現大幅修正.

1900/1/1 0:00:00