BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+0.94%

ETH/HKD+0.94% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+1.93%

ADA/HKD+1.93% SOL/HKD+5.17%

SOL/HKD+5.17% XRP/HKD+1.37%

XRP/HKD+1.37%來源:深潮TechFlow

作者:邦尼

2020年中,DeFi走入風暴眼。

這是一個解構了傳統規則的游戲,人和代碼直接交互。中心化的交易所、投資機構等中間商被甩開。

這是一個技術的烏托邦,不需要KYC,完全匿名化,開發者創建規則,愿者上鉤。

這同時是一個急漲暴跌的淘金礦,挖礦質押的收益率年化過萬,治理代幣單日翻倍或者腰斬。

DeFi被認為是救市白馬,在蒙眼狂奔了兩個多月之后,市場急跌、Sushiswap分裂……給燥熱的投機世界下了場秋雨。

狂熱褪去,我們突然又發現,這同時是一個折疊的世界——大戶和科學家奪走了利潤,散戶常常淪為接盤俠,貧富差距越拉越大。

這就是如今的DeFi世界,人們炒作治理代幣,但忽略了治理價值。價值缺乏參考,失去錨定。

失重的DeFi世界

就如獲2016年雨果文學獎的《北京折疊》所表現一樣,DeFi世界也在不同維度被折疊起來。

在一篇名為《DeFi大作手回憶錄》的文章里,一位大戶回顧了自己在Sushiswap上賺了500萬美金的故事。

這個大戶的本金300萬美金,經過流動性挖礦和質押,在短短5天內,賺了500萬美金。

這是大戶在DeFi世界賺錢的縮影。在項目初期進入,付出手續費,換取免費治理代幣,在二級市場兜售,即“挖-提-賣”。

The Sandbox與ERM LABS達成戰略合作:5月4日消息,The Sandbox宣布與ERM LABS達成戰略合作,將密室逃脫帶入元宇宙。據悉,ERM Labs(Escape Room Metaverse)將利用12x12的大型土地,挑戰全球冒險游戲和解謎愛好者。據悉,ERM Labs作為目前元宇宙中最大的真人密室逃脫IP持有者。[2023/5/4 14:42:27]

在這兩個月時間,以太坊上的手續費高昂不下,一筆手續費一度到達70美金,“沒有5萬美金的本金就不要參與挖礦了”,一位DeFi礦工告誡。

“手續費三四次調用,來回就花了近500美金”,9月3日,一位投資人抱怨,在以太坊上挖礦,根本不是散戶玩得了的游戲。

大戶/巨鯨、科學家、散戶,是DeFi世界三種經典角色。大戶和科學家占領了DeFi高地,而散戶,在暴富效應的影響下,多數選擇二級市場接盤。

這是一個無限套嵌的游戲,這些代幣一旦有了二級市場的支撐,便可作為資產抵押或提供流動性來獲得更多的項目代幣,如此循環往復。

DeFi熱潮下,資金迅速進入,DeFi項目的鎖倉量在短短三個月就翻了10倍。但我們也看到了,資金迅速流動,帶來了貧富的迅速分化。

如此看來,去中心化金融并不去中心化,反而是一個拉大貧富差距的游戲。

比特幣網絡NFT協議Ordinals單日鑄造NFT突破600枚,創歷史新高:金色財經報道,據Dune Analytics數據顯示,基于比特幣的非同質化代幣協議Ordinals 2月4日單日鑄造NFT達601枚,創歷史新高。

此前報道,NFT協議“Ordinals”在比特幣主網啟動但引發社區爭議。[2023/2/5 11:47:45]

Aave聯合創始人StaniKulechov就表示,目前的DeFi分配模式不公平,主要為巨鯨服務。這相當于富人在吃免費午餐,買單的卻是普通人。

站在DeFi金字塔頂端的是巨鯨、科學家,還有以太坊礦工們。而底下的在二級市場買入治理代幣的人,進行擊鼓傳花的游戲。

杠桿被一層層傳遞,DeFi越火爆,分配就越失衡。DeFi世界逐漸失重,傾塌就在轉瞬之間。

誰會最后為此買單呢?“音樂停止的時候,還在舞臺上的人買單。”

主流資產和穩定幣都被鎖倉在流動性池里,市場流動性漸入枯竭,風險被從上而下地轉移。是不是想到了熟悉的場景?沒錯,DeFi世界正在重演2008年次貸危機。

2008年的次貸危機由眾多因素造成,抵押貸款公司利益驅動下濫放貸款、民眾激進加杠桿、華爾街投行瘋狂打包交易、評級機構睜眼閉眼……而本質上,是出現了結構泡沫+投資泡沫的系統性紊亂。

去中心化搜索初創公司Sepana完成1000萬美元融資:金色財經報道,去中心化搜索初創公司 Sepana 宣布完成 1000 萬美元融資,本輪融資由 Hack VC 和 Pitango First 領投,Protocol Labs、Lattice Capital 和 Balaji Srinivasan 參投。

Sepana 旨在通過其搜索工具使 DAO 和 NFT 等 Web3 內容更容易被發現,其開發的 API 可使去中心化應用程序與其搜索基礎設施集成。[2022/11/8 12:34:04]

韋氏評級近日發推稱:我們幾乎快要見到DeFi的用例了,以前從未有人認為這是可能的。這令人著迷,但是,請不要忘記,許多使用去中心化金融的創新方式也在成倍增加系統性風險。

DeFi的次級危機或許有所不同,DeFi的泡沫主要在二級市場,幣的流動性遠高于房子的流動性。更何況,DeFi只占到整個加密市場的4%。

9月4日發生的大跌行情里,比特幣短時跌破1萬美元,以太坊一度跌幅23.7%,我們看到了DeFi板塊的閃崩,SUSHI最高跌幅80%。

一夜之間,DeFi市場跌入冰窟。Sushiswap之后,仿盤絡繹不絕,從挖Shit到挖墳墓。流動性挖礦的周期越來越短,崩盤越來越快,舊錨已逐漸失靈。

FOMO主導著DeFi

魚池在PoW最終區塊附言:勇于做出承諾,完成未竟之夢想:9月15日消息,魚池在以太坊 PoW 時代最終區塊引用美國民族植物學家和神秘主義者特倫斯·麥肯納的名言寫下寄語:“只要勇于做出承諾,世界自會助你鏟除不可逾越之阻礙。去完成未竟之夢想,宇宙絕不會抑制你前進的步伐。這即是奧義所在。”

此前報道,以太坊于14:43達到終端總難度(TTD),以太坊PoW時代最終區塊由F2Pool挖出,高度為15537393。[2022/9/15 6:58:19]

今年6月開啟的流動性挖礦,開啟了一波DeFi熱潮。

現在回頭來看,它為加密世界注入新的分配機制和治理模型,這帶來市場的短暫繁榮。

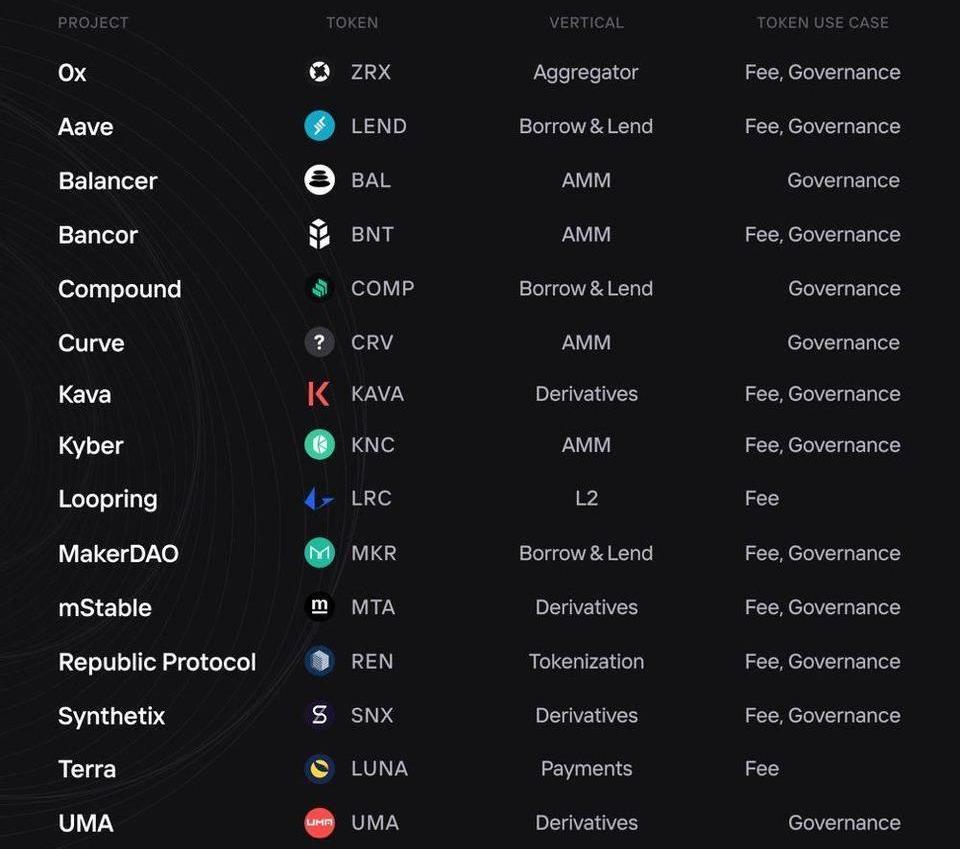

dYdX將DeFi早期代幣經濟模型分為費用型、治理型和再抵押擔保型,如今絕大部分DeFi代幣主要功能是治理。

治理性代幣的收益或者價值錨定是什么?

在一部分從業者眼里,治理代幣相當于免費得來的優惠券,沒有多大價值。

“按獎勵和交易費用,YFI合理估值應該是3美元”。YearnFinance創始人AndreCronje表示。現在,YFI的價格已經超過了比特幣。

PeckShieldAlert:過去一小時,Celsius將3500枚WBTC轉入FTX:6月13日消息,PeckShieldAlert發推稱,根據鏈上信息,過去一小時,Celsius將3500枚WBTC(約合8928.5萬美元)轉入FTX。

此前報道,Celsius宣布暫停所有的提款、交易和賬戶之間的轉賬。[2022/6/13 4:21:32]

把治理代幣是否有價值這個問題放在一邊,更重要的問題是,這些治理代幣真的能完成治理嗎?

在通證的供應上,DeFi可能和JPMorgan、美國銀行的所有權結構并沒有太大不同——Curve核心團隊控制協議71%的治理投票權,Compound超過13%的投票權被前10位地址控制。

另外,巨鯨們利用遞歸流動性撥備,將治理通證收益最大化,最后導致這些通證集中在少部分玩家手里。

而市場表現來看,大多數參與者只是追逐二級市場的價值,巨鯨大戶選擇“挖-提-賣”,散戶在二級市場操作,并沒有參與治理中來。

“流動性挖礦火爆的本質,來源于一級市場的套利和二級市場對于鎖倉數據的迷信,所形成的共振效應。”ViaBTC的創始人楊海坡表示。

二級市場的FOMO情緒主導了DeFi的走向,這幾乎和DeFi的初衷已經背道而馳了,但符合市場規律。

DeFi的結構和重組

DeFi爆發源自傳統加密世界的內生性反抗。

比特幣和區塊鏈都在早期為普通人帶來創造財富的可能,這是加密貨幣吸引投資者的原因所在。相比于已經完備成熟的股市等投資市場,加密世界為普通人創造了可能,因而受到歡迎。

在接下來的三四年時間內,加密世界形成了一條VC、交易所、TokenFund、礦業的成熟鏈條。

DeFi之所以爆發除了DeFi行業發展了兩年逐漸成熟的前提,也源于“312”大跌之后,大家對于公平的更高追求。

公平,即刨除了大佬站臺、莊稼收割、強者合謀外重新建立的游戲規則。前段時間鬧得沸沸揚揚的“好緯度朋友”即是反面例證。

無論新老韭菜,都不再相信傳統幣圈那一套體系。相較于比特幣初期人人平等,在發展了10年之后,加密世界也面臨著階層固化的挑戰,人們對公平性有了更高的要求。

DeFi恰好滿足了幣圈的這一想象。DeFi解決的主要矛盾,是投資者日益增長的公平公正需要同落后的規則之間的矛盾。

橫空出世的Uniswap揉雜了投資者們對于去中心化世界的全部想象,不需要中心化交易所、不需要上幣費、也不需要量化做市商,無為而治。

Uniswap總交易量突破100億美元,但這時候問題已經隱現,正如本文第一部分所提到的,次貸危機再現DeFi世界。

上周,Sushiswap橫空出世。相較于Uniswap的VC派,Sushiswap被稱為社區派,對前者發起反抗,對散戶更友好,是DeFi的更終極版本。

但是,由于匿名創始人等原因,Sushiswap失敗了,管理權轉移至被幣安投資的FTX交易所創始人手中。

從VC化,到社區,再重新回到VC手里,DeFi依然離不開中心化機構的背書。DeFi的去中心化治理發展任重道遠——暫時還不能擺脫人治利益的影響,也沒有吸引能真實參與治理的人。

炒作治理代幣,而忽視治理問題,這是DeFi世界的關鍵關鍵所在。FOMO和人治都難以長久,也榨干了流動性挖礦的最后一點價值,如果DeFi要繼續發展下去,需要找到新的價值錨定。

尋找DeFi新錨

DeFi帶來資金的迅速流動,更多項目噴涌而現,被我們看到。DeFi一日,古典幣圈一年,幣圈一日,人間一年。在短短半年時間內,DeFi好似走過了傳統世界幾十年的道路。

思考一下,DeFi真的能改變世界嗎?

首先,DeFi真的能夠做到普惠金融嗎?同樣想做普惠金融的Libra受到多國政府的層層打壓,而DeFi治理代幣的存在讓躲避監管成為不可能——傳統世界規則是,誰治理,誰負責。

更何況,大多數DeFi項目存在的唯一目的是監管套利,而不是普惠金融。或許相比大多數曇花一現的DeFi新項目,我們更應該選擇長期耕耘、產品持續迭代的項目,比如MakerDAO。

除此之外,DeFi的價值在于什么?

DeFi的價值錨定不是治理代幣本身,而應該是鏈上治理,一起發掘更大的價值。

這一波DeFi熱潮的收益大多被大戶、科學家和顯卡礦工攫取,他們跟隨利潤遷徙,無心長期參與建設一個DeFi項目。

“價格飆升就會吸引不關心持續收益、不提供流動性和參與治理的用戶。“YearnFinance創始人AndreCronje表示。

這是一個平等但不公平的游戲,接下來的所要做的是尋找更加公平的治理設計,不只是吸引投機。

比如PrimitiveVentures創始合伙人萬卉表示,現在玩的一個項目參與門檻是曾經在YFI的鏈上治理上投過票,這樣直接把流量歸攏到真正關心YFI未來的人群上,都是高質量流量。還有另外一個項目要求在某個區塊高度之前,曾經和過若干個staking合約交互過,有效防止了投機倒把份子來擼羊毛。

這一輪DeFi熱過后,市場開始冷靜。很慶幸的現象是,大家又開始關注區塊鏈生態,發現下一個價值標的,并尋找參與機會,而不只是玩杠桿合約等投機游戲。

正如ThreeArrowsCapital聯合創始人SuZhu所言,DeFi項目很難在獲得資金、吸引人才、去中心化、提供用戶真正想要的產品之間取得平衡。

而無論DeFi項目還是DeFi世界,都將在這種反復失衡中重新找到平衡。

就如同經濟學家熊彼特曾指出的,資本主義的核心在于創造性破壞——隨著傳統做事方式被創新的替代方案所取代,經濟結構通常會經歷反復的、且往往是痛苦的重組。

*深潮TechFLow提示各位投資者防范追高風險,本文所提觀點不構成任何投資建議。

Tags:DEFEFIDEFISHIDogDeFiCoinefinity幣最新官方消息DefiDollar DAOTENSHI幣

據比推數據,市值最高的加密貨幣比特幣近日接連下挫,不過在10000美元價位上下的大量買盤使得比特幣的價格始終無法真正跌破該價位.

1900/1/1 0:00:00自新冠肺炎爆發以來,全球14家最大的銀行市值蒸發了6353.3億美元。這是當前比特幣市值的三倍多,幾乎是所有加密貨幣市值的兩倍.

1900/1/1 0:00:00據Decrypt9月10日報道,一項來自對受歡迎的DeFi協議代表進行的調查顯示,大多數人期望以太坊網絡能夠抵御來自其他網絡的競爭.

1900/1/1 0:00:00要點總結 1.DeFi持續火熱, 八月底鎖倉量達83億美元。其中DEX日交易量在9月1日創下14.36億美元的新高;2.比特幣價格結束橫盤后衍生品和現貨市場恢復活力,交易量有所提升并進入波動狀態.

1900/1/1 0:00:00作者:谷燕西 最近蘋果公司剛剛成為全球第二家市值超過20,000億美元的公司。但是我認為,蘋果公司的發展,即使是今天沒有到頂,也是很快就要到頂了.

1900/1/1 0:00:00據Decrypto9月2日報道,中歐地區最大的證券交易所之一的維也納證券交易所近日上市了其首款加密貨幣產品.

1900/1/1 0:00:00