BTC/HKD+0.73%

BTC/HKD+0.73% ETH/HKD+0.28%

ETH/HKD+0.28% LTC/HKD-3.48%

LTC/HKD-3.48% ADA/HKD+0.47%

ADA/HKD+0.47% SOL/HKD+0.56%

SOL/HKD+0.56% XRP/HKD+0.11%

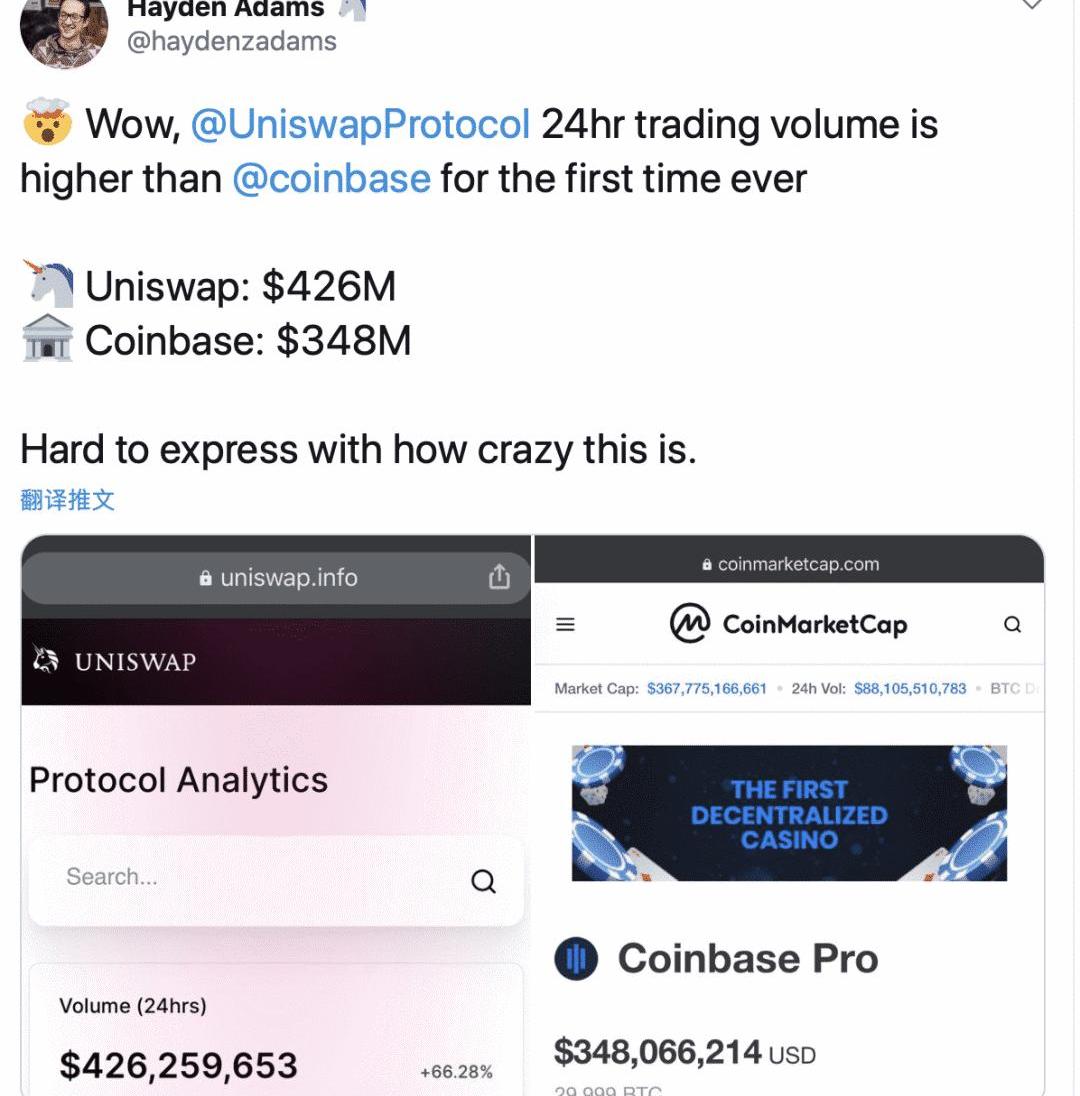

XRP/HKD+0.11%最近,DeFi去中心化交易所賽道的龍頭Uniswap的24小時交易量歷史首次超過了主流中心化交易所Coinbase,盡管Coinbase并不是加密世界最大的交易所,但DEX似乎正在趕超傳統的加密交易平臺。

Uniswap創始人HaydenAdams發推慶祝

Uniswap交易量超過Coinbase

Uniswap是一個去中心化的交易所和自動流動性做市協議,用戶可以在Uniswap上買賣ERC20代幣或者為Uniswap提供流動性以賺取交易所費用。這意味著平臺上的交易量越大,流動性提供者獲得的獎勵就越多。DeFiPulse的數據顯示,交易量的增長以及隨之而來的做市收益的增長,讓Uniswap中鎖倉代幣的總價值迅猛上升,目前已接近14.5億美元,Uniswap也當仁不讓地成為目前最大的DeFi協議。

觀點:全球資管公司將繼續調整其投資組合;美元疲軟對比特幣有利:比特幣最近飆漲,刷新歷史新高,對此,Blockchain.com交易所首席執行官兼聯合創始人Peter Smith表示,從2011年到2014年,比特幣是一個“偉大的實驗”,當時一些人認為它將取代傳統貨幣。但在2014年至2017年間,Blockchain.com團隊意識到這是可行的。“從2017年起,比特幣將不可避免。押注比特幣的必然性。”

Bitfinex首席技術官Paolo Ardoino表示,“再多的冷嘲熱諷、懷疑甚至空想都無法掩蓋比特幣這一令人信服的案例。全球資產管理公司將繼續相應調整其投資組合。”

交易平臺Webull首席執行官Anthony Denier認為,美元疲軟對比特幣有利,因為美聯儲印鈔政策,從而使美元貶值,將使人們把比特幣作為抵御通脹的避風港。“如果人們把錢從黃金中拿出來,投入比特幣,這可能會為比特幣的反彈提供更多動力。”(Businessinsider)[2020/12/7 14:24:15]

盡管DEX已經存在了一段時間,但是由于各種原因,傳統的中心化交易所一直占據這主導地位,其中最大的原因便是便利性。但是,隨著技術的進步,DEX變得越來越先進且易于使用。下面讓我們仔細看看DEX的運行機制,以及它們為加密社區和其他領域提供了些什么。

觀點:賣方減少和對交易所信任度降低導致交易所比特幣外匯儲備持續下跌:比特幣(BTC)外匯儲備持續暴跌,自3月份以來,外匯儲備迅速從295萬比特幣降至270萬比特幣。在短短7個月內,外匯儲備減少25萬比特幣,意味著減少了28.5億美元。分析人士將比特幣外匯儲備持續下降的主要原因歸結為市場賣方的整體短缺。一位名為“Oddgems”的匿名交易員表示,數據顯示比特幣很可能正從交易所轉向無托管的錢包。如果是這樣的話,這表明投資者正在更長時間持有他們的資金。阿姆斯特丹證券交易所交易員Michael van de Poppe贊同這一立場。他強調,隨著金融機構的現金儲備流入比特幣,比特幣從交易所流出的資金正在增加。宏觀投資者Dan Tapiero也表示,由于機構興趣的激增,可能會出現“比特幣短缺”。而近期一系列交易所事件也導致外匯儲備急劇下降,這可能令交易員感到恐慌。監管方面的不確定性足以導致外匯儲備下滑。(Cointelegraph)[2020/10/18]

DEX的類型

觀點:十年內數字藝術品市場總市值將超3萬億美元:8月9日,1confirmation創始人Nick Tomaino發推稱,傳統藝術品市場總價值約3萬億美元,但是存在許多問題,比如不透明、流動性差、以及被有錢人獨占。相比之下,以太坊上的數字藝術品市場在價格和銷售方面都是完全透明的,而且市場流動性也在不斷增長。按照當前的發展速度,預計在十年內數字藝術品市場總市值將超過3萬億美元,“加密富豪”將在這個過程中發揮作用并為數字藝術品行業賦予更多價值,就像傳統藝術品領域也是由富人主導推動一樣,但數字藝術品行業規模的發展潛力可能會更大。[2020/8/9]

DEX一般有幾種類型,它們實現基于不同的區塊鏈網絡。流行的例子包括上述的Uniswap,它是一個基于以太坊的DEX,同樣的DEX還有以及Curve,dYdX,EtherDelta,Waves等。

觀點:對于區塊鏈存證應秉持開放、中立的態度進行個案分析:《民主與法制》雜志發表分析文章指出,區塊鏈存證要解決的是司法“信任”問題。提升司法公信力需要一種革新和顛覆性的思維理念,區塊鏈技術具有的去中介化、建立社會信任、實現共享正好契合了這一需求。文章表示,區塊鏈存證的本質是電子數據的證據保全創新,最大優勢在于保障電子數據的真實性。而區塊鏈存證在特定類型案件中顯著提高了司法效率。文章也同時提到,區塊鏈存證的司法運用前景仍有爭議,除成本昂貴外,尚不能完全解決信任問題,且不是所有場景都需要區塊鏈。法官對于區塊鏈存證應秉持開放、中立的態度進行個案分析,既不應盲目引入區塊鏈技術并盲信區塊鏈存證,也不應排斥新技術和提高電子數據的認定標準,應在審核電子數據的來源和內容的完整性、技術的安全性、方法的可靠性、形成的合法性的基礎上,綜合認定電子數據的證據效力。[2020/5/19]

Uniswap是一家自動化做市商,這意味著它可以通過智能合約自動安排交易,這些合約從流動性池中獲取資金,這意味著交易總是有流動性,不過交易所本身交易的代幣類型有限的,比如Uniswap允許用戶交易各種ERC20代幣,而Curve則專注于穩定幣,為交易者提供了極低的滑點,并非所有流動性低的穩定幣都能做到這一點。

金色財經現場報道 圓桌環節嘉賓關于超級節點會不會在此后成為新的商業模式的觀點:金色財經現場報道,今日在紐約舉行的2018區塊鏈無國界峰會上,Certik聯合創始人顧榮輝表示超級幾點在接下來的一段時間內還會比較火熱。 星云鏈聯合創始人鐘馥百表示超級節點不是一種商業模式,是分片的形式。 IOST聯合創始人及CEO鐘家鳴表示很多項目都決定做超級節點。EOS主網后半年上市后如果效果好,90%都會跟隨退出超級節點。鐘家鳴認為超級節點不是最終的完美解決方案,真正可以落地的產品不能太復雜,他們想做出一個更有意義的項目。Hydro Protocol聯合創始人王博聞超級節點只是一種嘗試,超級節點不一定能解決項目問題,目前確實比較火熱。[2018/5/13]

雖然Uniswap和Curve等協議已變得很流行,但在這之前,0x和EtherDelta才是以太坊上最受歡迎的去中心化交易所,它們看起來更像是典型的傳統交易所,具有傳統的訂單簿,與CEX不同的是,它們是完全通過以太坊區塊鏈上的智能合約提供支持。

為什么DEX變得流行?

DEX之所以變得流行,主要是因為其與比特幣交易一樣:不依賴任何第三方,因此用戶可以隨時通過接入錢包并簽署交易來控制其資金。只要智能合約是安全的,幾乎沒有人能夠挪用資金。因此,從理論上講,DEX很難受到黑客的攻擊。

此外鑒于交易過程中不涉及任何中心化平臺,因此也無需提供任何其他信息或文檔,也無需進行任何KYC驗證程序。

還值得注意的是,DEX不允許用戶兌換法定貨幣,只能兌換穩定幣。而且,由于這些協議是去中心化的,如Uniswap沒有任何上幣規則,所以DEX也存在一些人們在交易所中添加偽造代幣的問題。盡管如此,DEX已經獲得了極大的普及。Cointelligence的創始人表示:

由于新冠病的大流行和居家隔離措施,我們正處于2020年的另一場金融危機之中,這驅使更多的人對替代性金融工具和資產產生興趣。我確信它將繼續下去,盡管它可能需要幾年的時間才能發展和進步。

DEX存在的一些問題

使用DEX既有優點也有缺點,但是從目前來看,缺點似乎更多一點。比如中心化交易所一度是加密貨幣交易唯一的選擇,因此DEX并沒有先發優勢。

另外一個顯而易見的問題是缺乏流動性,盡管流動性提供者的增長已經明顯改善了這一點,但是和中心化交易所的流動性相比,DEX還有很長的路要走。DeFi分析平臺DappRadar的OpenData負責人IlyaAbugov表示:

交易所仍然需要能夠獲得并維持有意義的流動性水平。鑒于最近的DeFi火熱的發展趨勢,DEX必須抓住機遇并與其保持同步。與此同時,隨著發展速度和市場營銷讓DEX開始嶄露頭角,技術方面也應及時跟上而不應成為一種負擔。

DEX還有其他缺點,比如高昂的交易費用,這些費用可能會因以太坊網絡擁堵而急劇攀升。考慮到以太坊網絡當前的性能,這可能是當前限制DEX最大的問題。

用戶界面也一直被認為是DeFi中的一個問題。盡管對于某些人來說,這可能不是最大的問題,但在主流應用中,易用性和友好的視覺外觀很重要。考慮到DEX這些平臺的性質,UI有時可能很難確定,但是它們的UI確實在不斷改進。

此外,DEX不提供像其他交易所所能提供的廣泛的服務和功能,例如某些類型的金融衍生品或保證金交易,甚至不能提供像后者一樣的綜合服務。不過由于DEX是去中心化的,所以不存在中心化交易所濫用權力或其他問題。

CeFi和DeFi:互操作性,制度化和競爭

到目前為止,DeFi已成為加密世界的焦點,并且一些機構投資者也已開始涉足DeFi領域。21Shares的研究助理LanreIge告訴Cointelegraph,有跡象表明機構已經開始對山寨幣和DeFi感興趣:

鑒于目前還沒有太多產品可以為機構投資者提供DeFi的投資,現在判斷機構將在多大程度上參與DeFi還為時過早。但是,BNB和Tezos的ETP相關產品是我們目前最受歡迎的兩個,這是一些機構對山寨幣和DeFi開始感興趣的信號。我們認為,隨著越來越多的產品可用于DeFi,這種情況將會繼續增長。

因此,無論是在DeFi本身內部還是與傳統金融部門之間的互操作性,都要成為主要的關注點。SynthetixDEX已經將傳統資產帶入去中心化環境,并在此方面取得了巨大成功,在撰寫本文時,它已成為第六大DeFi協議。Komodo等其他項目專注于通過原子交換技術在不同區塊鏈之間提供去中心化交換服務。

Bitrue和OKEx等一些中心化交易所已經開始通過中心化和去中心化組合式的金融工具提供高收益期權服務,以此作為應對DeFi持續擴張的一種競爭手段。然而,目前尚不清楚當前DeFi的增長是否會持續,或者DEX是否最終會回到之前交易量慘淡的情況。根據Abugov的說法,從長遠來看,DEX仍然面臨一些挑戰:

DEX可能缺乏一些激勵機制。不過隨著越來越多的項目選擇使用治理代幣和流動性挖礦來增加交易量,DEX關注的重點開始從普通交易者的便利性,交互體驗的友好性以及流動性提供者的長期可行模式,轉變為參與DeFi挖礦的農民提供最高收益。

Tags:DEX比特幣EFIDEFInverse Ethereum Volatility Index Token比特幣中國官網注冊REFI幣defibox幣價格

如果最近幾天ETH價格暴跌帶來了一件好事,那就是以太坊網絡的交易費用終于暴跌了。根據QKL123的數據,上周三,以太坊的平均交易費達到了14.5美元,這是自2018年以來以太坊交易的最高平均成本.

1900/1/1 0:00:00來源:鏈新 當年,馬云通過支付寶和余額寶革了商業銀行的命。如今,隨著央行數字貨幣將臨,金融江湖又會生變?提到央行數字貨幣,不少自媒體文章標題的后半句是:支付寶和微信支付“慌了”、要被“打敗”、要.

1900/1/1 0:00:00隨著AMM資金池模式興起,提供流動性成為了DeFi的一大新玩法。而當Compound推出流動性挖礦模式來分發其治理代幣COMP時,也許很多人都沒有預料到,強大的造富效應催生了一輪DeFi熱潮.

1900/1/1 0:00:00圍繞幣安股權爭議的幾幢公案,真相究竟如何?8月31日晚10點,陳偉星的一條朋友圈引發關注。他指自己當年只花5分鐘,決定投資幾千萬人民幣.

1900/1/1 0:00:00據比推數據,市值最高的加密貨幣比特幣近日接連下挫,不過在10000美元價位上下的大量買盤使得比特幣的價格始終無法真正跌破該價位.

1900/1/1 0:00:00自新冠肺炎爆發以來,全球14家最大的銀行市值蒸發了6353.3億美元。這是當前比特幣市值的三倍多,幾乎是所有加密貨幣市值的兩倍.

1900/1/1 0:00:00