BTC/HKD-0.62%

BTC/HKD-0.62% ETH/HKD-0.67%

ETH/HKD-0.67% LTC/HKD-0.52%

LTC/HKD-0.52% ADA/HKD-0.95%

ADA/HKD-0.95% SOL/HKD-1.57%

SOL/HKD-1.57% XRP/HKD-0.88%

XRP/HKD-0.88%來源|?Chainlink

前言:流動性問題一直以來都困擾著去中心化交易所,自動做市商模式的不斷創新,給DEXs帶來了新的機遇和挑戰。本文介紹了幾種AMM類型,以及他們所具有的優缺點。

基于自動做市商制度(AMM)的去中心化交易所已成為DeFi領域里最有影響力的創新之一。這些交易所為各種不同的代幣提供開放的鏈上流動性。

AMM從根本上改變了用戶交換加密貨幣的方式。交易雙方都沒有使用傳統的買/賣訂單簿,而是采用鏈上流動資金池預先融資的資金。流動資金池允許用戶以完全去中心化和非托管的方式實現無縫交換鏈上代幣。流動性提供者(LP)根據其在資金池中所占份額的百分比,獲得一定的被動收入,即交易費用。

在本文中,我們將探討AMM的工作原理,仔細分析其固有的問題,以及研究解決這些主要障礙的解決方案。以下是一些關鍵要點:

有幾種AMM類型:恒定總和做市商(ConstantSumMarketMaker,簡稱CSMM),恒定平均值做市商(ConstantMeanMarketMaker,簡稱CMMM),以及先進的混合常數函數做市商(ConstantFunctionMarketMakers,簡稱CFMM)。

而AMM面臨的挑戰包括:無常損失(impermanentloss)、多代幣敞口、低資本效率。

Bancor、Uniswap、Curve等交易所通過提高資本效率、降低波動風險以及提供更多的資本部署選項,來使得AMM對大型的流動性提供者更加有吸引力。

借用Chainlink預言機,Bancor即將發布的v2版本,旨在首次解決波動性代幣的無常損失問題。

Messari創始人:SEC沒有授予金融市場包容性:加密分析機構 Messari 創始人 Ryan Selkis 發推表示,SEC 沒有授予金融市場包容性,所以數以千萬計的散戶投資者靠投資加密貨幣跑贏了標普指數,并在不到 10 年的時間內創造了數萬億美元的加密市值。Ryan Selkis 稱,“當允許市場參與者在公開透明的環境中自由決策時,往往會發生令人驚訝的事情。”[2021/8/13 1:53:00]

通過給大家提供一個更加全面的分析,希望DeFi用戶們可以從中獲益,更好地了解AMM面臨的挑戰以及其帶來的創新,使得去中心化流動性充分發揮其潛力,為DeFi以及未來更加廣闊的金融世界打好地基。

何為自動做市商(AMMs)

做市商(MarketMakers)指的是負責在交易所上提供報價行為的實體,否則,如果沒有交易活動,交易所將會失去流動性。做市商為了賺取收益,從自己的賬戶買入和賣出資產。他們的交易活動為其他交易方創造流動性,降低大型交易的滑點。

自動做市商(AutomatedMarketMakers)則使用“MoneyRobots”這一算法,在像DeFi這樣的電子市場內模仿做市商的報價行為。盡管不同的去中心化交易所設計不同,但基于AMM制度的去中心化交易所一直以來都具有最高的流動性和日均交易量。

常數函數做市商(CFMMs)?是最受歡迎的AMM類別,專門為實現數字資產的去中心化交易而設計。這些使用AMM的交易所基于一個常數函數的原理實現,即資金池里交易對的總資產儲備要保持不變。在非托管的AMM中,用戶將交易對通過智能合約存入池中,從而交易方可以利用池中的流動性來進行代幣轉換。因此,不同于訂單簿交易所中交易雙方直接交易的模式,AMM中的交易方是與智能合約(即存入池中的資產)進行交易。

火幣大學于佳寧:DeFi分布式金融市場正在步入長期發展階段:9月9日20:30,火幣大學校長于佳寧在火幣大學直播間,以“如何成為:DeFi領域優秀人才?”為主題正在進行在線直播大課。

于佳寧認為,早期的非理性炒作浪潮將逐步褪去,DeFi分布式金融市場正在步入長期發展階段,其內在價值正在被越來越多的人所認知。DeFi的核心價值在于從根本上改變信任來源,減少金融交易中的交易對手方風險。這也意味著,在DeFi的模式下,資產安全和客戶信任都是來源于區塊鏈和智能合約本身的保障,而不是基于對某個人或某個機構的信任。這就使得更多創業公司將擁有機會以過去不可思議的速度發展,使得金融機構之間的競爭態勢發生根本性變化。[2020/9/9]

自2017以來,就有3種主要的常數函數做市商模式出現。

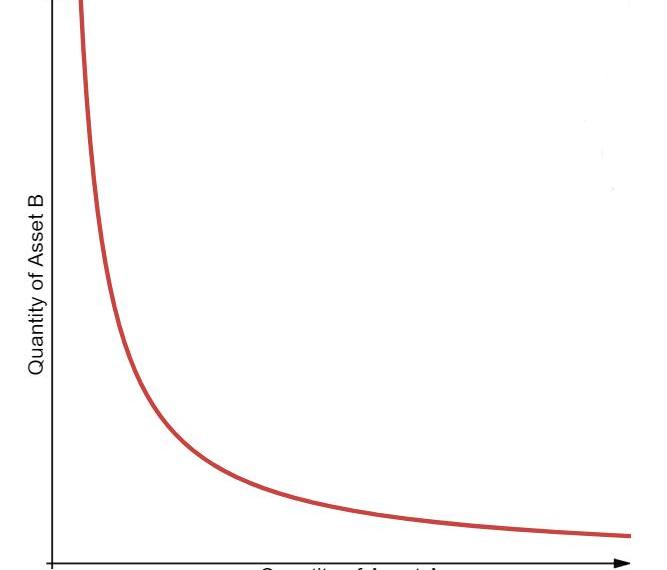

第一種類型是恒定乘積做市商(CPMM),并在首代基于AMM的去中心化交易所?(Bancor和Uniswap)中得到廣泛應用。CPMM基于函數x*y=k,該函數根據每個代幣的可用數量(流動性)來確定兩個代幣的價格范圍。如果X代幣的供應量增加,那么Y代幣的供應量必須減少,反之亦然,以保持乘積K恒定不變。如果將該函數繪制出來,發現這是一個雙曲線,其中流動性總是可用的,但是價格會越來越高,并在兩端接近無窮大。

來源:DmitriyBerenzon

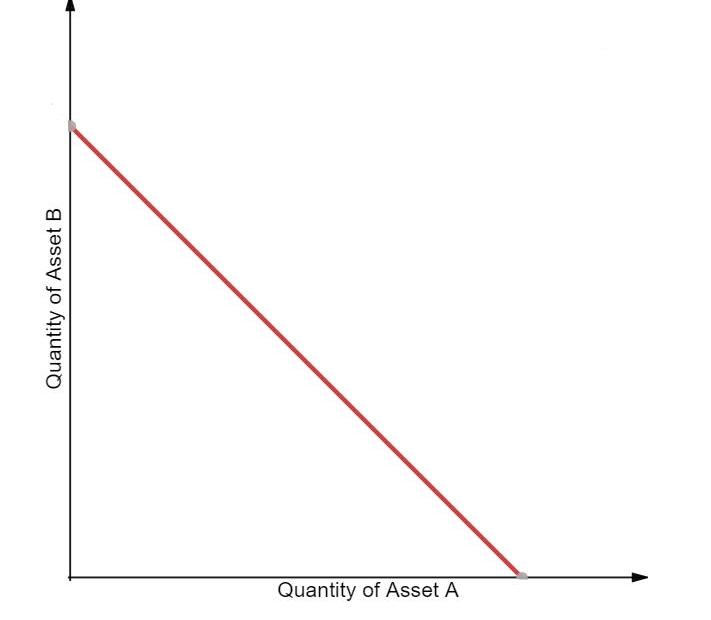

第二種類型是恒定總和做市商(CSMM),這是零滑點交易的理想模式,但是不能提供無限的流動性。CSMM的公式為

x+y=k,繪制出來是一條直線。不幸的是,當這兩種代幣的鏈下參考價格不是1:1時,這種設計會使得套利者有機會耗盡其中一個資金池。該情況會破壞其中一個流動資金池,迫使流動性提供者承擔損失,而交易方則不再有可用的流動性。因此,CSMM這種AMM模式并不常見。

動態 | 瑞士金融市場監管局認定Envion AG的ICO為非法:據CNBC消息,瑞士金融市場監管局(FINMA)于3月27日表示,Envion AG的ICO是非法的,不合規的地方有:發行代幣的條件并未對投資者一視同仁;招股說明書未能滿足最低要求;Envion沒有法律要求的內部審計部門。Envion的前任首席執行官Matthias Woestmann在一份聲明中表示,FINMA的調查人員沒有發現任何挪用資金的情況,該公司顯然沒有損害投資者的意圖。此前消息,瑞士法院下令關閉比特幣采礦公司Envion AG。該公司在1月份ICO籌集了1億美元。[2019/3/27]

來源:?DmitriyBerenzon

第三種類型是恒定平均值做市商(CMMM),基于這一模式的AMM可以創建兩種以上的代幣,并在標準的50/50分布之外進行加權。在該模型中,每個代幣資金儲備池的加權幾何平均值保持不變。對于一個包含三種資產的流動資金池,公式如下:

(x*y*z)^(?)=k

。這種模式會給池內資產帶來多變的風險敞口,并可以在池內任意資產之間進行交換。

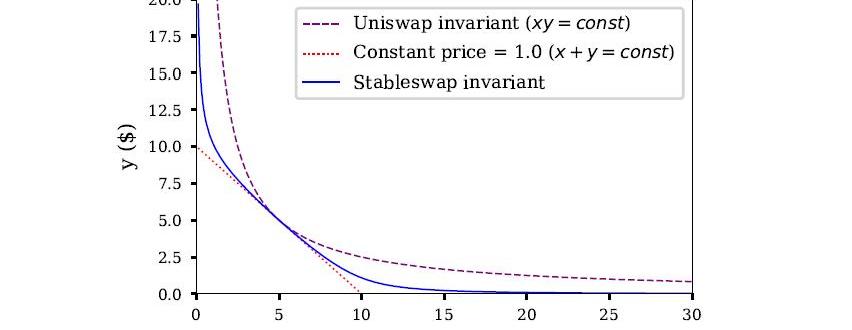

隨著基于AMM模式的流動性的發展,先進的混合恒定函數做市商(CFMM)出現了,它結合了多種功能和參數,以達到特定的目的。如調整流動性提供者的風險敞口,或者降低交易者的價格滑點。

例如,Curve的AMM結合了CPMM和CSMM,以提供資金池的流動性,從而降低給定交易范圍內的滑點。其結果是一條雙曲線(見圖藍線),對大多數交易返回線性兌換率,而只針對大額的交易返回指數價格。

國家杜馬金融市場委員會主席:已提交克里米亞加密貨幣基金相關法案:昨日據ethnews消息,克里米亞政府正在考慮允許設立一個加密貨幣基金,接受加密貨幣形式的投資,使外國人能夠不顧俄羅斯的制裁,向該地區進行投資。再將加密貨幣兌換成法幣,用于資助該地區的項目。4月20日,俄羅斯國家杜馬金融市場委員會主席Anatoly Aksakov表示,與此相關的一項加密貨幣法案已經提交給立法機構,將為昨日報道中描述的加密資產投資平臺提供法律依據。[2018/4/21]

Curve白皮書

本文其余部分將主要關注不同的AMM為了解決其關鍵問題會有什么不同的設計。盡管DeFi中的第一代AMM資金池在過去兩年中經歷了爆炸增長,但仍然有一些障礙,影響了他們的廣泛應用,

包括無常損失、低資本效率和多代幣敞口等問題。

阻礙AMM發展的一些固有問題

無常損失(ImpermanentLoss)

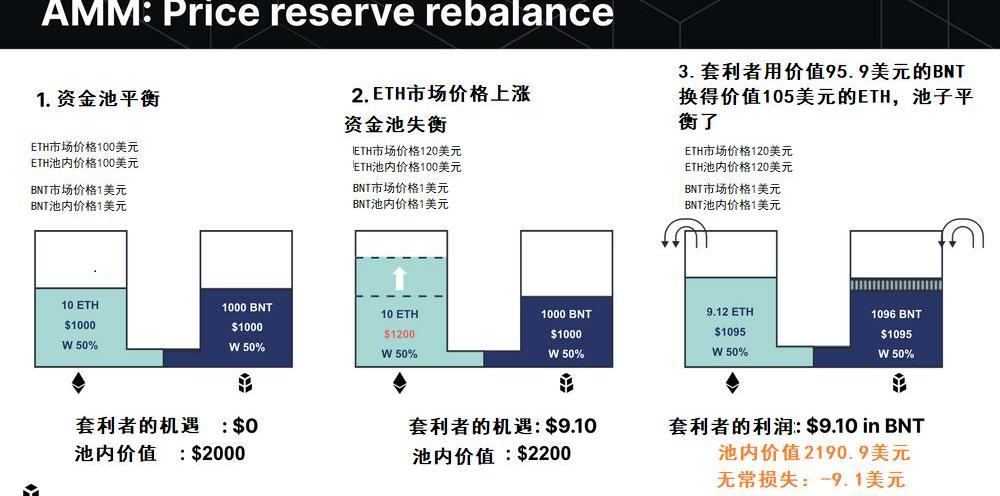

流動性提供者所面臨的最主要、最常見的未知風險是無常損失(即隨著時間變化,在AMM池中直接存入代幣和僅僅在錢包里持有代幣之間存在價值差)。只要AMM池內的代幣的市場價格往任意一方偏離,就會產生無常損失。由于AMM池不能自動調整兌換率,因而需要套利者通過買入價格偏低的資產或者賣出價格偏高的資產,直到AMM提供的價格與外部市場價格相匹配。而套利者獲得的利潤是從流動性提供者的口袋中抽走的,給流動性提供者帶來了損失。

國家杜馬金融市場委員會主席表示 俄羅斯已經提交一份加密數字貨幣監管法案:國家杜馬金融市場委員會主席阿納托利·阿克薩科夫(Anatoly Aksakov)表示,俄羅斯議員已經提交一份加密數字貨幣監管法案,并將在12月28日對該法案在國家杜馬進行闡述,其中將會把數字貨幣定位為“另一種形式的財產”。[2017/12/21]

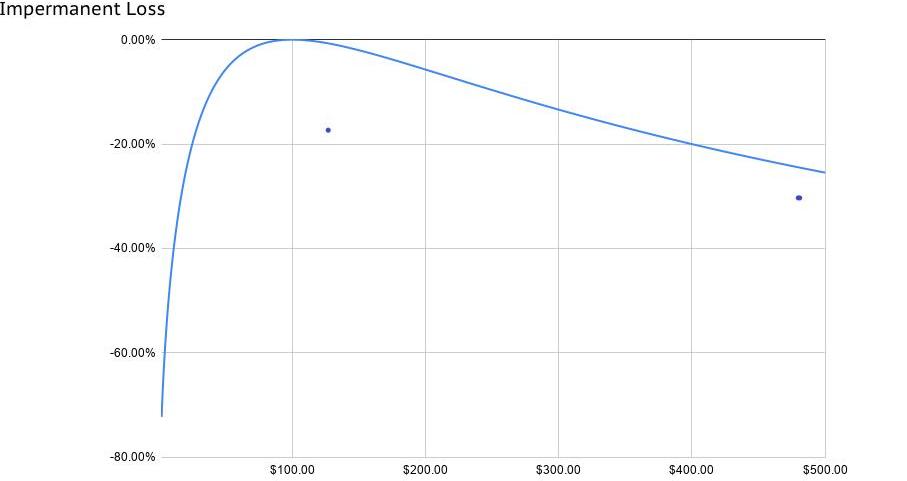

圖示:當池中交易對在價值上相對不平等時,AMM池是如何產生無常損失的。

在上面的圖示中,由于其他交易所的交易活動導致了ETH的市場價格發生變化,AMM資金池中產生無常損失。而對于這種外部價格變化,AMM的內部反應是:重新調整池中的兌換率以匹配外部市場的兌換率。在這個重新調整(即將池中的ETH換成BNT)的過程中,AMM池中的總儲備金略有下降。

之所以稱之為“無常”損失,是因為只要AMM內的代幣的相對價格恢復到原來那樣,虧損便消失,流動性提供者將賺得的交易費作為收益保留下來。然而,這種情況十分罕見,意味著大多數流動性提供者遭受的無常損失超過他們所獲得的交易費。下圖顯示了在考慮交易費之前,ETH/DAIAMM池中的流動性提供者遭受的無常損失。

ETH價格從低于100美元開始,開始產生的無常損失

AMM通常要求流動性提供者存入兩種不同的代幣,旨在為交易雙方提供相等的流動性。也就是說,流動性提供者不得不持有額外的ERC20儲備資產,這意味著他們無法保持對單一代幣的長期風險敞口,而是增加了多代幣風險敞口。如此一來,擁有大量單一代幣的團隊和想要提供流動性的個人被迫購買其他資產,才能為資金池提供流動性。從而減少了他們在池中對基礎代幣的持有量,并且增加了另一資產的風險敞口。

多代幣敞口(Multi-TokenExposure)

AMM通常要求流動性提供者存入兩種不同的代幣,旨在為交易雙方提供相等的流動性。也就是說,流動性提供者不得不持有額外的ERC20儲備資產,這意味著他們無法保持對單一代幣的長期風險敞口,而是增加了多代幣風險敞口。如此一來,擁有大量單一代幣的團隊和想要提供流動性的個人被迫購買其他資產,才能為資金池提供流動性。從而減少了他們在池中對基礎代幣的持有量,并且增加了另一資產的風險敞口。

低資本效率

AMM需要大量的流動性,才能達到基于訂單簿(orderbook)模式的交易所那樣的滑點水平,在這一點上其飽受詬病。這是由于AMM里大部分流動性僅在定價曲線開始轉向指數曲線時可用。因此,由于滑點較高,理性的交易者不會使用大部分流動性。

AMM流動性提供者無法決定提供給交易方的價格,這使得有些人把AMM稱為“懶惰的流動性”,因其利用率低且供應不足。然而,訂單簿交易所的做市商可以精確控制他們想要購買和出售代幣的價格點位。這帶來了高資本效率,但同時要求其積極參與以及監督流動性的供給。

改善AMM的先進解決方案

現在一些創新項目的新設計模式正解決著第一代AMM所具有的大多數局限。

高資本效率和低滑點的AMM

正如前面部分所提到的那樣,混合常數函數做市商(CFMM)只有在流動資金池到達界限時,滑點才能達到極低值,通過兌換率曲線(大多數是線性和拋物線的)表現出來。盡管這種模式下,由于資本利用率提高了,流動性提供者可以賺更多的費用(盡管每筆交易的費用較低),但是套利者仍然可以在資金池重新調整的過程中獲益。

Curve交易所內提供代幣之間的低滑點交換,這些代幣具有相對穩定的1:1兌換率。這意味著它的解決方案主要是為了穩定幣設計的,盡管他們最近上線了一些可以進行穩定交易的代幣對,比如打包版本的比特幣(renBTC和wBTC)。

BancorV2通過類似的機制將這種低滑點模型擴展至波動性資產,該機制可動態地更新池的儲備權重,以保持儲備池的價值為1:1的比率。此解決方案可在相同價格區域內擴大流動性,同時保持激勵套利者采取行動重新平衡資金池。

減少無常損失

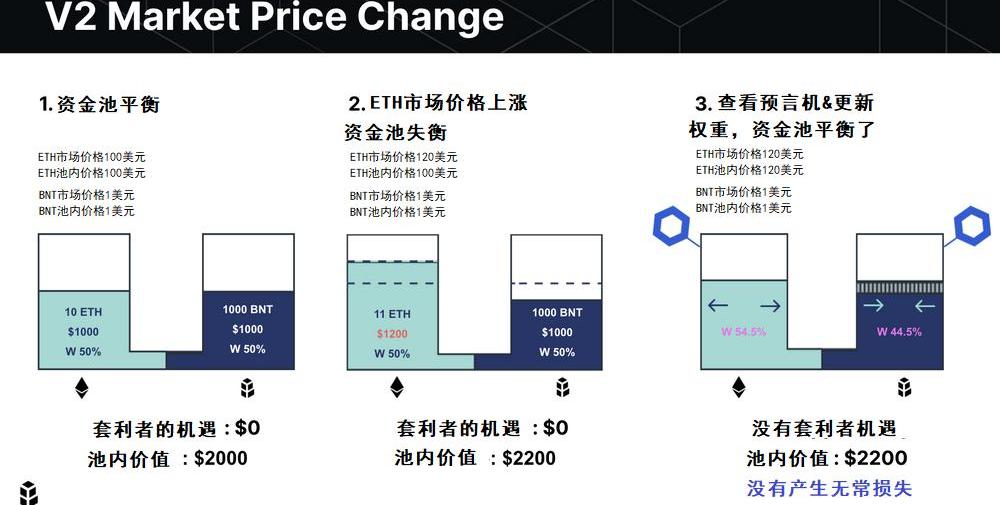

Bancor想要在其即將發布的V2版本中首次解決波動性代幣的無常損失問題。BancorV2通過使用錨定的流動性儲備,保持其AMM儲備的相對價值不變,從而降低了出現無常損失的風險。直到最近,這都是通過保持恒定1:1價格比率的鏡像資產來實現的。但是BancorV2使用Chainlink的預言機將這種概念應用到兌換率多變的資產。這種解決方案將成為AMM利用非穩定幣數字資產的重大突破,因為它可以降低流動性提供者的風險。

通過使用Chainlink預言機,BancorV2池能夠保持準確的兌換率,即使代幣的定價受外部市場價格變化影響而偏離。有了預言機,兌換率不再由套利者決定,而是由預言機提供價格更新,調整AMM的權重,因而內部兌換率與外部市場價格相匹配。這樣做的好處是,套利者不再以“無常損失”的形式從流動性提供者的口袋里抽走利潤。

圖示:市場價格改變后,BancorV2如何使用Chainlink預言機來避免無常損失。

相反,套利者只需在AMM池中平衡代幣分配,以應對代幣交易。BancorV2始終鼓勵流動資金池恢復平衡,因為權重較低的儲備池的流動性提供者賺取更高的投資回報率,直到AMM池調整到50/50的權重便恢復正常。總的來說,用戶和代幣團隊都對其存入的流動性資金更有信心,相信其能夠通過交易費用產生利潤,并且不會常規的市場價格波動而貶值。

多代幣敞口

UniswapV2允許任意的ERC20代幣和其他任意ERC20代幣配對,流動性提供者不再必須面臨ETH風險敞口。這使得流動性提供者靈活地保持更加多樣化的ERC20代幣頭寸組合,并為交易創造更多潛在的流動性池組合,以從中獲得流動性。

BancorV2更進一步,它去掉了必須存入兩種流動性資產的硬性要求,使得流動性提供者保持了單一代幣的風險敞口。通過Chainlink預言機來追溯流動性儲備池的價格,用戶可以在AMM中保持對任意單個代幣的風險敞口,即保持對任意ERC20代幣的100%的風險敞口,或對BNT代幣100%的風險敞口,或這兩者之間的任意分配。

對于那些希望對其首選資產擁有100%的風險敞口的加密貨幣投資者來說,這是最理想的選擇,尤其是在想要減輕無常損失的情況下。這可能會吸引想要在AMM上提供低風險流動性且無需購買額外資產的代幣團隊和投資基金。

AMM的未來創新

從Bancor到Uniswap再到Curve等等,AMM技術正在為獲得任意數字資產的即時流動性帶來了新的可能性。AMM不僅為缺乏流動性的市場提供了報價,而且還是以一種高度安全、全球可訪問以及非托管的方式進行的。

盡管AMM已經經歷過了爆炸式的增長,但是這些圍繞提高資本效率、改善多資產池和減少無常損失的創新,為吸引傳統市場里更龐大的流動性提供者提供了基本的基礎設施。隨著資本利用風險越低以及更加符合用戶要求,DeFi已準備好進行大規模的融資行為。

聲明:ECN的翻譯工作旨在為中國以太坊社區傳遞優質資訊和學習資源,文章版權歸原作者所有,轉載須注明原文出處以及ethereum.cn,若需長期轉載,請聯系ethereumcn@gmail.com進行授權。

Tags:AMMBANBancorANCMammonBANKBancor Governance Tokenzzz.finance v2

近年,區塊鏈行業的迅速崛起,相關應用場景的落地,多種加密數字資產帶來巨大的經濟機遇和商業價值,讓投資者們紛紛將目光投入數字貨幣領域。而行業頂端——數字貨幣交易所,更是更多投資者聚焦的地方.

1900/1/1 0:00:00上期回顧 受DeFi熱潮帶動,ETH仍處于領漲市場狀態,但其他主流幣種出現不同程度回調。但當DeFi市場盈利資金回流之后,將推漲主流幣種.

1900/1/1 0:00:00數據分析師?|Carol?編輯|畢彤彤出品|PANewsDeFi已經進入了“農耕時代”。此時,“農民”們“種瓜”得到的已經不止是“瓜”,還有更值錢的“寶石”.

1900/1/1 0:00:008月22-23日,2020全球區塊鏈算力大會,暨新基建礦業峰會在成都舉辦,大會由成都市新經濟委、成都市科技局及成都市成華區人民政府指導.

1900/1/1 0:00:00免責聲明:本專欄內容概不構成任何投資意見,內容亦并非就任何個別投資者的特定投資目標、財務狀況及個別需要而編制。投資者不應只按本專欄內容進行投資.

1900/1/1 0:00:00本文來源:中國經營報 作者:鄭瑜張榮旺 數字貨幣正在持續引爆A股市場,數字貨幣指數近五日上漲了近5%。8月18日,贏時勝、御銀股份封板,格爾軟件、新開普等13只概念股上漲.

1900/1/1 0:00:00