BTC/HKD-0.87%

BTC/HKD-0.87% ETH/HKD-2.78%

ETH/HKD-2.78% LTC/HKD-2.66%

LTC/HKD-2.66% ADA/HKD-4.35%

ADA/HKD-4.35% SOL/HKD-3.65%

SOL/HKD-3.65% XRP/HKD-5.62%

XRP/HKD-5.62%本文來源:金色財經

作者:Maxwell

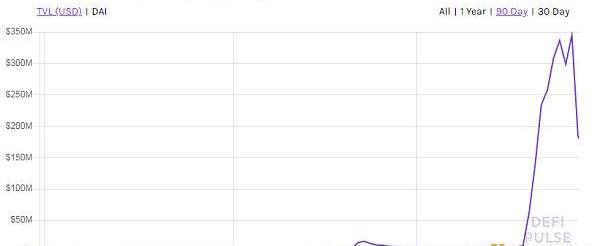

DeFi很火。最新數據顯示,DeFi中鎖定的代幣總市值已經突破35億美元。

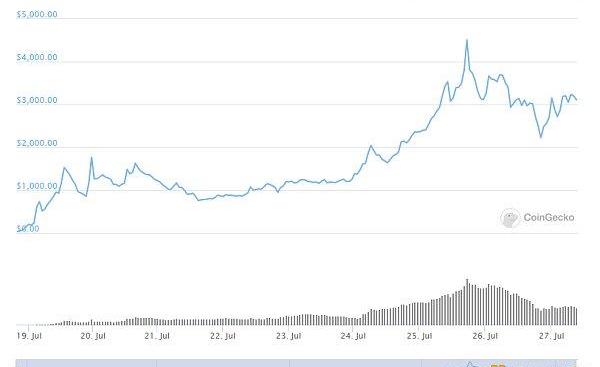

YearnFinance是最新的DeFi寵兒,其YFI代幣正獲得大量關注。7月18日聚合收益平臺yearn推出治理代幣YFI,沒有預挖和預售,在7天內完全通過流動性挖礦分發全部30000YFI代幣

自推出YFI以來,YearnFinanc鎖定代幣價值急劇增加,一周內從9百萬美元增加到3.45億美元。YFI代幣分發完畢之后,其鎖定代幣價值從3.45億美元下降到目前的1.84億美元。

美聯儲卡什卡利:狗狗幣是龐氏騙局:6月21日消息,針對Coinbase首席法律官Paul Grewal在領英上發布關于“狗狗幣正確讀音”的調查,美國明尼阿波利斯聯邦儲備銀行行長尼爾·卡什卡利(Neel Kashkari)評論稱:“正確的發音是ponzi(龐氏騙局)”。此前消息,卡什卡利曾在今年2月份稱比特幣是一個巨大的垃圾箱。[2021/6/21 23:51:55]

YFI價格方面,流動性挖礦之后YFI價格一路上漲,最高價格為4500美元,較初始發行時的34美元上漲超過130倍。YFI代幣分發完畢之后,YFI價格下降至3100美元,較初始價格上漲仍然超過90倍。

動態 | 涉嫌參與加密龐氏騙局BitClub的Jobadiah Weeks被實施審前拘留:根據美國佛羅里達州一名聯邦法官最近的命令,涉嫌加密龐氏騙局BitClub的共謀者喬Jobadiah Weeks將繼續留在監獄里,直到審判。聯邦起訴書指控Jobadiah Weeks和涉嫌共謀者經營涉及加密貨幣挖礦的大規模龐氏騙局,2019年12月20日的命令拒絕審前釋放Weeks。法院指出,與美國缺乏聯系、聲稱想要放棄公民身份以及擁有大量資產(加密貨幣和其他)是反對將其釋放的因素。Weeks已經從佛羅里達轉移到新澤西。(The Block)[2019/12/28]

除了YFI,近期不少DeFi代幣價格都呈現單邊上漲現象,漲幅巨大。Multicoin投資團隊前成員、知名區塊鏈博主TonySheng近日借用龐氏經濟學概念,以YFI為例分析了YFI的設計機制如何讓其價格不斷上漲。他表示,他持有YFI,但倉位并不大,其分析也不是買入YFI的投資建議。以下為他的分析:

動態 | 美國三名男子涉嫌操縱7.22億美元的加密龐氏騙局被捕:美國司法部12月10日發布公告稱,美國新澤西州當局宣布逮捕了三名男子,他們涉嫌詐騙投資者超過7.22億美元,作為所謂加密龐氏騙局BitClub Network的一部分。根據新聞稿,BitClub Network承諾以高回報率換取在共享加密貨幣挖礦池中的投資。據稱,該計劃中心的當事方涉嫌將其中超過7.22億美元的資金挪用到他們自己奢華的生活中,而不是承諾的礦業池中。[2019/12/11]

我不確定是誰發明的"龐氏經濟學"這個詞,但它對金融工程來說是一個很聰明的術語,現在它們正發生在DeFi中。這種做法有好有壞,本文我將完全中立地看待龐氏經濟學,只是對它怎么影響系統中每個人的行為很感興趣。

可以將龐氏經濟學解讀為,建造一個系統,這一系統的代幣價格不能不上升。

世界銀行行長:大多數加密貨幣極像龐氏騙局:世界銀行行長金墉周三稱,正在研究加密貨幣的應用,但“大多數加密貨幣基本上都是龐氏騙局,目前并不清楚它們將如何運作”。金墉還表示,希望區塊鏈技術能夠在發展中國家“更有效地追蹤資金”并減少腐敗。[2018/2/8]

YFI提供了幾個示例說明上述龐氏經濟學如何可能。簡言之,龐氏經濟學誘發賣方流動性危機。這意味著賣單不足,因此進入系統的每一個美元都會在邊際上不斷推高代幣價格。

怎么能做到呢?減少供給和增加需求。以下是YFI用的三種方法。

1、限制流通量

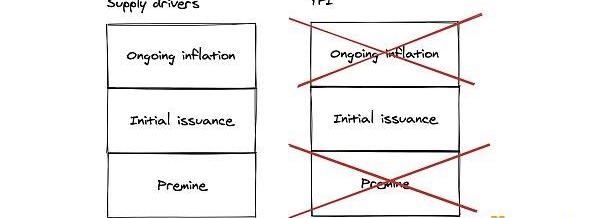

有三種供給增加因素:預挖、首次發行和持續通貨膨脹,見上圖。大多數代幣至少有兩種。

預挖通常分配給團隊和早期投資者,并可以通過兌現時間表來調節。

初始發行面向投資者和社區早期用戶,無論是通過YieldFarming還是眾籌

持續的通貨膨脹是投資者staking或持續使用平臺所獲取的收入

可以用這三個標準,檢視一下你最喜歡的代幣。

YFI在七天內向流動性提供商初始發行3萬枚代幣。因為市場上沒有代幣,唯一的獲取方法是通過YieldFarm。市場上的賣家僅限于那些已經farm過他們的賣家。

2、刺激需求

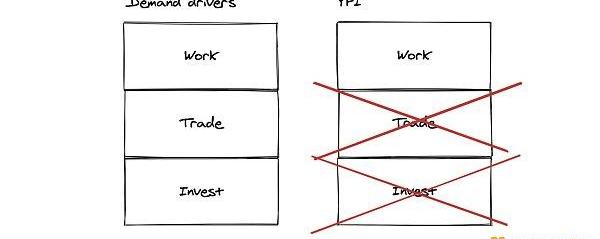

如果沒有需求,沒有供應也不會用太大效果。我將需求刺激因素分為三類:

投資:持有代幣很長一段時間,因為你相信它會因網絡的增長而升值

交易:短時持有代幣,因為你認為你可以在短期波動中賺錢

生產:持有代幣在系統中做生產性工作,以賺取回報

YFI主要是被用來生產。可以這么簡化理解,隨著時間的推移,YFI市場將有更多的投資者和交易者,但由于YFI可以同通過stake從iearn生態系統中賺取回報,用戶有強烈的動機持有YFI,從而被動地從網絡中賺取收入。如果他們足夠關心,則使用YFI來參與治理網絡。。

3、"操縱"資金池

更少的供給加上更多的需求,結果是越來越高的價格...。老兄,你看到的就是我正展示給你們的供求定律。

是的,這一切都集中在"操縱"系統中,不斷鎖定供給并推動需求。

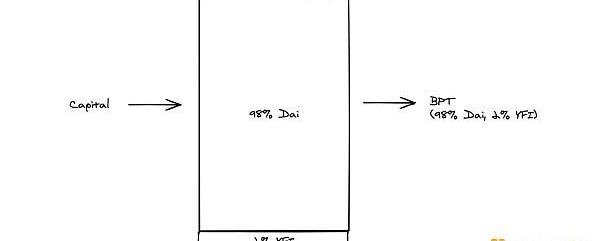

對于YFI,最好的例子是第二個收益池,用戶可以將98%的Dai和2%的YFI存入池子以獲得YFI。由于市場上沒有YFI,人們將數千萬的Dai存入池中,自動轉換為YFI。98/2的混合可最大化此效果,也是Balancer協議允許的最大不平衡。

用戶買入YFI來獲取YFI收益。我冒昧地猜測,至少有一半進入資金池中的Dai沒有意識到他們在stake時是在"買入"YFI。

這些機制也在SNX這樣的資產中起作用。通過存入SNX同時減少SNX供應并推動SNX需求,在鑄造sUSD方面獲得豐厚回報。

接下來會發生什么?

對于YFI,我希望能看到區塊鏈歷史上最令人興奮的社區治理實驗之一。這當然很有可能。

對于其他協議,我預計在破解系統龐氏經濟學方面會有更多的關注。

當然會有很多風險。如果我不提風險,我會失職的。除了通常的那些風險,這些系統具有極端的反身性。隨著事物的發展,使價格急劇上漲的同樣機制也會在反轉時使價格極速下跌。所以祝你好運并玩得開心,但要注意安全。

作者:?CalvinLiu 翻譯:?阿劍 上周,我向我老爸演示了如何使用Compound。我花了大概兩個小時,才讓他妥帖地理解了下列步驟的原理和用意:把USD發送到一個大型中心化交易所為自己的交.

1900/1/1 0:00:007月24日,Polkadot拿出30萬DOT開啟第三輪公募。不到3天,公募結束,募資地址中收到了3791枚BTC,折合約4070萬美元.

1900/1/1 0:00:00關鍵要點? ●?比特幣飆升至關鍵阻力位之上。交易量和期貨未平倉合約量均創下3?月暴跌后的新紀錄.

1900/1/1 0:00:00來源: 鏈捕手 作者:龔荃宇 加密資產托管市場的利好 7月下旬,美國貨幣監理署在一封公開信中表示,其管轄范圍內的銀行現已獲準提供加密資產托管服務.

1900/1/1 0:00:00Overview概述 數字貨幣市場作為一個7x24小時交易的市場,靠人工全天候盯盤是不可實現的,所以量化交易和程序系統交易則在數字貨幣市場存在天然的生長土壤.

1900/1/1 0:00:00轉自:鏈聞 撰文:PeterJohnson與PeteMscichowski,分別為JumpCapital金融科技和加密行業投資負責人與MBA風投助理實習生 翻譯:盧江飛 今年初.

1900/1/1 0:00:00