BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD+0.1%

ETH/HKD+0.1% LTC/HKD-1.76%

LTC/HKD-1.76% ADA/HKD-1.74%

ADA/HKD-1.74% SOL/HKD-1.57%

SOL/HKD-1.57% XRP/HKD-1.13%

XRP/HKD-1.13%原文標題:《DeFi樂高王國開始構建--Balancer流動性池全解|TokenInsight》

撰文:TokenInsight

7月29日Balancer屏蔽YFII的事件引起市場對Balancer的不滿。TokenInsightResearch通過分析Balancer平臺7月30日流動性池數據,發現Balancer存在空池現象。但Balancer作為YFI平臺內嵌的收益聚合渠道之一,與YFI完美呈現DeFi的樂高特性,推動DeFi良好發展。

Balancer是YFI連環流動性挖礦的重要一環

2020年7月29日Balancer前端對YFII進行屏蔽引發市場對Balancer的不滿。YFI是yearn.finance項目的治理型資產,在7月份以極高收益引起DeFi市場熱議。而YFII借助YFI近期發展勢頭橫空出世,成為新的話題。TokenInsightResearch認為Balancer事件只是YFI熱潮當中的一個插曲,后續DeFi發展將出現更多層出不窮的項目、事件;以及鑒于在流動性挖礦期間DeFi行業的泡沫已經有初步積累,此次YFI大熱讓DeFi的泡沫在該基礎上進一步積累。

Beosin:ULME代幣項目遭受黑客攻擊事件簡析:金色財經報道,10月25日,據Beosin EagleEye 安全預警與監控平臺檢測顯示,ULME代幣項目被黑客攻擊,目前造成50646 BUSD損失,黑客首先利用閃電貸借出BUSD,由于用戶前面給ULME合約授權,攻擊者遍歷了對合約進行授權的地址,然后批量轉出已授權用戶的BUSD到合約中,提高價格ULME價格,然后黑客賣掉之前閃電貸借出的ULME,賺取BUSD,歸還閃電貸獲利離場。Beosin安全團隊建議用戶用戶取消BUSD對ULME合約的授權并及時轉移資金減少損失。[2022/10/25 16:38:21]

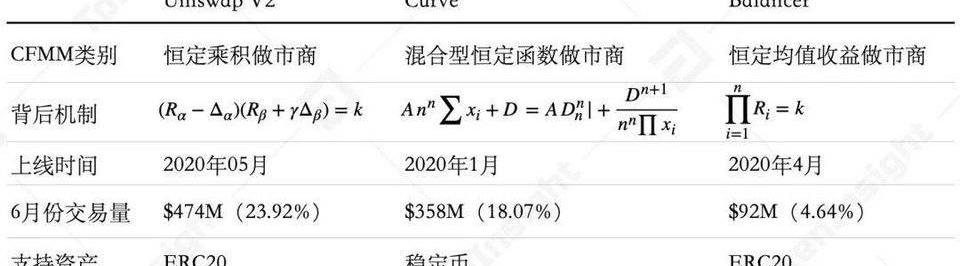

Balancer屬于DeFi生態中的去中心化交易所,采用恒定均值收益函數為定價模式。它與其他采用不同恒定函數的DEX構成DEX中特殊的一類,即恒定函數做市商。如下表格為恒定做市商典型代表,其中Balancer與Uniswap最大的不同在于:Uniswap的每個流動性池只能由兩種資產組成,Balancer可以僅由1種或者超過2種資產組成。目前Balancer的流動性池可由多達8種資產構成。

今年6月份自動做市商借助流動性挖礦這一東風表現強勁,其中Balancer的6月份表現稍遜于其他AMM。關于DEX以及AMM的歷史表現在TokenInsightResearch近期的《2020上半年DeFi行業研究報告-Part1DEXs》中另有詳細介紹。

慢霧:DEUS Finance 二次被黑簡析:據慢霧區情報,DEUS Finance DAO在4月28日遭受閃電貸攻擊,慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者在攻擊之前先往DeiLenderSolidex抵押了SolidexsAMM-USDC/DEI的LP。

2.在幾個小時后攻擊者先從多個池子閃電貸借出143200000USDC。

3.隨后攻擊者使用借來的USDC在BaseV1Pair進行了swap操作,兌換出了9547716.9個的DEI,由于DeiLenderSolidex中的getOnChainPrice函數是直接獲取DEI-USDC交易對的代幣余額進行LP價格計算。因此在此次Swap操作中將拉高getOnChainPrice函數獲取的LP價格。

4.在進行Swap操作后,攻擊者在DeiLenderSolidex合約中通過borrow函數進行借貸,由于borrow函數中用isSolvent進行借貸檢查,而在isSolvent是使用了getOnChainPrice函數參與檢查。但在步驟3中getOnChainPrice的結果已經被拉高了。導致攻擊者超額借出更多的DEI。

5.最后著攻擊者在把用借貸出來DEI兌換成USDC歸還從幾個池子借出來的USDC,獲利離場。

針對該事件,慢霧安全團隊給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/4/28 2:37:18]

Grim Finance 被黑簡析:攻擊者通過閃電貸借出 WFTM 與 BTC 代幣:據慢霧區情報,2021 年 12 月 19 日,Fantom 鏈上 Grim Finance 項目遭受攻擊。慢霧安全團隊進行分析后以簡訊的形式分享給大家。

1. 攻擊者通過閃電貸借出 WFTM 與 BTC 代幣,并在 SpiritSwap 中添加流動性獲得 SPIRIT-LP 流動性憑證。

2. 隨后攻擊者通過 Grim Finance 的 GrimBoostVault 合約中的 depositFor 函數進行流動性抵押操作,而 depositFor 允許用戶指定轉入的 token 并通過 safeTransferFrom 將用戶指定的代幣轉入 GrimBoostVault 中,depositFor 會根據用戶轉賬前后本合約與策略池預期接收代幣(預期接收 want 代幣,本次攻擊中應為 SPIRIT-LP)的差值為用戶鑄造抵押憑證。

3. 但由于 depositFor 函數并未檢查用戶指定轉入的 token 的合法性,攻擊者在調用 depositFor 函數時傳入了由攻擊者惡意創建的代幣合約地址。當 GrimBoostVault 通過 safeTransferFrom 函數調用惡意合約的 transferFrom 函數時,惡意合約再次重入調用了 depositFor 函數。攻擊者進行了多次重入并在最后一次轉入真正的 SPIRIT-LP 流動性憑證進行抵押,此操作確保了在重入前后 GrimBoostVault 預期接收代幣的差值存在。隨后 depositFor 函數根據此差值計算并為攻擊者鑄造對應的抵押憑證。

4. 由于攻擊者對 GrimBoostVault 合約重入了多次,因此 GrimBoostVault 合約為攻擊者鑄造了遠多于預期的抵押憑證。攻擊者使用此憑證在 GrimBoostVault 合約中取出了遠多于之前抵押的 SPIRIT-LP 流動性憑證。隨后攻擊者使用此 SPIRIT-LP 流動性憑證移除流動性獲得 WFTM 與 BTC 代幣并歸還閃電貸完成獲利。

此次攻擊是由于 GrimBoostVault 合約的 depositFor 函數未對用戶傳入的 token 的合法性進行檢查且無防重入鎖,導致惡意用戶可以傳入惡意代幣地址對 depositFor 進行重入獲得遠多于預期的抵押憑證。慢霧安全團隊建議:對于用戶傳入的參數應檢查其是否符合預期,對于函數中的外部調用應控制好外部調用帶來的重入攻擊等風險。[2021/12/19 7:49:04]

恒定做市商典型代表,來源:TokenInsight

Force DAO 代幣增發漏洞簡析:據慢霧區消息,DeFi 量化對沖基金 Force DAO 項目的 FORCE 代幣被大量增發。經慢霧安全團隊分析發現: 在用戶進行 deposit 操縱時,Force DAO 會為用戶鑄造 xFORCE 代幣,并通過 FORCE 代幣合約的 transferFrom 函數將 FORCE 代幣轉入 ForceProfitSharing 合約中。但 FORCE 代幣合約的 transferFrom 函數使用了 if-else 邏輯來檢查用戶的授權額度,當用戶的授權額度不足時 transferFrom 函數返回 false,而 ForceProfitSharing 合約并未對其返回值進行檢查。導致了 deposit 的邏輯正常執行,xFORCE 代幣被順利鑄造給用戶,但由于 transferFrom 函數執行失敗 FORCE 代幣并未被真正充值進 ForceProfitSharing 合約中。最終造成 FORCE 代幣被非預期的大量鑄造的問題。 此漏洞發生的主要原因在于 FORCE 代幣的 transferFrom 函數使用了`假充值`寫法,但外部合約在對其進行調用時并未嚴格的判斷其返回值,最終導致這一慘劇的發生。慢霧安全團隊建議在對接此類寫法的代幣時使用 require 對其返回值進行檢查,以避免此問題的發生。[2021/4/4 19:45:30]

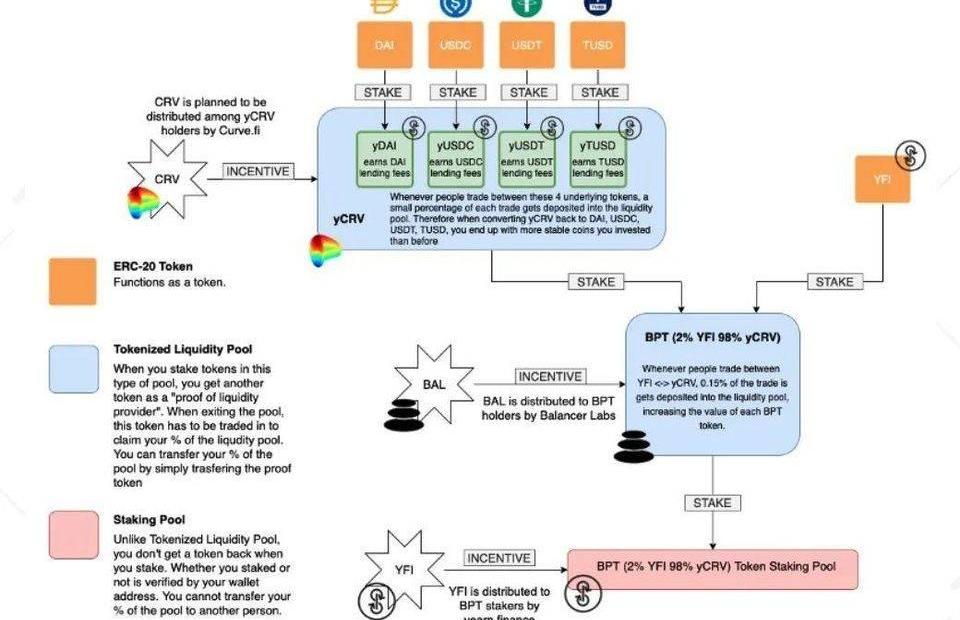

YFI的大熱在于用戶可通過yearn.finance完成不同的流動性挖礦策略,包括可通過Curve、Balancer、與yearn.finance完成流動性挖礦。首先在Curve的ypools中通過提供資產以獲取yCRV;第二步則是在Balancer上存入98%yCRV和2%YFI換取BPT,獲得BAL獎勵;最后再將BPT放于yearn管理頁面賺取YFI。

Harvest.Finance被黑事件簡析:10月26號,據慢霧區消息 Harvest Finance 項目遭受閃電貸攻擊,損失超過 400 萬美元。以下為慢霧安全團隊對此事件的簡要分析。

1. 攻擊者通過 Tornado.cash 轉入 20ETH 作為后續攻擊手續費;

2. 攻擊者通過 UniswapV2 閃電貸借出巨額 USDC 與 USDT;

3. 攻擊者先通過 Curve 的 exchange_underlying 函數將 USDT 換成 USDC,此時 Curve yUSDC 池中的 investedUnderlyingBalance 將相對應的變小;

4. 隨后攻擊者通過 Harvest 的 deposit 將巨額 USDC 充值進 Vault 中,充值的同時 Harvest 的 Vault 將鑄出 fUSDC,而鑄出的數量計算方式如下:

amount.mul(totalSupply()).div(underlyingBalanceWithInvestment());

計算方式中的 underlyingBalanceWithInvestment 一部分取的是 Curve 中的 investedUnderlyingBalance 值,由于 Curve 中 investedUnderlyingBalance 的變化將導致 Vault 鑄出更多的 fUSDC;

5. 之后再通過 Curve 把 USDC 換成 USDT 將失衡的價格拉回正常;

6. 最后只需要把 fUSDC 歸還給 Vault 即可獲得比充值時更多的 USDC;

7. 隨后攻擊者開始重復此過程持續獲利;

其他攻擊流程與上訴分析過程類似。參考交易哈希:0x35f8d2f572fceaac9288e5d462117850ef2694786992a8c3f6d02612277b0877。

此次攻擊主要是 Harvest Finance 的 fToken(fUSDC、fUSDT...) 在鑄幣時采用的是 Curve y池中的報價(即使用 Curve 作為喂價來源),導致攻擊者可以通過巨額兌換操控預言機的價格來控制 Harvest Finance 中 fToken 的鑄幣數量,從而使攻擊者有利可圖。[2020/10/26]

YFI連環流動性挖礦策略,來源:ChainLinkGod

上述挖礦策略依靠DEX和yearn.finance實現,yearn.finance在其中的主要作用為收益聚合器,DEX是重要環節。Balancer被納入收益挖礦的重要一環的原因在于其背后所采用的恒定函數。恒定函數作為Balancer流動性池內的資產價格機制,決定了Balancer的基本特質。

所有CFMMs主要以采用的定價機制不同而區分,Uniswap流動性池均以2類資產構成,且比例固定為50%:50%。Balancer較Uniswap更有彈性空間,流動性池可以由多種不同資產構成;在由兩類資產構成的流動性池中,甚至不局限于50%:50%。yearn.finance平臺的治理型資產YFI在Balancer中可創建出無常損失最小的流動性池,因而Balancer被選為yearn.finance平臺中重要參與者。

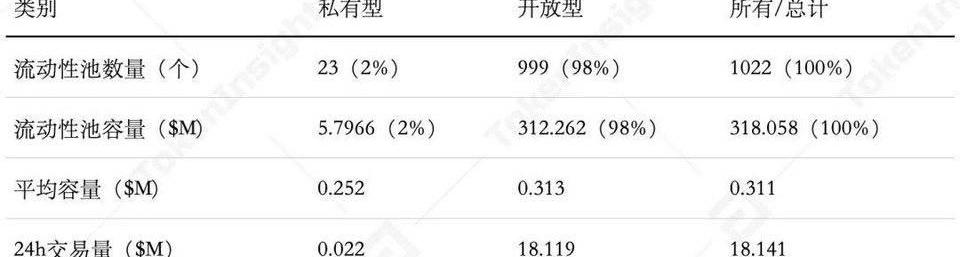

7月30日Balancer流動性池空池現象嚴重

TokenInsightResearch取Balancer2020年7月30日當天的平臺官網數據,進一步分析其當日流動性池全貌。如下圖所示Balancer當前總流動性池數量超過1千,流動性總量超過3億美元。該平臺流動性池由私有型和開放型兩類構成,開放型流動性池允許任意用戶提供流動性,以及交易相應資產;封閉型流動性池則對流動性提供者受限,但允許交易者交易。開放型在數量、流動性容量和交易量上遠遠超過私有型。

Balancer流動性池基本概覽,來源:Balancer,TokenInsight

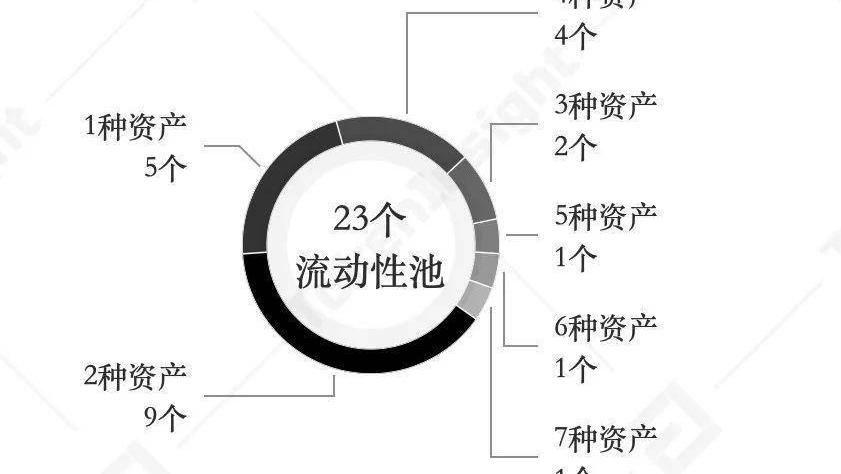

私有型流動性池

私有型流動性池在7月30日僅有23個,每個流動性池包含的資產類型及數量不一。下圖所示23個私有型流動性池中有5個僅由1種資產構成,有1個流動性池其資產高達7種。由2類資產構成的流動性池個數最多,顯然用戶更偏好由2種資產構成的流動性池。這一結論在開放型流動性池中同樣得到驗證,TokenInsightResearch認為此現象發生的原因在于其風險更低。

Balancer私有型流動性池資產種類數量分布,來源:Balancer,TokenInsight

此外私有型流動性池24h總交易量很少,且僅由3個流動性池貢獻。流動性容量數據同樣表明私有型流動性池分布極端不平衡,其中有17個流動性池低于500美元,2個在45萬-65萬美元,4個高于1百萬美元。TokenInsightResearch發現這17個低流動性的流動性池不在Balancer的白名單內,出于風險考量,極少用戶會選擇為這些池提供流動性或者交易流動性池內部資產因而這些流動性池往往處于枯竭狀態。

由于私有型流動性池對參與人設限,且Balancer仍處于成立早期,私有型流動性池數據并未展現Balancer發展全貌以及其他特性。

開放型流動性池

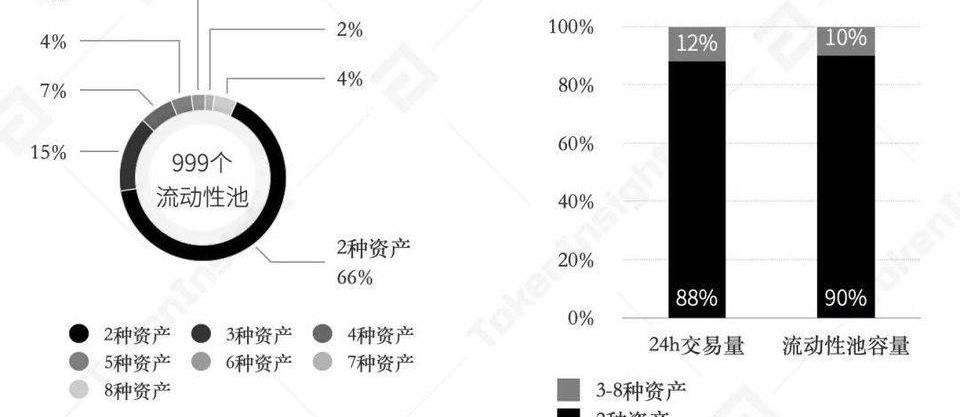

Balancer開放型流動性池資產種類數量分布、24h交易量與流動性池容量,來源:Balancer,TokenInsight

Balancer開放型流動性池數量較多,總量達到999個。單個開放型流動性池支持的資產種類目前為2種至8種不等,其中近70%的流動性池由2種資產構成。與私有型流動性池不同,開放型流動性池沒有由單種資產構成的流動性池。從24h交易量和流動性池容量上看,由2類資產構成的流動性池數量占66%,但卻貢獻了88%的24h交易量和90%流動性池容量。

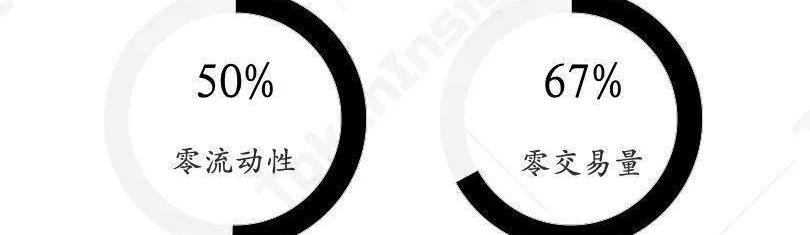

TokenInsightResearch進一步以流動性容量和24h交易量兩個維度分析發現Balancer開放型流動性池空池現象明顯。Balancer開放型流動性池的流動性以及24h交易量數據如下圖所示,研究當日50%的流動性池出現流動性枯竭,17%的流動性池盡管未枯竭但其24h交易量為0。此枯竭現象為長期還是短期仍需要進一步探討。

7月30日Balancer開放型流動性池空池現象,來源:Balancer,TokenInsight

YFI促進Balancer流動性池良好發展

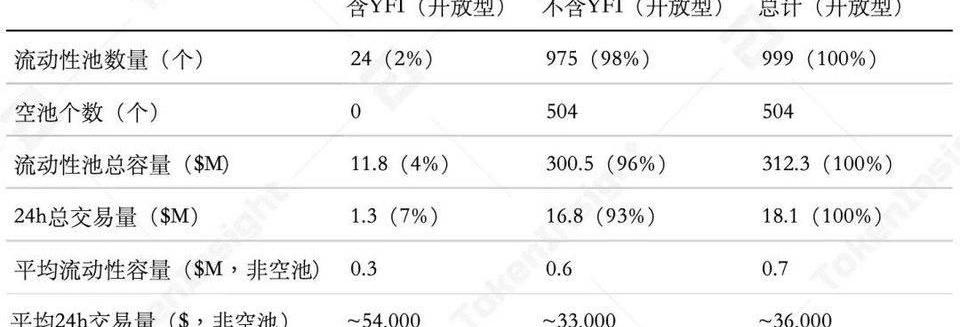

2020年7月30日截取的數據表明Balancer當中含有YFI的流動性池數量有24個,且均為開放型流動性池。這24個流動性池流動性總量達到近1200萬美元,24h交易量超過120萬美元。含YFI與不含YFI的流動性池數據對比如下所示。

Balancer開放型流動性池含YFI與不含YFI對比,來源:Balancer,TokenInsight

含YFI的流動性池數量占開放型總數量4%,且空池數量為0。其7月30日交易量達到7%,當日含YFI的流動性池平均每個池其日交易量為不含YFI的流動性池平均日交易量的1.6倍。因而含有YFI的流動性池在交易上更活躍。

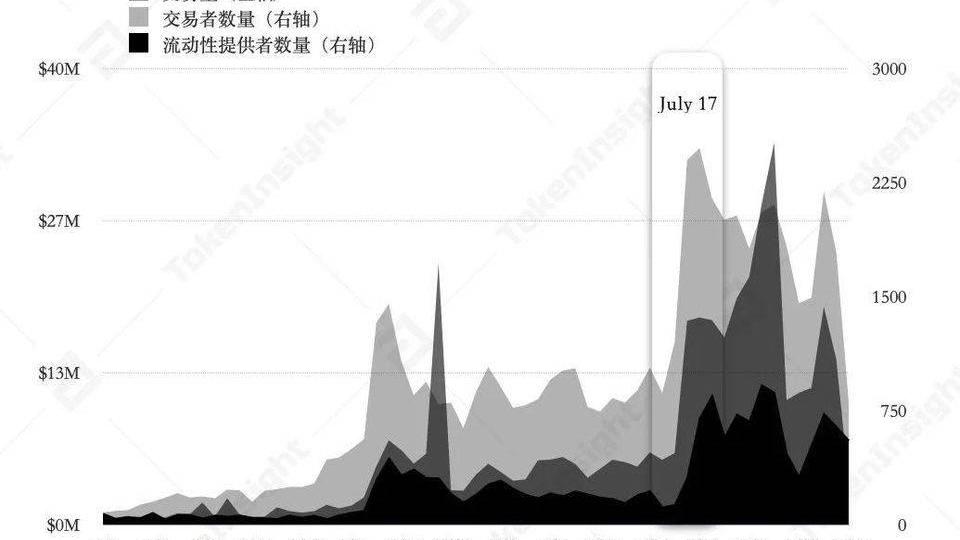

如下圖為Balancer自6月份以來的日交易量、交易者數量與流動性提供者數量趨勢圖,圖中顯示在7月17日yearn.finance宣布啟動治理型資產YFI后Balancer三項數據均迎來歷史大漲幅。這一現象表明YFI對Balancer的良性沖擊。

Balancer歷史日交易量、交易者數量和流動性提供者數量趨勢圖,來源:DuneAnalytics,TokenInsight

截至目前yearn.finance仍然是DeFi領域最為成功的項目之一,它與Balancer、Curve體現并驗證了DeFi樂高性質的可行性。YFI的連環挖礦策略涉及多個平臺參與,平臺參與者互相支持對方資產質押達到功能上的連接進而實現DeFi的樂高性質。

盡管不可否認Balancer、Curve與yearn.finance三個平臺之間的良性互動推動了DeFi發展,但其超高收益吸引大批逐利者涌入,進一步推高DeFi的泡沫。同時YFI的成功導致DeFi領域出現了更多復制品,市場對這類復制品需謹慎對待。

Tags:NCEANCBALbalanceAugmented FinanceNeonomad FinanceQura GlobalFivebalance

作者|如仔 出品|奔跑財經 三年前的8月1日,比特幣礦工在區塊高度478558執行硬分叉,6小時后,ViaBTC礦池成功挖出了BCH的第一個區塊鏈,比特幣自此正式分為兩條鏈:BTC和BCH.

1900/1/1 0:00:00作者:Tony 來源:IPFS原力區 筆者之前在某頻道看到過一個恐慌市場的分析,其觀點是:假若官方設定凍結期20天、線性釋放期為180天的話,32G算力需要抵押40個Fil.

1900/1/1 0:00:00北京時間7月31日晚,Filecoin官方在Slack社交平臺表示,校準網于北京時間8月1日重啟,測試網激勵競賽代碼凍結,經濟模型的具體參數在主網上線前會持續調整和優化.

1900/1/1 0:00:00就在隔夜凌晨,美國聯邦法院表示,根據華盛頓特區法律,比特幣被定義為“貨幣”。指出,虛擬貨幣比特幣是華盛頓特區《貨幣傳輸者法》所涵蓋的一種“貨幣”.

1900/1/1 0:00:00摘要 DeFi行業高速發展并未帶動ETH的真實需求,以太坊生態格局的死結待解。根據DappTotal的統計數據,截止7月26日各鏈DeFi項目以質押等形式鎖倉的代幣總值為36.8億美元,7日內增.

1900/1/1 0:00:00寫在前面: 2020年上半年,以比特幣為代表的加密貨幣行業經歷了驚人的增長,而Coinbase作為行業內的頭部機構,它觀察到了哪些牛市征兆?另外,作為“財富密碼”的制造機.

1900/1/1 0:00:00