BTC/HKD-0.08%

BTC/HKD-0.08% ETH/HKD+0.6%

ETH/HKD+0.6% LTC/HKD+0%

LTC/HKD+0% ADA/HKD+0.72%

ADA/HKD+0.72% SOL/HKD-0.13%

SOL/HKD-0.13% XRP/HKD+0.29%

XRP/HKD+0.29%Coinbase打造的AroundtheBlock系列旨在闡明加密行業中的關鍵問題。在本期文章中,Coinbase企業開發+風險投資部門的賈斯汀·瑪特探索了迅速發展的DeFi格局和“收益耕耘”的出現,以及該領域的其他重要新聞。

DeFi與流動性挖礦現象

在上個月,DeFi協議的所有指標均出現爆炸式增長,總價值鎖定超過了$30億,這是由Compound治理代幣的推出和隨后引發的“流動性挖礦”熱潮觸發的。

什么是流動性挖礦?

大多數加密貨幣協議被設計為去中心化的。對于基礎級別的網絡,這是通過工作量證明來實現的,任何人都可以成為礦工并賺取一些BTC或ETH,代價是幫助保護網絡的安全。這樣,網絡控制權分配或多或少是民主的。

但是基于以太坊的項目如何實現去中心化?一種途徑是以代幣的形式將治理移交給協議的用戶,從而有效地將用戶變成利益相關者。這正是Compound開創的。他們正在發行$COMP代幣,該代幣為網絡用戶提供了對Composite協議的管理權,并根據他們對該協議的使用按比例分配了代幣。

聽起來不錯吧?我們得出了兩個觀察結果:

COMP治理代幣的價值維持。Compound是領先的DeFi借用/借出協議,該網絡的治理權很強大。

《財富》:Sam Altman通過Worldcoin項目“可能已賺得數百萬美元”:金色財經報道,據《財富》雜志旗下加密欄目Fortune Crypto披露,CoinmarketCap數據顯示,OpenAI聯創Sam Altman 推出的加密項目Worldcoin在周一凌晨觸及3.31美元高點,市值一度接近3億美元,目前其價格已回落至2.1美元區間。Fortune Crypto指出,由于Worldcoin價格上漲或讓Sam Altman獲得大量利益,但目前該項目背后開發公司代表拒絕就Sam Altman本人的代幣分配數量發表評論,因此無法確認他具體獲利金額,但“可能已賺得數百萬美元”。(Fortune Crypto)[2023/7/25 15:56:54]

將COMP按比例分配給該協議的用戶是免費的收益。COMP僅僅是使用Compound的額外好處。

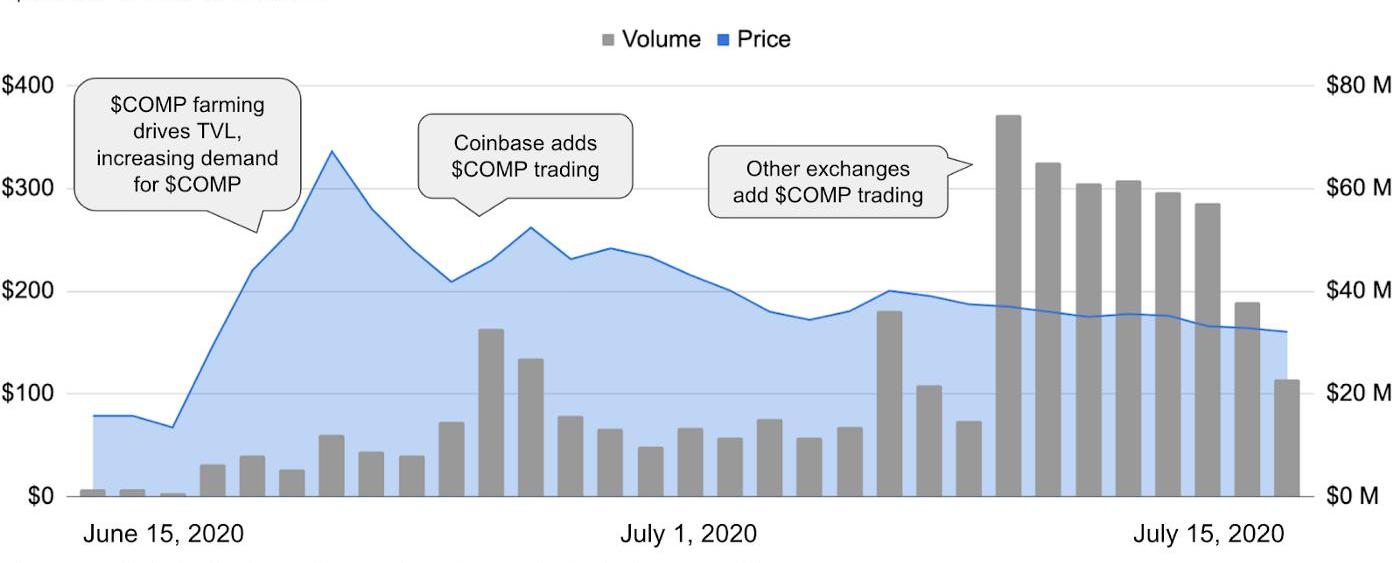

COMP發布時,由于Compound在DeFi生態系統中的領先地位,該代幣的價值迅速升值。社區很快意識到向Compound中添加資產和/或向其借入資產可以產生很高的利率,因為分配了額外的COMP。

因此,使用協議來賺取本地平臺代幣的做法被稱為“流動性挖礦”。

Compound都經歷了什么

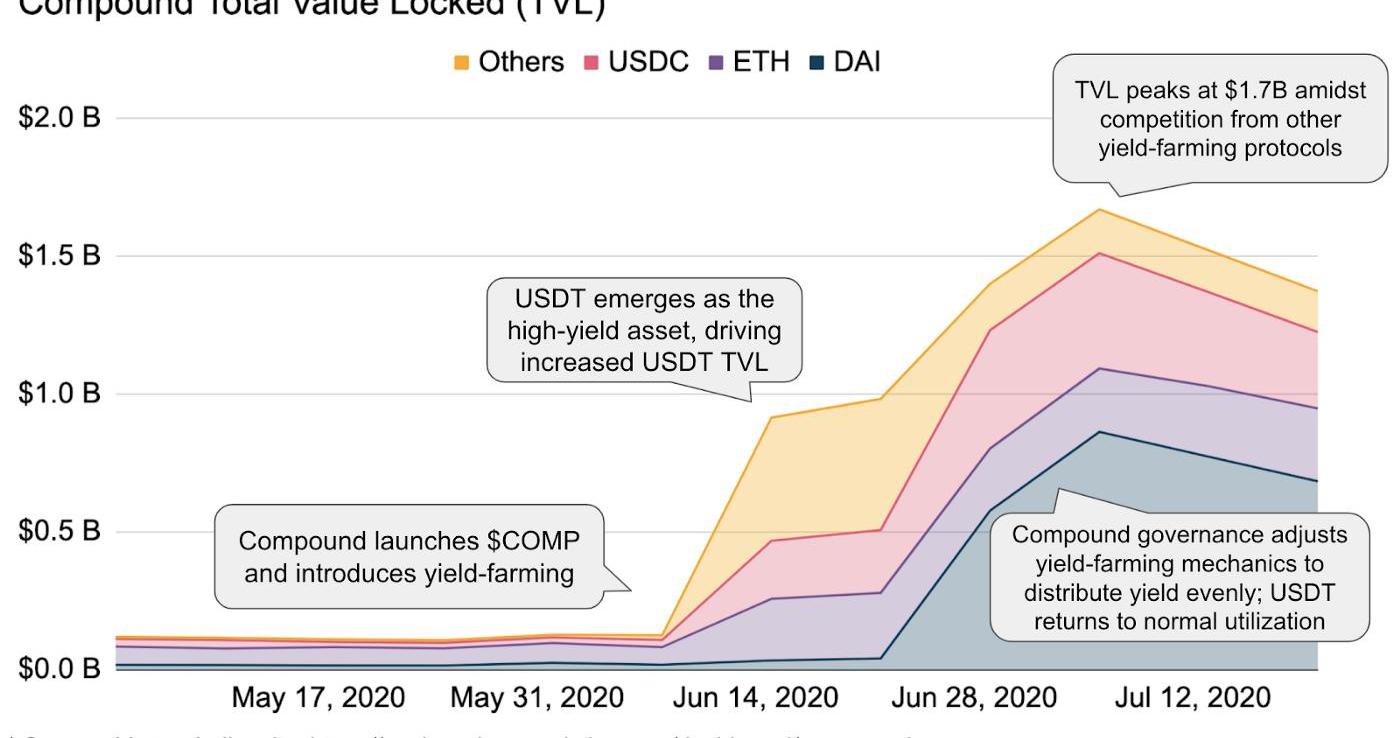

流動性挖礦推動了資本的大量涌入Compound——在6月中旬的一周內,將近十億美元進入Compound中,使其鎖定總價值從1億美元增至高峰時的超過17億美元。COMP同樣以80美元左右的價格開盤,并暴漲至最高300美元以上。

Lido開啟以太坊節點運營者申請:6月21日消息,流動性質押協議Lido在官推宣布開啟以太坊節點運營者申請,同時Lido提醒以太坊節點運營者的申請人必須在6月26日之前提交申請才有資格獲得快速評估。如果不需要快速評估,申請將持續開放至北京時間7月14日7:59。

此前消息,Lido于今年二月推出Staking Router功能,Staking Router是一種新的模塊化架構,旨在允許任何人(包括獨立質押人)成為節點運營商,同時為質押者提供輕松的質押/取消質押體驗。[2023/6/22 21:53:25]

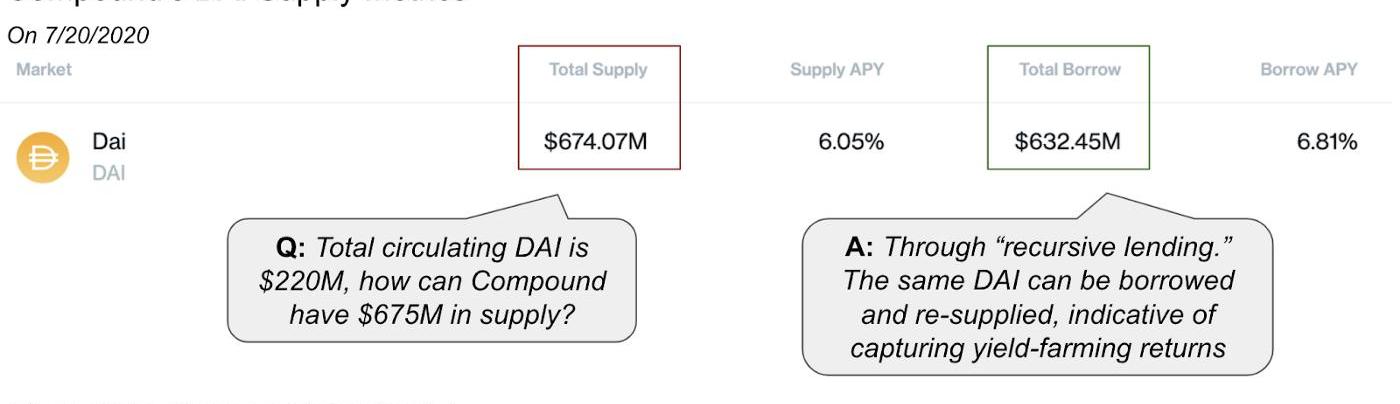

但是,并非所有指標都像看起來那樣誠實。使用Compound,可以將你的資金規模進行放大,從而提高收益。例如:

將100USDC作為抵押品添加到Compound

使用您的100USDC抵押品借入70DAI

再將這70DAI換成70USDC

重復步驟1

DeFi的可組合性增加了另一個維度,也可以在不同協議之間堆疊收益。例如,您可以將DAI鎖定在Compound中,然后將您的Compound-DAI代幣存入Balancer中以進行其他流動性挖礦。

DeFi數據追蹤網站defipulse.com對報告的TVL進行了一些理清,截至2020年7月23日,他們報告Compound的TVL為5.5億美元。

40,000,000 CRV從Aave轉移到未知錢包:金色財經報道,Whale Alert數據顯示,40,000,000 CRV (價值約41,587,614美元)從Aave轉移到未知錢包。[2023/3/19 13:12:37]

流動性挖礦并非沒有風險

在高效市場中,收益增加反映著風險也在增加。盡管當今的DeFi市場效率低下,但DeFi收益率過高仍然表明存在額外風險:

智能合約風險:智能合約中的潛在漏洞容易被黑客利用,僅今年就有幾個案例。DeFi的激增導致成千上萬的價值蜂擁新生的協議中,從而增加了攻擊者發現漏洞的誘因。

系統設計風險:許多協議尚處于萌芽狀態,激勵機制可能存在缺陷。

清算風險:抵押品容易波動,債務頭寸有在市場波動中變得抵押不足的風險。清算機制可能效率不高,可能會遭受進一步損失。

泡沫風險:底層網絡代幣的價格動態是自反的,因為預期的未來價值跟隨使用率,并且使用率受到預期的未來價值的激勵。

通常,具有大量資本的DeFi協議是黑客利用漏洞的蜜罐。在上線短短的一周內,Balancer協議就被一家交易所利用,更改了協議規則,代幣價格上漲了3倍!在某些方面,DeFi仍然是狂野的西部——在那里請當心。

下游影響:看更廣泛的DeFi生態系統

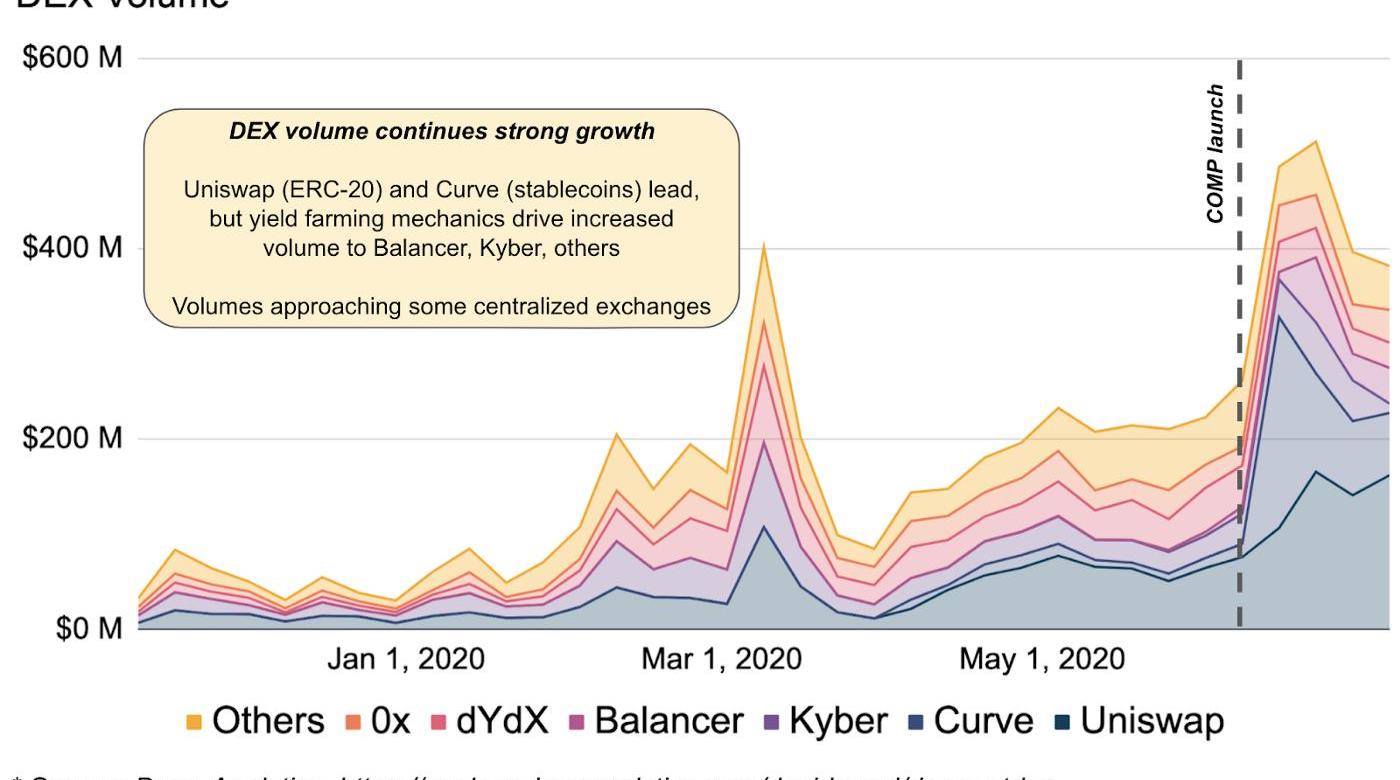

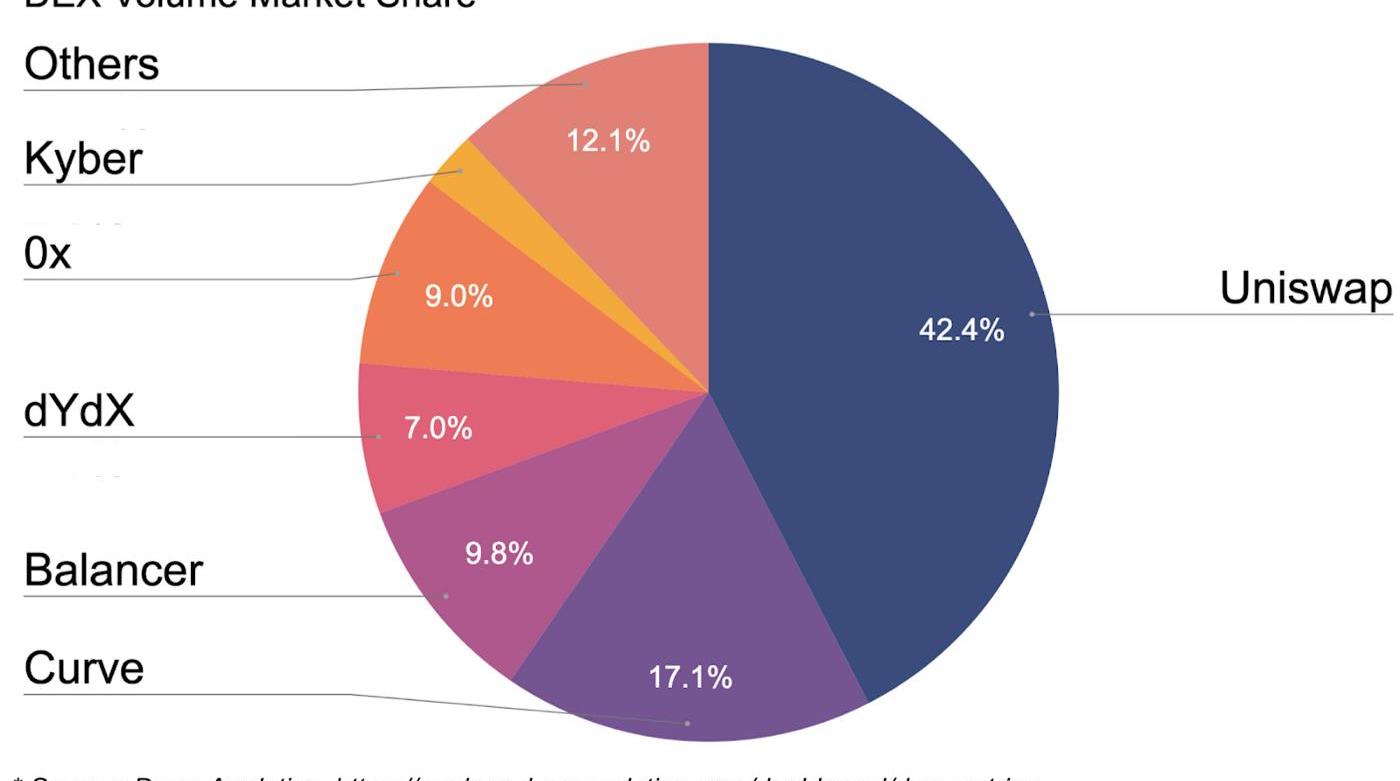

DEX交易量激增,開始與中心化交易所交易量競爭。??

在過去的一個月中,DEX的交易量猛增,并且已經開始與一些中心化交易所競爭。

這是流動性挖礦的直接結果,尤其是當遞歸借貸需要在兩個不同的ERC-20代幣之間交換時。穩定幣最受歡迎,這導致Curve占據優勢。

比特幣非零地址數達到歷史新高:金色財經報道,據Glassnode最新數據顯示,比特幣非零地址數量已達到43,588,779個,創下歷史新高。[2022/11/17 13:15:59]

DEX還遵循類似且經過驗證的增長策略,該策略在2017年初受到了很多大型交易所的歡迎:未在其他交易所上市的代幣/資產可以在DEX上線,獲得這些資產的投資敞口。在這種情況下,DEX為所有DeFi代幣和項目提供流動性。代幣的創建可能會超過中心化交易所添加它們的速度,從而使DEX成為新的新資產和較小資產的自然交易場所。

在過去7天中,DEX的總DEX交易量已超過10億美元,是2019年DEX總交易量的三倍以上!通過DEX的流量比以往任何時候都多。請參閱先前關于DEX的AroundtheBlock分析及其更多潛力。

DeFi穩定幣第二季度增長強勁

DeFi中使用的穩定幣在第二季度創下了記錄,因為它們具有較低的波動性,可以防止清算風險,因此是首選的流動性挖礦資產。自推出COMP以來,USDC和Dai的市值均增長了50%以上,分別從7億美元變為11億美元,以及從1億美元變為1.5億美元。

Coinbase首席法務官:法律不會迫使礦工或任何其他人監控或審查交易:9月5日消息,Coinbase首席法務官paulgrewal.eth 發推特表示,我認為(美國)法律非常明確:沒有任何事情會迫使礦工、質押者或律師中的任何其他人監控或審查交易。

其中法律規定不能與受制裁的個人“交易”,必須“封鎖”美國人“擁有”或“控制”的財產,但這并不是指在底層生成區塊的方式,礦工或其他人“促進”的只是交易記錄。[2022/9/5 13:08:58]

所有ETH代幣的總市值已超過ETH

最近所有ETH代幣的市值都超過了ETH本身的市值。盡管主要由少數資產驅動,但這仍然是一個引人入勝的變化,表明ETH生態系統的價值增長速度比基本本地資產更快。

如果您相信胖協議論點,那么它可能表明ETH被低估了,因為實用層的增長最終將歸結于基礎層。但是,如果您不這樣做,它可能會引發有關以太坊的長期安全模型的問題,在該模型中,攻擊以太坊以從頂層資產中獲取價值可能在經濟上是合理的。

以太坊遭受網絡擁擠的時期;突出擴展挑戰

可以預見,DeFi的活動導致gas中位數價格上漲,今天介于40到70Gwei之間。一次ETH轉賬的成本約為0.35美元,但是更復雜的操作可能會更加昂貴。

高昂的gas費會很不利,因為它們限制了只有有足夠資金的人才能使用DeFi。當進入和退出流動性挖礦的成本為10美元時,余額有限的部分用戶將被切斷交易。

高昂的gas費是擴展挑戰帶來的直接結果。盡管今天仍然是阻力,但圍繞ETH2.0和Layer-2解決方案的努力顯示出了有意義的進步,但是我們必須拭目以待,看看這些努力如何發揮作用。

其他DeFi項目激增

WrappedBTC項目:WrappedBTC項目創建了一種以太坊ERC-20代幣,該代幣可在比特幣區塊鏈上以1:1的匯率兌換為BTC,從而將BTC和ETH鏈結合起來,并將BTC的資產負債表納入DeFi。隨著用戶尋求更多的資金用于流動性挖礦,這些ERC-20BTC數量大幅增加。BitGo的wBTC和Ren的rBTC是引人注目的佼佼者,兩者鎖定著約1.4億美元的BTC。

Balancer:類似于Uniswap的流動性提供商和DEX推出了流動性挖礦治理代幣的產品,其TVL迅速增長到超過2億美元。

Aave:一種類似于Compound的借/貸協議,但具有閃電貸功能,本地LEND治理代幣和具有區分性的貸款產品。在COMP迅速增長之后,LEND的價值已顯著增加,而Aave的TVL同樣也暴漲至4.5億美元以上。

Synthetix:一種基于以太坊的合成資產協議,具有相似的流動性挖礦機制,Synthetix也實現了驚人的增長。他們的合成美元sUSD在穩定幣爆炸中占據了一部分交易量。

yEarnFinance:一套DeFi產品,包括自動交易顧問,可將您的存款分配給收益最高的協議。他們發布了具有獨特屬性的治理代幣,因為它沒有預售,也沒有外部資金,但卻擁有固定的供應,并且代幣都是通過流動性挖礦獲得的。發行后,資本便涌向了流動性挖礦,年收益率高達1000%。

基礎設施:Chainlink旨在成為為加密貨幣和DeFiDapps套件提供動力的預言橋,其代幣Link價格飆升至8美元以上歷史新高,市值突破前十。InstaDapp作為一個簡單的平臺,可輕松管理流動性挖礦頭寸,TVL飆升至近2億美元。

其他:Ampleforth獨特的“不相關代幣”大幅上漲;UMA發行了合成COMP代幣以實現做空,并為固定利率貸款提供了一種收益美元;mStable為其穩定幣協議標準的代幣進行了銷售;bZx的治理代幣在uniswap上發行之后大幅上漲。

DeFi活動是真實的嗎?

對于所有令人印象深刻的指標,資產估值的增長和鎖定價值指標飛速增長,這是真的嗎?

我們在前面提到過,鎖定價值是可以進行作弊的,資產可以通過其他協議遞歸地存放或堆疊。這肯定導致了一些奇怪的結果。考慮一下Compound的DAI規模,他們列出的Compound中的DAI比現有流通的DAI數量還要多!這種情況僅當在遞歸循環中提供,借用和重新提供相同的DAI時,這才有可能。

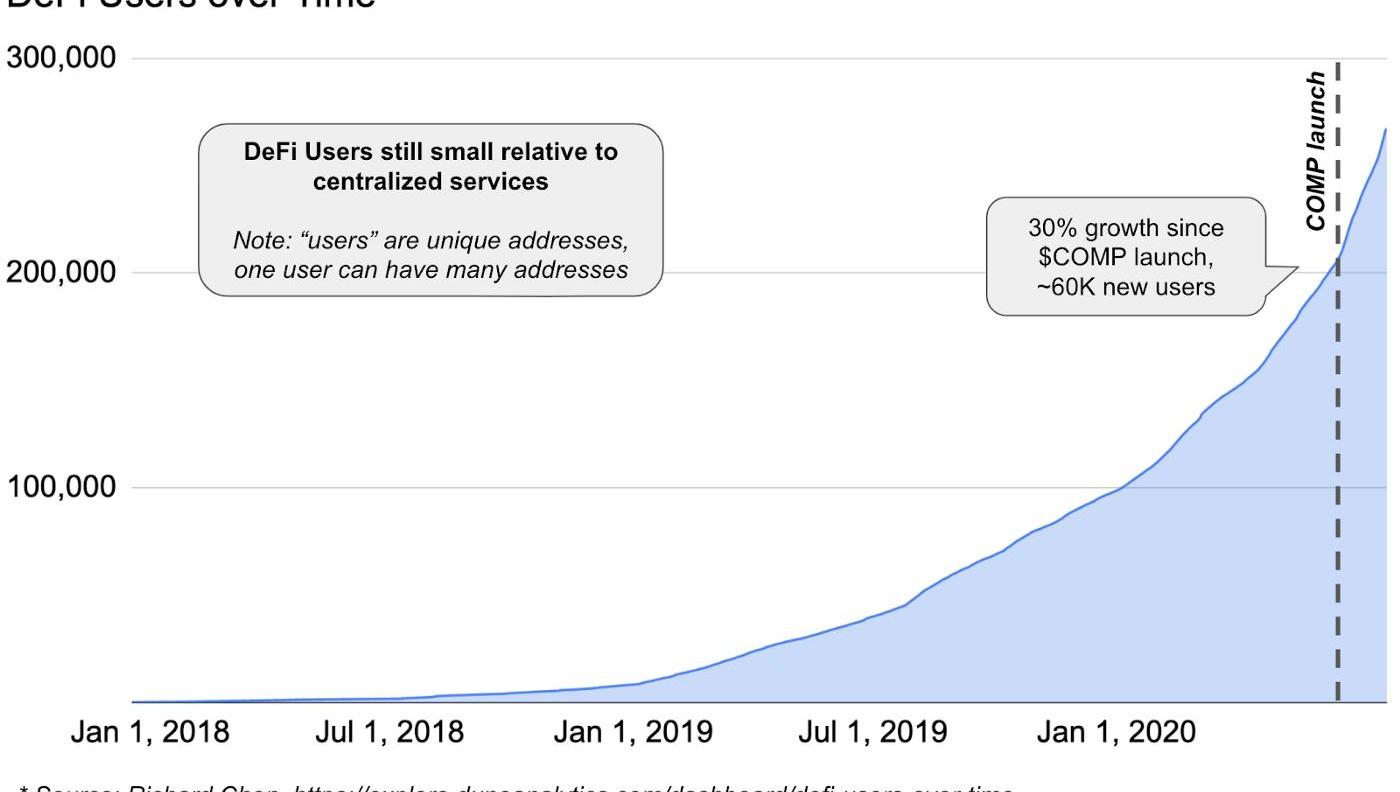

因此,如果我們不能從表面上看TVL,那么對于訪問DeFi的用戶數量又能說些什么呢?

相對于主流交易所所享有的吸引力,DeFi的這一數字相對較低,但是DeFi趨勢仍然推動了強勁的增長,年初至今用戶增長超過100%。請注意,DeFi中沒有“帳戶”,只有唯一的地址,因此這個數字不太樂觀。

相對明顯的是,DeFi現象仍適用于復雜的加密用戶,這類用戶能夠瀏覽自托管錢包的世界并了解其中的風險和機遇。

但是,這些指標仍然不能忽略。即使考慮遞歸收益機制,所有DeFi的30億美元TVL也很難被忽略。吸引力和使用率處于明顯的上升軌跡,而DeFi是當今加密貨幣中的突出敘述。

高估值和高回報是否可持續?

退后一步,我們可以看到一個清晰的周期:

各種協議開始添加流動性挖礦治理代幣

隨著用戶通過流動性挖礦獲取治理代幣,鎖定總價值將會上漲

在TVL和其他指標暴漲的背景下,治理代幣的估值增加

重復進行第2步,增加流動性挖礦激勵措施

這樣的周期通常表明估值偏離了基本面。

但是,這就是加密歷史上引導增長的方式。大量的經濟激勵措施提高了項目在用戶中知名度,并且人們闖入圍墻參與其中。隨著時間的推移,用戶進入入口會變得更加平滑,收入模型會更加完善,產品也會變得更加人性化。

因此,這看起來與2013年的比特幣情況相似。當時只有少數人能夠獲得比特幣,但價格走勢推動了比特幣的知名度和增長。盡管前往目的地的道路崎嶇,但隨著時間的推移將變得越來越好。

如今,DeFi的高投資回報引發了相似的知名度,但只有精通加密技術的人才能通過DeFi大賺一筆。這些數字有些模糊不清,但這種趨勢毋庸置疑,隨著時間的推移,產品和體驗會越來越好。

但,有一點是確定的市場和收益存在的地方也是投機活動的滋生之地。

Tags:DEFIEFIDEFCOMRetro DEFIGEFIWDEFIInternet Computer(Dfinity)

當前AMM的痛點 ?自動化做市商是Defi領域的一大創新,AMM從根本上改變了用戶交易加密貨幣的方式,與傳統的訂單簿交易模式不同,AMM的交易雙方都是和鏈上流動性資產池在進行交互.

1900/1/1 0:00:00北京時間2020年08月05日,DeFi期權平臺Opyn的看跌期權智能合約遭到黑客攻擊,損失約37萬美元.

1900/1/1 0:00:00即將推出的加密衍生品交易所Alpha5的創始人VishalShah告訴TheBlock,其已經籌集了超過150萬美元的種子資金.

1900/1/1 0:00:00要點總結 1.全球支付市場持續增長,預計2023年全球支付市場收入將達2.7萬億美元。同時,科技的發展使支付生態圈內涌現科技背景的玩家,或將改變行業格局;2.支付行業現存痛點明顯,主要包括支付手.

1900/1/1 0:00:00面對USDT的眾多負面新聞,很多持幣者都在擔憂,會暴雷嗎?上周紐約州金融服務部發布了一份名單,其中包括10個托管的加密貨幣和8個上市的加密貨幣.

1900/1/1 0:00:00轉自:加密谷 作者?|StefanGrasmann一直以來,人們都承諾DeFi應該"為無銀行賬戶的人提供銀行服務",幫助發展中國家建立開放的金融體系.

1900/1/1 0:00:00