BTC/HKD+0.16%

BTC/HKD+0.16% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD-1.02%

ADA/HKD-1.02% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD-0.31%

XRP/HKD-0.31%原文標題:《觀點丨流動性挖礦是否已成為DeFi新趨勢?》

撰文:Citadel.One

編譯:Liam

去中心化金融(DeFi)在過去幾周成為了一個熱門話題,有人猜測我們會看到類似2017年ICO的漲勢。DeFi市場的用戶和交易量都在快速增長,尤其是借貸領域。出現了一個新的趨勢——「流動性挖礦」——在DeFi協議上出借代幣,或者成為做市池的一部分,以賺取高額回報,往往比一般的商業銀行儲蓄賬戶的利率高出許多倍。這一趨勢吸引了很多人的關注,已經有一些指南指導如何在不同平臺上「出租」不同資產,例如,Maker,Compound,Curve,RenProtocol,Curve,Synthetix,Balancer等等。DeFi流動性挖礦通過利用多個協議的杠桿,通過平臺原生代幣的借貸獲得獎勵,從而進行復利。

在某些項目的代幣增長迅速的情況下,DeFi領域的利率看起來非常有吸引力,有的情況下,用戶可以參與多個DeFi平臺,進一步提高自己的APY。當然,我們現在看到的利率是市場不成熟的結果,隨著市場規模和體量的增長,利率會隨著時間的推移而下降。

我們現在看到的DeFi市場的快速增長可以歸因于以下幾個因素:

3月中旬以來,DeFi市場的穩定增長。

Coinbase宣布未來支持許多DeFi項目。

Curve鎖倉量創新高 登上DeFi鎖倉榜首位:據歐科云鏈OKLink數據顯示,Curve鎖倉量創新高,以84.9億美元的鎖倉量位居DeFi排行榜首位。Maker和Aave V2位居第二和第三,鎖倉量分別是78.6億美元、73.4億美元。[2021/6/11 23:29:52]

Compound代幣發行。

市場成長

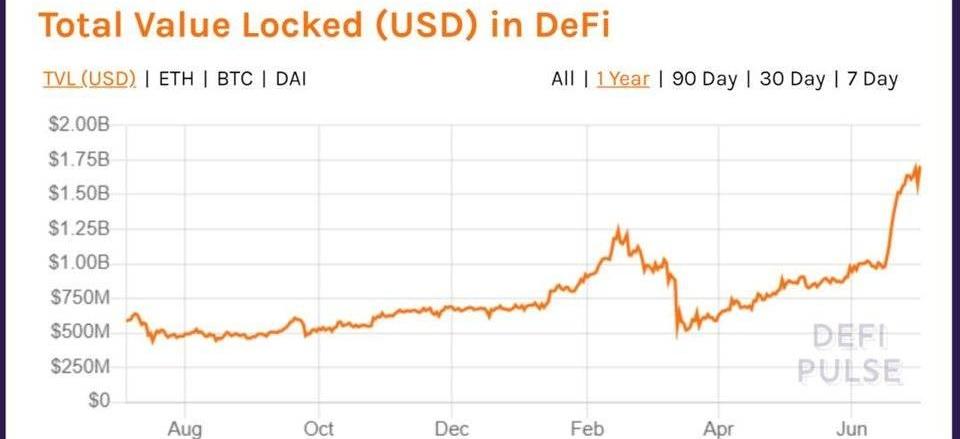

過去幾年,去中心化金融已經成為區塊鏈社區中一個重要且備受重視的方向。根據DeFipulse,2月份DeFi項目的總鎖定價值首次突破10億美元,但在比特幣暴跌后,價值在次月回落。然而,在過去的一個月里,DeFiTVL打破了之前的記錄,如今達到16.7億美元。雖然以傳統金融行業和加密市場的標準來看,這是一個相對較小的數額,但這也清楚地表明,市場看到了DeFi行業的潛力。

以太坊繼續在DeFi領域占據主導地位,大多數主要的DeFi協議都是建立在以太坊上的,而且新的項目一直在推出。此外,與DeFi相關的復雜交易在過去兩年中增加了5倍。以太坊分析公司Covalent預測會發生「動蕩」事件,即DeFi交易超過普通的ETH轉賬。

水橋服務聯盟應俊:DeFi 只是更高層級的金融組合:9月19日, 水橋服務聯盟首席咨詢顧問應俊在“了不起的社區”廈門站活動中表示:DeFi 只是更高層級的金融組合。雖然DeFi 帶來了瞬間的市場繁榮,但是還未成熟就已產生次貸,并出現年化收益虛高、智能合約未合理審查、治理代幣出現一二級倒掛等問題,而決定DeFi發展的分水嶺在于收益是否來源于真實的商業場景。

據悉,水橋區塊鏈BaaS系統是面向開發者提供通用區塊鏈技術的企業服務平臺。能夠幫助企業快速構建穩定的區塊鏈生產環境,實現業務場景核心數據快速上鏈,建立公開、透明、可信的價值互聯網分布式商業。

“了不起的社區”由金色財經、哼哈互動聯合主辦,是區塊鏈行業首家以社區為垂直領域線下資源對接會,之前已在深圳、杭州、鄭州站成功舉辦。[2020/9/19]

source:coinmarketcap.com

從上表可以看出,KyberNetwork、0x、Synthetix、Aave、Loopring、Bancor等DeFi項目在周度、月度和3個月時間段的表現都大幅優于以太坊和比特幣。

DeFi一直是加密世界發展快速的領域,雖然DeFi生態系統的市場份額遠不及一般的加密市場,但新的借貸和盈利方式讓他們備受關注。人們的興趣體現在這一領域的幾個新舊項目的爆發式增長上。

Coinbase公告

解碼DeCode|“過山車的DeFi,下一個暴富機會在哪里?”即將開始:金色財經·直播《解碼DeCode》首檔欄目將于9月9號15:30 重磅推出!欄目旨在追蹤市場熱點,解讀熱點背后的財富密碼!本期主題“過山車的DeFi,下一個暴富機會在哪里?” 嘉賓來自節點資本、標準共識和數動派圍繞DeFi基本面、技術面和投資價值等進行全方位解讀!關注《解碼DeCode》,掃碼領取財富密碼![2020/9/9]

6月10日,Coinbase透露,他們正在探索增加18種新加密貨幣的可能性。Aave(LEND)、Bancor(BNT)、Compound(COMP)、Numeraire(NMR)、KeepNetwork(KEEP)、Ren(REN)和Synthetix(SNX),這些都是去中心化金融領域的一部分。

雖然交易所的公告中說他們只是在評估是否上線那些代幣,但在該公告發布后,上述資產都經歷了上漲。僅在公告當天,部分代幣就上漲了10%,交易量快速增長。

這些代幣受益于眾所周知的「Coinbase效應」——被交易所提及或上市的幣種,暫時上漲,這也反映了市場上投資者的「情緒」。雖然Coinbase上市或提及的幣種在炒作風波停息后,其交易量會與行業其他幣種接軌,并出現回調,但這仍是市場的刺激因素之一。

Compound代幣發行

幾天后,在Coinbase給DeFi提供了一個小小的助力后,基于以太坊的Compound和Balancer公開發布了他們的原生代幣。而此次發布活動產生了相當大的交易量,并進一步進行了圍繞DeFi項目的宣傳。投資者們積極搭上宣稱的「列車」,開始參與協議,試圖從這個蓬勃發展的市場中獲取盡可能多的利潤。

數據:過去一個月主流幣交易量下降24%,DeFi增幅顯著:7月26日消息,CryptocurrencyChart數據顯示,過去一個月,比特幣、以太坊、萊特幣等主流加密貨幣的總交易量下降24%。基于以太坊的DeFi生態擴展迅速,總交易量在一個月內激增98%。(AMBcrypto)[2020/7/26]

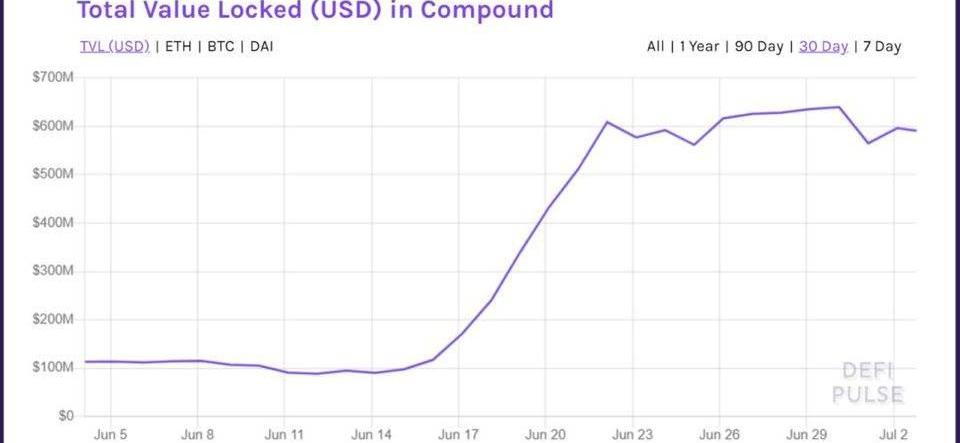

Compound成為了最受歡迎的DeFi借貸協議,并在總鎖定價值上超過了MakerDAO,總鎖定價值超過了1億美元。到6月16日協議的治理和獎勵代幣COMP推出時,Compound的TVL急劇上升。6月23日,該代幣價格在CoinbasePro上從90美元迅速爆漲到400多美元,不過目前已經回調到180美元左右。

Compound的流通供應量約占其總供應量的25%,即使如此,也足以在市值上也超過MakerDAO。

與2017年的差異

現在有大量業內人士表示擔心,這次DeFi的炒作與2017年的「ICO泡沫」一樣。我們認為,有必要概述一些明顯的差異。

大多數DeFi項目都是傳統企業的去中心化對標項目,它們所迎合的市場存在已久,而且它們相對于加密領域的比例是巨大的。我們有理由認為,DeFi項目可以搶占該現有市場的一部分,因為它們提供的是類似的服務。另一方面,許多ICO都在試圖創造新的市場,他們的用例并不那么簡單。

DappRadar公關總監:即將推出的ETH 2.0驅動DeFi越來越受歡迎:金色財經報道,DappRadar公關總監Jon Jordan在接受采訪時表示,去中心化金融(DeFi)越來越受歡迎的部分原因是,人們對Ethereum 2.0的發布抱有極大期待。Ethereum 2.0將從根本上解決DApp在以太坊鏈上面臨的主要兩大問題,即高昂的Gas費用和交易擁堵。[2020/6/24]

DeFi協議中涉及到了真實的資產,雖然它們是數字資產,但它們仍然被鎖定在智能合約中,代表著貸款的抵押品,與鎖定資產提供流動性一樣。它們并不是純粹靠投機性的激勵來產生收益,但它們是項目運作的必要「齒輪」。

DeFi產品通常不會吸引不合格的投資者,因為它們中的大多數都有實用代幣,一般不會被視為投機性資產類型。

以太坊

我們可以從目前的情況中學到什么?

在以太坊上推出的DeFi項目越多,我們就越明白PoW可能會成為此類項目的障礙。

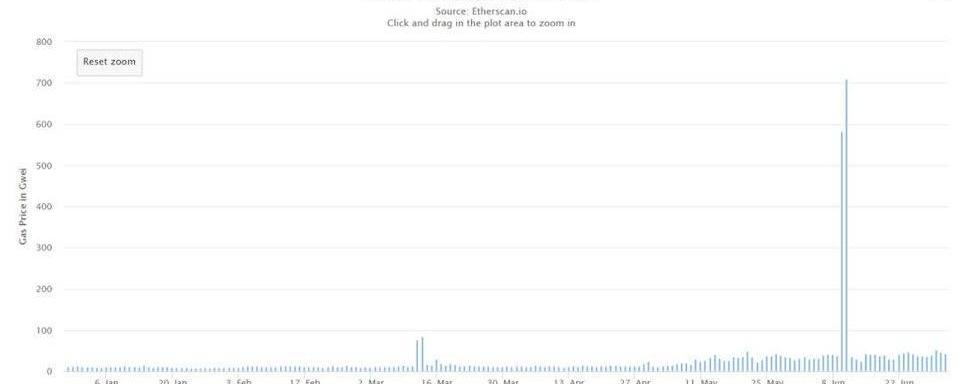

在過去的一個月里,我們看到交易成本急劇上升,這是區塊鏈行業的原生條件。隨著用戶及其交易量的增長,交易成本也在增長,這可能會大大減緩采用的速度。低價值的交易變得實在是太貴了。從下圖可以看出,6月10日和11日就是異常昂貴的日子。

而再次,以太坊~13秒的區塊時間的限制,使得區塊鏈開發者無法構建需要高tps的DApp。對于DApps來說是一個潛在的瓶頸。

以太坊2.0將能夠解決這些問題,使面向金融的DApps能力更強,消除區塊時間和高GasPrice的限制。

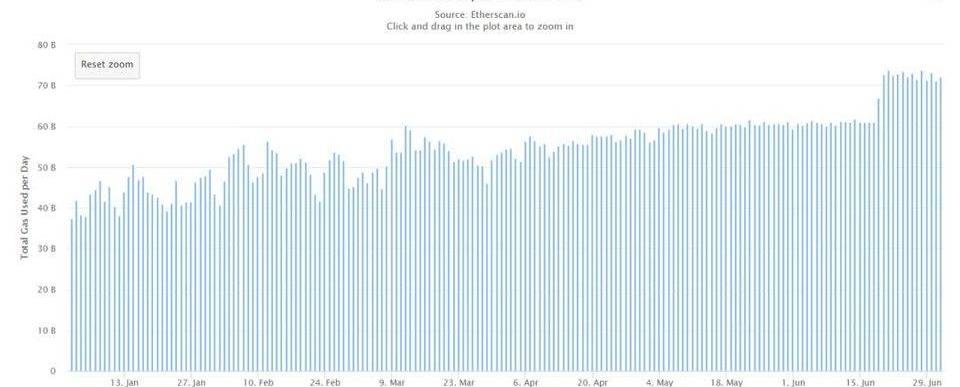

從2020年開始,全網Gas量穩步上升,6月份更是出現大幅增長。

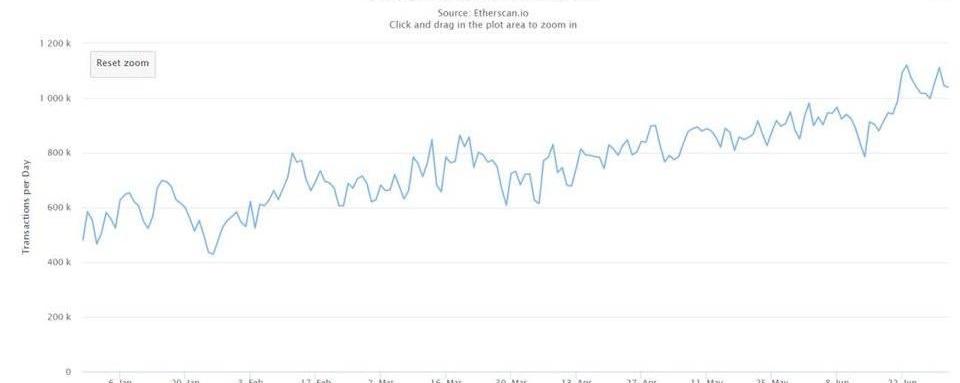

盡管DeFi的炒作大多涉及ETH類項目,但交易量也在穩步增長,不過仍未達到1,349,890的ATH。6月份交易量的大幅增長,主要歸功于DeFi用戶數量的增長。

加密魔力

市場上有一些不尋常的使用案例:可以用一種資產作為抵押品,借出另一種資產,交換后再次借入該資產,實際收益率為負,但同時由于COMP的急劇增長而獲得正收益價格。這是一種相當詭異的情況,用戶可以創造出具有一定風險的復雜方案來賺錢,因為「高風險高回報」的全球心態與加密行業持久相連。這在任何傳統的銀行背景下都是行不通的。只是因為COMP的投機性太高,才會奏效。

財務吸引力

如果加密技術應用的趨勢繼續下去,貨幣到加密技術的網關將進一步發展,那么與傳統金融市場相比,DeFi項目將極具吸引力。像Compound這樣的借貸平臺在提供相同服務的同時,其利率比大多數一線銀行高得多。

Balancer漏洞

據Coindesk報道,DeFi流動性提供商BalancerPool在6月29日凌晨承認,它已經成為一個黑客攻擊的受害者,該黑客利用一個漏洞,欺騙釋放了價值50萬美元的代幣。

在一篇博客文章中,BalancerCTOMikeMcDonald表示,攻擊者從dYdX閃借了價值2300萬美元的WETH代幣,這是一種適合DeFi交易的以太坊支持代幣。然后,他們與Statera進行交易,這是一種使用通行費模型的投資代幣,每次交易都消耗其價值的1%。

攻擊者在WETH和STA之間進行了24次交易,耗盡了STA的流動性池,直到余額幾乎為零。因為Balancer認為它有相同數量的STA,所以它釋放了相當于原始余額的WETH,讓攻擊者每完成一次交易都可以獲得更大的保證金。

除了WETH,攻擊者還使用WBTC、LINK和SNX進行了同樣的攻擊,都是針對Statera代幣。

黑客的身份仍然是個謎,但去中心化交易所聚合商1inchexchange的分析師表示,黑客已經很好地掩蓋了他們的蹤跡。用于支付交易費用和部署智能合約的以太幣是通過TornadoCash進行洗錢的。

1inch在其關于此次違規事件的博客文章中表示,「這次攻擊的幕后黑手是一位非常老練的智能合約工程師,他對領先的DeFi協議有著廣泛的知識和理解。」

接下來是什么?

DeFi的炒作會如何發展,炒作周期結束后DeFi市場會有多大的回調,這將是一個有趣的問題。很難說這一時期究竟會對全球加密市場產生怎樣的影響。會不會像「ICO泡沫」一樣,導致開發者為了創建DeFi項目而創建?

我們會不會看到DeFi「流動性挖礦」帶來的一些負面后果?黑客的系統性風險威脅比以往任何時候都要高,我們可能會看到類似于DAO破壞性后果的情況。如果一個借貸平臺的智能合約遭到重大黑客攻擊或利用,可能會引發連鎖反應,造成不同DeFi協議的一系列倉位清算,導致市場情緒對DeFi高度嫉恨和謹慎。

另一個有趣的話題是DeFi部門將如何與Stake部門競爭,因為DeFi的一部分是以被動收益率為中心,它主要涉及Ethereum2.0計劃,因為大多數項目都是基于ETH的。這一切都將取決于項目提供的激勵措施,因為大多數投資者會追隨更高的APY,這讓我懷疑DeFi的「流動性挖礦」是否會影響ETH2.0的經濟模式。

此外,是否會有主要的DeFi項目建立在以太坊以外的網絡上,也是令人好奇的。

據報道,世界第五大銀行三菱日聯金融集團計劃在2020年下半年發行自己的數字貨幣。這個數字貨幣項目始于2015年,最初旨在運行在區塊鏈網絡上,并促進即時的點對點交易.

1900/1/1 0:00:00來源:金色財經,作者:TaylorW據Cointelegraph7月21日消息,俄羅斯“關于數字金融資產”的加密法案的最新版本并未將加密貨幣使用定為犯罪.

1900/1/1 0:00:00摘要 持有約2%比特幣,長期維持高溢價,GBTC憑什么?灰度發起的比特幣信托GBTC是交易所之外的“明牌”“巨鯨”.

1900/1/1 0:00:00本文原載于澎湃新聞 近期,Facebook主導的,曾在2019年掀起區塊鏈行業風潮的數字貨幣Libra推出了2.0版,在進行一定程度的規劃和修改后.

1900/1/1 0:00:00作者:谷燕西 未來的數字資產交易應該是免費的。基于互聯網時期的發展,目前證券行業的發展,以及從區塊鏈技術應用能產生的收益,我認為未來的數字資產交易都應該是免費的.

1900/1/1 0:00:00流行病、經濟蕭條、種族騷亂、特大洪水……集中于發生在2020年,所有人被驅入一片烏泱泱的黑天鵝湖中游泳,而岸上又有一群灰犀牛虎視眈眈.

1900/1/1 0:00:00