BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD+0.57%

ETH/HKD+0.57% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.74%

ADA/HKD+0.74% SOL/HKD-0.14%

SOL/HKD-0.14% XRP/HKD+0.34%

XRP/HKD+0.34%兩種估值方法表明,DeFi將會繼續火爆,而且現在也沒有被高估。與MakerDAO相比,諸如Aave和Synthetix之類的創新協議有著更高的需求,與其潛在的增長潛力相稱。

重要要點:

關于DeFi代幣估值的辯論使加密貨幣投資者產生分歧。

一個指標表明LEND交易溢價是因為市場承認Aave的產品創新。

按照相同的創新標準,SNX價值目前也被低估了。

DeFi是一個巨大的泡沫還是受到了合理估值?兩種評估方法可以幫助提供一些答案,說明為什么Aave和Synthetix之類的協議相對于MakerDAO而言溢價價值。

當前DeFi協議總鎖倉量達602.96億美元:2月9日消息,鏈上數據顯示,當前DeFi項目總鎖倉量(TVL)為602.96億美元。鎖倉量資產排名前五(美元):

Maker(74.51億 -0.3%)

Aave (45.57億 -0.24%)

Uniswap V3(43.82億 +2.3%)

WBTC (40.18億 -0.44%)

Curve(38.1億 -0.03%)[2023/2/9 11:56:29]

代幣估值是一門藝術,而不是一門科學

投資者和分析師在如何評估DeFi項目方面存在沖突。但是,這并沒有阻止他們在相對的基礎上運算數字。如今兩種評估方法脫穎而出:1、通過資產負債表和鎖定的總價值;2、通過創新和上漲潛力。兩種評估方法都可以應用于所有DeFi代幣。

隱私計算網絡Oasis推出350萬美元專項扶持計劃,推動生態DeFi發展:11月9日消息,隱私計算網絡Oasis基金會將與MetaMind Labs合作,共同推出Oasis × MetaMind生態扶持計劃,該項計劃總價值約350萬美元,用于支持基于Oasis網絡創建的具有隱私保護功能的DeFi應用程序。該項計劃將持續12周,基于Oasis網絡構建的DeFi項目可報名參與其中,成功入選的團隊將從50萬美元的ROSE扶持資金池中獲得2萬美元的項目啟動資金。12周結束后,Oasis × MetaMind將邀請一眾世界領先的投資機構及個人投資者舉行項目演示日,每一個入選的DeFi團隊將有機會展示項目運作原理及特色亮點,表現優異的DeFi項目將可以獲得Oasis基金會高達300萬美元的扶持資金。[2021/11/9 6:41:10]

鑒于最近DeFi的資本化熱潮,對于DeFi當前是被低估還是被高估,存在各種不同的觀點。一些投資者認為,明智之舉是在勢頭持續之時駕馭它。分析服務商TheTie的約書亞·弗蘭克表示,DeFi在新聞媒體中的引用率創下歷史新高,在6月份成為與加密貨幣有關的第五大話題。但是,投資者要警惕將自己的資金投入到那些在短短幾個月內就已經上升了數百個百分點的資產。

DeFi 概念板塊今日平均漲幅為6.51%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為6.51%。47個幣種中38個上漲,9個下跌,其中領漲幣種為:IDEX(+47.41%)、AMPL(+37.21%)、BAND(+30.48%)。領跌幣種為:WICC(-13.38%)、SWFTC(-12.71%)、NEST(-5.78%)。[2021/2/2 18:40:01]

本文從基本的角度看待Aave,Compound,Maker和Synthetix,并通過滾動的市值/總價值鎖定率對它們進行相互評估。

需要注意的是,不同協議之間的總值鎖定算法并不一致。Compound的TVL是指自由抵押品的函數,而Synthetix的TVL是協議中所抵押的SNX的總價值。盡管如此,這個指標仍舊提供了市場如何評估代幣的廣泛概述。

DeFi風險投資公司向兩家區塊鏈公司投資共90萬美元:去中心化金融(DeFi)的風險投資公司Framework Ventures向去中心化期貨交易所Futureswap投資了40萬美元,并向波卡生態項目Edgeware開發商Common Labs投資了50萬美元。(The Block)[2020/3/10]

評估排名前四的DeFi代幣

從創新的角度來看,Aave和Synthetix肯定領先于MakerDAO和Compound。但是,就協議資產負債表上的資產絕對規模而言,Maker和Compound就脫穎而出。但是,哪一方面對市場來說更有價值:資產負債表規模,還是創新?

僅查看市值是不夠的,因為資產負債表更大可以合理地表明一個更高的絕對估值。將市值除以TVL則有助于對此進行調整,因為這可以顯示代幣的市值如何隨其協議中鎖定的價值一起移動。

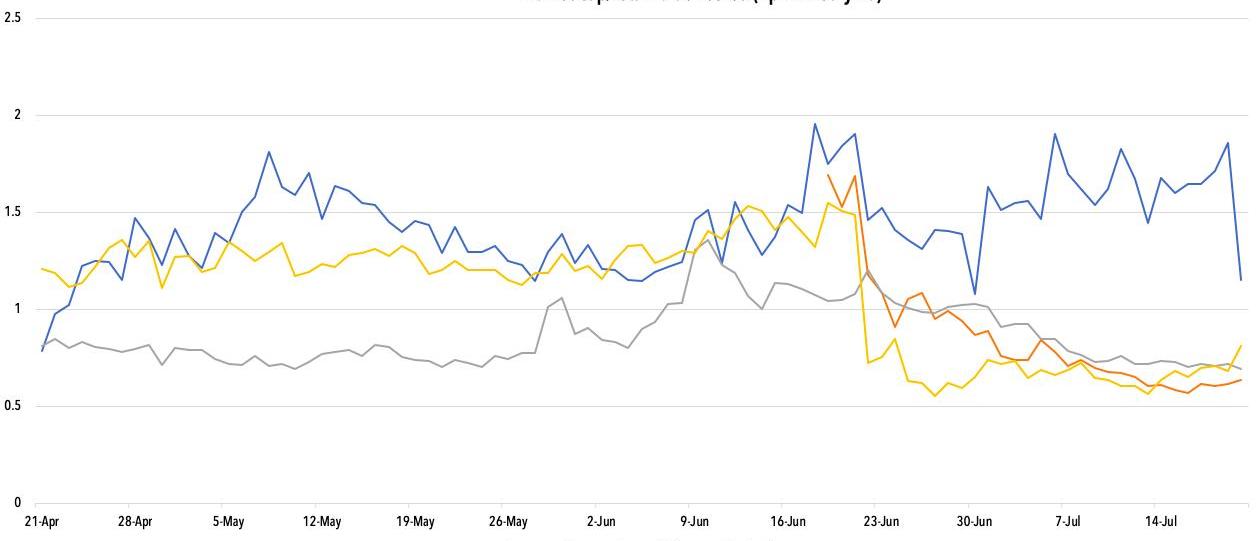

原始數據源:DeFiPulse,CoinMarketCap

自從Compound推出以來,Maker和Compound的比例都在下降。Maker和Compound的TVL在此期間有所增長。由于代幣表現不佳而導致比率下降。在六月份達到400美元的峰值之后,COMP出現了強勁的下降趨勢,在過去兩個星期的大部分時間里,價格穩定在150美元至180美元之間。

該比率有利于Aave,Aave最近推出了新功能并具有強勁的代幣表現。

Aave,Compound和Maker都屬于DeFi的借貸賽道,但Aave和Compound更屬于同一狹窄類別——DeFi貨幣市場。但是,對于Aave,除了進行流動性挖礦之外,Aave上能夠使用的抵押品種類更多。閃電貸,信貸委托以及對包括Uniswap流動性提供商部分在內的多種資產進行貸款的能力證明了LEND的溢價是合理的。

自6月中旬以來,Synthetix的市值占比一直在下降。大約在這個時候,Synthetix的TVL開始迅速增長,這表明鎖定在Synthetix上的資本的增長速度遠遠超過其市值。有兩種方法可以解釋這種現象。SNX被低估了,或者市場認為SNX并未在協議的增長中占據太大的上升空間。

鑒于Aave和Synthetix在過去兩個月中的大部分時間都以相對于Maker的溢價交易,因此顯然市場對它們的創新和功能給予了溢價。Synthetix最近宣布了首款基于該協議的產品,其期貨,限價單和保證金交易服務將于2020年投入使用。因此,以與COMP和MKR相似的比率進行的SNX交易表明,在創新方面,它被低估了。

盡管DeFi蓬勃發展,但仍舊處于早期。根據eToro的最新季度報告,Compound是本季度最熱門的去中心化金融協議,但仍然擁有不到7,000個屬于COMP持有人的地址。總體而言,即使不按保守估計,分析師也認為整個去中心化金融領域的每月活躍用戶也不到25,000。

但是,不同的估值方法會預測不同的代幣價格,如果去中心化金融可以成為主流,則存在上行空間。市值/TVL比率顯示出一個清晰的景象——投資者愿意為不斷推出新功能的代幣支付更高的價格。

本文來源:律動BlockBeats加密衍生品交易平臺FTX創始人&CEOSamBankmanFried7月20日在推特發表了長文,闡述了自己對于當前DeFi「熱」的一些看法和擔憂.

1900/1/1 0:00:00如果說一個新人投身加密領域,最應該熟讀一百遍的話是哪句?我想下面這句,極有可能入選:“行情總在絕望中誕生,在半信半疑中成長,在憧憬中成熟,在希望中毀滅”.

1900/1/1 0:00:00由于Uniswap協議的公開上幣政策,去中心化交易所和流動性池中的欺詐性代幣成為了一個日益嚴重的問題.

1900/1/1 0:00:00作者|哈希派分析團隊 近24小時以太坊2.0合約質押新增9824 ETH:據歐科云鏈鏈上大師數據顯示,截至今日10時30分,以太坊2.0存款合約地址已收到791.53萬ETH.

1900/1/1 0:00:00摘要: 1.新冠疫情期間,265個區塊鏈項目交易籌集了14.7億美金資金。2.五月份,區塊鏈后期項目交易增長了868%,而早期項目交易出現了46%的下降,這證明了投資者撤回了早期項目交易,轉而傾.

1900/1/1 0:00:00在之前挖礦防坑指南的文章里,主要介紹了比特幣挖礦相關的坑。今天我們來介紹一下小礦幣挖礦的坑。入坑小礦幣挖礦的大多數礦工都是被小礦幣的高收益所吸引.

1900/1/1 0:00:00