BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+3.94%

ETH/HKD+3.94% LTC/HKD+1.99%

LTC/HKD+1.99% ADA/HKD+3.4%

ADA/HKD+3.4% SOL/HKD+1.8%

SOL/HKD+1.8% XRP/HKD+1.12%

XRP/HKD+1.12%

文?|Nancy?編輯?|畢彤彤出品|PANews

上半年的DeFi好生熱鬧。

DeFi鎖倉額屢創新高又在“312暴跌”中墜崖式下跌,穩定幣加速“印鈔”,Compound吹響DeFi運動集結號,成為首個超過ETH價格的以太坊DeFi項目,并在短時間內迅速登陸OKEx等30多家交易所。自此,DeFi成為當前加密世界最受關注的明星賽道。

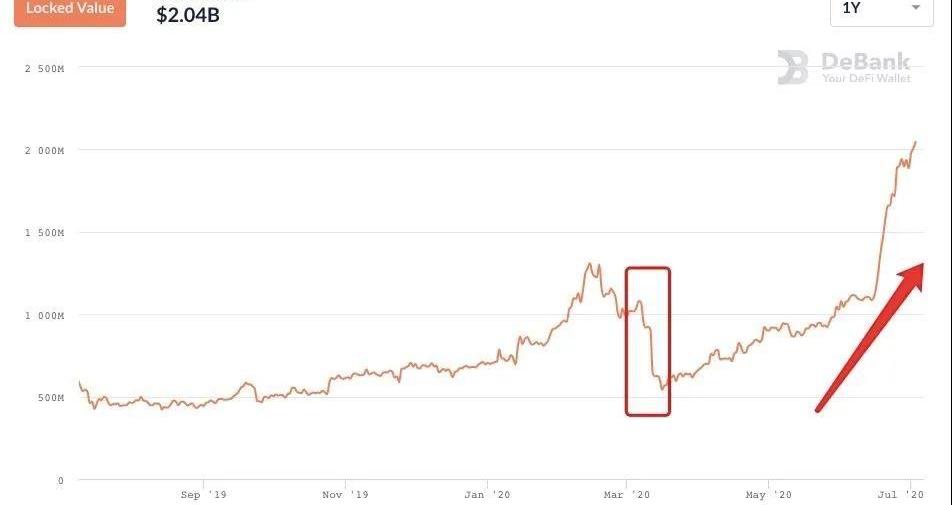

截至7月3日,DeFiMarketCap數據顯示,DeFi代幣前百的總市值超過64.2億美元。同時,據DeBank數據,DeFi生態質押資產總價值為20.4億美元。要知道,在“312”暴跌時,各個DeFi平臺清倉清算機制一度崩潰、以太坊網絡嚴重擁堵、很多抵押ETH的資產被強制清算、流動性枯竭以及0DAI清算借款人抵押資產等烏龍事件,使得DeFi鎖倉市值直接腰斬,DeFi生態頓時陷入一片暗淡,岌岌可危。

來源:DeBank

而經歷這場“大考”后,DeFi“浴火重生”,邁向發展新高度,越來越多的用戶進入該領域。據1confirmation合伙人RichardChen對以太坊DeFi平臺用戶進行匯總的結果顯示,DeFi累積用戶總數已超過20萬人,若按照目前每日0.56%的增長率來算,預計到2021年3月累計用戶將超過100萬,2022年5月累計用戶超1000萬。

報告:DeFi替代CeFi成為VC的最愛:金色財經報道,在加密行業融資方面,本周是平靜的一周。向加密貨幣初創公司提供的資金略低于9100萬美元,與前一周的2.54億美元相比大幅下降。

根據CoinGecko最近的一份報告,本周的大部分現金交易流向了去中心化金融(DeFi)、區塊鏈基礎設施和NFT公司,這一趨勢在過去一年中一直保持一致。該報告強調,到2022年,DeFi公司獲得的融資額是2021年的三倍多,是該行業2020年融資額的41倍。相反,集中融資(CeFi)資金已降至其2021年鎖定資金的不到三分之一。熊市條件并沒有阻止DeFi資金進入DeFi。

CoinGecko的增長助理Lim Yu Qian表示,“隨著行業的成熟和鏈上參與者數量的增加,這可能表明DeFi將成為未來幾年加密行業新的高增長領域。相比之下,CeFi資金的減少可能反映了該行業達到一定程度的飽和。”[2023/3/6 12:43:46]

乘風破浪的DeFi正解鎖著更多的可能性,并逐漸成為加密世界的“新寵兒”。

漲勢“撩人”,Compound成當紅炸子雞

DeFi的“上位”,離不開各種項目代幣的暴漲。

MakerDAO是DeFi的啟蒙項目,在過去一年里,其在DeFi借貸平臺中曾一直牢牢占據龍頭地位。盡管經歷了“黑色星期四”,Maker系統從最初的盈余狀態一瞬間轉為負債,但隨著MakerDAO對Maker系統采取了一系列措施后,僅在兩周內Maker債務拍賣就順利完成,系統扭虧為盈。據DeFiMarketCap數據顯示,目前Maker價格為448.4美元,近三個月漲幅約49%。

Binance Custody現已更名為Ceffu:2月9日消息,Binance旗下托管服務Binance Custody現已更名為Ceffu,該名稱的靈感起源于社區常用詞SAFU(Secure Asset Fund for Users)。

Ceffu表示,更名不會影響客戶已經獲得的任何服務,也不會影響用戶體驗及產品。Ceffu將繼續開發和提供獨立解決方案,如隔離冷存儲、本地質押以及獨立托管服務等等。[2023/2/9 11:57:33]

而憑借“借貸即挖礦”的玩法,以及“上線即暴漲”的超高收益,大量資金開始流向Compound生態,Compound迅速走紅DeFi圈,并一舉取代長期位居榜首的MakerDAO,成為DeFi的領頭羊。

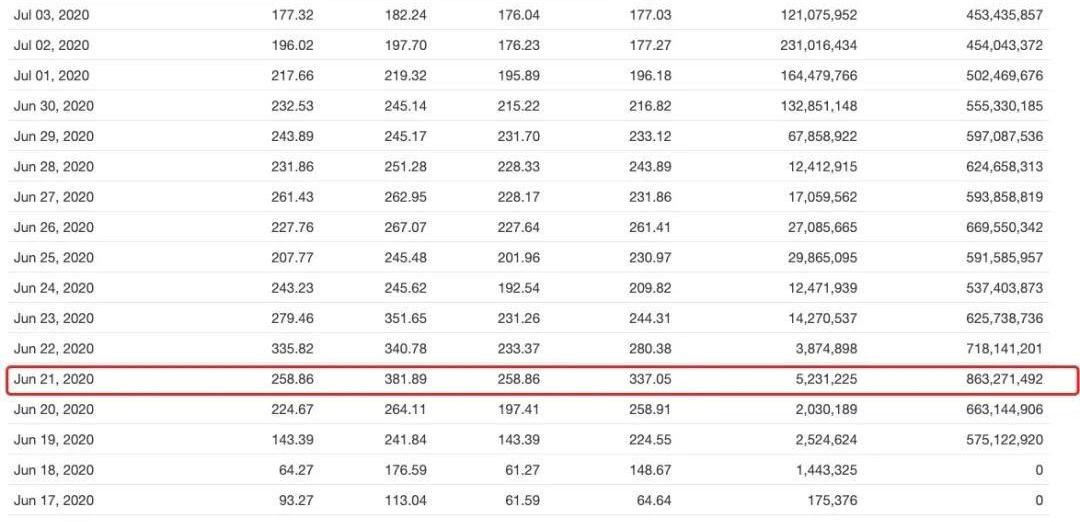

據DeFiMarketCap數據顯示,當前Compound價格為169.2美元,總市值約為16.92億美元。值得一提的是,盡管COMP當前的價格已有所回落,但在開挖的第一天,其價格僅約為18.4美元。而在過去的一段時間里,COMP最高漲至為381.89美元,漲幅超20倍。

來源:CoinMarketCap

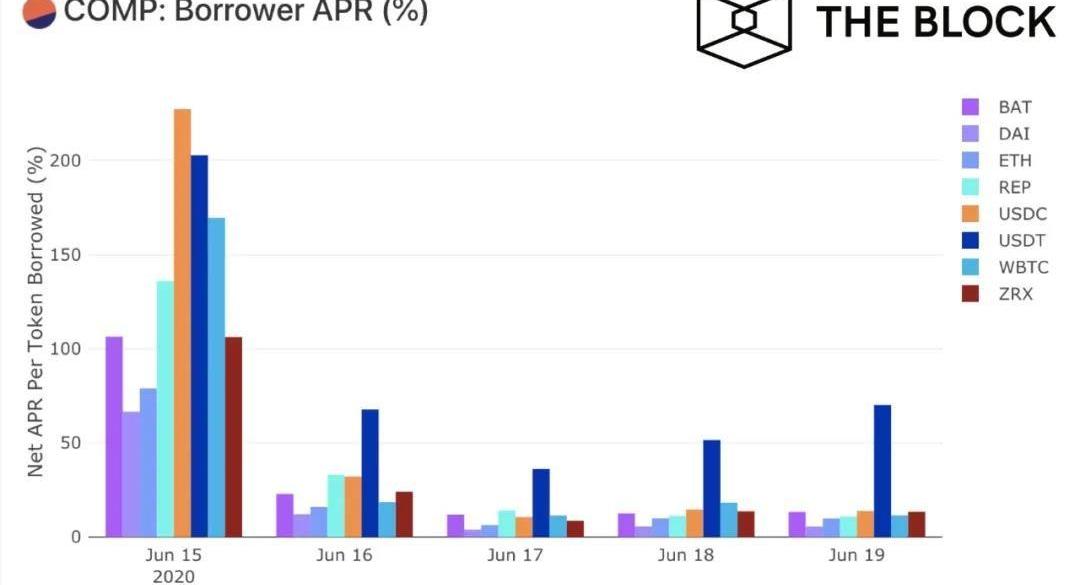

如果說COMP價格的暴漲已經足夠吸引投資者的眼球,那么COMP分發機制就進一步打開了套利空間,吸引了大量的挖礦套利者瘋狂涌入。我們都知道,在COMP分發機制中,所有使用Compound存款和借貸的用戶都能按規則分到COMP,對于投機者而言,搬磚套利收益是實打實的。據TheBlock報道,自6月15日以來,COMP利率有所下降,當時USDC和USDT的年化收益率都在200%以上,不過借USDT的年化收益率仍然超過50%。

今年上半年加密領域共融資288億美元,基礎設施與CeFi分別占40%、30%:7月20日消息,Coin98 Analytics統計數據顯示,2022年上半年加密領域共發生1120起投融資事件,是去年上半年(615起)的近兩倍,共籌集288億美元,是去年上半年(110億美元)的近三倍,但2022年上半年最后3個月的籌款趨勢正在放緩。

其中CeFi領域共發生164起交易,總計86億美元,占總金額的30%;DeFi領域共發生229起交易,總計24億美元,其中只有4起大于1億美元,占總金額的9%。L1/L2和基礎設施共有276起交易和110億美元,分別占總金額的25%和40%。[2022/7/20 2:26:07]

來源:TheBlock

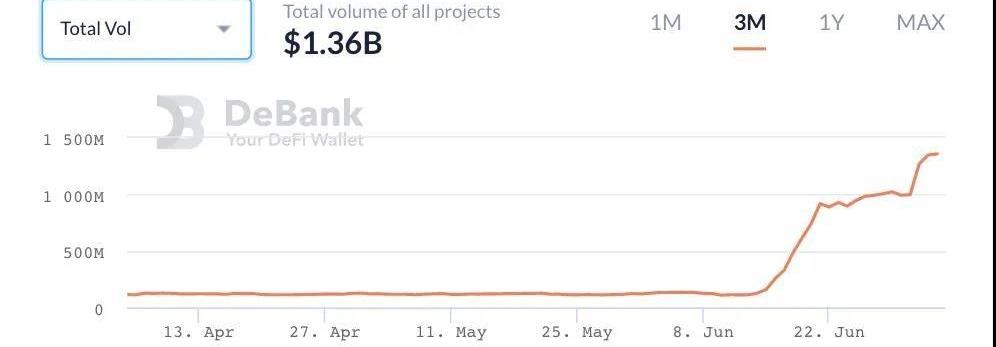

同時,DeBank數據顯示,Compound的資金規模已達13.6億美元,一個月內上漲了超10倍。其中,Compound平臺總鎖倉量為6.16億美元,借款總量為7.35億美元。

來源:DeBank

Compound為何被追捧?“Compound鎖倉資產在整個DeFi市場中占比超過38%,也是位列行業首位。從運作模式上看,Compound既不是所謂的‘區塊鏈央行’,也不是‘區塊鏈銀行’,而是‘區塊鏈典當行’。因為Compound既沒有類似央行發行貨幣或者調控貨幣供給的職能,也不像傳統商業銀行一樣,可以發放信用貸款。本質上Compound和典當行一樣,都是以一定的財物作為質押,有償借貸融資的一種模式。其中的差別在于,傳統典當行是‘中心化’的,而Compound是‘去中心化’的。“OKExCEOJayHao對PANews解釋道。

Connext部署兼容以太坊Layer2的即時跨鏈通信功能Spacefold:以太坊二層網絡Connext發布Spacefold功能,該功能是Connext節點頂部的一個UI設計,演示了使用狀態通道進行即時跨鏈通信的功能。Spacefold可以折疊到以太坊Layer2解決方案xDai、Optimism、Matic以及即將推出的SKALE和Arbitrum。Spacefold是探索Layer2可組合性的第一個實驗。Connext表示,因為其設計是一個可編程的點對點小型支付網絡,因此不適合Reddit想要擴展的一些通用計算活動。由于狀態通道的工作方式,Connext內部的平衡必須是每個用戶私有的,因此決定與現有的Layer2合作。使用Connext,用戶不需要知道他們在哪條鏈或者分片上就可以轉移資金,甚至可以完全無縫地跨鏈自動調用合約。雖然Layer2解決方案通常是相互競爭的,但實際上是可組合的,當它們疊加在一起可以創造出更強大的生態系統,比它們各部分的總和還要強大。

此前報道,Connext基于Counterfactual框架,這是一種全新的開發區塊鏈應用的方式,讓通道盡可能模塊化和鏈上交易最小化的方案,在首次充值和最后提款的操作之間,其他的操作不需要依賴鏈上交易。[2020/8/2]

同時,他還補充道,在Compound上存款者直接向資金池存款,構成底層資產,存入資金池的資產可以獲得放貸利息收益,也可以隨時提取存入的資產。另一方面,借款人存入抵押資產后,便可以從資金池獲得借款,智能合約會自動撮合貸款需求,借款利率由Compound智能合約根據市場對資金的供需關系實時確定。此外,Compound還借用了股權質押貸款中的強平機制---如果借款人的抵押資產價值低于清算閾值,其智能合約就會發起清算。

Maker基金會首席執行官:CeFi和DeFi最終將合并:金色財經報道,Maker基金會首席執行官Rune Christensen表示,拍賣的投標時間已經增加到6個小時,這意味著在網絡堵塞的情況下,拍賣參與者將有更多的時間進行投標。這些更改應該會阻止零投標拍賣的發生。他還指出,采用USDC作為附加抵押品可以降低系統對以太坊波動的依賴性,從而使其更加穩定。針對圍繞采用USDC所帶來的中心化風險的批評,Christensen指出,為了維持MakerDAO協議的穩定性,有必要添加基于現實世界資產的其他抵押品類型。此外,Christensen表示,DeF還處于初期,DeFi最終將與CeFi合并。[2020/4/23]

注:Compound核心架構圖

價格和鎖倉額增長的同時,Compound的價值也受到質疑。盡管Compound治理提案11已通過并生效,可改變將COMP分配給流動性提供商和借款人的方式,但其長期可持續性并不被看好。比如,V神認為,Compound利率遠高于傳統金融,要么是暫時的套利機會,要么存在未說明的風險。甚至有些加密市場分析師認為,COMP價格劇烈上漲和下跌可能是衍生品交易商精心“設計”的,并不是“有機需求”所推動。

盡管外界對Compound等項目的價值眾說紛紜,但在JayHao看來,目前傳統金融市場上的質押貸款業務總會面臨一些風險,如簽訂質押合同而未實際交付,質權行使風險等;如果我們使用智能合約來實現第三方的自動鎖倉,整個過程公開透明,這些風險就能很好地解決。因此,類似Compound這類的DeFi項目,實際上是有應用價值的。

聚焦DeFi,未來將提供更多彈藥

從呱呱墜地到蹣跚學步,再到少年初長成,日益高漲的市場熱度,源源不斷的流量,蓬勃發展的生態都證明了DeFi有著較為美好的前景。尤其是在經歷“黑色星期四”打擊后,DeFi的超強恢復力讓更多的投資者及機構看到其價值及未來。

作為加密生態的重要一環,各大交易所們也早已按耐不住內心的“雀躍”,加快追逐DeFi的步伐。以MakerDAO和Compound為例,據CoinMarketCap數據顯示,目前Maker共計上線超過40家交易所,COMP在短時間內也已經上線包括OKEx等超過30家。

當市場上仍有很多人在爭論DeFi和CeFi孰優孰劣時,OKEx等交易所作為典型的CeFi代表,在DeFi領域的步伐正邁得越來越大。早在2019年,OKEx就已上線了MaKer的穩定幣DAI,也是全球第一家支持MakerDAO借貸產品的交易所。通過將OK礦池與Dai的集成,用戶可以在OKEx平臺上直接將Dai存入Dai存款利率中,獲得實時利息以及由OKEx提供的專屬1%獎勵。因此,Compound作為加密市場的焦點,OKEx自然也不會錯過。6月29日,OKEx正式上線了COMP,開通COMP/BTC和COMP/USDT交易市場、COMP杠桿交易和余幣寶服務,并上線了COMPUSDT永續合約。

另外,OKEx在DeFi生態還表現出極大的熱情。例如,今年2月,OKEx宣布推出基于公鏈OKChain開發的首個DeFi應用OKExDEX。同時,OKChain將支持DeFi應用的發布,用戶可基于OKChain不斷開拓分布式金融的應用場景。

“去中心化交易平臺與中心化交易平臺是相輔相成的關系。去中心化交易具有資產安全、應對故障可彈性與可靠性等優勢,其在對傳統交易所補充后,可滿足多元化的交易需求,給用戶提供更多選擇,我們希望給用戶提供更全面的增信服務。因此,OKExDEX在產品設計的開放性和包容性上,對所有注重隱私與安全的用戶將更加友好。同時OKChain生態是多鏈架構,因此對于未來的性能提升會有極大的空間。”JayHao解釋道。

而為了更好服務于DeFi生態,OKChain使用的Cosmos-sdk是一種跨鏈的解決方案。我們都知道,Cosmos社區的跨鏈解決方案源于以太坊社區。因此可以簡單理解為,OKChain是另一種“以太坊2.0”的方案。事實上,在以太坊1.0下,高速增長的以太坊DeFi出現的網絡擁堵、高額Gas費用、高門檻等問題“勸退”了不少用戶。而站在以太坊2.0的肩膀上的OKChain,將給DeFi發展打下一個好的基礎,并進一步助力用戶參與DeFi。

值得一提的是,JayHao透露,接下來,OKEx將以OKChain、USDK、OKB等多種方式為DeFi生態提供更多的彈藥。

“DeFi服務將會是OKChain下半年重點發力的部分。同時,未來如果有優質的DeFi產品及協議,符合OKEx的相關用戶規定,我們將大力支持這些DeFi產品及協議。我們認為不論是技術層面的逐漸成熟,還是需求端的日益增長,DeFi一定會引起越來越多的關注。“面對潛力無限的DeFi,JayHao如是表示。

CeFi與DeFi終有一戰?

當DeFi高舉“去中心化金融”這面大旗,企圖顛覆中心化金融系統時,CeFi如何與其碰撞出火花?

實際上,雖然CeFi這個詞算是個新鮮詞匯,但它卻已有近千年的歷史,最早可追溯到古代的錢莊、銀票和當鋪,現在可泛指銀行、交易所等。而隨著DeFi的迅速崛起,很多人都認為其與CeFi必有一戰。原因在于它們提供了類似的服務,例如信貸、交易、利息等,只不過采取了不同的方法而已。一個分布式自治,一個集中式高效,兩者之間存在不可調和的分歧。

但無論是CeFi還是DeFi,都有著各自的優勢。相對于CeFi,DeFi還是一個較小的市場。而縱觀市場,除了MarkerDAO、Compound、Synthetix等少數明星項目外,大部分項目的流量和資金沉淀其實都比較少。據DeBank數據顯示,在共計27個DeFi項目中,Compound總鎖定價值為6.16億,占比約30.2%,位居第一;Maker以總鎖定市值5.04億,占比24%位居第二。從數據中可以看出,僅Compound和Maker兩個項目就占據DeFi總鎖倉量的半壁江山。

除此之外,在代碼即規則的DeFi世界里,安全成為了其難以回避的問題。僅在今年上半年,多個DeFi項目就淪為了黑客的提款機。例如,今年4月19日,dForce的去中心化借貸協議Lendf.Me遭到黑客攻擊,價值約兩千五百萬美金的加密數字資產被黑客盜走。盡管黑客最終歸還了全部被盜資產,但已引發了嚴重的信任危機;再例如,今年6月,Balancer流動性池遭黑客閃電貸攻擊,損失50萬美金。

不過,盡管DeFi還很年輕,但其借助區塊鏈技術具有可溯源、不可篡改和高透明度等特性,可為傳統金融提出了新的解決思路,在當前環境下,是對CeFi的有益補充。事實上,雖然CeFi發展已經較為成熟,但頻頻暴雷、創新不足等問題也嚴重阻礙了其當前的發展。

對此,JayHao認為,“CeFi和DeFi在未來是可以互補的。目前DeFi在進入門檻,用戶流量和產品體驗上欠佳,而CeFi在透明度上被客戶所詬病。我們可以用DeFi協作完成資產的托管和清結算工作,而CeFi則可以在獲客和合規等方面發揮作用,由此為用戶提供更好的服務。上述OKEx與MakerDAO的合作就是很好的范例。”

而MakerDAO的創始人RuneChristensen也曾表達過類似觀點,未來DeFi終將與CeFi合并。

隨著OKEx等交易所不斷積極擁抱DeFi,區塊鏈技術賦能傳統金融產品,傳統金融又給DeFi提供根基和靈感,或許會產生新的場景和更大的想象空間。

據Decrypt6月18日報道,位于舊金山的加密貨幣交易所?Coinbase發布了一個名為Rosetta的工具包,該工具包旨在使區塊鏈集成更簡單、更有效,特別方便那些使用新通證的交易所進行集成.

1900/1/1 0:00:00字數:1059 原文鏈接:https://medium.com/ideo-colab/meet-the-safg-defis-emergent-framework-for-participato.

1900/1/1 0:00:006月21日,由上海市科技創業中心、楊浦區科學技術委員會、上海區塊鏈技術協會聯合主辦的“2020長三角區塊鏈應用創新大賽”在上海舉辦.

1900/1/1 0:00:00據科創板日報消息,深交所深證區塊鏈50指數今日如期調整成分股。*ST晨鑫、奧馬電器、光環新網、文化長城、新國都5股被剔除,新納入傳化智聯、奧拓電子、紅相股份、博思軟件、數字認證5股.

1900/1/1 0:00:00讓中國人著迷的IPFS/Filecoin,背后離不開資本與大V的助推。吳說區塊鏈認為,分布式資本、寶二爺、杜均、王峰,是中文世界IPFS/Filecoin的四大推手.

1900/1/1 0:00:00我們在昨天的文章中和大家分享了近來特別熱門的DeFi項目Compound。Compound的代幣COMP自上線以來,從最低點的65美元到最高點340美元,其漲幅超過5倍.

1900/1/1 0:00:00