BTC/HKD-1.47%

BTC/HKD-1.47% ETH/HKD-3.37%

ETH/HKD-3.37% LTC/HKD-2.98%

LTC/HKD-2.98% ADA/HKD-4.94%

ADA/HKD-4.94% SOL/HKD-4.3%

SOL/HKD-4.3% XRP/HKD-5.85%

XRP/HKD-5.85%?作者:MYKEY研究員蔣海波

為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出?MYKEY穩定幣報告,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析。期待與同業保持交流,共同探索穩定幣的發展前景。

快速預覽

-?穩定幣市場流通量達到116.92?億美元,上周?USDT暫停增發。

-?USDC的流通量增加1.24億美元,達到9.53億美元。

-?Algorand?與?Circle?達成合作,將在?Algorand?上發行?USDC。

-?BUSD、HUSD都是與Paxos合作發行的,BUSD、HUSD、PAX之間可以互換。

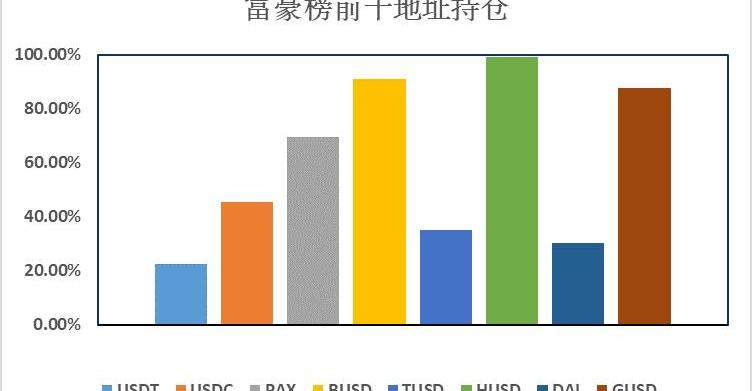

-?主要穩定幣中,持幣最為集中的是HUSD,最多的一個地址持幣占比89.9%,該地址由火幣所有。

-?除USDT外,主要的鏈下抵押型穩定幣的合規性與資產透明度都比較好,至少每月發布一次資產儲備報告。

-?USDT的市場價格表現越來越穩定,大幅波動的情況減少。

一、穩定幣數據概覽

我們首先回顧在過去的一周中,各穩定幣基本信息的變化。

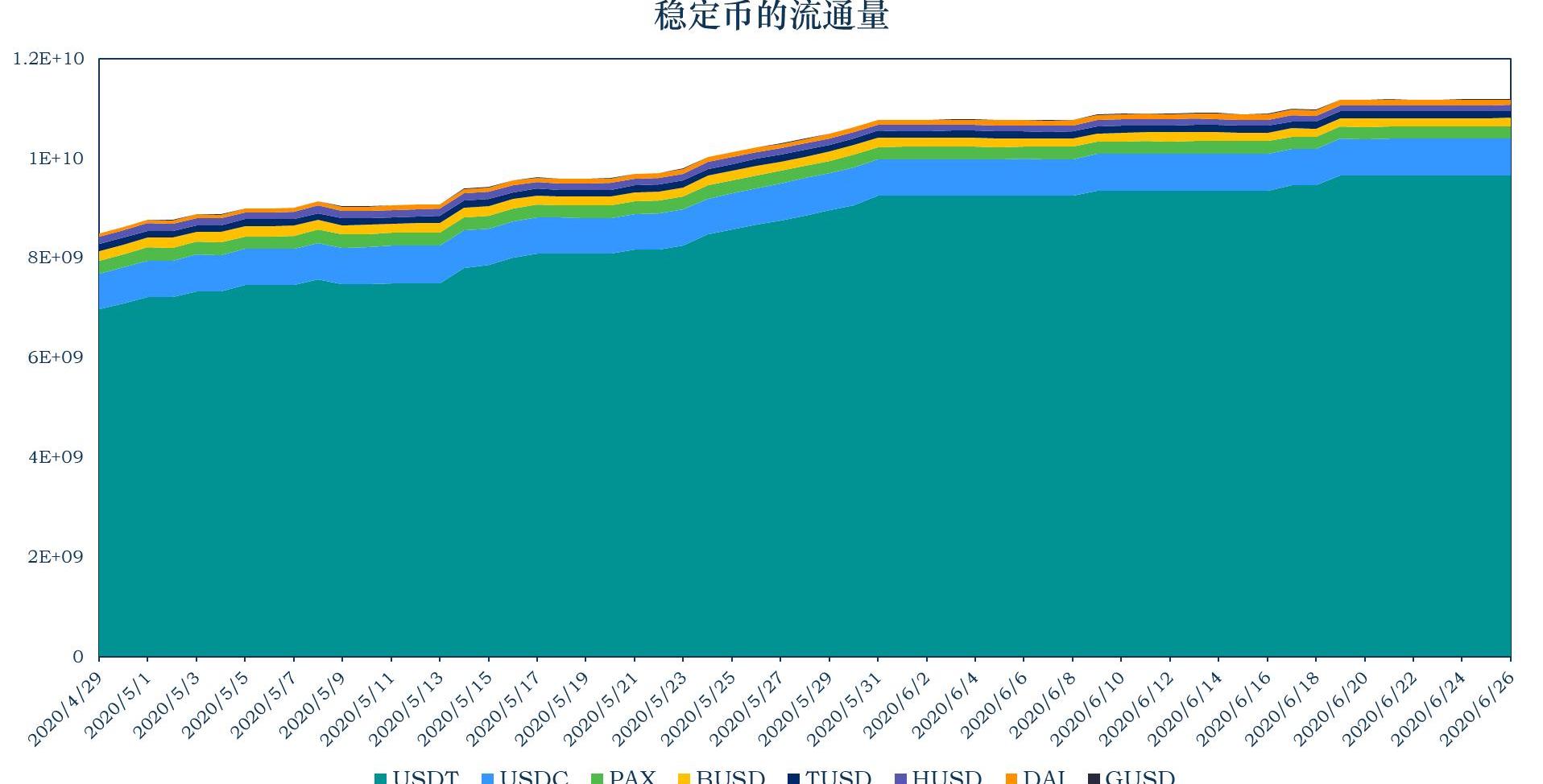

市場流通量

來源:MYKEY,Coin?Metrics

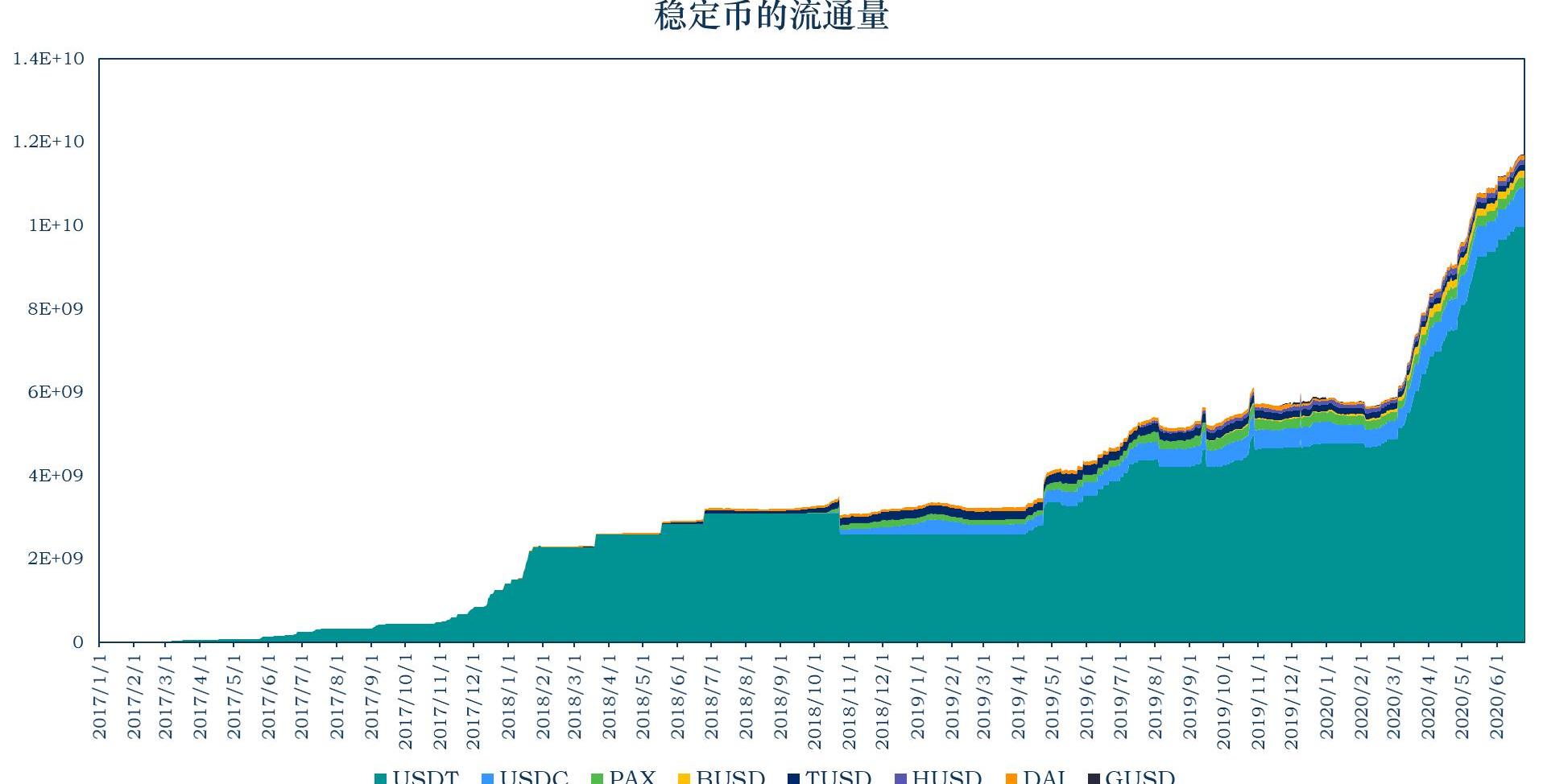

目前,主要穩定幣的市場流通量約為?116.92?億美元,市值持續增長。

來源:MYKEY,CoinMetrics

過去一周,穩定幣市值增加了約1.45億美元。其中,USDC的流通量增加1.24億美元,達到9.53億美元;BUSD、TUSD、DAI的流通量分別增加1737萬、610萬、774萬美元;PAX、HUSD、GUSD的流通量分別減少514萬、347萬、124萬美元。上周USDT暫停增發,流通量不變,USDC的流通量繼續大幅增長。

加密貨幣總市值為1.91萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為1.91萬億美元,24小時交易量為796.92億美元,當前比特幣市值占比為40%,以太坊市值占比為17.5%。[2022/2/19 10:02:20]

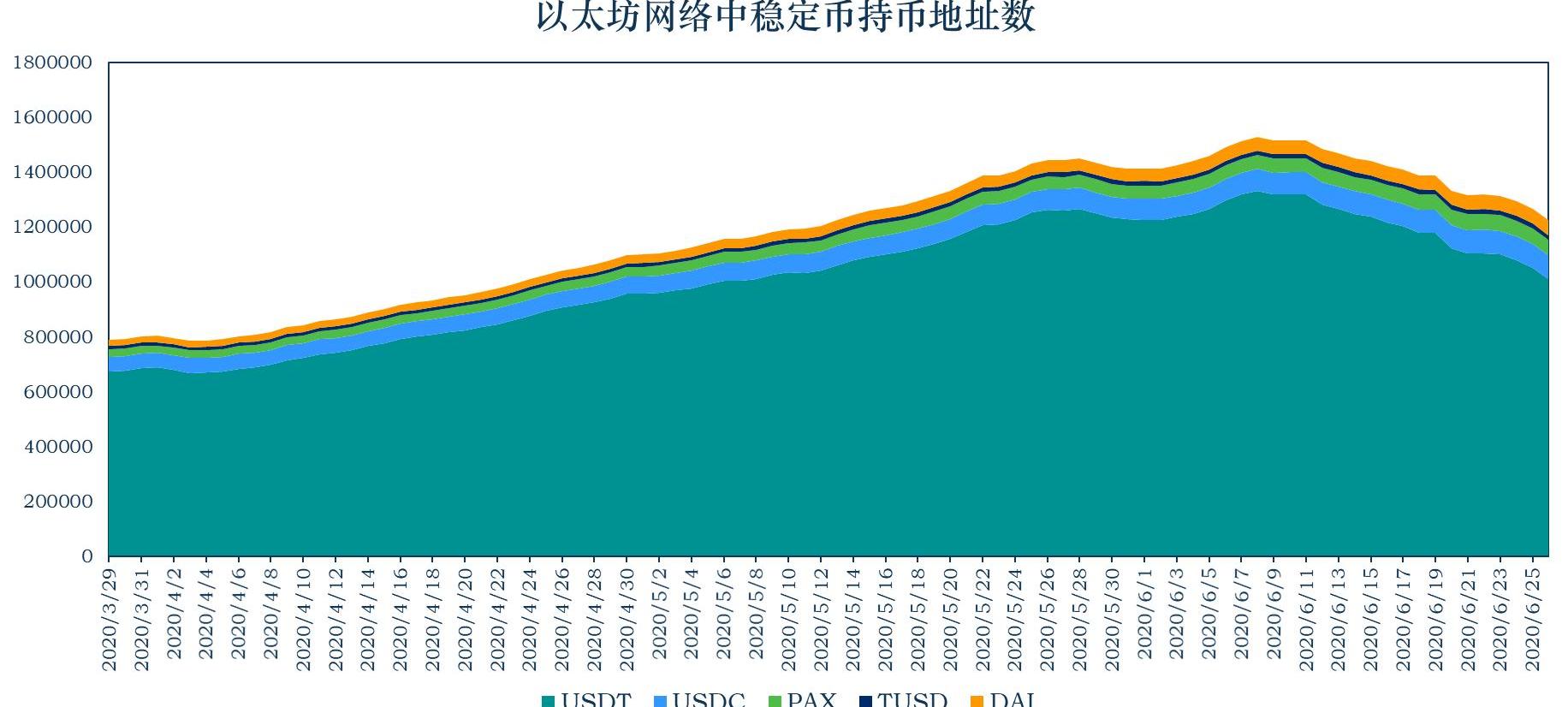

持幣地址數

來源:MYKEY,DeBank

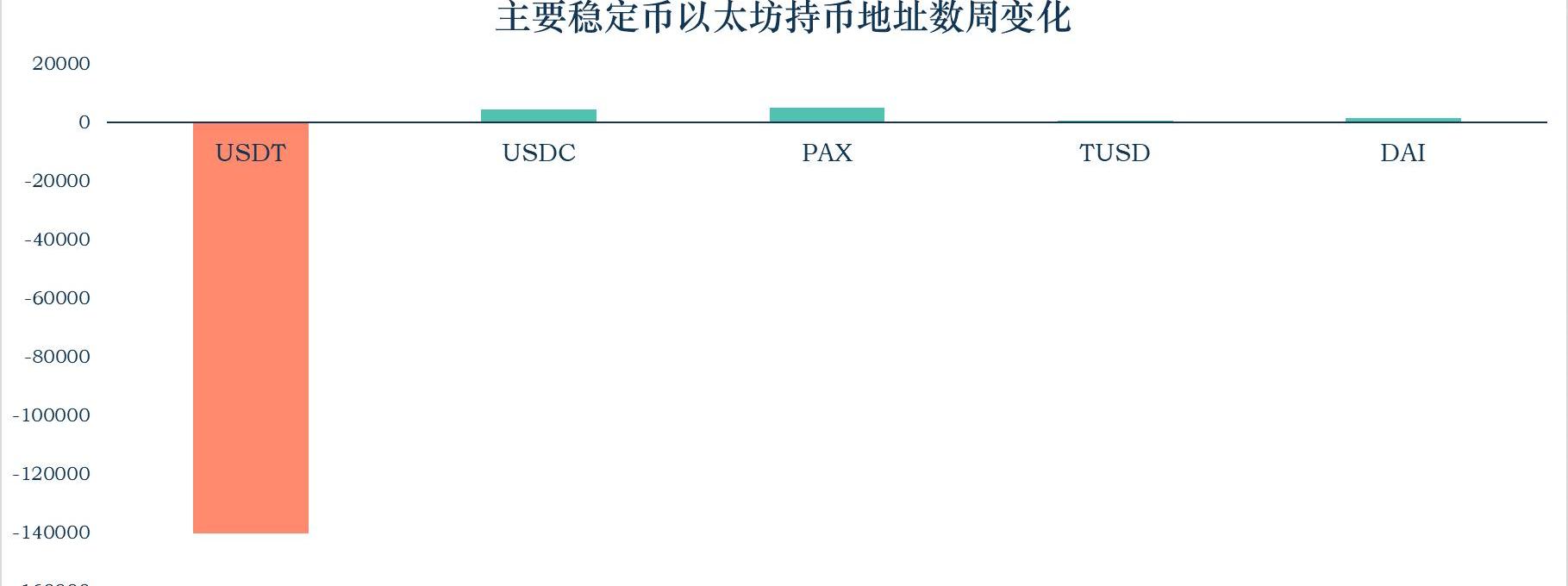

上周,以太坊網絡中穩定幣的持幣地址數繼續下降,USDT持幣地址數下降較多。

來源:MYKEY,DeBank

持幣地址數的下降來自于USDT,下降了168423個;USDC、TUSD、DAI?的持幣地址數分別增加3574個、126個、3065個;PAX?的持幣地址數下降1413個。

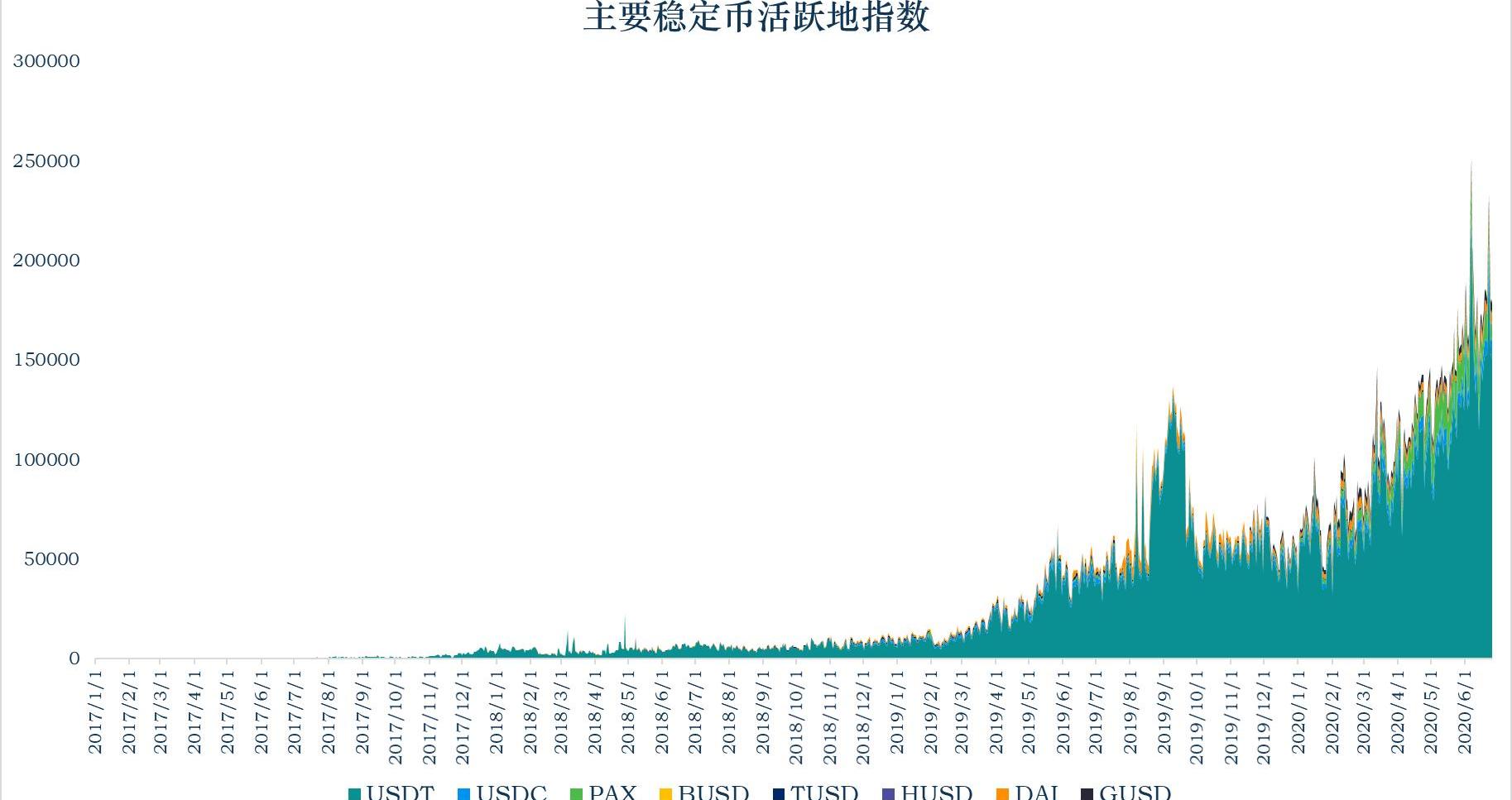

活躍地址數

來源:MYKEY,Coin?Metrics

上周,穩定幣活躍地址數略有回升,比前一周增長3%。

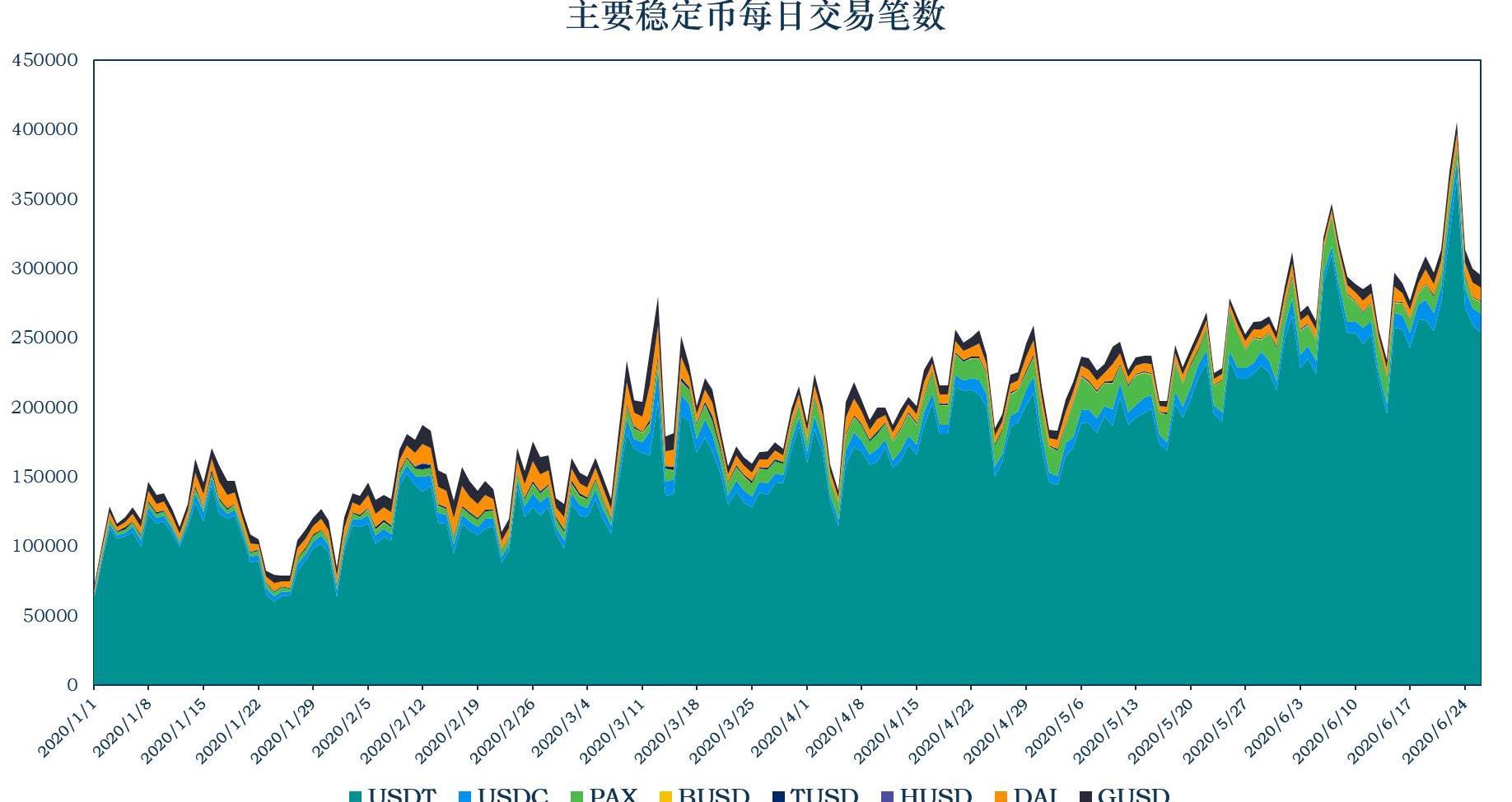

24小時鏈上交易筆數

來源:MYKEY,Coin?Metrics

與前一周相比,主要穩定幣每日的交易筆數下降約4.33%。

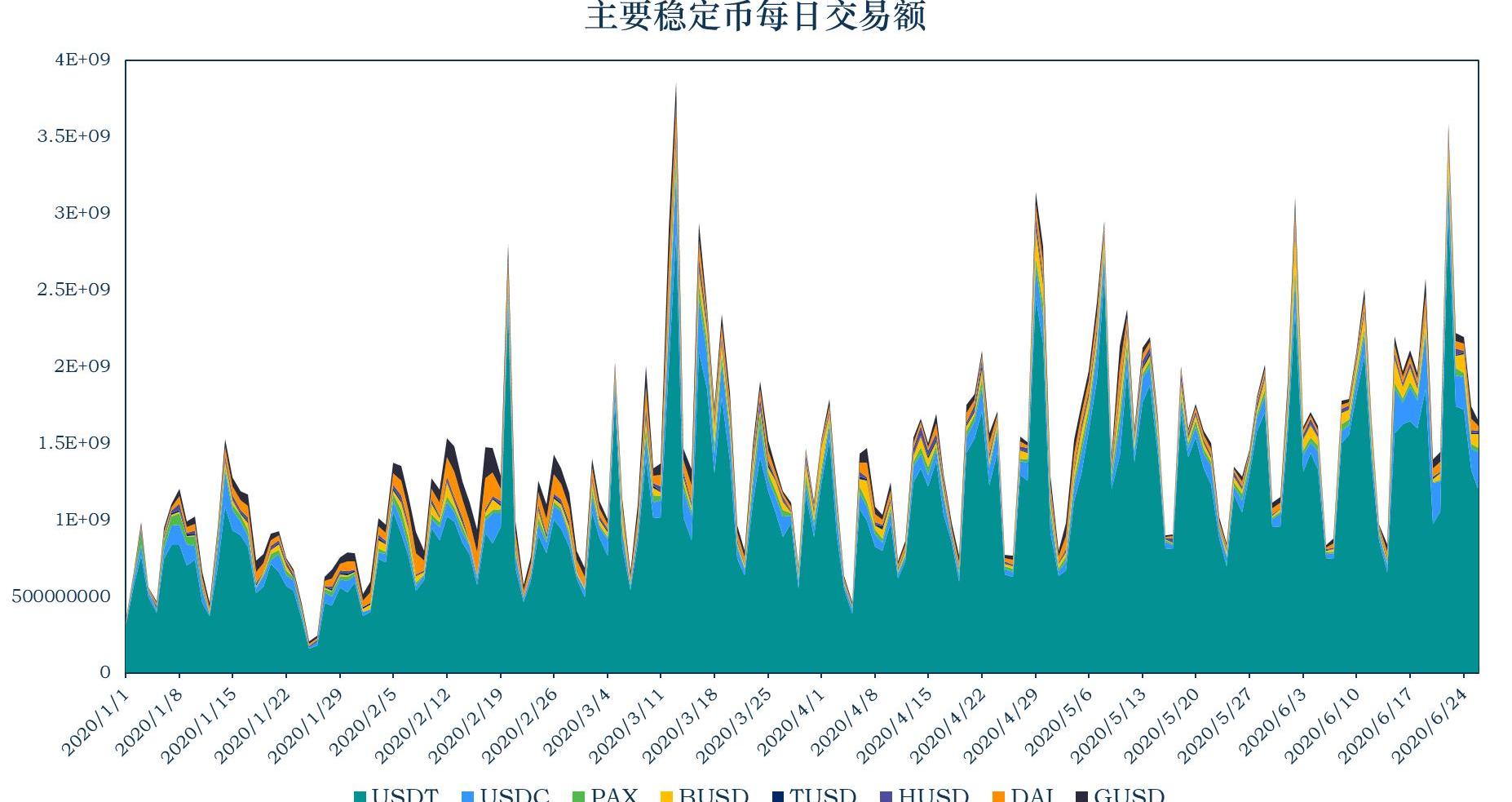

24小時鏈上交易額

來源:MYKEY,Coin?Metrics

美國銀行報告:反隱私法規給加密投資者帶來風險:2月11日消息,美國銀行的一份加密貨幣報告警告了隱私法規帶來的風險和潛在的市場混亂。報告稱,加密貨幣“挑戰了政府征稅和更廣泛地控制資本流動的能力”。對于美國政府將如何采取行動限制這些用例的不確定性,是加密貨幣投資者面臨的一個關鍵風險。此外報告表示,加密貨幣私人錢包可以跨境轉移,這似乎會造成破壞每個民族國家的貨幣主權。(CoinDesk)[2021/2/11 19:30:05]

來源:MYKEY,Coin?Metrics

上周,主要穩定幣平均每日的交易額上升,主要是6月22日ERC20-USDT和TRC20-USDT的鏈上交易額較高。

二、主要穩定幣安全性分析

美元穩定幣市場流通量接近117億美元,其中USDT的市值在加密貨幣中位列第三。從2018?年7月起,BTC/USDT?交易對的成交量占據BTC成交量的一半以上,根據Coinmarketcap的數據,現在USDT的每日成交額已經遠超比特幣。除USDT外,主要的穩定幣還有USDC、PAX、BUSD、HUSD、TUSD、GUSD、DAI這些。面對種類繁多的穩定幣項目,投資者免不了會產生一些疑問:這些項目是否安全?是否合規?是否有足夠的儲備金?本期MYKEY穩定幣報告,我們將詳細的分析這些穩定幣的市場規模、合規性、資產透明度、代幣分布、市場表現,并就這些維度進行對比。

來源:CryptoCompare

1

.

市場規模

通常情況下,穩定幣的規模越大,穩健性越好,資產的流動性、應用的廣度、用戶數量等都會相對更好。規模越大的穩定幣也越容易產生網絡效應,從而吸引更多的用戶。

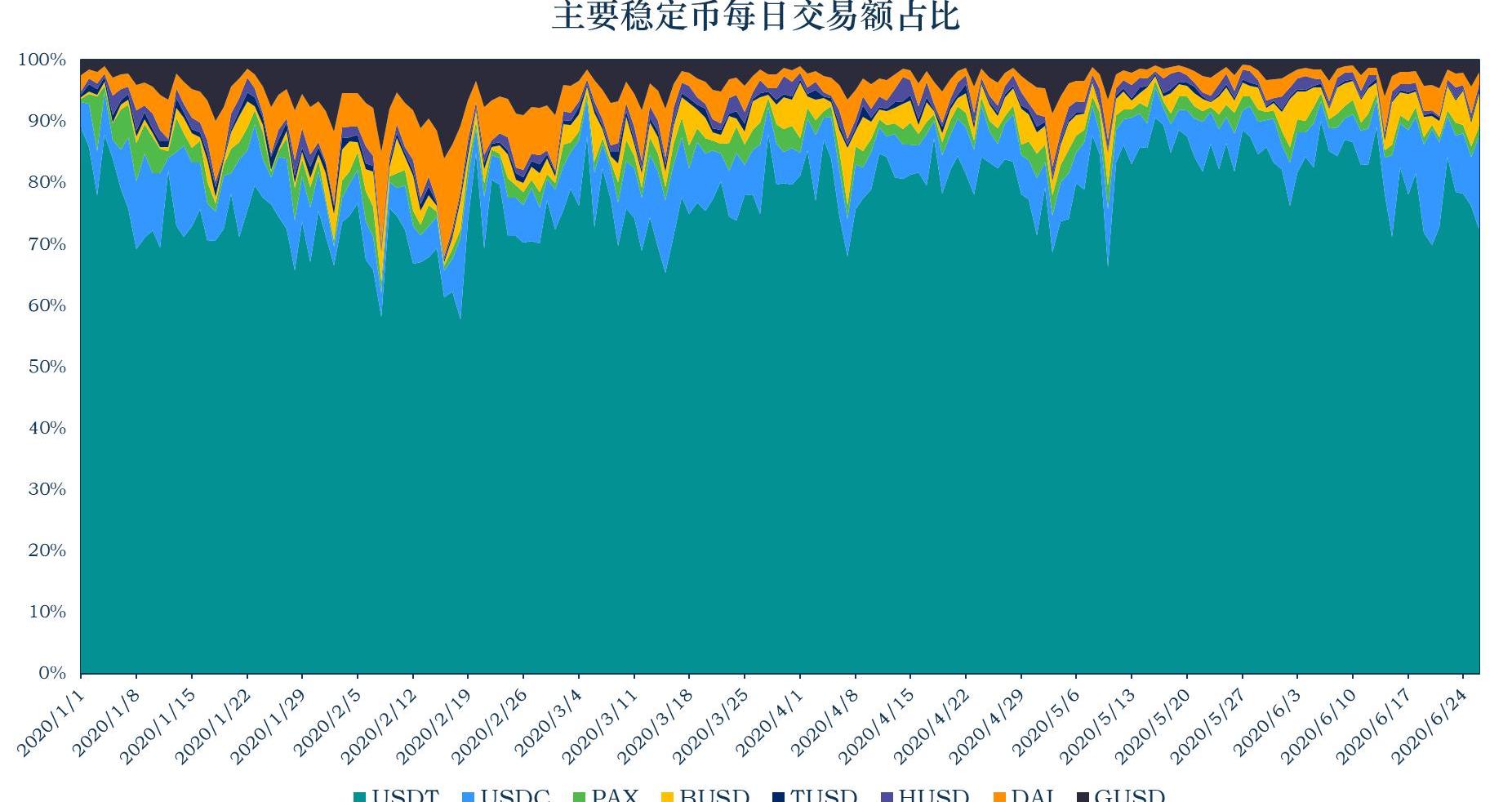

穩定幣的規模總體呈上升趨勢,并從今年3月份開始加速。目前,穩定幣市場有99.56億USDT、9.53億USDC、2.42億PAX、1.64億BUSD、1.44億TUSD、1.17億HUSD、1.07億DAI、862萬GUSD。USDT占穩定幣市場份額的85.15%,USDC占8.15%,PAX占2.07%,BUSD占1.41%,TUSD占1.23%,HUSD占1.00%,DAI占0.92%,GUSD占0.07%。

萬事達卡授予加密公司Wirex主要會員資格:萬事達卡今日表示,作為其加密貨幣計劃擴展的一部分,該公司已授予Wirex主要會員資格。據悉,Wirex受英國金融行為監管局(FCA)監管,提供一種付款工具,可自動將加密貨幣兌換成法定貨幣。(coindesk)[2020/7/20]

來源:MYKEY,Coin?Metrics

2.

合規性

隨著穩定幣規模的增加,穩定幣面臨的監管壓力會越來越大。主流穩定幣中,USDT合規性最差,其它鏈下抵押型穩定幣都滿足不同程度的合規條件,而鏈上抵押型穩定幣?DAI?則很難受到監管。

USDT:Tether的母公司iFinex同時也是交易所Bitfinex的母公司。USDT?不屬于合規項目,近年來也對監管作出了一定程度的讓步。比如在美國只對符合條件的合同參與者提供服務,禁止朝鮮、伊朗、巴基斯坦等國使用?Tether?平臺。

USDC:USDC?是由?Coinbase?和?Circle?聯合投資運營的企業?CentreConsortium所開發的穩定幣。USDC?的源代碼開源,獲取了在美國作為貨幣轉賬機構并在歐洲作為電子貨幣機構的許可,符合美國“貨幣傳輸法”的監管。USDC是使用CENTER開源框架和成員體制發行的,利用這種框架,金融機構能夠成為USDC和其它穩定幣的發行人,發行人應滿足技術、運營、法規、合規性、審計要求。

Pax:Paxos自身就是一家受紐約金融服務部監管的紐約州特許信托公司,受到最高程度的監管,以確保客戶資產得到最高程度的保障,滿足?NYDFS?對于資本儲備、合規、反洗錢等特殊要求。PAX是合規程度最高的穩定幣項目之一。同樣,在Paxos背后也有交易所的身影,Paxos于2013在新加坡建立了itBit交易所。

BUSD:BUSD是幣安與Paxos合作推出的穩定幣,BUSD?的發行也經過了?NYDFS的批準,主要用在幣安自己的渠道。合規、托管、資產透明度和PAX?近似。

數據:過去半年加密鯨魚增持超6.5億美元ETH 超過2019全年BTC流入總額:4月30日消息,搜索引擎DuckDuckGo的高管Adam Cochran表示,經過審核以太坊前10000個地址,在過去六個月中,現有的鯨魚新增持有以太坊增加了5.5億美元以上。而相比之下,去年全年比特幣的新資本流入總額估計為6億美元。Adam Cochran強調,不僅是現有的鯨魚正在積累以太坊。

在前10萬名以太坊地址中,有相當數量的新錢包地址是與法幣交易所onramp進行的第一筆交易,而該交易所主要為大型客戶(主要是Gemini,、Kraken和Coinbase)提供服務。這些新錢包地址通常購買價值10萬到25萬美元的以太坊,它們占前10000個地址的6%左右,或者說這些地址在過去6個月里新購買價值1億美元的ETH。總的來說,過去半年里,新老“鯨魚”總共購買了價值超過6.5億美元的以太坊,超過了2019年全年比特幣流入總額。(The Daily Hodl)[2020/4/30]

HUSD:與BUSD類似,HUSD由火幣旗下的StableUniversal發行,同樣使用Paxos的通道,主要在火幣旗下的生態中使用。歸屬于火幣的一個地址,持有的HUSD占總量的89.9%。

TUSD:TUSD是TrustToken推出的穩定幣,在美國的注冊為資金業務。官網上關于合規的消息很少,TrustToken聲稱自己不接手資金,投資者將資金轉至信托公司,通過智能合約生成TUSD。

GUSD:Gemini是一家美國合規交易所,擁有最高級別的銀行合規和信托義務標準。GUSD?由受監管的紐約信托公司?GeminiTrustCompany,LLC?發行。GUSD與PAX一起首批通過NYDFS的批準發行。

DAI:DAI是一種無國界的去中心化穩定幣,通過在MakerDAO中抵押數字資產產生。MakerDAO?是以太坊網絡中的一個去中心化協議,很難受到監管,可能不會面臨合規問題。

從這些穩定幣的背景來看,它們背后幾乎都有交易所和信托機構的身影。雖然USDC、PAX、BUSD、HUSD、TUSD、GUSD都屬于合規穩定幣,但合規的程度有所不同。我們認為通過NYDFS批準的穩定幣合規程度最高,包括首批通過的PAX和GUSD,以及由Paxos參與合作發行的BUSD和HUSD;之后是USDC和TUSD;最后是USDT,DAI暫不計入比較范圍。從官網上的信息也可以看出,USDC和TUSD關于合規的信息很少。

聲音 | 哥倫比亞總統:建議對加密貨幣和區塊鏈等相關企業免除5年所得稅:據criptonoticias消息,哥倫比亞總統伊萬·杜克(Iván Duque Márquez)近日提出,在技術領域,包括與加密貨幣和區塊鏈或密碼技術相關的所有企業,都免除了5年的所得稅。總統解釋說,這項倡議的目的是讓新公司創造最低限度的就業機會,同時為新投資開辟道路。。杜克還建議,在共和國的總統職位上設立一個新的職位,即轉型和數字社會高級顧問。無論誰擔任這一職務,都應與內閣部長共同制定政策,為加密貨幣和區塊鏈公司的發展鋪平道路。[2018/8/31]

3.資產透明度

資產透明可以讓投資者及時了解到穩定幣背后的儲備金。投資者很難自行查到穩定幣發行者的銀行賬戶資金,只有通過專業的托管、審計等渠道了解。

USDT:雖然?Tether?表示所發行的數字貨幣背后都有?100%?的資產作為支撐,并明確列出了每一種代幣的發行數量與背后的資產,這些數據每天更新,但很多投資者仍會對此表示懷疑。2019年以前,USDT?每年都因為資金不足的傳言而出現?10%?以上的負溢價。USDT?的資產透明度較差,目前其官網給出的資產證明是由?Freeh,Sporkin&Sullivan?LLP(FSS?)在?2018?年出具的。

USDC:USDC?由受監管和有執照的金融機構發行,擁有等同法定貨幣的全部儲備。抵押資金存放于獨立的、由第三方監測并審計的銀行賬戶中。發行人必須定期報告其美元儲備持有量,GrantThorntonLLP?每月都會發布有關這些儲備資金的報告。

PAX:Paxos?聘請?Withum?在每月月末對其賬戶進行驗證,以證明?PaxosStandard?代幣的供應量與?Paxos?持有和管理的美國銀行儲備帳戶中的美元資產保持一致。BUSD和HUSD與此相同。

TUSD:TUSD采用Armanino的區塊鏈擔保平臺TrustExplorer,可以實時查看到發行的TUSD與背后的儲備資金,并能夠實時生成資產證明。Armanino是美國前25大的獨立會計與商業咨詢公司。

DAI:Maker協議構建在以太坊網絡中,資產可以在區塊鏈瀏覽器中查詢。2017-2019年間,MakerDAO的核心代碼經過TrailofBits、WhitehatGroup、BokConsulting、PeckShield的審計。

就資產透明度而言,TUSD這種實時提供儲備金儀表盤,并能實時生成資產證明的方式是值得推薦的;其它合規鏈下抵押型穩定幣都是每月由第三方機構提供一次資產證明。雖然Tether也每天更新資產負債表,但沒有權威機構能夠證明真實性,距離Tether上一次提供資產證明已經過去快兩年了。MakerDAO的代碼經過了多家機構的審核,其穩定幣系統已經正常運行了近3年。

4.代幣分布

持幣地址越多,說明更可能有更多的人愿意持有該資產,中心化的風險越低。前十的地址持有的代幣比例越低,說明代幣的持有更分散。

USDT、USDC、DAI、PAX、TUSD、BUSD、GUSD、HUSD的持幣地址數分別為967461、84736、55352、54125、17327、4049、1657、1178。

來源:MYKEY,DeBank

USDT、USDC、PAX、BUSD、TUSD、HUSD、DAI、GUSD在以太坊網絡中前十的地址持幣占比分別為22.49%、45.21%、69.58%、91%、34.91%、99.15%、30.31%、87.69%。

來源:MYKEY,etherscan

總體而言,流通量越大的穩定幣持幣地址數越多、前十持幣地址占比更小,代幣持有更加分散。鏈上抵押型穩定幣DAI在前十持幣地址中的占比比預期更低,并沒有大戶集中持有,更多的是分布于以太坊的DeFi應用中。持幣最為集中的是HUSD,最多的一個地址持幣占比89.9%,該地址由火幣所有。

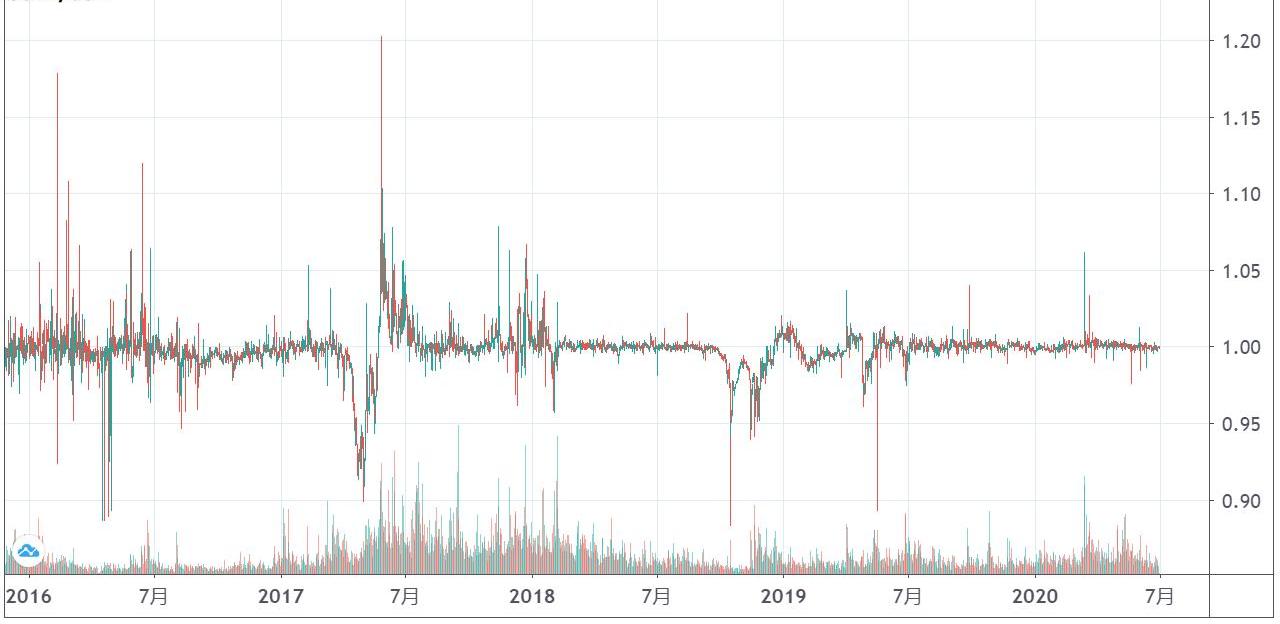

5.市場表現

如何維持穩定幣價格與法幣的錨定是所有項目方都需考慮的一個問題,項目方通常會設計一定的策略甚至付出一定的成本來解決這一問題。總體上,所有主流穩定幣在這一方面表現都不錯,現在很少出現價格大幅高/低于1?美元的情況。

2016-2018?年,由于信任危機,USDT?每年都有出現過10%?左右的負溢價,并且持續1-2?個月。最近?1-2?年,情況才有所好轉,USDT?需求的增加也改善了這種情況,幾乎所有的交易所都支持?USDT,USDT?在DeFi?中的應用也越來越多。可以看到,USDT價格劇烈波動的情況越來越少,USDT/USD最近1年幾乎沒有出現過10%以上的正/負溢價。

來源:Tradingview

穩定幣中,DAI的波動性更大,價格通常高于1美元。對于穩定幣而言,幣價過高同樣也被認為是一種缺陷。比如,在?3.12?大跌的時候,如果在?MakerDAO?中有未償還的債務,但是并沒有持有DAI,這個時候就需要付出遠高于?1?美元的價格從市場中購買DAI來償還債務。

總結

主要穩定幣中,USDT?的規模最大,有更多的用戶,更多的生態伙伴支持,持幣更分散,但合規性最差。PAX、GUSD、BUSD、HUSD的合規程度高于USDC、TUSD,它們的資產透明度都很好。穩定幣的持倉總體較為集中,以太坊網絡中HUSD、BUSD、GUSD?前十的地址持幣之和占比分別為99.15%、91%、87.69%。主要穩定幣的價格都接近1?美元,USDT的波動性下降。

三、嘉賓觀點

本期邀請到的嘉賓是來自MulticoinCapital的Mable,下面是Mable所做的觀察與評論。

上周在微信和Twitter上各自跑了一個投票,同樣的問題,投票結果卻不太一樣,從中能夠反映出不同人群對于資本流向的判斷:

Twitter結果

微信結果

這個投票反映出東西方對于穩定幣認知的差異,這也和我過去一段時間的一些觀察相符:

1.?對于以太坊2.0的期待值,海外社區比國內社區更為看好,雖然各個驗證節點服務和礦池等生態參與者都認同以太坊2.0是上下至少兩年后的事情,仍然有不少CT社區成員更愿意持有以太坊和比特幣并相信其長期價值積累;

2.?相比海外,國內對于跨境支付的需求體驗更為強烈,因此更加愿意將獲得的利潤留在穩定幣里;

3.?海外從去年開始有一些做穩定幣中心化清算所的公司開始布局,進一步證明穩定幣而言海外敏感度相對中國和亞洲晚了一步:FTX的穩定幣互換工具已經相當足夠,再早些時候幣安也上線了很多穩定幣之間的交易對。對于中心化清算所而言維持它運營所需要收取的利潤無法應對這個賽道快速壓縮的利潤率;

4.?當然,合規機構是否需要額外的穩定幣對之間的大額清算所、甚至于外匯穩定幣之間的清算所,都還需要進一步觀察;但從事物發展的趨勢來看,從目前乃至未來較長的一段時間,數字穩定幣的發展會導致弱勢主權貨幣的進一步壓縮,兩三種貨幣可能就已經足夠,多種外匯穩定幣結算可能是一個偽命題。

本期的?MYKEY穩定幣報告就分享這么多,請大家關注后續的報告。在后續的報告中,我們將為大家提供更多對穩定幣發展狀態的解讀、對其發展趨勢的分析,幫助大家持續更新對穩定幣發展的認知。

?

撰文:Donnager 因為以IPFS作為基礎的點到點文件儲存和分發網絡,與傳統的互聯網基礎設施存在顯著差異,且原本IPFS更多應用在桌面級設備中,尚未大范圍普及至移動設備中.

1900/1/1 0:00:006月18日,張家港偵破特大跨境網貸詐騙案新聞發布會上,公開了這一案例:張家港于近日偵破一起跨境特大非法第四方支付平臺案,成功摧毀一個為套路貸詐騙提供支付結算渠道的犯罪團伙.

1900/1/1 0:00:00由Conflux×Odaily星球日報聯合出品,星球日報資深記者@王也擔任主筆。 烤星·DeFi課堂 ------ 6月16日,“DeFi銀行”Compound?啟動治理代幣COMP?分發機制,

1900/1/1 0:00:006月23日凌晨,比特幣開始走高,從9400美元飆升至最高9786.1美元,然后回落至9600美元左右,脫離了上周一直被鎖定在的水平通道.

1900/1/1 0:00:00來源:BlockVC “二次探底”只是遲到還是徹底缺席自5月初比特幣減半落地以后,比特幣保持低波動橫盤已經接近7周,在近一段時間烈火烹油的全球資本市場中顯得異常落寞.

1900/1/1 0:00:00最近的金融市場很不平靜。不久前因為COVID-19接連暴跌的股市突然變得一片繁榮,美國納斯達克指數甚至一度突破最高紀錄,韓國股市也一樣風生水起,KOSPI指數16日已經在不知不覺間收復2000點.

1900/1/1 0:00:00