BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD-0.42%

ETH/HKD-0.42% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD-1.19%

ADA/HKD-1.19% SOL/HKD-0.55%

SOL/HKD-0.55% XRP/HKD-1.78%

XRP/HKD-1.78%在ICO熱潮過去3年之后,ETH再次在一月份創下新高。同樣地,Uniswap、Aave、Synthetix、MakerDAO等以太坊上的DeFi龍頭項目,也都在這一個月內創下了市值的最高記錄。最大的去中心化交易所Uniswap,目前流通市值達到了56億美元,與Binance Coin的差距只有24%,而Uniswap還有大量的平臺幣尚未解鎖。最大的去中心化借貸協議Aave在向社區移交管理秘鑰與向V2版本升級之后市值一路上漲,目前也已經超越EOS、BSV等老的公鏈項目。?

1月的DeFi新秀

雖然頭部DeFi項目的格局已經基本穩定,但在一些細分領域,也有多個優質項目因為分發治理代幣而被更多的用戶所使用。

Furucombo是一個DeFi聚合器,真正可以為用戶創造更多獲利機會。它將復雜的DeFi協議轉化為可視化的多維數據集。用戶可以將多項交易打包,形成一筆交易發出,降低時間成本;也可以方便地在各種DeFi協議間套利,只需要簡單地拖拽Furucombo支持的各項協議即可完成。Furucombo也是目前唯一一個模塊化地集成了閃電貸的項目,用戶可以無需編程基礎即可使用閃電貸。

美SEC執法主管:DeFi提供既不去中心化也非金融的服務,而只是純粹的“欺詐”:6月17日消息,美國證券交易委員會(SEC)執法部門主管 Gurbir Grewal 表示,我們不關心標簽。我們關心的是產品,標簽對我們來說并不重要。技術很重要。DeFi 提供既不去中心化也非金融的服務,而只是純粹的“欺詐”。我們將在法律允許的范圍內擴大我們的管轄權。[2023/6/17 21:43:29]

Armor是去中心化保險賽道的又一熱門項目,它的創始人Azeem Ahmed,此前也是SAFE的創始人之一。在SAFE被爆出漏洞之后,SAFE的另一發起人Alan,在Andre等人的支持下繼續做出了Cover Protocol;而Azeem則創建了armor.fi。Armor基于Nexus Mutual構建,由Nexus Mutual承保,而無需KYC。Armor也通過平臺幣的流動性挖礦為NXM賦能,提供arNXM的流動性可以獲得ARMOR代幣。

去中心化衍生品協議Opium Finance也在本月發行了治理代幣,Opium可以提供包括智能合約安全、穩定幣違約、代幣價格波動等在內的各種保險,而市場上已有的去中心化保險項目往往只能針對某一方向提供保險。目前OPIUM較發布時上漲約4倍。衍生品賽道的另一熱門項目dYdX可能也即將發幣,不少用戶冒著高昂使用成本去體驗,以期待能獲得代幣空投。

JGNDeFi 已上線BabySwap 農場、雙幣質押及交易挖礦池:據官方消息,北京時間2月3日JGNDeFi 已上線BabySwap 農場、雙幣質押及交易挖礦池。用戶可在BabySwap挖礦獲取收益,質押 JGN-USDT 賺取 BABY;交易 JGN-USDT 賺取 BABY;質押 BABY 賺取 JGN。

JGN是一個具有DeFi 基礎設施的 Metaverse NFT 2.0 項目。當前JGN已經獲得高盛集團(加拿大)、澳大利亞SFIP基金、幣安 “種子基金”、軟銀集團(UK)、LD Capital等多家機構戰略投資。[2022/2/4 9:30:14]

以太坊上的DeFi熱點也在向其它鏈上延續。火幣Heco上的去中心化交易所Mdex,在挖礦上線5分鐘后鎖倉量達到2億美元,目前Mdex中鎖定的資金約為10億美元,挖礦產出的市值也超過一億美元。幣安智能鏈BSC上的龍頭去中心化交易所PancakeSwap,其代幣CAKE也在一個月內由0.61美元漲至3美元。BSC上的借貸協議Venus在國內收獲了不少粉絲和關注。?

熱門項目新進展

Cover在鑄幣權出現漏洞之后,宣布放棄護盾挖礦,并不予發放漏洞爆出時未領取的獎勵。目前,Cover中只有Rewards Mining,這一部分獎勵來自于各自的項目方。若無項目方支持,則沒有任何獎勵。

HDAO COO:NFT讓實體投資更碎片化,讓更多用戶受益于DeFi:9月25日晚8點,ForTube聯合創始人雷宇先生做客HDAO中文社區,與HDAO COO Ryan共同探討DeFi行業的發展新趨勢,以及NFT流動性挖礦等話題。雷宇表示,NFT資產目前主要分為線下真實世界產權和鏈上原生資產產權兩類,他本人非常看好其發展,或將直接用資金參與HDAO流動性礦池挖礦。據Ryan介紹,HDAO已經從信譽良好的KOL開始,并與東南亞的第三方托管人和物業經理進行對接,推動實際資產作為創造NFT的抵押品。Ryan稱,NFT將物理世界的資產上鏈,讓實體投資更碎片化,讓更多用戶受益于DeFi。[2020/9/26]

1月17日,Curve宣布與Synthetix合作推出跨資產交易服務。Curve原本專注于同類資產交易,如USDC、DAI、sUSD等穩定幣之間的交易,或各種比特幣錨定幣之間的交易,其中的交易滑點低、手續費低。而Synthetix是目前最大的合成資產協議,其中合成資產之間的交易具有無限的流動性。如果用戶想將DAI換成WBTC,則DAI會先在Curve中換成sUSD,之后在Synthetix中銷毀sUSD生成sBTC,再在Curve中將sBTC換成WBTC。本次Curve與Synthetix的合作,將顯著提升Curve在跨資產大額交易中的地位。

當前以太坊上Defi協議總鎖倉量約合119億美元:據歐科云鏈OKLink數據顯示,截至今日16時,以太坊上Defi協議總鎖倉量約合119.7億美元。其中排名前五的分別是Uniswap 20.1億美元(-11.2%),Maker 18億美元(-1.77%),Curve 15.3億美元(-2.05%),Aave 12億美元(-4.44%)以及Yearn 8.95億美元(+4.07%)。[2020/9/22]

Bancor完成了前端升級,可以顯示流動性挖礦獎勵等信息,并支持直接將獎勵復投。Bancor本次的流動性挖礦于11月推出,計劃持續12周,有希望通過治理延長挖礦周期。在Bancor前端正確顯示收益后,大多數用戶都選擇了將收益復投,這也實現了Bancor挖礦的初衷,將更多的BNT留在了生態內。因為Bancor中所有的交易對中都必須包含其平臺幣BNT,有了更多的BNT質押挖礦,Bancor的流動性上限才會更高。?

DeFi數據

截至1月31日,以太坊網絡中的總鎖倉量達到401億美元,與上月相比增長65.8%;真實鎖倉量291億美元,與上月相比增長71%。一方面,鏈上抵押的WBTC等繼續升值,一月初時BTC價格還不足3萬美元;另一方面,越來越多的資金轉移到鏈上,以分享流動性挖礦等收益。

Cocos-BCX發起人陳昊芝:DeFi對普通用戶而言門檻相對較高:金色財經現場報道,9月20日,由金色財經主辦,水橋區塊鏈總冠名的“共為·創業者大會”在廈門舉辦。在主題為《DeFi沉思錄:距離主流大眾有多遠?》的圓桌對話環節,Cocos-BCX發起人陳昊芝表示,DeFi對于普通用戶而言相對復雜,用戶需要了解每個錢包的特性,支持哪些幣種,不同的挖礦池子如何分配,還要識別哪些項目是經過審計相對較為安全的,所以規則相對復雜。但好處也很明顯,2017年的項目融資都是體外循環,很多項目都可以拿錢跑路,現在DeFi的項目有一部分經過了審計,用戶可以通過合約或者白皮書,了解它的分配規則,團隊占比等,對基礎風險有前提認知。[2020/9/20]

因為最近一個月ETH升值較多,而Maker中的抵押品以ETH為主,因此Maker中鎖定的資金遠超第二名。Aave因為有V1和V2兩個版本同時運行,目前Aave V1排名第6,而Aave V2位于第12位,若兩者相加,Aave應為鎖倉資金第二多的項目。

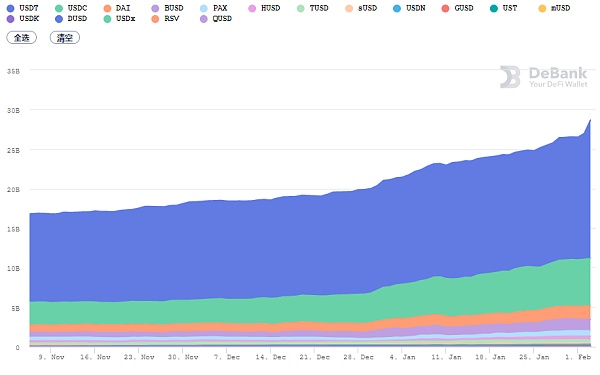

穩定幣

作為市值上升最穩定的一類資產,穩定幣的發行量不斷增加。1月底,以太坊上的美元穩定幣發行量達到265億,與上一個月相比增加55億。其中,USDT的發行量增加20億,USDC增加18億,DAI增加4.6億。

作為穩定幣中的一個方向,算法穩定幣總體表現不佳。只有AMPL這類rebase機制的算法穩定幣,在市場上漲的過程中保持通脹。ESD目前的供應量為4.44億,因為過大的供應量導致ESD很難再回到1美元以上,現階段購買的債券很可能會作廢。BAC目前也沒有好的應用場景,價格只有0.43DAI,雖然近期放開了BAB的交易,但如果大量換取BAB也會導致系統債務過多,難以漲到1美元以上。而原本被寄托了很高希望的Frax,也因為仿盤pegs.cash的歸零而受到人們的質疑。

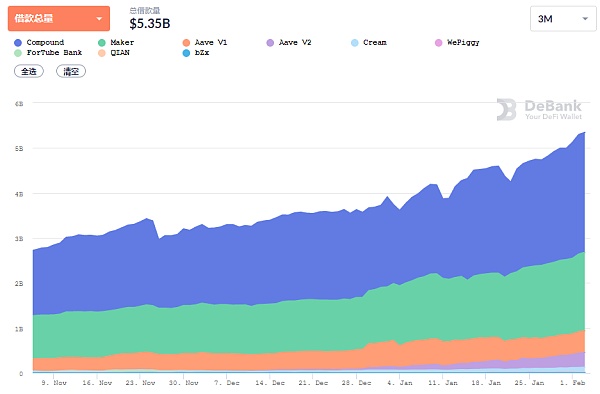

抵押借貸

目前借貸市場使用最多的還是抵押ETH借出穩定幣,如果這些穩定幣被用于繼續買入ETH,則達到了加杠桿的作用。以太坊網絡中的總借款量升至51億美元,過去一個月上升37.5%。

借款總量最高的平臺是Compound,占比50.31%。而質押資產遠高于Compound的Maker,只占總借款量的32.81%。從24小時清算量上也可以看出,Maker的用戶更加注重風險控制。在借款量排名前五的平臺中,只有Maker過去24小時的清算量為0,Cream的清算量最高。

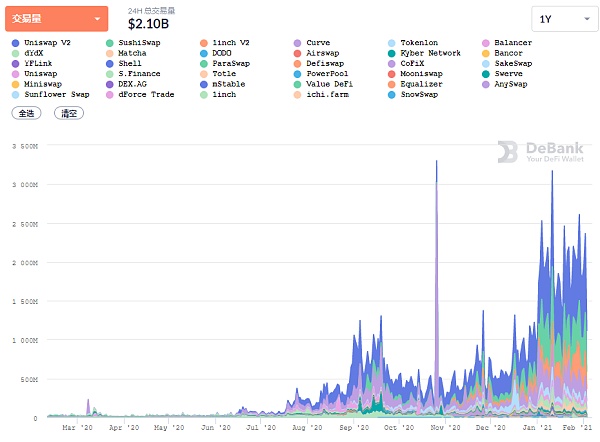

去中心化交易所

去中心化交易所的交易量在這一個月內創下歷史新高,并且遠超歷史各個月的成交量。以UNI和SUSHI為代表的去中心化交易的平臺幣是這一個月表現最優秀的資產類別,在UNI和SUSHI的帶領下,整個DEX版塊普遍上漲。以太坊中的DEX已經形成了Uniswap與Sushiswap雙雄并行的局面。因為流動性的優勢,其它交易所很難再整體與這兩個交易所進行競爭。

而在某一些領域,則有各自的代表項目,比如做聚合交易的1inch,目前1INCH的價格也遠超代幣發行時的高點;專注于同類資產交易的Curve;可以調整AMM內資產數量與權重的Balancer等。

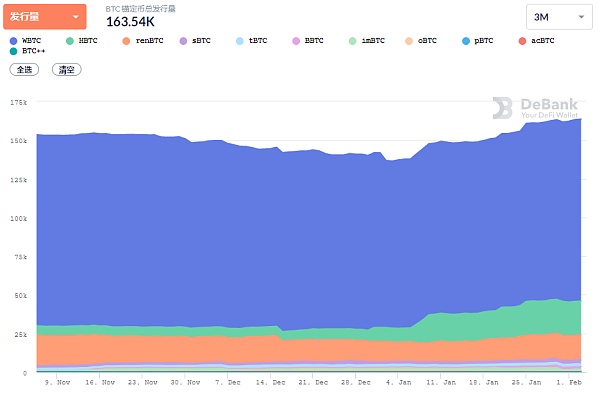

跨鏈資產

到一月底,以太坊鏈上的比特幣錨定幣已經達到16.2萬枚,比上月增長14.4%。無論是數量還是比例,本月比特幣錨定幣增長最多的都是HBTC,Curve中hbtc池的年化收益也有17.08%。

火幣Heco鏈等交易所自己發行的公鏈,其上的資產都可以看做是另一類型的跨鏈資產。以Heco為例,用戶必須先將代幣轉入自己的火幣賬戶,在提現時選擇Heco鏈才能正確轉出。

合成資產

因為WSB事件,美國散戶大量買入Game Stop、AMC等股票,導致多家機構止損離場。之后,以Robinhood為代表的券商交易平臺紛紛暫停這些股票的交易,甚至有些券商強行平掉了用戶的倉位。這個時候,建立在區塊鏈上的合成資產更加受到人們的關注。近期,Terra團隊開發的合成資產項目Mirror也因為提案上線GME股票而受到廣泛關注,Mirror上面提供多種合成股權通證的交易。

而值得一提的是,提供股權通證的中心化交易所FTX也是這一事件的贏家,FTX緊跟熱點,及時上線了GME等股票,讓圈內用戶在沒有美股賬戶的情況下可以交易熱點股票。?

可以看到,在DeFi的細分領域,還有很多小而美的項目陸續發行自己的治理代幣,代幣發放通常與流動性挖礦相結合。與僅僅是復制代碼的山寨項目不同,這些具有創新的項目,在上線流動性挖礦一段時間,并經歷市場的檢驗之后,價格依然表現不錯。在去中心化衍生品、保險等細分領域,目前還沒有形成一家獨大的局面,很多項目都還有機會。

文?| 沉思錄?編輯 | 畢彤彤

昨天晚上去吃夜宵,燒烤攤上的老板給我抱怨:“10塊錢才能買5個辣椒,我烤了之后最多只能賣3塊錢,別人還覺得貴,我的人工到底有多賤?”是的,什么東西都在漲價,除了普通人的勞動和收入.

1900/1/1 0:00:00代幣持有人越多,社區投票頻率越高,項目的去中心化程度就越高嗎?近日,《The Defiant》刊登了一篇由 Blake West 撰寫的稿件.

1900/1/1 0:00:002020年是Defi爆發元年,借貸、AMM賽道等均已出現較為明確的龍頭和第一梯級項目。衍生品賽道則略顯孤獨,僅僅有SNX扛起合成資產的大旗。然而,衍生品市場遠不及此.

1900/1/1 0:00:00金色財經報道,1月20日,Messari推特公布的數據顯示,以太坊超越比特幣成為加密領域最大的結算層,2020年結算量已突破10000億美元.

1900/1/1 0:00:001月26日,Sushiswap團隊公布了流動性挖礦激勵項目:Onsen的V1.5版本。作為Sushiswap生態擴張的重要組成部分,Onsen的迭代也進一步推動著Sushi的繁榮.

1900/1/1 0:00:00金色財經 區塊鏈1月31日訊? 2021年剛剛過去一個月,但加密貨幣行業好消息不斷!比如美國財政部旗下監管機構貨幣監理署(OCC)于月初發布解釋性函件.

1900/1/1 0:00:00