BTC/HKD-0.75%

BTC/HKD-0.75% ETH/HKD-0.57%

ETH/HKD-0.57% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD-1.2%

ADA/HKD-1.2% SOL/HKD-2.61%

SOL/HKD-2.61% XRP/HKD-0.21%

XRP/HKD-0.21%編者注:原標題為《比特幣正在撬動DeFi生態|Tokeninsight》

前言

近期DeFi生態內有兩筆大額比特幣涌入,被業內人士認為是比特幣進入DeFi生態且將撼動以ETH為底層資產地位的信號。

TokenInsight預計,在未來DeFi生態內比特幣錨定品將越來越多,比特幣的進入將促進DeFi生態更加成熟,但是否能夠撼動ETH底層資產地位仍有待時間檢驗。

一、兩筆大額比特幣涌入WBTC網絡

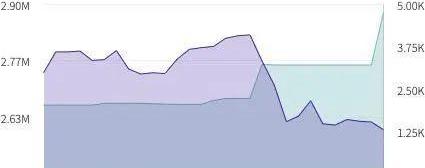

5月12日比特幣迎來第三次減半,在此次減半時點,DeFi生態發生劇烈變化。DeFi生態中比特幣鎖倉數量在一日內從約2200枚突升至約3200枚,增長約45%;以太坊鎖倉量從約280萬驟降至260萬,降低約7.1%。

方舟投資管理公司:四十年來第一次 股票和比特幣的大牛市來了:近日,在ARK的每月市場網絡研討會上,方舟投資管理公司(ARK Invest)創始人兼首席執行官Cathie Wood表示,四十年了,她現在終于看到資產配置正開始發生轉變,正從固定收益轉向股票、房地產和包括比特幣在內的其他資產。她進一步認為,在資金多年來持續流入固定收益基金之際,資金原本持續流出股票型ETF和共同基金的趨勢已在近來出現逆轉。在資產配置的轉變之下,這種趨勢還將繼續下去,留下1.2萬億美元的缺口。她還稱,“固定收益投資很吸引嬰兒潮一代,在我看到固定收益處于持續流出之前,我都不認為我們處于股市或其他牛市的泡沫之中”。(華爾街見聞)[2021/1/14 16:08:48]

聲音 | 澳本聰:有超99%的把握可以控制郁金香信托基金里的比特幣:金色財經報道,澳本聰Craig Wright在接受采訪時表示,我有超過99.9999%的把握可以控制我的比特幣以及其他任何東西。澳本聰稱,早在比特幣根本不值任何錢的時候就建立了郁金香信托基金,這是一種有先見之明的措施來保護預期資產。當被問及為什么他本人不是受托人之一時,他表示,因為那樣人們可以強迫其轉移代幣。據此前消息,許多澳本聰以及BSV的支持者相信澳本聰將“獲得該信托的完全所有權”。[2020/1/21]

DeFi鎖倉量,來源:DeFiPulse

DeFi生態中BTC鎖倉主要發生在穩定幣項目WBTC和支付領域閃電網絡中。其中,WBTC基于以太坊區塊鏈與比特幣掛鉤,從而使比特幣持有者順利參與到DeFi生態;而閃電網絡則基于比特幣區塊鏈,通過搭建支付通道網絡完成比特幣支付。TokenInsight發現在5月12日有大量比特幣進入WBTC網絡,導致其鎖倉價值翻倍,并遠遠超過閃電網絡的比特幣鎖倉額。

聲音 | 印度交易所Unocoin CEO:比特幣投資用戶比例更高:印度交易所Unocoin CEO兼聯合創始人Sathvik Vishwanath表示,央行的RBI禁令推出后,不僅限制了新用戶的加入,還影響了現有用戶的情緒,因此交易額大幅減少。印度最大的加密人群尚未準備好進行加密交易,僅購買比特幣作為投資而不是通過短期交易賺錢的用戶比例更高。[2018/9/6]

WBTC與閃電網絡鎖倉價值對比,來源:Skew

WBTC官網顯示該筆比特幣其持有者為融資平臺CoinList,同時CoinList平臺在當天將取得的WBTC轉入到Nexo錢包地址中,Nexo為該筆比特幣的真正持有者。

比特幣現金BCH開發者提議將區塊大小增加到32MB:比特幣現金開發者社區(Bitcoin Cash developer community)曾發布了一個BCH未來發展路線圖,計劃在今年將默認區塊大小增加到32MB。比特幣現金區塊升級到32MB最早可能在今年5月15日實現,下一次升級要等到2019年11月15日。[2018/1/30]

WBTC新增需求,來源:WBTC

WBTC轉入Nexo錢包地址,來源:Etherscan

比特幣價格破100000人民幣大關 再次刷新歷史:比特幣價格突破 ¥100000,創歷史新高,數據來自韓國交易所Bithumb。[2017/12/7]

5月20日,Nexo通過Maker協議將此近1000枚WBTC進行抵押,用以產生400萬枚Dai。而WBTC在本月初才由MakerDAO投票通過作為Dai新增的抵押品,兩個事件發生時間點極為臨近。

WBTC抵押生成400萬枚Dai,來源:Oasis

DaiStats表明此次抵押之后,WBTC總產生量的50%被鎖在Maker平臺上。同時通過抵押WBTC產生的Dai累計數量占Dai總產生量3.76%。目前Nexo尚未表明為何要獲取如此多Dai,但Nexo作為即時借貸平臺可憑借自身平臺優勢進行跨平臺套利。

5月21日,又有一筆大額比特幣涌入WBTC網絡,數量再次刷新紀錄,達到近1500枚,且產生的WBTC在生成后40分鐘內被發送至Nexo錢包地址。5月22日,該筆1500WBTC被抵押生成500萬枚Dai。同時DaiStats數據表明WBTC鎖在Maker協議內的占比從50%升至至68.37%,而通過抵押WBTC產生的Dai累計占比翻倍,升至7.68%。

WBTC轉入Nexo錢包地址,來源:Etherscan

WBTC抵押生成500萬枚Dai,來源:Oasis

二、比特幣錨定品

本月2500枚WBTC的產生與抵押引起數字資產業內人士對非以太坊資產在DeFi生態中發展的關注以及興趣。目前DeFi項目仍以ETH為基礎資產和抵押品。但由于比特幣本身充足的流動性、大規模交易量以及廣大的用戶群體,有不少項目積極嘗試將比特幣整合進DeFi生態系統中。這些項目均通過比特幣錨定品連接比特幣與DeFi。

比特幣錨定品包括WBTC(WrappedBitcoin),imBTC(TokenIon),tBTC(KeepNetwork),SBTC(Synthetix),renBTC(Ren),和pBTC(pTokens)。其中WBTC在CMC上顯示市場價值約1,200萬美元。

由于比特幣錨定品產生需要將比特幣鎖在各區塊鏈網絡內,未來大量比特幣持有者進入DeFi生態將使大量的比特幣鎖在DeFi生態中,造成比特幣鏈上交易減少。但目前Maker已為四種抵押品設定債務上限,其最初目的在于保證抵押物組合的多樣性。此設定在一定程度上可控制比特幣在Maker協議上的數量。

截至5月23日Maker協議上各抵押品債務上限和使用率如下圖所示,WBTC使用率已接近100%,并超過ETH使用率。95%意味著在債務上限不變情況下,如果Nexo不償還Dai以降低使用率,那么未來比特幣持有者通過抵押WBTC進入DeFi生態僅剩5%的空間。

Maker協議各抵押品債務上限及使用率,來源:Maker

WBTC債務上限僅為1000萬枚,而目前已有900萬枚來自同一個平臺,這對比特幣能否促進以太坊生態良好發展投下些許陰影。但TokenInsight認為Maker將WBTC作為新增Dai抵押品,為比特幣進入DeFi生態提供翹板。在未來更多基于比特幣的新方案將會產生,DeFi生態將通過各種協議平臺涌入更多比特幣。這些比特幣持有者將更多參與到DeFi中,同時促使數字資產行業發展更加迅速、產業結構更加多元化。但關于比特幣能否動搖ETH在DeFi中的底層資產地位,TokenInsight認為仍有待時間檢驗。

以太坊期權合約比以往追捧。Skew數據顯示,加密貨幣衍生品交易所Deribit的以太坊期權未平倉合約自4月初以來穩步上漲,現已超過1.08億美元,創下歷史新高.

1900/1/1 0:00:005月27日,投資銀行巨頭高盛舉行主題為《美國經濟預期與當前通脹、黃金,以及比特幣的影響》的電話會議。目前有關這次會議的幻燈片已經在網上公布。本文摘錄編譯了其中關于比特幣的部分.

1900/1/1 0:00:00鏈上手續費暴漲、算力大跌、比特幣網絡擁堵、礦機關機、礦業遷徙......比特幣減產過后,整個比特幣生態發生了巨大變化.

1900/1/1 0:00:00來源:財經網鏈上財經 頂著“區塊鏈概念股”名號的廣東文化長城集團股份有限公司,于5月20日發布了《關于公司股票可能被暫停上市的風險提示公告》,這是自5月以來.

1900/1/1 0:00:00作者:LiangChe 來源:比推bitpush.news資產管理巨頭富達進行的一項調查顯示,絕大多數投資者對數字資產感興趣.

1900/1/1 0:00:00翻譯:PolkaWorld社區來源: PolkaWorld平行鏈是什么? 平行鏈是一種特定的應用程序數據結構,它是全局一致的,由Polkadot中繼鏈的驗證節點進行驗證.

1900/1/1 0:00:00