BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD-1.78%

ADA/HKD-1.78% SOL/HKD-0.75%

SOL/HKD-0.75% XRP/HKD-0.97%

XRP/HKD-0.97%加密貨幣的估值,可能有點玄學,股市里許多估值方式都不適用。

畢竟加密貨幣領域,有現金流收入的項目本來就少,大多處于概念階段,導致大部分代幣的估值難以計算。

目前加密領域能有現金流的項目:中心化的交易所、主流公鏈、礦池、DeFi項目。

有效的估值方式,可以用來發現價值洼地,對于DeFi項目,如何估值來尋找價值洼地呢?

不過一番尋找之后,發現兩點:1、當前DeFi估值較高危險系數大;2、DeFi受熱捧,但資金流動的有規律,可用來做下一次埋伏。

下面來細說。

一、DeFi估值方式,矮個子里挑高個

DeFi有現金流,傳統金融的市盈率計算方式,能否給予DeFi代幣進行估值?

EraLend遭黑客攻擊后7天內TVL已下降82.92%:金色財經報道,數字資產行情分析軟件AICoin數據顯示,在EraLend遭黑客攻擊后,ZKsync上借貸協議的TVL(鎖定總價值)在7天內的變化如下:

EraLend -82.92%;

RociFi V2 -73.65%;

ZeroLend -38.77%;

xBank Finance -29.79%;

Basilisk -18.35%;

ReactorFusion -10.92%;

Tarot +15.50%。[2023/7/28 16:04:41]

這個答案可以說是定然有問題,因為市盈率都不能準確估值BNB、HT、OKB等中心化交易所。

可是目前也沒有一個比較好的方式來估值,但不妨成為現在輔助了解DeFi協議價值的一種方式。

二、DeFi估值,套用市盈率

韓國Neowiz集團將推出首款以太坊流動性質押產品:金色財經報道,Neowiz集團旗下區塊鏈平臺公司Neopin于12日宣布推出針對以太坊(ETH)和Klaytn(KLAY)的流動性質押產品。以太坊流動性質押產品的推出在韓國尚屬首次。[2023/7/12 10:49:59]

傳統金融中,市盈率是簡單明了的公式,它可用于了解投資者如何評估公司相對于其收益的未來增長預期。

市盈率意味著市場愿意為公司產生的每1美元支付***美元,比如Netflix高科技成長股的PE率為84.2,這意味著市場愿意為Netflix每賺取1美元支付84美元。

以太坊上出現的DeFi,這種新的貨幣協議通過收取小額的使用費產生了現金流,這些現金流用于:1)直接將其分配給生態系統的參與者2)通過銷毀原生代幣以驅動稀缺性。

因此,從加密資產的角度看,市盈率等式可以按如下公式來表達:

本周9種代幣將迎來解鎖,總計釋放價值超2億美元:金色財經報道,Token Unlocks數據顯示,本周有9個加密項目將進行代幣解鎖,總計釋放價值超2億美元。

Liquity (LQTY)將于6月5日8時解鎖657,350.91枚代幣,價值約82萬美元,占總供應量的0.657%。

Galxe(GAL)將于6月5日20時解鎖416,666.66枚代幣,價值約56萬美元,占總供應量的0.208%。

Tornado Cash (TORN)將于6月6日11:29:50解鎖175,000枚代幣,價值約68萬美元,占總供應量的1.75%。

dYdX(DYDX)將于6月6日23時解鎖6,520,128枚代幣,價值約1395萬美元,占總供應量的0.652%。

Hashflow (HFT)將于6月7日8時解鎖3,230,889.22枚代幣,價值約150萬美元,占總供應量的0.323%。

Euler (EUL)將于6月8日02:07:58解鎖143,356枚代幣,價值約28萬美元,占總供應量的0.527%。

Hop Protocol(HOP)將于6月9日14:30解鎖20,000,000枚代幣,價值約157萬美元,占總供應量的2%。

Moonbeam (GLMR)將于6月10日8時解鎖3,041,666.68枚代幣,價值約88萬美元,占總供應量的0.304%。

1inch (1INCH)將于6月10日16時解鎖21,429枚代幣,價值約8031美元,占總供應量的0.001%。[2023/6/5 21:15:30]

PE=流動市值/年化收益

Axie Infinity: Homeland 首個 alpha 版本現已上線:12月28日消息,鏈游 Axie Infinity 官方表示 Axie Infinity: Homeland 第一個 alpha 版本現已上線,土地持有者可通過 Windows 和 Mac 上的 Mavis Hub 進行體驗,非土地持有者在購買土地后方可參與。按照路線圖,Homeland 開發為期 5 年,分 4 個階段進行,alpha 版本的發布則標志著第一階段和 Alpha Season 0 的正式開始,而 Alpha Season 0 預計將持續一個月。[2022/12/28 22:12:54]

三、DeFi產品,低收益,高市盈率

DeFi項目有很多,在上文《熱門的DeFi,還可以吃上一口嗎?怎么下嘴呢?》中,對DeFi項目進行了分類,分為三大類:

黑客再次通過“Vanity Adress”漏洞中獲得價值近100萬美元的ETH:金色財經報道,一名“0x9731F”的黑客再次通過以太坊“虛名地址(Vanity Adress)”漏洞中獲得價值近 100萬美元的 ETH。據悉,黑客使用了一個名為“Profanity”的工具生成以太坊“虛名地址”,手段與此前對做市商 Wintermute 的 1.6 億美元攻擊手法極為相似。另據 PeckShield 披露數據,該黑客于 9 月 25 日 竊取了 732 枚 ETH,然后將資金直接轉移到現已獲準的加密貨幣混合器 Tornado Cash。不過,攻擊發生之后 Profanity 開發人員已采取措施確保沒有人繼續使用該工具,相關代碼已被開發人員置于不可編譯的狀態且未設置為接收更多更新,存儲庫也已被歸檔。[2022/9/26 22:30:52]

1、抵押借貸(杠桿)

2、去中心化交易所代幣

3、衍生品(期權期貨市場)

下面就三個大類,取1~2個例子,來看它們是如何通過使用量來盈利的。

1、抵押借貸

MakerDAO:在多抵押Dai中,DSR和穩定費之間的點差可用于銷毀MKR。

Aave:借貸產生的費用會在貸方和協議間分配。協議的費用用于銷毀LEND代幣。

2、去中心化交易所代幣

KyberNetwork:KNC代幣用于支付代幣交易費用,其中一部分KNC被銷毀,并從流通供應量中永久移除,剩余部分分配給質押KNC的儲備庫管理者。

0x:代幣交易會產生以ETH計價的費用,并按比例分配給質押ZRX的流動性提供商。

3、衍生品

Synthetix:它是一種合成資產發行協議,其中SNX持有人可以質押代幣,并賺取通過交易合成資產所產生的費用。

簡單了解了盈利方式,看上述DeFi產品的盈利能力如何。

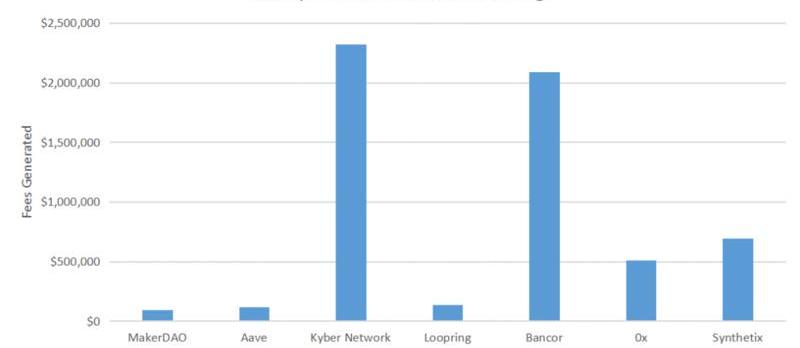

根據tokenterminal數據,整理了DeFi系列的7款產品,盈利能力如下圖:

數據來源:tokenterminal

從盈利上看,在DeFi賽道中,還是去中心化交易所的盈利能力強,抵押借貸的盈利能力較弱,而衍生品的盈利算比較亮眼。

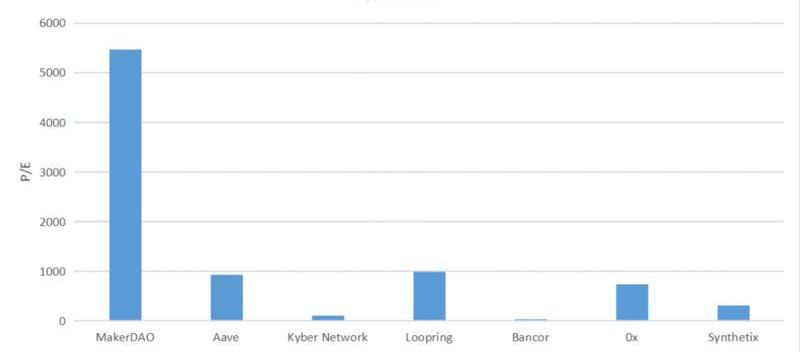

上面是現金流,那這些DeFi代幣的市盈率如何呢?

根據tokenterminal數據,整理如下圖:

數據來源:tokenterminal

結合市盈率和盈利能力看,在DeFi賽道中:

1、去中心化交易所:盈利能力強,市盈率最低;

2、抵押借貸:盈利能力較弱,市盈率最高;

3、衍生品:盈利能力較好,市盈率中規中矩。

從DeFi的市盈率的角度看,對于我們購買代幣好像幫助不夠明顯。

那么對此中心化交易所,從比幣價漲幅、市盈率以及時間的角度,看他們之間是否存在某種規律。

為什么跟中心化交易所對比呢?因為DeFi的抵押借貸、去中心化交易所、衍生品在中心化交易所中,都有對應的產品。

四、DeFi與中心化交易所比較

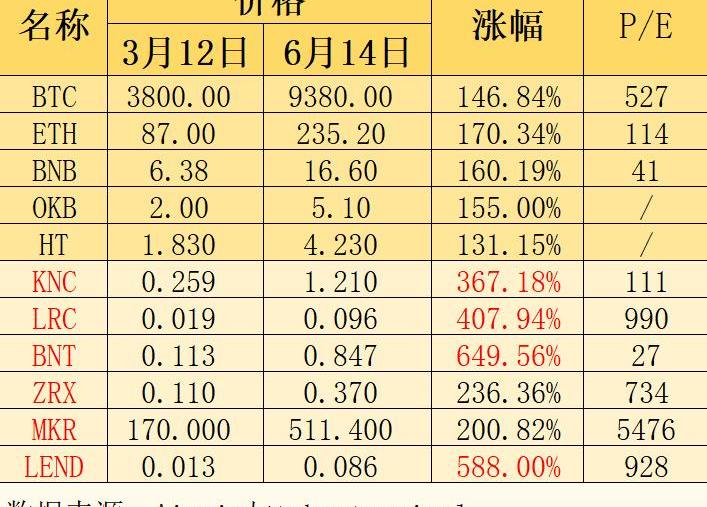

為了比較,整理了主流幣、中心化交易所、DeFi代幣之間的漲幅對比。

主要集中在3月12日以來,代幣的漲幅以及市盈率。根據Aicoin和tokenterminal數據,整理如下圖。

從漲幅上來看,從3月12日至6月14日,DeFi系列代幣的整體漲幅相對較大。

從市盈率來看,DeFi系列代幣的市盈率遠超交易所和主流幣,達到了一種離譜的狀態,意味者現在很危險。

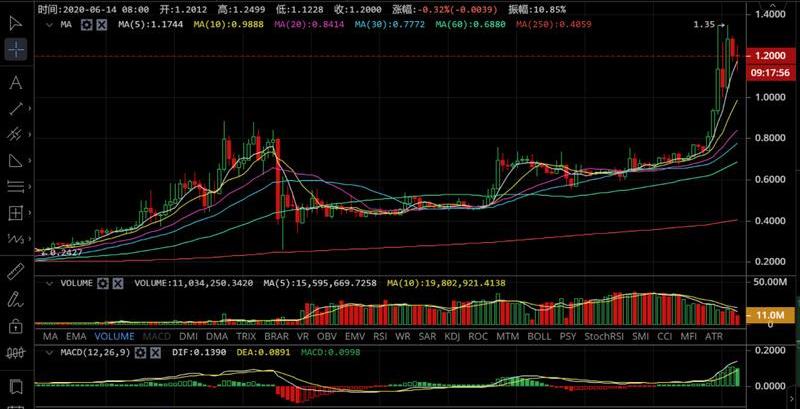

DeFi系列代幣上漲和交易所代幣上漲,在時間上有什么關聯呢?于是截取了KNC、LRC、LEND、BNB的K線圖。

對比K線圖看,發現BNB走勢,從3月12日的低谷走出以后,進入一個橫盤震蕩期之時。而在這個時期,DeFi系列代幣開始大幅度上漲。

來重新溫習一下,DeFi資金流轉的5種模式:

1.無限量的量化寬松->BTC/ETH

2.ETH增長<->ERC20增長

3.ETH增長<->DeFi獲得增長

4.DeFi獲得增長<->DeFi代幣增長

5.大市值DeFi代幣<->小市值DeFi代幣

你發現規律了嗎?

Tags:DEFIDEFEFI中心化交易所InfiniityDeFiDEFC幣PINETWORKDEFI幣去中心化交易所DEX

來源:證券日報 本報兩會報道組?邢?萌 今年全國兩會上,“區塊鏈”一詞成為代表委員們口中的高頻詞,作為數字經濟的基礎設施之一,區塊鏈在全球數字經濟競爭中扮演著重要的角色.

1900/1/1 0:00:00DCEP與現有的電子支付系統有一個最大的不同點在于,DCEP整體系統的設計是一個分布式的系統,整個支付流程需要多個系統與用戶的終端協同完成工作.

1900/1/1 0:00:00作者:MYKEY研究員馬烈為幫助加密市場參與者對穩定幣發展狀態保持更新,我們推出?MYKEY穩定幣周報,分享我們對穩定幣發展狀態的解讀、對其發展趨勢的分析.

1900/1/1 0:00:00最近一則關于某知名加密貨幣交易所OTC被凍卡的新聞鬧得沸沸揚揚,搞得很多在交易所做OTC業務的人一驚一乍,一些想要進場交易的人也變得猶猶豫豫起來,這大概跟一朝被蛇咬十年怕井繩的道理一樣吧.

1900/1/1 0:00:005月19日晚間,BitMEX出現宕機。距離上一次宕機,3.12暴跌期間,不過短短2個月時間。Bitmex官方表示,宕機原因是由于交易引擎停機,用戶資金是安全的,宕機期間不會發生清算;隨后21:3.

1900/1/1 0:00:00注意,以太坊Gas費在暴漲,可能會對未來ETH實際發行量產生影響,尤其是備受期待的以太坊2.0開始上線之后.

1900/1/1 0:00:00