BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.73%

ETH/HKD-0.73% LTC/HKD+1.34%

LTC/HKD+1.34% ADA/HKD-1.73%

ADA/HKD-1.73% SOL/HKD-1.49%

SOL/HKD-1.49% XRP/HKD-2.37%

XRP/HKD-2.37%

作者:CoinEx研究院研究員熊鳴

????Introduction

2020年4月成為了defi生態的受難月,以太坊上的defi平臺Uniswap和Lendf.Me相繼被黑客利用重入漏洞實施了攻擊,累計損失約為2524萬美元。

關于這次攻擊的具體,已有大量媒體報道,在此就不再贅述,而筆者關注到的是,黑客在獲利之后,將各個Token通過1inch.exchange,ParaSwap等平臺換成ETH,DAI,BAT代幣,另外將其中的TUSD,USDT穩定幣存入Aavedefi借貸平臺。

雖說這次事件對整個defi生態的信心打擊很大,但也給加密社區敲響了不可忽視安全端的警鐘,且黑客在盜幣之后,仍然將大量穩定幣存入了defi借貸平臺,讓人啼笑皆非。

根據最新合約交易記錄顯示,黑客最終歸還了所有資產,這出鬧劇畫上了句號。讓筆者好奇的不光是黑客為何歸還了所有代幣,還有盜幣之后存儲穩定幣的defiAave平臺。在上一次黑客攻擊bZxdefi平臺時,Aave也是主角,究竟是為何,黑客們如此鐘意Aave呢?

研究:三星在加密投資領域最活躍、谷歌母公司Alphabet單筆金額最大:9月19日消息,根據研究公司Blockdata對2021年9月至2022年6月中旬期間40家頂級公司對區塊鏈和加密初創公司的投資的分析,韓國電子巨頭三星是最活躍的,投資了13家公司。投資了7家公司的大華銀行緊隨其后,緊隨其后的是兩家美國金融服務巨頭花旗集團(6家)和高盛(5家)。

其中,谷歌的母公司Alphabet在參與最大融資輪次的頂級公司中排名第一,最高輪次參與了近15.1億美元的融資。(Bitcoin.com)[2022/9/19 7:06:11]

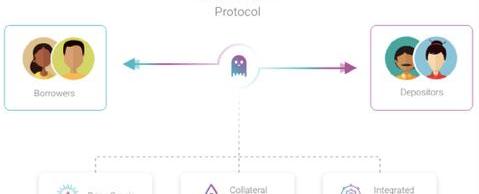

圖1:AAVE協議

Aave是一個在以太坊上搭建的開源借貸非托管協議,借貸方可以通過該協議獲得相應資產比例的ERC20的aToken,利息由aToken產生。

該項目于2017年11月作為P2P借貸項目ETHLend啟動,并于2018年9月更名為Aave,2020年1月在主網上啟用,目前支持16種加密資產的抵押和借貸,和其他defi借貸項目類似,也需要超額抵押。

研究:價值10億美元的以太坊代幣易遭到假冒存款攻擊:金色財經報道,根據北京大學、北京郵電大學、浙江大學和昆士蘭大學的研究人員的一項新研究,以太坊區塊鏈上價值超過10億美元的代幣缺少2017年發布的一項軟件標準,使這些代幣容易被劫持并從交易所流失。該軟件漏洞被稱為假冒存款(fake deposit)漏洞,已在7772個ERC-20代幣發行商處被發現。該研究表明,通過操縱使用了不足的交易驗證方法的ERC-20代幣智能合約中的代碼,黑客幾乎可以無成本騙取大量資金。假冒的存款攻擊隨后可能會使交易所崩潰,導致ERC-20代幣和其他加密貨幣持有人損失其資金。[2020/8/25]

借貸利率根據供需進行算法調整,Aave提供了穩定利率和浮動利率兩個選擇,穩定利率并不是一直處于穩定狀態,而是利率的調節周期長于浮動利率,浮動利率則是實時變化,同時Aave協議也保留了一部分流動資金儲備,以確保協議的流動性。

Aave最大的創新點在于提供閃貸服務,可以讓有編程能力的用戶,實現在同一筆交易中進行借貸和還款的無信無抵押貸款,衍生出一系列的套利場景。

Aave的原生代幣是LEND,協議收取原始貸款的0.25%和閃電貸款的0.09%,手續費收入用于銷毀token,激勵借款方。

動態 | 美國市場研究和戰略公司成立區塊鏈咨詢部門:美國市場研究和戰略公司SIS International Research已經成立了新的區塊鏈咨詢部門SIS Blockchain。過去兩年,該公司一直在區塊鏈領域工作,為供應鏈、教育和醫療機構、IT和網絡安全公司,以及快遞和物流公司提供區塊鏈實施方面的咨詢。(Research Live)[2019/9/6]

??

項目發展

Aave協議發布以來,在以太坊社區和defi圈內都引起不小的反響,作為一個2017年11月就進入的defi圈的老項目,比defi龍頭makerdao還要早,自然吸引了一大票流量。

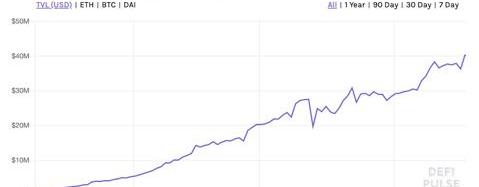

Source:DEFIPULSE

圖2:AAVE資產鎖倉增長

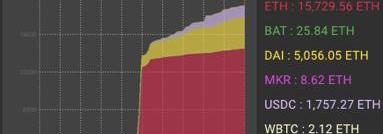

從1月到4月,Aave上質押的資產已經達到5000多萬美金,流動性也相當充足,與Chainlink也展開了合作,由于吸取了之前Ethlend的大量產品經驗,整個產品線也比較扎實,現在已經是僅次于maker和compound的defi借貸項目了,體量上到了defi借貸的前三。

動態 | 金磚國家開發銀行聯合研究區塊鏈應用:據prnewswire消息,俄羅斯國有開發銀行(Vnesheconombank)與印度進出口銀行(Exim Bank)、中國國家開發銀行(CDB)和南非開發銀行(DBSA)簽署了在數字經濟發展的背景下,合作研究分布式賬簿和區塊鏈技術的協議。據報道,該文件是在南非約翰內斯堡舉行的第十屆金磚國家峰會上簽署的。俄羅斯國有開發銀行董事會第一副主席Mikhail Poluboyarinov表示,這項合作為俄羅斯出口商,大型工業項目的經營者、接受者提供了新的機會。[2018/7/27]

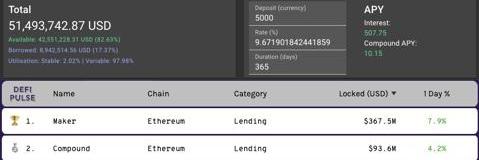

圖3:AAVE資金池流動性與defi借貸排名

借貸產品:

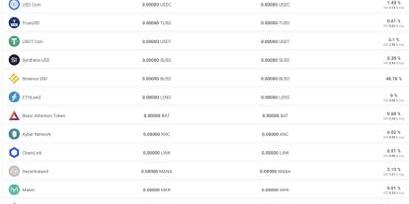

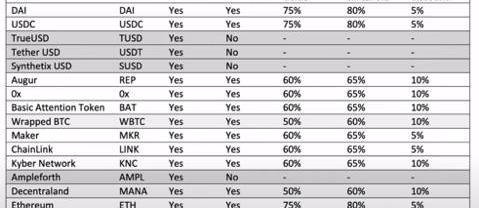

Aave一共支持16種代幣,分別為DAI、USDC、TUSD、USDT、sUSD、BUSD、ETH、LEND、BAT、KNC、LINK、MANA、MKR、REP、SNX、WBTC和ZRX。所有資產都可作為借款時的抵押品。Aave中的所有存入的代幣都會1:1錨定生成對應的aToken,aToken是一種自動生息的衍生代幣,不同資產的aToken有著不同的利率,如下圖所示。

前海創新研究院秘書長:區塊鏈行業泡沫會逐步消失 加速步入實體經濟新階段:據深圳特區報20日報道,前海創新研究院秘書長諶鵬指出,隨著監管規范、行業規范、技術成熟度不斷提高,區塊鏈的行業泡沫會逐步消失,并加速步入與實體經濟緊密結合的新階段。[2018/6/20]

Source:aave.com

圖4:AAVE借貸幣種

舉例來說,如果用戶存入100個Dai就會獲得100個aDai。通過aToken獲得的所有利息都會直接分配給aToken的持有者,用來進行交易或者轉讓。

用戶可以借出多種加密資產;抵押率和清算門檻取決于資產,清算罰款也取決于資產。用戶也可以從中獲得清算不良貸款的獎金,不同資產的穩定性以及質量,對應不同的抵押率和爆倉門檻。舉例來說,100usd的eth可以貸出75usd的資產,而100usd的REP只能貸出60usd資產,爆倉門檻也同理。

Source:https://github.com/aave/aave-protocol

圖5:AAVE各類資產的抵押率與清算門檻

閃貸:

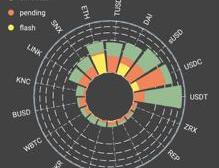

真正讓Aave具有差異化、且吸引大量流動性涌入的是閃貸。從下圖可以看到,ethdai的閃貸交易費收入都占比不低,而eth的閃貸手續費甚至超過了普通借貸。且aave協議收取普通貸款的手續費為0.25%,而閃貸的手續費低到0.09%,只有不到常規手續費三分之一。

圖6:AAVE手續費收入

閃貸的爆發期正是defi、甚至整個加密圈的至暗時刻,2020年3月12日,btc跌至3700點,大量中心化的交易所宕機,eth上的defi項目也尸橫遍野,由于eth暴跌,大量用戶的抵押資產不足,導致爆倉。而此時,大量加密資產涌入Aave平臺,通過下圖的平臺資產監測可以看到,閃電貸成為了大量用戶的避險工具,通過閃電貸的特性避免了eth抵押的爆倉。下面詳細介紹一下閃貸

圖7:閃貸規模增長趨勢

閃貸(flash?load)是基于代碼執行的無抵押貸款,其實現原理是:利用智能合約的可編譯性將借款、使用、償還等所有步驟全部編程在一個交易中,智能合約可以保證所有這些步驟都在15秒內完成,如果還款失敗,整個交易不會執行。

簡單來說,在現實世界中,借款、使用借款和還款中的規則,并不完全適用于defi的世界,現實世界中的借貸利息取決于借款的周期以及各國央行的利率,抵押物或是房產、汽車亦或是信用,傳統借貸中的風險有時間等因素,利息是對資本機會時間損失的一個補償。

閃貸中的借款者,可以在一次交易中寫入20次、30次操作,智能合約都能將其執行,這就意味著,可以把借款、使用、還款等等步驟都編程為到一項智能合約交易,整個過程不超過10秒。如果套入利息公式?I=Prt,當t無限接近于0時,整個借貸是0成本的。

把所有操作都集中在一個交易中完成的優勢是,如果最后不還款,交易就會失敗,例如:合約一開始借給你100個eth,如果最后沒有償還100eth,那么,交易會失敗,因為節點將在內部執行每一步交易,如果在最后一步還款失敗,整個交易就不會執行,當然實現閃電貸也是要付出一定的代價,由于需要與時間賽跑,gas的消耗非常大,這也就對應了上文Aave的閃電貸手續費收入甚至是高于普通貸款的。

在defi的世界中,閃貸這種特殊的無抵押貸款是依托什么實現的呢?這一切就要得益于以太坊的開發語言solidity所具有的的圖靈完備性。

以太坊具有自己的編程語言和自己的自動“會計”。這些“會計”節點查看代碼。如果最終償還了100eth,他們會執行并“發布”它,讓它成為實時代碼。相反,如果所有這些開源代碼操作的執行結果顯示未償還100eth,那么,他們就不會發布它。

觀點:

閃貸傳統金融中對沖基金的一些高頻策略不謀而合,利用網絡速度甚至是物理位置優勢,將其中的時間風險顯著降低,來實現套利或對沖等策略,而以太坊上defi協議的可編程性更高,去中心化開源的協議,如果能處理好安全問題,未來可能成為金融創新的先驅。現在defi領域還處于蠻荒階段,類似早期交易所間存在差價,閃貸作為套利工具也應運而生,相信defi領域將會涌現更多機會。

*本文謹代表作者個人觀點,不構成投資建議。

作者:桃花潭 來源:數字經濟公社 國際清算銀行創新樞紐負責人Beno?tC?uré在重塑布雷頓森林委員會——數字商會關于"轉型后的世界經濟"的網上研討會上的講話,2020年4月17日.

1900/1/1 0:00:00撰文:錢柏均,就職于HashKeyCapitalResearch審校:鄒傳偉,萬向區塊鏈與PlatON首席經濟學家 來源:鏈聞 2020年5月12日,比特幣第三次挖礦獎勵減半.

1900/1/1 0:00:00多年之前,24歲的黃共宇從硅谷到北京旅游,認識了張一鳴,看中了當時的小破公司「今日頭條」的未來潛力,成為了張一鳴的天使投資人。這筆投資現在賺了2000倍。這僅僅是黃共宇作為傳奇投資人的開始.

1900/1/1 0:00:00隨著比特幣減半即將到來,諸如“礦工們能否合力避免減半?”“如果礦工使用的軟件刪除減半功能,并繼續生產獎勵為12.5BTC的區塊.

1900/1/1 0:00:00編者注:原標題為《區塊鏈技術在物流中的應用》。幾個世紀以來,企業乃至整個行業都需要多方的信任。然而,隨著區塊鏈技術的出現,這種信任將被打破并轉變.

1900/1/1 0:00:00前段時間,平臺幣銷毀成為一股熱潮,引得眾多交易所紛紛效仿。這種人為制造通縮狀態,是一個簡單有效的提升價格的方法.

1900/1/1 0:00:00