BTC/HKD-0.57%

BTC/HKD-0.57% ETH/HKD-1.27%

ETH/HKD-1.27% LTC/HKD-1.13%

LTC/HKD-1.13% ADA/HKD-1.35%

ADA/HKD-1.35% SOL/HKD-1.39%

SOL/HKD-1.39% XRP/HKD-1.27%

XRP/HKD-1.27%

分析師|Carol?編輯|Tong?出品?|PANews

自去年以來,紅火的DeFi借貸產品讓市場看到了投資者除了有炒幣這樣的高風險投資需求以外,還有著強烈的穩健理財需求。根據PAData早前的觀察,穩定幣USDC曾一度成為Compound的主要借貸資產,用戶借貸穩定幣其實就相當于將現金放在余額寶里賺利息。這或許給了交易所靈感。OKEx、幣安、Gate.io、BitMax、BKEX等交易所紛紛在去年推出了自己的“余額寶”,這些存幣生息的理財產品平均預期年化高達驚人的32.25%。

目前,操作簡單,收益可觀的理財產品已經成了各交易所除了撮合交易以外的主要業務之一,產品類型也從單一的存幣生息發展為存幣生息、Staking、借貸、策略交易等的多元組合。那么,現在的理財產品收益還這么高嗎?收益可靠嗎?有哪些新的理財產品出現?

PAData分析了4家交易所3大類理財產品后發現,Staking已經成了交易所理財產品的主流,多種定投產品的近期收益超過20%,法幣C2C借貸收益高于數字貨幣,交易所中Gate.io布局理財賽道最積極。

數據:60,000,000枚XRP從Ripple被轉移到未知錢包:金色財經消息,據Whale Alert數據顯示,60,000,000枚XRP(約20,761,627美元)從Ripple被轉移到未知錢包。[2022/8/23 12:42:10]

交易所布局三大類理財產品

PAData統計了各交易所官網的產品列表,目前Binance、Gate.io、KuCoin和OKEx這4家交易所共推出了5種理財產品,分別是Staking、存幣生息、C2C數字貨幣借貸、C2C法幣借貸和策略定投。

其中,Staking已經成為交易所理財產品的主流,4家交易所都有所涉及。其次,有3家交易所推出了數字貨幣借貸產品,且Gate.io、KuCoin和OKEx都是C2C借貸。這一領域儼然成了交易所理財競爭的新焦點,或許也將是CeFi和DeFi競爭的新焦點。

而交易所理財產品的“起源”,存幣生息產品目前僅Binance和OKEx。另外值得關注的是,C2C法幣借貸和策略定投產品作為交易所理財產品中的新產品,目前僅Gate.io有所涉及。

實際上,交易所目前推出的5種理財產品可以進一步歸為三大類,分別是存幣生息、借貸、策略交易。由于目前交易所提供的Staking產品中包含多種活期產品,這使得交易所的Staking產品與Staking服務商的產品有很大不同,其表現形式與存幣生息類似,兩者可歸為同一大類。而數字貨幣借貸和法幣借貸只是借貸資產不同,形式相同,兩者也可歸為統一大類。

數據:今年二季度比特幣礦業的可持續電力組合達66.8%:7月20日消息,比特幣礦業委員會(BMC)發布今年二季度全球比特幣礦業調查結果,其中參與調查的網絡算力中,使用可持續電力的組合達到 66.8%,同比增長 6%,此外比特幣挖礦效率提升了 46%。

注,比特幣礦業委員會于 2021 年 5 月由業內多家礦商聯合成立,重點關注三個指標:電力消耗、技術效率和可持續電力組合。[2022/7/20 2:26:19]

從理財產品的覆蓋面來看,Gate.io最全面,其目前推出的理財產品覆蓋全部三大類別中的4種。其次是OKEx,其理財產品覆蓋了兩大類別中的3種。推出理財產品較少的是Binance,在售理財產品僅覆蓋一大類中的2種。

存幣生息收益回歸理性?鎖倉Staking收益更高

存幣生息類產品中,Binance共開放19個存幣生息產品,其中,活期14個,平均預期年化收益率僅1.23%,定期5個,平均預期年化收益率約5.79%,同一幣種7天、14天、30天和90天的定期收益差在1%以內。OKEx共開放34個存幣生息產品,全部為活期,平均預期年化收益與Binance接近,約為1.20%。gate.io目前只在售一款存幣生息產品,鎖倉90天的預期年化收益為25%。據悉,gate.io還即將推出多款7周年限定的存幣生息產品,包括BTC、ETH和EOS等主流幣,均需鎖倉30天,預期年化收益為10%。

數據:Arbitrum主網鎖倉量突破2000萬美元:9月2日消息,據L2beat數據顯示,以太坊生態所有Layer2網絡中的鎖倉量超過9.4億美元,目前dYdX排名第一接近 3億美元,第二名為鎖倉量超過1.5億美元的Optimism,而剛上線的Arbitrum的鎖倉量已超過2000萬美元。[2021/9/2 22:55:01]

從整體收益來看,鎖倉的存幣生息產品收益要明顯高于活期產品,gate.io的鎖倉產品收益達到了25%,Binance鎖倉產品的平均預期收益也超過了5%。但活期產品收益則已經低于余額寶,,僅部分杠桿交易活躍的幣種的存幣生息收益仍然較高,比如Binance上TRX,OKEx上XTZ、VSYS、RVN、LINK和BSV等。

鎖倉的存幣生息產品收益更高的一個可能原因是其收益來源不同。比如gate.io上主流幣的鎖倉收益是平臺給用戶的福利回饋,其他代幣的鎖倉收益則是項目方的活動贊助。活期存幣生息的收益往往是杠桿利息的一部分,年化收益與交易所杠桿業務直接掛鉤,隨交易行情波動。

存幣生息類理財產品中除了傳統的存幣生息以外,還包括Staking產品。其中,OKEx推出的Staking產品最多,共計33個。其次是KuCoin和Binance,分別推出了24個和23個。推出Staking產品最少的是Gate.io,在售的只有10個。

MXC抹茶現貨杠桿大數據:BTC多空借幣比為1.1:1:MXC抹茶現貨杠桿行情顯示,截至5月21日10:00,BTC多空借幣比為1.1:1。今日多空借幣比排名前10的幣種及其多空借幣比:LTC為853.4:1、MX為133.6:1、BSV為50.2:1、BHD為10.6:1、XRP為5:1、VSYS為4.9:1、LINK為4.2:1、TOMO為2.4:1、ZEC為1.6:1、KNC為1.2:1。借幣做多量保持穩定,市場方向待進一步選擇。

MXC抹茶現貨杠桿現支持71個幣種現貨杠桿交易,采用逐倉保證金模式,支持2-10倍杠桿率。4月1日,MXC抹茶上線新版現貨杠桿交易系統,大幅優化深度、盤口價差、借貸效率及撮合效率等交易體驗。此外,MXC抹茶將于近期再升級現貨杠桿系統,支持自動借幣、還幣功能。[2020/5/21]

從Staking的預期年化收益來看,gate.io理財寶雖然產品數量少,但平均預期年化收益最高,達到了11.67%,其次是OKEx的定期生息產品,平均預期年化收益約為6.28%,這也是目前交易所Staking產品中少數需要鎖倉的產品。Staking收益最低的是KuCoin,平均預期年化收益僅為3.81%。

需要注意的是,交易所Staking產品否鎖倉不完全取決于標的代幣Staking是否需要鎖倉,比如EOS的Staking需要鎖倉3天,但交易所可以提供EOS的活期Staking產品。這類產品的背后是交易所憑借自身流動性代替用戶完成鎖倉要求,這確實提高了產品的靈活性,但也潛藏了流動性風險,投資者需要更為謹慎地對待。

動態 | 數據顯示:2萬枚ETH從幣安轉至一未知地址:據Whale Alert監測,北京時間11點20分,2萬枚ETH從幣安交易所(0x3f5c開頭的地址)轉至一未知地址(0x4d8開頭的地址)。[2019/9/6]

C2C借貸成新焦點?法幣借貸收益更高

目前,OKEx、Gate.io和KuCoin都上線了C2C數字貨幣借貸產品,進軍借貸市場。

這些C2C數字借貸產品與Binance和OKEx推出的存幣生息產品有類似的地方。Binance和OKEx是將用戶的資金集中出借給平臺內的杠桿交易用戶,杠桿利息由平臺決定,平臺出讓一部分利息返還給購買存幣生息產品的用戶,而Gate.io和KuCoin則只承擔撮合借貸的角色,杠桿利息由用戶根據市場情況自行決定,平臺只收取部分手續費。

從這個角度來看,C2C數字貨幣借貸實際是存幣生息產品的一個升級,不僅提高了資金的使用效率,借款利息完全由市場決定,而且還擴展了借貸的應用場景,用戶貸出數字貨幣后可以選擇其他使用方式,可以不再局限于杠桿交易了。

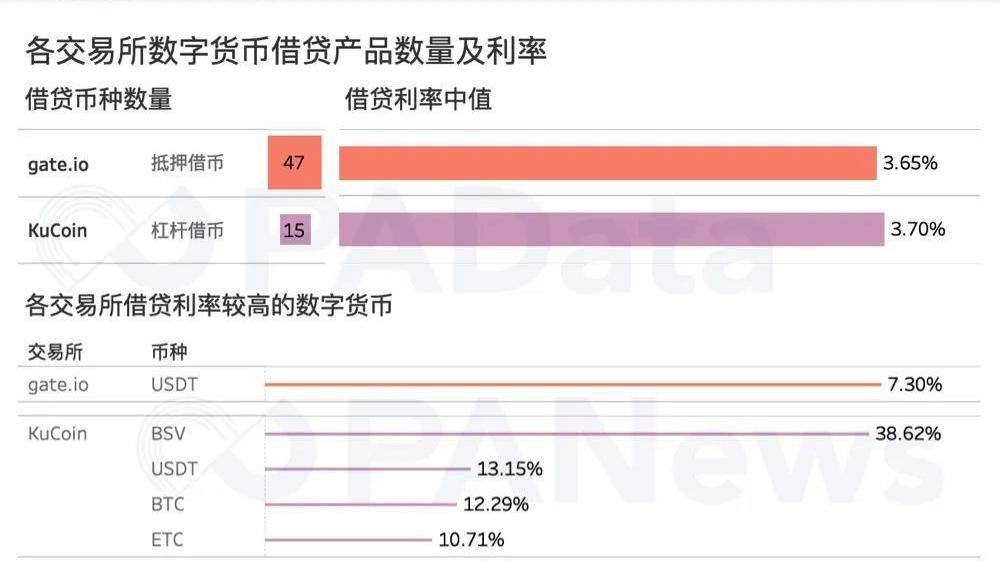

從開放的資產來看,Gate.io目前提供47種代幣的C2C借貸,貸出日息在0.01%-0.2%之間,截至4月26日中午,大部分最近成交訂單的日息基本都在0.01%,USDT的最新成交日息為0.02%,按此推算,Gate.io上目前的C2C借貸中出借方的年化收益中值大概是3.65%。KuCoin目前提供15種代幣的C2C借貸,貸出日息在0%-0.2%之間,按照7天最低貸出利率推算,KuCoin上C2C借貸的年化收益中值大概是3.70%。總體而言,兩家提供C2C數字貨幣的交易所貸出收益接近,但Gate.io提供的資產更豐富。

另外,目前OKEx雖在APP端開放了借貸業務,但沒有在售產品,因此這里不予分析。而且OKEx是三家推出C2C借貸產品中唯一一家還開放存幣生息產品的交易所,鑒于兩種產品的收益來源具有一定程度的相似性,未來是否能共存還需要進一步觀察。

除了C2C數字貨幣借貸以外,目前Gate.io還推出了C2C法幣借貸產品。用戶需要抵押數字貨幣才能貸出法幣,如果借入法幣價值(含利息)/抵押數字貨幣價值達到90%時,平臺會執行自動平倉,將抵押數字貨幣兌換為借入貨幣,歸還借款,以控制風險。

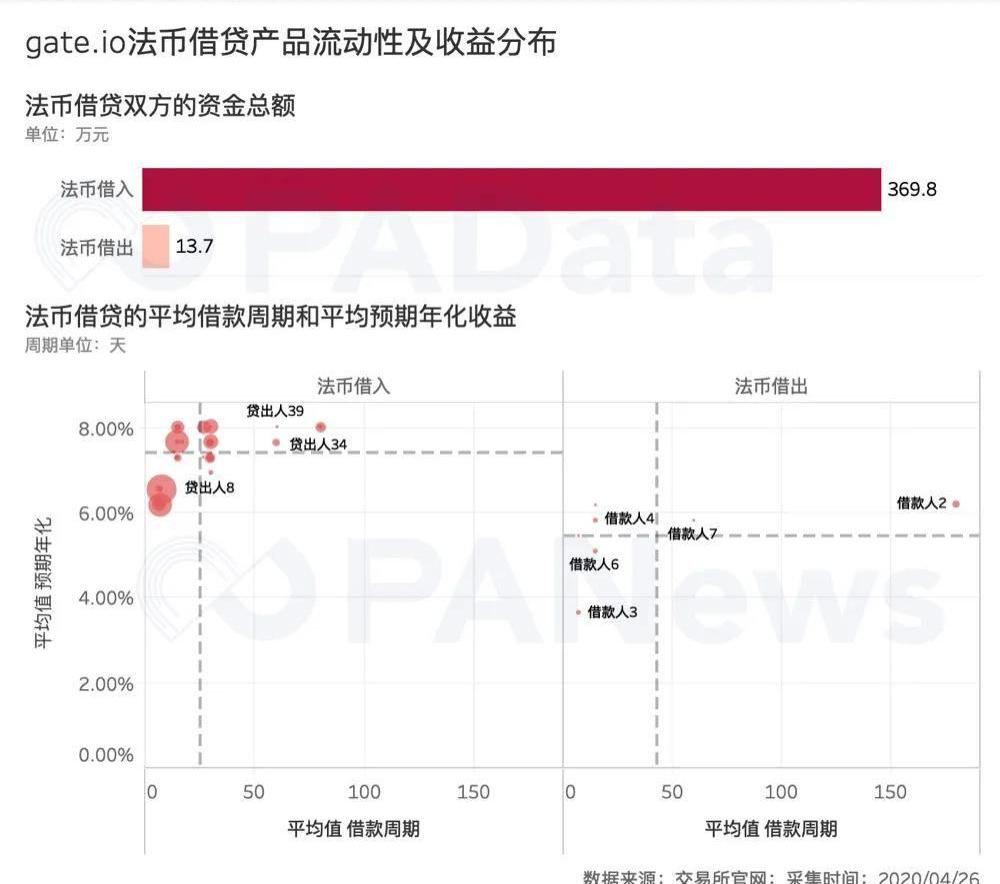

根據4月26日Gate.io平臺上發布的法幣借貸訂單來看,一共有40個貸出訂單,總可貸出金額約為369.8萬元,還有7個借款訂單,總借款金額約為13.7萬元。而且市場借款訂單較快,截至4月28日,開放的借款訂單僅有3個,其中1個還是新增訂單。

從發布訂單的年化利率來看,貸出訂單的年化利率要明顯高于借款訂單的年化利率,但兩者的利率與借貸周期和借貸金額均無關。貸出訂單的平均年化利率約為7.42%,借款訂單的平均年化利率約為5.47%。雖然借款訂單的利率較低,但對有閑置法幣資金用戶而言,直接按照借款訂單借款可以提高資金的利用率,而如果等待借款人上門的話,資金仍然將閑置一段時間。在這種情況下,借貸的利率其實是借貸雙方平衡收益和流動性的結果。

定投策略興起?以主流幣+平臺幣配倉為主

目前幣圈的理財產品已經很多了,但不管是交易所還是錢包、礦池等其他服務商,基金類理財產品目前仍然是一個缺失。交易所中僅Gate.io推出了定投產品,每個投資者都可以制定自己的定投策略,也可以投資其他用戶的定投策略。

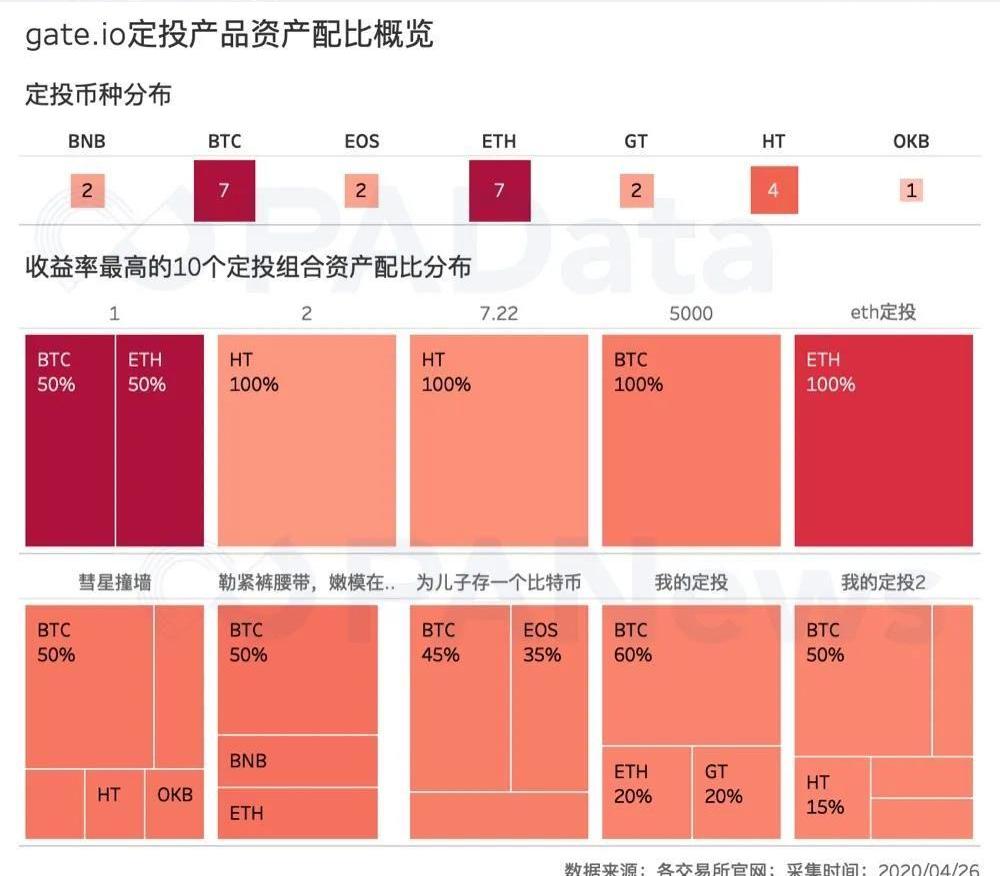

PAData統計了Gate.io上收益最高的10個定投策略的近期收益,其中“1”的近30天收益率達到了驚人的64%。“彗星撞墻”、“我的定投”、“為兒子存一個比特幣”等其他6個定投策略最近30天的收益率也都超過了20%。

如果看歷史收益率的話,“eth定投”自創建以來的收益率最高,達到了44%,其次是“2”,達到了43%。定投策略中,創建以來的收益率最低也達到了27%。

這些高收益的定投策略中,配倉資產以主流幣和平臺幣為主,其中,各有7種策略配倉了BTC和ETH,還有4種策略配倉了HT,這三種資產是配倉最多的資產。

從配倉策略來看,10個高收益的定投策略中有6個都配倉2種以上的資產,但最多不超過5種,也在多資產定投中,BTC的倉位都是最高的,最低也有45%,最高達到60%。而在單幣種定投策略中,2個定投HT,兩個定投BTC和ETH。

定投策略相當于屯幣,可以減少用戶的倉位管理時間,讓用戶的收益與大盤平行波動。從近期收益率來看,定投收益是所有理財產品中最高的。

Tags:Gate.ioGATGATESTAgate.io官網下載iosgat幣發行量Game Token Gatestarlink幣為什么不漲

本文由數據平臺Messari發布,巴比特經授權獨家翻譯。報告全文下載:https://www.chainnode.com/doc/4263 比特幣網絡平均交易費用飆升至19.2美元:金色財經報道.

1900/1/1 0:00:00交易資金有何變化?主力在入場還是離場?比特幣的第三次減半迎來兩天倒計時,估計將于5月12日正式減半。臨近減半,比特幣的幣價快速上漲,目前已站穩9000美元關口.

1900/1/1 0:00:00編者注:原標題為《鄒傳偉:DC/EP對貨幣和支付領域的影響》2020年4月,人民銀行DC/EP開始在江蘇、雄安、成都和深圳等地測試.

1900/1/1 0:00:00開放金融協議Synthetix和研究組織Optimism已經合作推出了一個新的OptimisticRollup演示,朝著開發成熟的以太坊Layer-2擴容解決方案又邁出了一步.

1900/1/1 0:00:00注:原文由ThibaultSchrepel和VitalikButerin共同完成,在這篇文章中,他們認為區塊鏈和反壟斷法具有的共同目標是權力下放,但區塊鏈的存在并不是為了取代反壟斷法.

1900/1/1 0:00:00據報道,銀行業巨頭摩根大通正在為加密貨幣交易所提供服務。 據《華爾街日報》周二報道,摩根大通的首批加密客戶是美國兩大主流交易所Coinbase和Gemini.

1900/1/1 0:00:00