BTC/HKD+0.76%

BTC/HKD+0.76% ETH/HKD+0.76%

ETH/HKD+0.76% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+3.75%

ADA/HKD+3.75% SOL/HKD+1.44%

SOL/HKD+1.44% XRP/HKD+4.55%

XRP/HKD+4.55%注:原文作者JustinMart在Coinbase公司負責風險投資與企業發展業務,在這篇文章中,其分析了比特幣在Coinbase客戶行為當中持續存在的優勢統治現象、即將到來的DEX革命,以及其他一些關于加密貨幣行業的重要新聞。

(圖片來自:tuchong.com)

一、比特幣的統治地位和Coinbase客戶行為

相對于其它加密貨幣,比特幣具有的市值優勢是眾所周知的。一種最常被引用的指標就是相對市值,它是把比特幣的網絡市值與其它加密貨幣的市值進行比較。

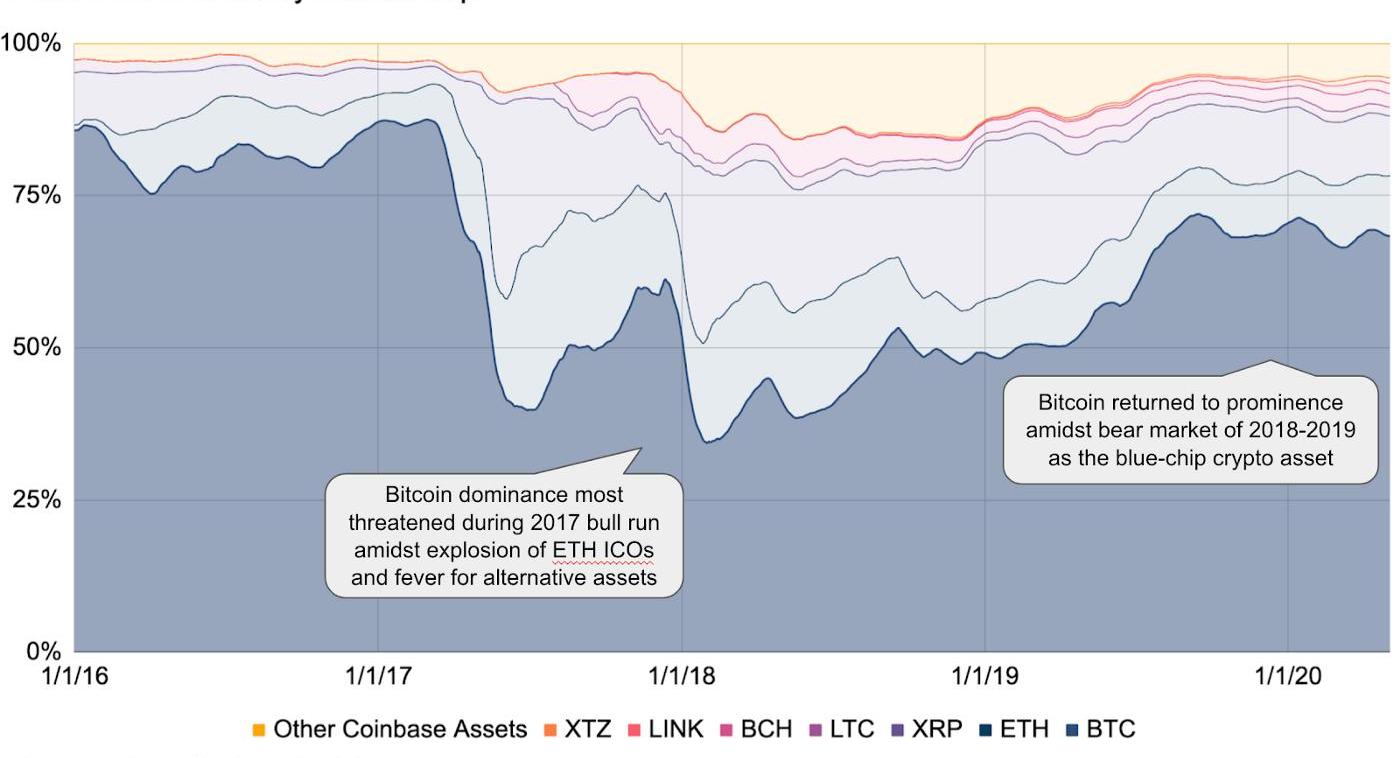

那Coinbase的客戶行為,如何也證明了比特幣的統治地位?首先,讓我們看看比特幣多年來具有的市值優勢:

總體而言,比特幣作為藍籌股資產的地位仍未受到挑戰。但

我們確實看到了一種趨勢,即在牛市的情況下,替代類資產顯示出越來越大的吸引力。

這可能有多種原因,但主要是心理原因。隨著人們對他們最初的加密貨幣投資感覺良好,他們會開始尋找其他可能的類別贏家。反之亦然,隨著價格下跌和恐懼籠罩市場,一場關于加密安全的飛行將比特幣推回到了最前沿。

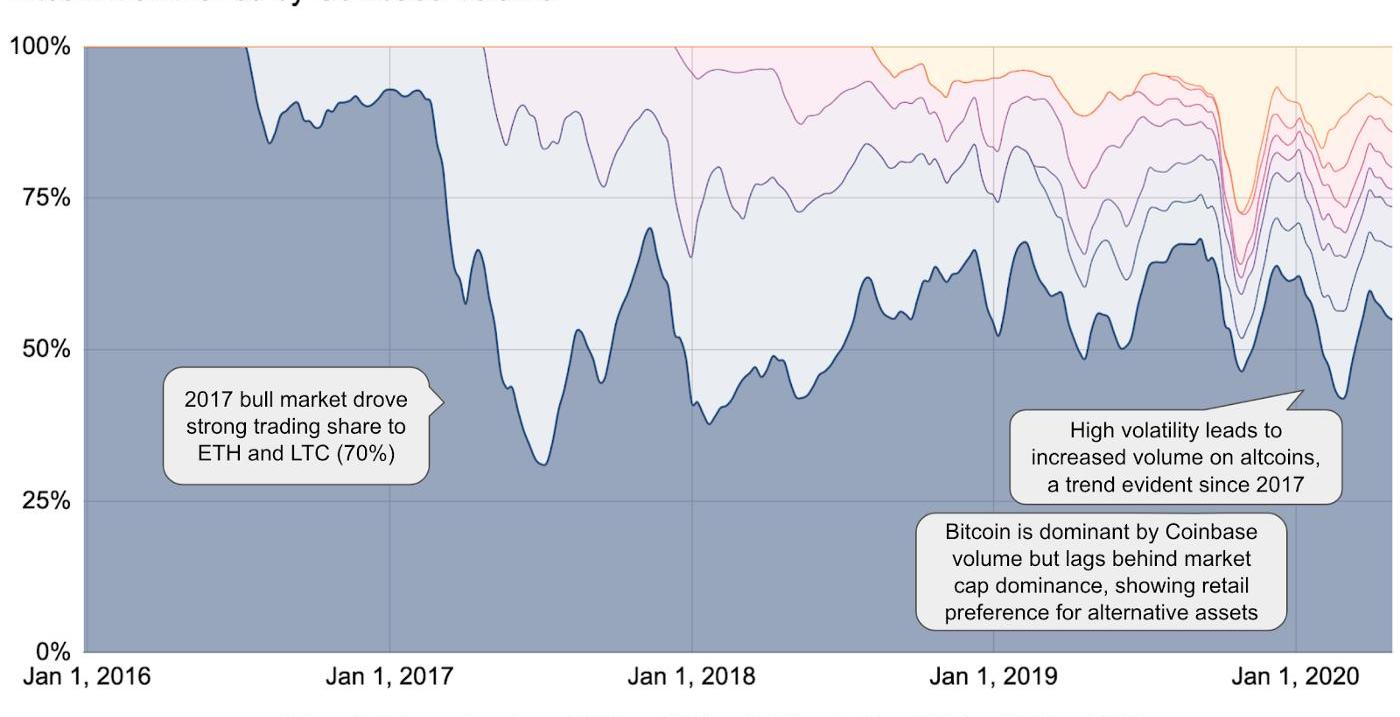

然而,我們只關注市值優勢,即市場對這些資產的總體估值。另一個指標是Coinbase客戶如何交易這些資產:

我們可以看到,同樣的大規模趨勢是明顯的。比特幣同樣占據了主導地位,但在2017年它受到了威脅,并在2018-2019年重新奪回主導地位。

然而,Coinbase的零售量顯示出購買和交易替代資產的傾向性在增加。

CoinSwitch推出“印度Web3”計劃:金色財經報道,加密貨幣交易平臺CoinSwitch宣布推出“印度Web3”計劃,旨在推動印度創業生態系統利用區塊鏈創造下一個大機會,并解決農業、農業金融、交通和記錄管理等現實問題。印度IT和工業部首席秘書Jayesh Ranjan表示,印度擁有12000多名區塊鏈開發者,是世界上數量最多的國家之一,該國Web3公司在2021籌集了49輪融資,因此希望在Web3故事中發揮關鍵作用。(telanganatoday)[2022/10/27 11:49:53]

這一增長的動力,部分是由于Coinbase不斷增加新資產,但更深層次的原因,是因為價格波動性顯著地改變了消費者對非BTC資產的行為。這一趨勢最早出現在2017年,現在則明顯出現在大漲行情當中。值得注意的是在2019年末和2020年初一些替代資產的驅動。

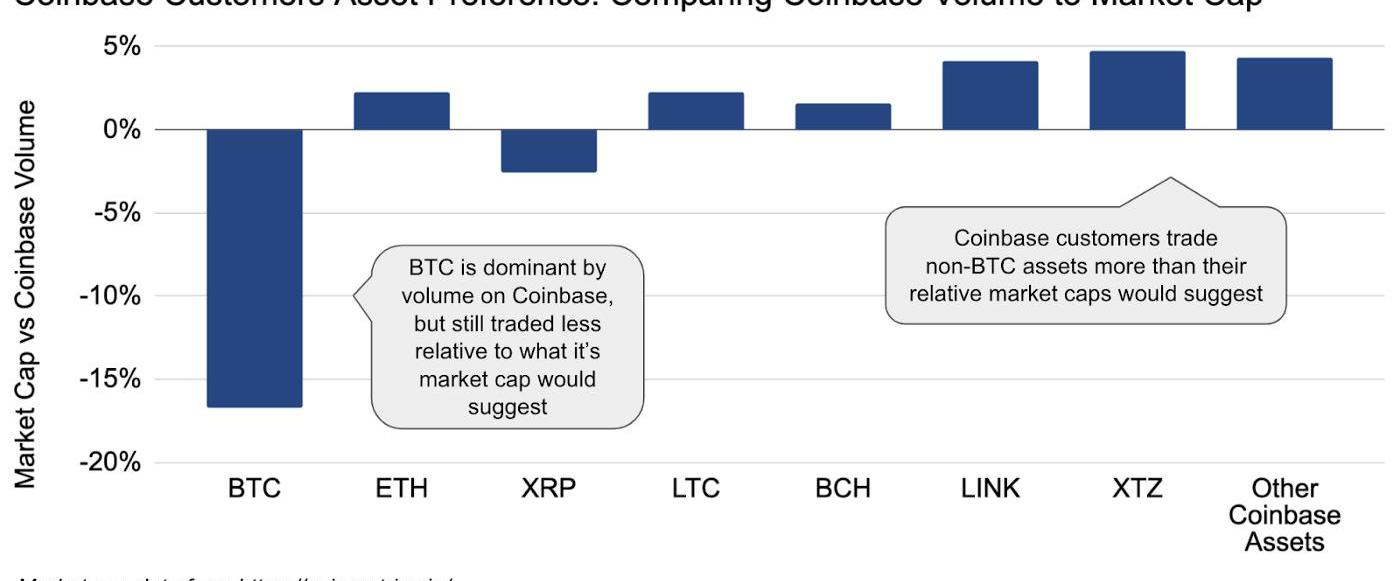

平均而言,Coinbase客戶交易非BTC資產的比率,比其相對市值所建議的高出約3%。

因此,一方面比特幣顯然占據了主導地位,但另一方面,Coinbase的客戶表現出了相對的偏好,他們也會轉向其他資產。

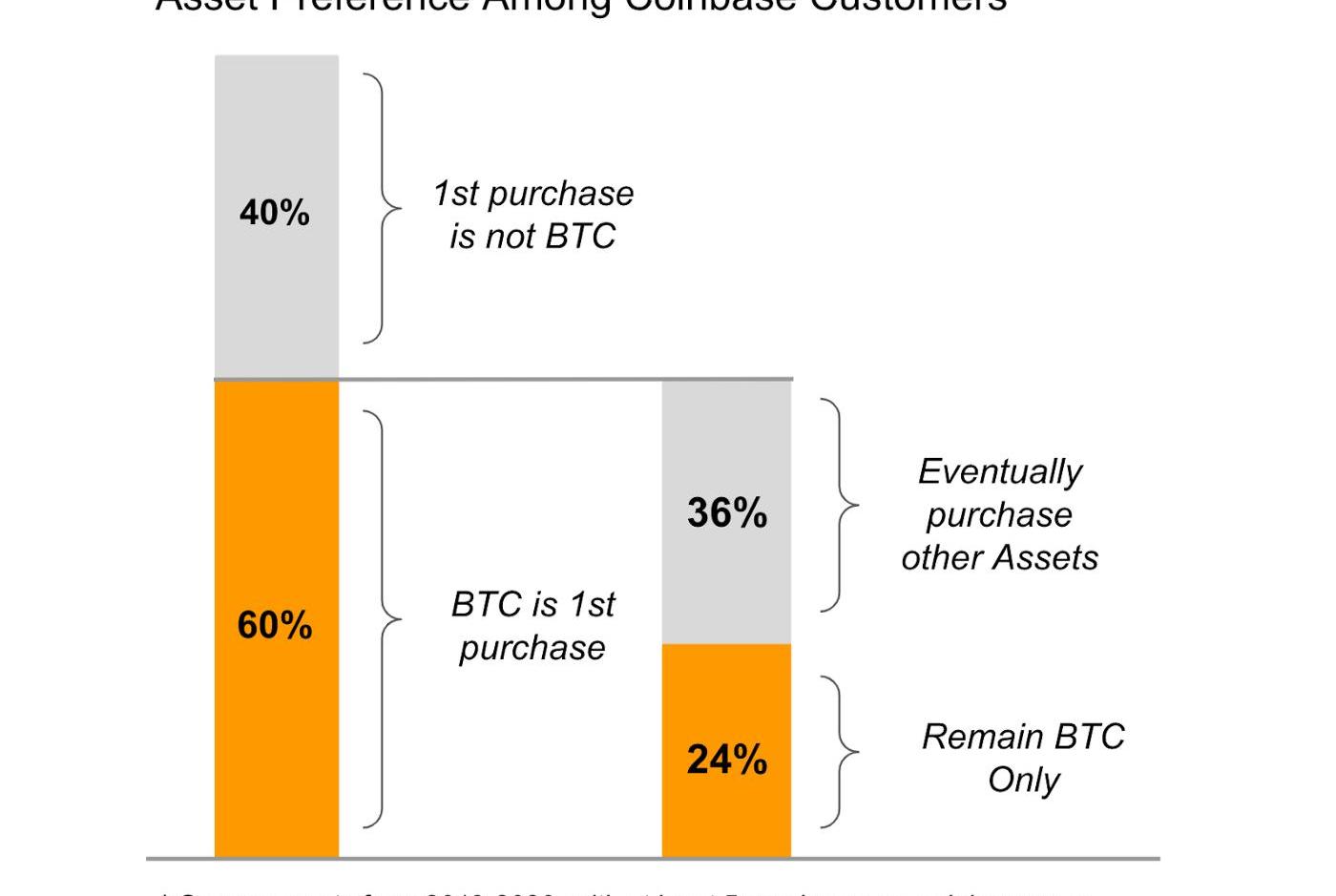

數據證明了這一點。在至少有5次購買行為以上的客戶中,60%的人會從購買比特幣開始,但只有24%的人只購買比特幣。總的來說,超過75%的人最終購買了其他資產。

那為什么比特幣一直占據著第一的位置?

比特幣作為國王,它具有很多好的理由:

理念與使命:比特幣正在顛覆貨幣,它是世界上第一種真正有固定供應量的貨幣;

意識共享:比特幣是先鋒,最具吸引力;

安全:這是最安全的PoW資產,甚至沒有其它的資產能夠與之接近;

加密貨幣交易所CoinDCX延長提款限制以滿足合規要求:金色財經報道,印度最大的加密貨幣交易所CoinDCX已延長自5月13日以來實施的提款限制,直至另行通知。它表示,這些極端步驟對于實施增強的合規性和風險框架是必要的。在許多投資者在社交媒體上表達了他們對CoinDCX暫停提款的失望之后,該公司發表了一份聲明,其中提到正在采取新的合規措施作為暫停存款和取款的原因。

CoinDCX品牌、營銷和傳播負責人RamalingamS在回復投訴時發推文說:“雖然一些錢包正在維護中,但由于不斷變化的監管需求導致審查更加嚴格,合規性要求更高。新流程正在分階段推出,并將在適當的時候覆蓋所有用戶。在那之前,希望獲得用戶的支持。”(cryptopotato)[2022/6/27 1:32:56]

去中心化:很難量化這個屬性,但比特幣是最去中心化的,它擁有最多的節點,最大的分布式算力,而且可以說擁有最保守的治理功能;

基礎設施和流動性:比特幣擁有最成熟的服務和最好的流動性;

技術簡單性:當其他協議試圖擴展到新的用例時,比特幣的技術已經能夠實現其使命;

創造神話和無形資產:比特幣有一個匿名的創造神話,一個爆炸性的愿景,不可否認的牽引力,這些都包裹在一個由數學控制的新經濟模型當中;

比特幣是整個加密貨幣領域的旗幟,我們應該擁抱它。但散戶傾向于選擇一些其他資產,這表明新用戶開始是通過比特幣進入的加密貨幣世界,但通常會尋找替代資產和用例。從這個意義上說,比特幣也是更廣泛的加密增長漏斗的頂部。

如果我們認為另類資產和網絡將提供差異化服務,那么行業也必須為其他資產建立支持。

比特幣是王者,它很可能會長期保持王者的地位,但它也為一千朵花的盛開鋪平了道路。

二、奔涌的DEX革命

自以太坊推出以來,我們都在猜測,隨著去中心化交易所的出現,中心化交易所可能會受到顛覆。這是兩部分系列文章的第一部分,探討了DEX領域和潛在的未來革命。

1、背景

KuCoin (庫幣)新增AVAX、DODO、WIN和OMG杠桿交易:據KuCoin庫幣官方消息,庫幣杠桿交易平臺已開通AVAX、DODO、WIN和OMG杠桿交易。同時,庫幣杠桿借貸市場推出7天0息借貸福利,免息券已空投到幸運用戶賬戶。用戶可通過借入以上幣種做空,或者借入USDT做多。

庫幣杠桿交易已開放DOGE、FIL、1INCH、CHZ、BTT等60多個幣種的交易對。近期行情波動較大,請控制杠桿倍數,做好風險控制。[2021/4/16 20:27:38]

如今,Crypto的殺手級應用是投資與投機,這引導了一項在未來可能會帶來難以置信變革的技術。

目前,大多數交易是在中心化的交易所進行的,這些平臺會持有客戶的資金,為買家與賣家配對,并提供加密貨幣和法幣服務來管理存款和取款。但中心化交易所也面臨著挑戰。它們的總部位于特定的地理位置,受到嚴格的監管,要求客戶開戶和存款,需要對客戶的行為設置限制,并一直是惡意攻擊者的目標。一般來說,它們是中心化的,這與加密貨幣開放、去中心化的風氣形成鮮明對比。

而DEX具備了中心化交易所不具備的優勢:

安全:資金不會轉移給任何第三方,也不會受到交易對手風險的影響,你可以直接用自己的錢包進行交易;

全球化和無許可:沒有邊界的概念,更不用說限制誰可以進行交易;

易用性和假名性:無需注冊帳戶或個人詳細信息;

更好的執行力:理論上,我們應該會看到全球DEX流動性累積到少數獲勝的平臺上,從而實現深度流動性;

既然DEX具有這么明顯的優勢,為什么它們還沒有顛覆中心化交易所呢?

事實證明,它們還面臨著一些重大挑戰:

用戶體驗:DEX的交易是通過自我保管的錢包進行的,這對很多人來說是令人困惑和害怕的;

速度和規模:交易都在鏈上進行,會受到區塊時間和基本交易吞吐量的限制。

有限的交易對:DEX僅限于單個區塊鏈上的token,互操作性有限。例如,在DEX上交易BTC-ETH對非常困難,因為BTC是在比特幣區塊鏈上的,而不是在以太坊區塊鏈上;

Coinbase Custody與Bison Trails擴展集成以啟用Solana質押:金色財經報道,Coinbase Custody與區塊鏈基礎設施公司Bison Trails擴展了集成,用戶現在可以在Bison Trails平臺上質押他們的Solana(SOL)代幣。根據公告,Bison Trails表示,這將允許SOL持有者通過安全的離線存儲參與Solana網絡,以質押SOL。用戶可將SOL移至Bison Trail的平臺。[2020/8/28]

有限的功能等:中心化的交易所可以快速構建新的服務,而DEX必須在每個區塊鏈的限制范圍內工作,并小心地發布經過安全審計的新功能;

監管問題:雖然DEX旨在實現去中心化管理,抵御監管壓力,但一些混合模型會導致問題。來自監管機構的壓力增長,可能會抑制DEX的發展;

那是什么讓我們感到興奮呢?以上這些問題似乎都是可解決的,它們歸結為產品和技術挑戰,在概念上有明確的前進道路。最終,我們應該能夠創建出一個與中心化交易所相競爭的DEX,同時保留它們所有的利益。當這一天到來時,中心化交易所可能已成熟到無法被顛覆。

2、DEX的現狀

今天的DEX通常分為兩個主要部分:

交易如何結算?

DEX通常采用傳統的訂單簿模型或自動做市商模型。

訂單簿將每個買家與一個唯一的賣家匹配。這種模式具有明顯的優勢,即價格發現對于高流動性訂單簿來說是透明和高效的,但通常在流動性較差的訂單簿中,也可以進行某些操縱。

自動做市商模型將每筆交易與智能合約中的資金池進行匹配,其中,交易價格由池中資產的比率決定。這聽起來可能有點混亂,但這種模式并不要求每次交易都有特定的交易對手。這使得AMM模型成為更多非流動性代幣的理想選擇。而存在的一個不利因素是,交易者在進行大額交易時,通常會遭遇更高的價格下滑。

交易在哪里結算?

DEX要么在基礎區塊鏈上進行交易結算,要么在最終結算前通過側鏈路由交易以獲得更多吞吐量。

動態 | 瑞穗將于3月1日推出其數字貨幣服務“J-Coin Pay”:日本銀行業巨頭瑞穗金融集團將于3月1日推出其用于支付和匯款服務的數字貨幣服務。金色財經此前報道,瑞穗與支付寶的合作將從4月開始,屆時,中國游客將可以在接入J-COIN Pay的日本商家使用支付寶支付。此外,螞蟻金服稱和日本瑞穗集團有業務合作但與虛擬貨幣無關。[2019/2/21]

雖然基于側鏈的方案顯示出了希望,但與當前基于主鏈的模型相比,它們仍然存在安全性、用戶體驗和去中心化方面的權衡,導致它們今天的吸引力有限。但這些挑戰也是可解決的,一些有希望的模型有望在未來幾年內推出。還有一些融合了鏈上和鏈下模型的混合模型,以及一些提供最佳執行的DEX聚合器。

如今,流行的DEX幾乎只在以太坊上直接結算交易,這是因為它在開發者牽引力、大型代幣網絡、廣泛的基礎設施及錢包支持方面具有顯著的領先地位。

3、交易量和牽引力

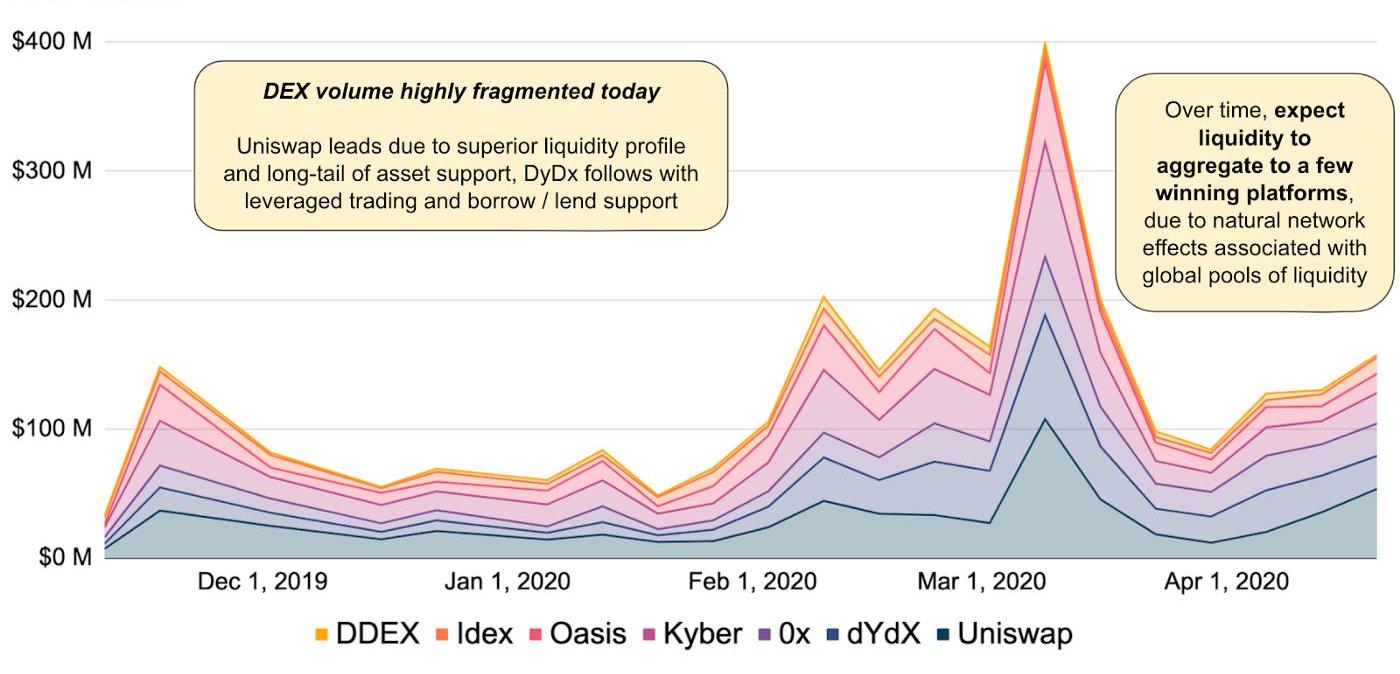

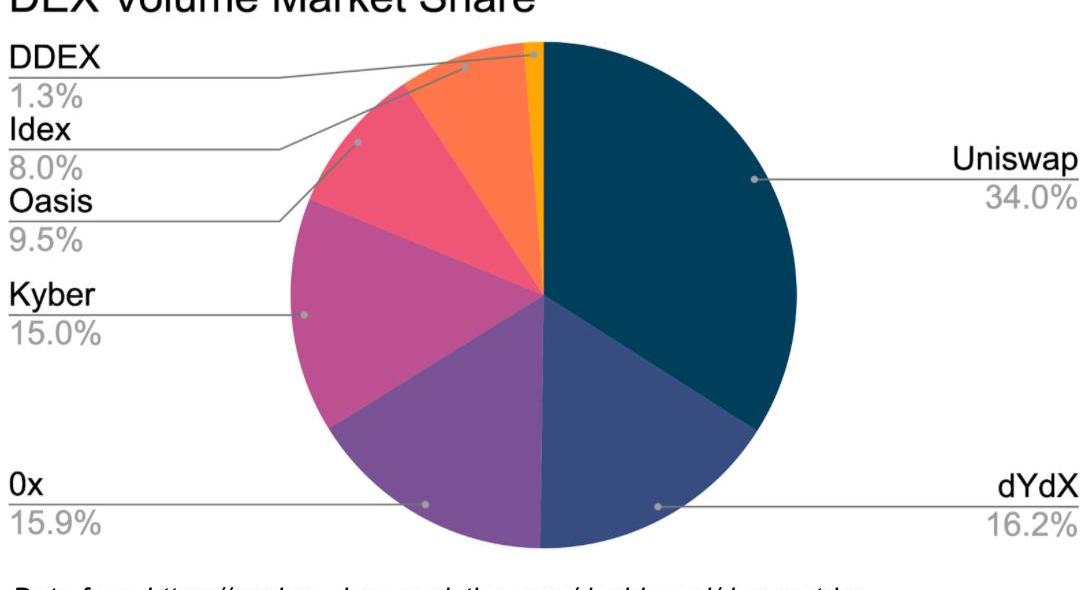

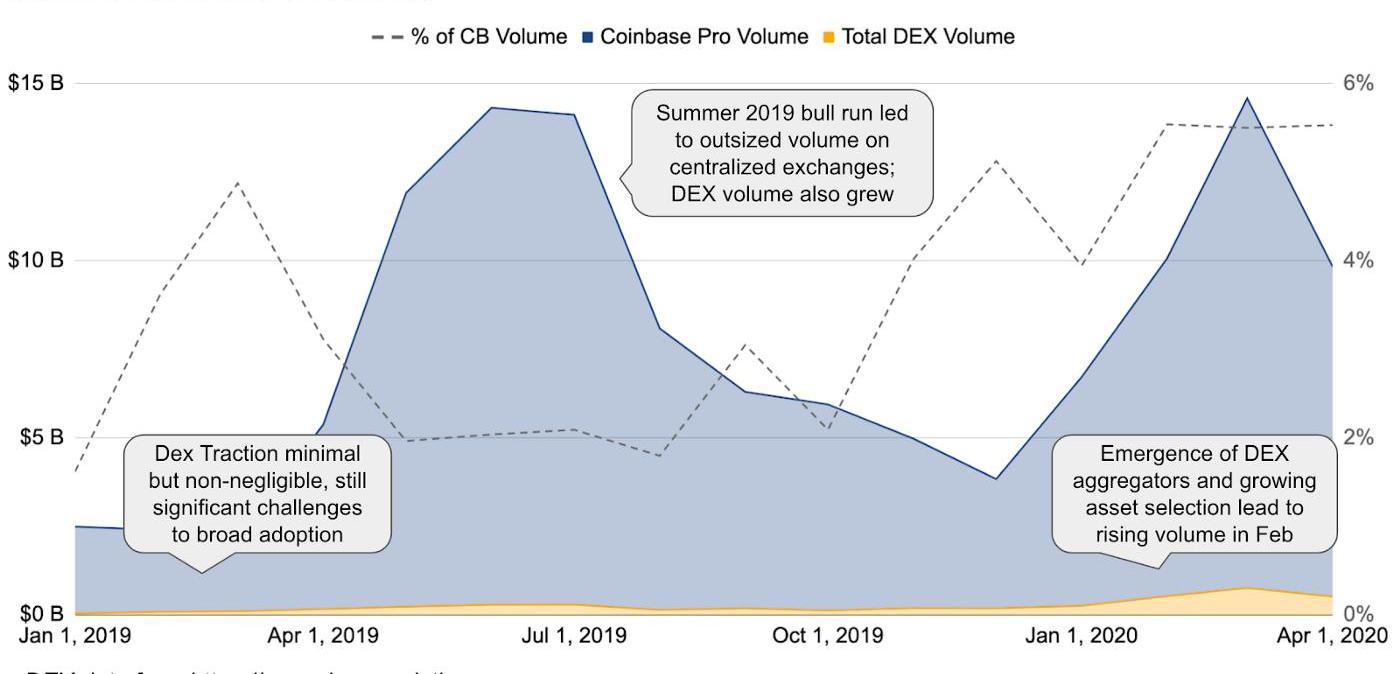

由于DEX在規模和吞吐量、用戶體驗和有限交易對等方面面臨的挑戰,與中心化交易所相比,其吸引力微乎其微。但DEX的市場份額一直在緩慢增長。

根據DuneAnalytics的數據顯示,Uniswap的AMM模型提供了流動性優勢,目前它在交易量和牽引力方面都處于領先地位。DyDx則處于第二的位置,其依靠的是杠桿交易、借貸服務以及最近推出的類似于BitMEX的BTC永續合約市場。

與中心化交易所相比,DEX的成交量總體上仍然較小,但呈現穩步增長的態勢。今天,DEX的總交易量約占到了CoinbasePro交易量的6%。

4、展望未來

截至目前,我們說DEX的體量仍然很小,但隨著生態系統的成熟,它將迎來實質性的增長。它們面臨的挑戰是可以得到解決的,更多的關于何時的問題,而不是“能否”的問題。

重點關注領域:

對自我保管的改進:讓錢包的密碼或密鑰管理變得非常簡單,這會吸引新的用戶群使用DEX進行交易;

互操作性:引入其它區塊鏈的資產,擴大可選的交易對;

側鏈和L1層網絡擴容進展:改善交易體驗、減少搶先交易及griefing攻擊,將帶來更好的用戶體驗;

監管壓力:這是一把雙刃劍,如果監管機構開始向中心化交易所施壓,DEX可能成為一些交易者的唯一可行選擇。相反,如果監管機構對DEX開發者和團隊施加壓力,則這些DEX平臺可能需要更長的時間才能實現大規模化;

新興功能差異化:DEX與可編程貨幣緊密相連,它們可以創建新的衍生品和合成資產,并與其他DeFi服務進行深度組合,以創建真正差異化的產品;

我們離這個現實有多近?很難確定,但是考慮到漫長的開發時間,以及那些需要關注的關鍵領域的緩慢而穩定的增長情況,

因此可以認為,我們距離DEX革命還需要幾年的時間。

三、熱門新聞與評論

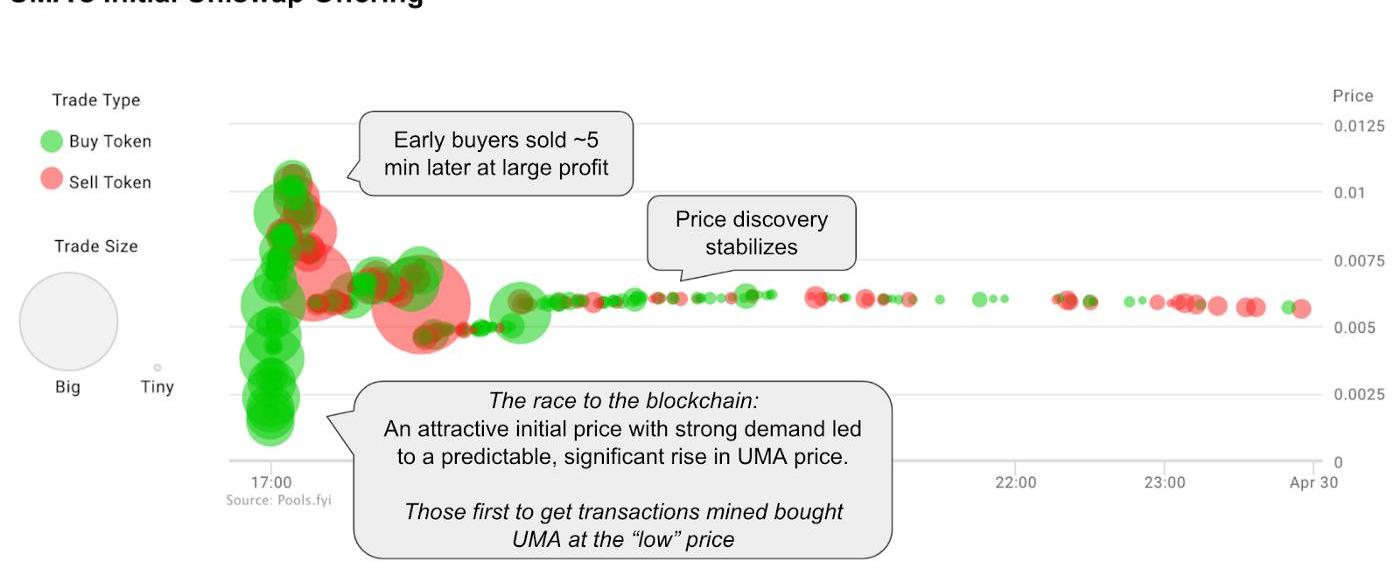

1、UMA執行初始Uniswap發行

近期,UMA在Uniswap上進行了一次初始token發行活動,這一過程本質上就是通過交易所進行的首次代幣發行活動,但它提供了一些優勢:

Uniswap很簡單,你可以放棄所有的復雜性,只需創建一個市場并增加流動性,這是一個2步驟的過程,大約只需要5分鐘的時間,這不需要開發經驗或審計工作。

流動性和價格發現是內置的,Uniswap通過其AMM模型提供即時價格發現和持續流動性,而無需做市商。

發行者可從二級交易中獲利:證明Uniswap的流動性可帶來交易費收入。

而不利的因素在于,由于最初沒有雙邊市場,這很可能導致價格發現問題,如果沒有任何外部代幣來源,這也意味著價格永遠不會低于起始價格。就UMA這個例子來說,這個機制引發了一場爭奪戰,看誰能夠以初始價格獲得確認。

這一模型已被證明是有效的,其簡單性與流動性優勢的結合,可能會吸引很多項目和個人采用這種模式。

比如在今年:

前Coinbase律師ReubenBramanathan就表示會代幣化自己的時間,并通過Uniswap向公眾出售他的token;

NBA球星SpencerDinwiddie代幣化了他目前的NBA合同;

時裝品牌SaintFame代幣化了商業商品并發展了一個社區;

AlexMasmej和KermanKohli代幣化了他們未來的盈利潛力;

DeFi繼續推進資本形成的邊界。這些是可能出現的,新的籌資機制的第一縷曙光。

但細節是很重要的。在這種情況下,如果代幣化事件構成投資合同,則證券交易委員會可將其視為證券。監管機構和DeFi產品之間的緊張關系顯而易見,在監管機構進一步澄清之前,可能會阻礙產品的采用。

2、新的DEX衍生品平臺大放異彩

Futureswap是一個由Compound、Uniswap以及BitMEX組合而成的新生DEX,其目前只提供ETH-DAI訂單簿,但提供了20倍的杠桿交易,其修改了Uniswap式的價格曲線,由動態融資率控制。

這是一個新穎的想法,它非常適合投機者。在為期4天的alpha發布過程中,他們公布了1700萬美元的交易額,并獲得了150萬美元的流動資金池,這一比率將使他們的DEX交易額僅落后于Uniswap!

另外,DyDx推出了類似于BitMEX的永續比特幣合約,杠桿率為10倍。與Futureswap不同,DyDx使用的是真正的訂單簿模型,并提供冰山交易的公開清算機制。

綜合來看,這些都是剛剛起步但強勁的數據點,表明DEX衍生品市場可能具有強勁的產品市場契合度。

3、其他新聞:

Coinbase通過平均美元成本使投資變得容易;

BrettTejpaul擔任Coinbase機構保險業務主管;

CoinbaseCustody支持Compound治理;

?Coinbase介入價格預言機領域;

Robinhood獲得F輪2.8億美元融資,估值達到83億美元;

BlockFi推出移動應用,聘用瑞士信貸和美國運通前高管;

Dharma通過Twitterhandles實現社會支付;

Bitfinex推出社交交易平臺;

FTX將于5月推出美國現貨交易所,并推出原油期貨;

管理1660億美元的資產管理公司Renaissance關注CME比特幣期貨市場;

BaaktCEOMikeBlandina在任職4個月后辭職;

NYDFS向ErisX授予Bitlicense;

Bittrex將于6月推出交易所代幣;

BitMEX在監管力度加大的情況下限制日本用戶;

灰度流入資本創歷史新高,第一季度新增資本超過5億美元;

Genesis第一季度借貸量翻了一番,達到20億美元;

Libra聘請前布什和奧巴馬的副國務卿擔任第一任CEO;

Visa與Fold聯手推出比特幣獎勵卡;

Synthetix推出OptimisticRollup版,以測試可擴展性;

Compound增加USDT借貸選項;

A16z為第二支加密貨幣基金募集5.15億美元,之后參與了NEAR2100萬美元的融資;

Binance推出類似以太坊的智能合約區塊鏈;

?

Tags:DEX比特幣COIOINInvestDex穩定幣和比特幣的區別在哪ANS Crypto CoinDavecoin

清水無憂,皆因隨性,落葉無憾,只因心空。走過的路,才知道有短有長,經過了震蕩才知道破位可貴,什么都可以舍棄,但不可舍棄心情,什么都可以輸掉,但不可輸掉微笑.

1900/1/1 0:00:00作者:LiangChe 來源:比推bitpush.news來自加密數據跟蹤器DAppTotal的數據顯示,穩定幣的總市值上個月突破了95億美元.

1900/1/1 0:00:00雖然中國人創立了全世界最大的幾家交易所、礦機商,但目前中國在加密貨幣合規方面依然毫無進展。中國中央政府沿用2013年將比特幣定義為虛擬商品、民眾在自擔風險情況下可以持有這唯一的解釋.

1900/1/1 0:00:00聽到喬·魯賓談論ConsenSys的未來時,你可能會認為他會說ConsenSys的未來在于代幣,事實確實如此。ConsenSys是他運營的以太坊風險投資工作室,他于2015年成立.

1900/1/1 0:00:00本文來源:幣新區塊 譯者:Chaosmosreads幣新消息,因美國證劵交易委員會在美國法院贏得了初步禁令,Telegram的創始人帕維爾·杜羅夫發文稱將停止開發TON項目.

1900/1/1 0:00:00來源:LongHash 最近,Zoom科技的股票價格暴漲。為什么?這可能僅僅是因為投資者搞混了它與流行視頻會議軟件Zoom的代碼,雖然它們其實沒有任何關系.

1900/1/1 0:00:00