BTC/HKD-0.57%

BTC/HKD-0.57% ETH/HKD-2.49%

ETH/HKD-2.49% LTC/HKD-3.71%

LTC/HKD-3.71% ADA/HKD-2.25%

ADA/HKD-2.25% SOL/HKD-2.62%

SOL/HKD-2.62% XRP/HKD-2.21%

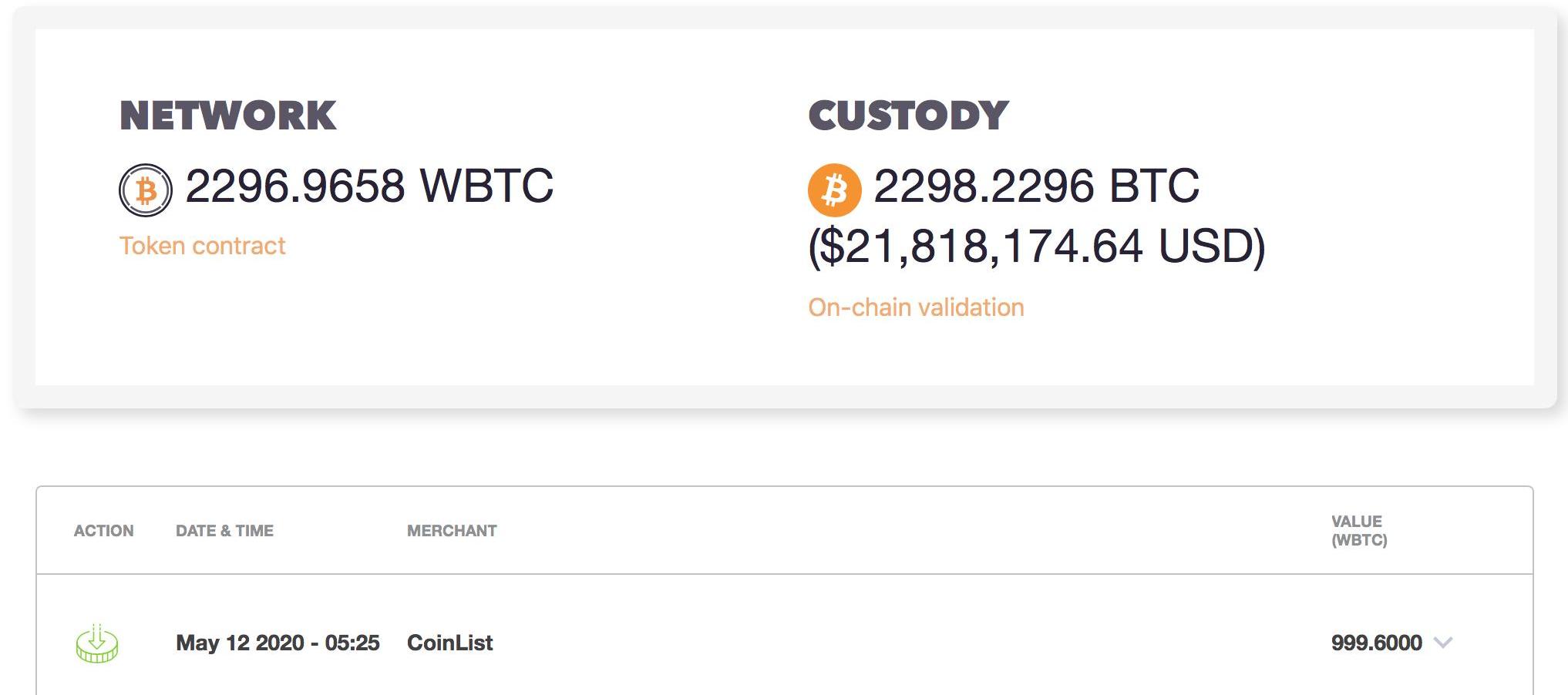

XRP/HKD-2.21%昨日,DeFi生態有一個動向值得關注,wBTC新增鑄造量1000個,單是這一筆就占總量的43%,這筆抵押鑄幣來自CoinList。根據wBTC官網,目前抵押資產主要來源于CoinList、DDEX、MakerDAO、Kyber、GrapefruitTrading,其中CoinList鑄幣量達到1426個BTC,占wBTC總量的62%。

先說結論:

1.wBTC數量幾乎翻倍可能與CoinList近期向所歐用戶開放鑄幣服務有關;2.這件事值得關注的原因之一在于CoinList,這是一個針對美國“合格投資者”的代幣融資平臺,而鑄造wBTC的方式或將成機構入金DeFi新選擇;3.從CoinList自身的戰略布局,可以看到它正在將業務重心從代幣發行擴展至DeFi;4.未來不同BTC變體可能會用來滿足不同需求需求。

Aragon OSx和應用程序已上線Base:8月8日消息,DAO解決方案提供商Aragon在推特上宣布,其Aragon OSx和應用程序已上線Base。用戶現在可以使用無代碼Aragon應用程序和模塊化Aragon OSx協議在Base上啟動DAO。[2023/8/9 21:32:49]

代幣融資平臺CoinList進軍DeFi

按照美國法規的要求,在美國注冊的公司通常是不可以預售代幣進行融資的,因為這意味著該代幣具有證券性質,這迫使很多公司不得不在選擇其他國家活在基金會名下進行注冊。因此,對項目來說,最重要的事情就是避免發行的代幣被定義為證券型代幣。

CoinList成立的初衷正是為了解決美國公司代幣融資發行的合規問題,它由協議實驗室和AngelList于2017年共同創立,并提出了SAFT結構。CoinList通過SAFT與投資者簽訂Token和網絡使用權,在項目主網上線后分發代幣,用以規避SEC的規范。

6月做空ETH的某巨鯨已平倉,虧損約188萬美元:7月3日消息,據Lookonchain監測,之前做空ETH的巨鯨地址最終決定止損,并在7小時前平倉ETH空頭頭寸,虧損約188萬美元。該巨鯨在6月15日做空ETH,并在ETH價格上漲時繼續加倉。[2023/7/3 22:14:46]

此前,Filecoin、Nervos、Algorand、Blockstack、Dfinity等明星項目都在該平臺上進行銷售。尤其是Filecoin獲得2000余名合格投資者2.5億美元的融資,一時風光無兩。但隨著ICO風潮的冷卻,很多明星項目也沒能逃開上線破發的悲慘命運。而作為平臺方,CoinList也需要重新思考自己的發展路徑。

可以觀測到的是,CoinList正向DeFi生態邁開步伐。在近期的線上活動中,Coinlist聯合創始人AndyBromberg表示:“CoinList未來不僅會幫助項目進行代幣銷售,還會提供交易和錢包功能。”

86697715枚USDC在USDC財政部中銷毀:金色財經報道,據Whale Alert監測,5分鐘前86697715枚USDC (86,697,715 美元) 在USDC財政部中銷毀。[2023/6/10 21:27:17]

合格投資者參與DeFi的新選擇

據悉,CoinList自今年2月開始面向機構用戶提供wBTC交易服務,并陸續鑄造了占總量25%的wBTC。4月22日,CoinList進一步宣布向所有用戶開放該項服務,于是就有了我們文章開頭提到的,CoinList鑄幣數量目前占wBTC總量的62%。

wBTC,是錨定BTC發行的erc-20Token,于2019年1月30日發行。該項目由BitGo,KyberNetwork和RepublicProtocol聯合推出,并得到包括MakerDAO,Dharma,Airswap,IDEX,Compound,DDEX等DeFi平臺的支持。

摩根大通:量化緊縮在2023年中之前不會給聯邦基金利率造成上行壓力:金色財經報道,雖然美聯儲的資產負債表正常化本月開始,但隨之而來的銀行準備金減少在相當長的一段時間內不會令金融狀況實質性收緊并給聯邦基金利率帶來上行壓力。策略師AlexRoever表示,由于銀行準備金充裕,并將在“一段時間內”保持這種狀態,因此有效聯邦基金利率與準備金余額利率之間的利差應該會保持穩定。摩根大通估計,至少可以有7500億美元的準備金從系統中消失而不會影響到聯邦基金利率,這個門檻可能在2023年年中達到。[2022/6/5 4:02:40]

CoinList近日發布的博客文章中表示:“獲取wBTC的主要方法是通過以太坊上的DeFi協議,比如Uniswap和IDEX購買。這意味著BTC持有者需要先通過中心化交易所將BTC兌換成ETH,再進一步購買wBTC。為了簡化這個過程,CoinList將充當wBTC商家,該商家接收用戶的BTC存款并為他們鑄造wBTC,將wBTC存入用戶的錢包,并將BTC存儲在托管人那里,CoinList收取每筆交易0.25%的費用。”

實際上,用戶也不一定需要兌換成ETH,可直接用BTC鑄造wBTC,但鑄造過程必須經過KYC/AML,而且時間也很長,但用戶交易和持有wBTC則無需KYC/AML。CoinList相當于提供了一個更友好的方式,使得BTC持有者在無需損失倉位的前提下,用比特幣參與去中心化借貸、保證金交易,以及其他衍生品產品。

目前我們無法得知這筆1000枚BTC的具體來源,是否為某個大戶的心血來潮,或者根本就是CoinList自己的資金。但CoinList確實為BTC持有者,提供了一種更方便的參與DeFi的方式。而它本身的合規屬性,更為這種通道增添了更深遠的意義。

不同BTC變種的多樣需求

從這件事還可以看到的一個趨勢是,多種形態的BTC變體正在被陸續創造出來,用以滿足多樣的的需求。比如,鏈上BTC滿足儲值需求,閃電網絡BTC滿足支付需求,wBTC等錨定BTC滿足DeFi投資需求。

具體來講,Holder是加密貨幣市場最古老的流派,也是過去十年獲利最大的群體。對于這個群體,只有比特幣原鏈上的BTC才是真正的BTC,自己掌握私鑰才真正擁有這筆資產,也才能享受到比特幣公鏈的安全和共識。為了滿足這部分需求,錢包服務商們提供冷、熱錢包服務,占據行業一隅之地。

比特幣生態的另一大陣營認為,只是囤幣無法為行業帶來任何好處,比特幣要想走向未來一定要成為世界級通用的支付手段。因此,很多團隊都在開發layer2的閃電網絡,向比特幣支付級別應用推進。閃電網絡上的BTC安全性雖然不如主鏈,但是手續費低、到賬速度快,適合小額支付場景。

此外,隨著越來越多的專業機構進入這個市場,各類形態豐富的金融產品涌現,尤其是DeFi近兩年的迅速發展,為用戶提供了更多可編程的去中心化金融產品。對于只相信BTC價值的信仰者,他們可以通過抵押錨定的方式用BTC參與其中。當然,wBTC本身還存在中心化托管的風險,類似tBTC已經用去中心化的形式實現了這件事,想必未來進入到DeFi的資金也會越來越多。

由于比特幣歷史上減半的開始與其歷史上出現的拋物線式暴漲的開端保持一致,因此長期以來,區塊獎勵的減少一直被認為是加密貨幣市場牛市的最大也是最有希望的催化劑.

1900/1/1 0:00:00消息應用巨頭Telegram再次推遲了其TON區塊鏈網絡的上線——這次又是一年。據Telegram周三發給投資者的信,該公司原定于上月底發布TelegramOpenNetwork,但現在已經推遲.

1900/1/1 0:00:00作者:羅滔 自疫情發生以來,全球經濟形勢下行,出于避險的考慮,人們對黃金呈現出更高的關注度。與此同時,比特幣的熱度也絲毫不減,由于其與黃金展現出了相似的特性,不少人將比特幣視為“數字黃金”,甚至.

1900/1/1 0:00:00來源:彭博社, 原文作者:VildanaHajric&OlgaKharif譯者:Odaily星球日報念銀思唐盡管被多次“宣告死亡”、被認為是泡沫、還被全球最著名投資者之一——巴菲特不止一.

1900/1/1 0:00:00自去年區塊鏈站上風口后,在疫情的推動下區塊鏈技術在各產業的落地正在逐漸加速。4月份,區塊鏈被納入新型基礎設施建設,成為建設信息基礎設施的新一代信息技術,這將大大擴大區塊鏈產業落地范圍和提升速度,

1900/1/1 0:00:00從過去一周數據來看,盡管恰逢比特幣減半大事件,但是鏈上各項數據與前一周相比,并無過大的變化,各項數據整體都呈現下降狀態.

1900/1/1 0:00:00