BTC/HKD+0.37%

BTC/HKD+0.37% ETH/HKD+0.23%

ETH/HKD+0.23% LTC/HKD+0.27%

LTC/HKD+0.27% ADA/HKD+0.25%

ADA/HKD+0.25% SOL/HKD+0.64%

SOL/HKD+0.64% XRP/HKD+0.96%

XRP/HKD+0.96%作者:NEST愛好者_CryptoData

為了調研市場上DeFi閃兌產品的性能表現,我們對深度最好的ETH/USDT交易對進行了相關閃兌協議鏈上數據的統計分析,這里主要采集了Kyber和Tokenlon這兩個閃兌產品的鏈上數據,以及相同時間段火幣交易市場的價格數據。

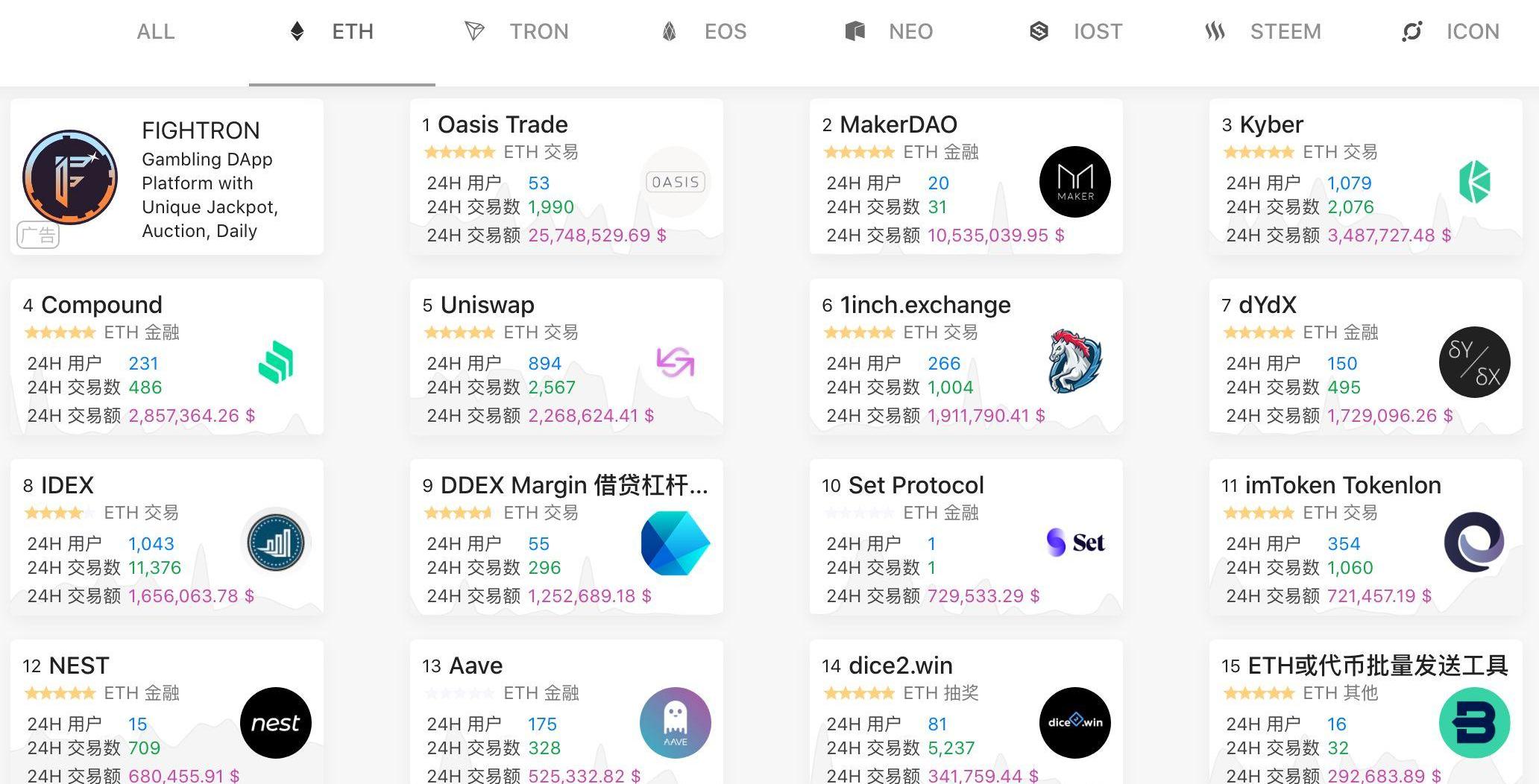

數據來源:dappreview

接下來,我們將以數據統計的方式,并結合其運行原理進行相關性能分析。

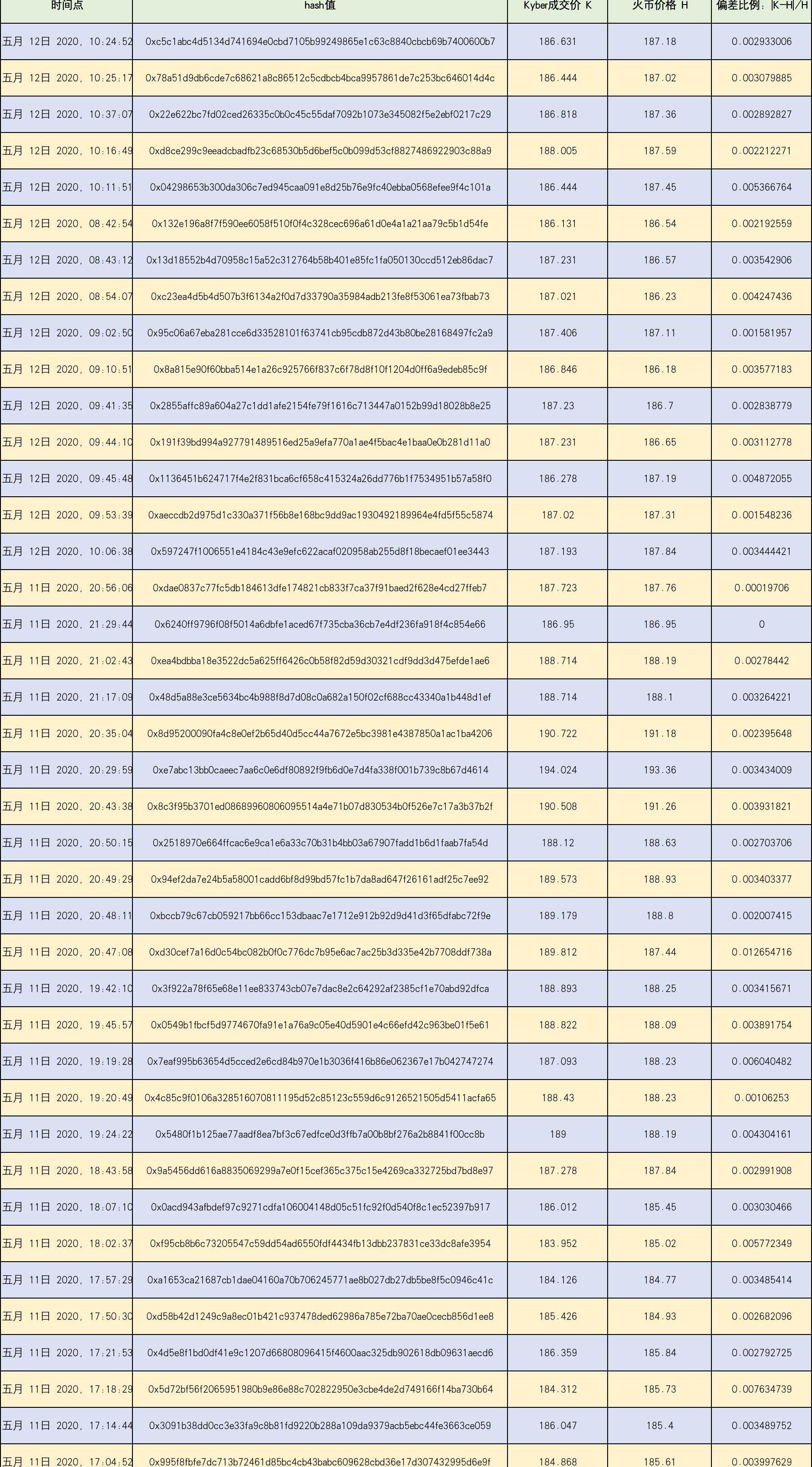

Kyber?閃兌數據

DeFi抵押借貸協議PWN完成200萬美元融資:6月28日消息,由數字資產支持的點對點DeFi抵押借貸協議PWN完成200萬美元融資,該融資得到了Starkware、Nethermind、Safe Ecosystem Foundation等生態系統參與者的支持。此外,專注于加密貨幣的風險基金和包括Digital Finance Group、Jsquare在內的公司參投。PWN 支持用戶將 NFT 或任何代幣作為抵押品,投資于固定利息貸款并產生有吸引力的回報。[2023/6/28 22:06:30]

我們在2020.05.11~2020.05.12時間段內,隨機選擇?40?條ETH/USDT的鏈上交易單;并在每一單閃兌交易時間點上找出那一時刻的火幣市場的交易價格。具體數據,如下圖所示:

瑞士BTC經紀商Bitcoin Suisse推出DeFi產品:金色財經報道,瑞士BTC經紀商Bitcoin Suisse宣布開始提供其原生的DeFi。Bitcoin Suisse的部分客戶現在可以鎖定ETH作為去中心化借貸協議Liquity的抵押品,并鑄造他們自己的Liquity美元(LUSD),該協議的穩定幣,價值超過10億美元的ETH已經被鎖定在Liquity協議中。Bitcoin Suisse是第一個為其客戶提供Liquity協議便捷通道的加密貨幣經紀人。Liquity協議使其用戶能夠通過在智能合約中鎖定他們的ETH作為抵押品,以系統的穩定幣Liquity Dollars(LUSD)獲得無期限和無息的信貸。客戶可以指示Bitcoin Suisse在Liquity協議中鎖定他們的一些ETH作為抵押品,并鑄造一個LUSD余額,可以兌換成任何想要的法幣。[2022/4/21 14:37:18]

DePlutus與Avalanche合作推進DeFi金融基礎設施發展:據官方信息,DeFi資產管理協議DePlutus與Avalanche達成合作,合作推進DeFi金融基礎設施發展。DePlutus加入Avalanche,為Avalanche生態系統提供可靠高效的鏈上加密資產管理服務,而DePlutus的鏈上基金投資者將享有Avalanche交易確認快、gas費用低等多重優勢。DePlutus協議目前已在以太坊、BSC、Polygon、Heco和Avalanche上部署。[2021/8/22 22:29:34]

通過對Kyber閃兌交易價格與火幣市場價格進行偏差率計算,我們得出:

平均偏差率為:3.47‰

Borderless Capital創始管理合伙人:傳統金融和DeFi之間的差距正在縮小:Borderless Capital創始管理合伙人Arul Murugan認為,隨著更多的應用程序投入使用,將需要建設更好的基礎設施;隨著更多基礎設施的建設,它將吸引更多的應用程序,創造一個從今年開始的良性循環。他還認為,隨著越來越多的人轉向加密領域,傳統金融和去中心化金融(DeFi)之間的差距正在縮小。Murugan認為,“目前,加密領域只相當于傳統金融的不到1%,人們看到了巨大的增長機會。”(Cointelegraph)[2021/8/8 1:42:22]

偏差率的標準偏差為:2.045‰

根據Kyber閃兌原理中的介紹,其價格機制主要有3種方式:

第1種:由做市商群體向鏈上合約定期喂價,持續更新閃兌合約中的交易價格,供交易時調用。

第2種:采用預定義算法價格,在每一單閃兌交易后都要進行算法價格調整。這種方案適用于低流動性資產的價格生成。

第3種:任意第三方的發起的限價訂單。

像ETH/USDT這樣的高流動性資產交易對,采用的是第一種價格方案。做市商喂價方案產生的價格,與市場價格之間必然出現一定的偏差。目前來看,千分之2的偏差,在可接受范圍之內。

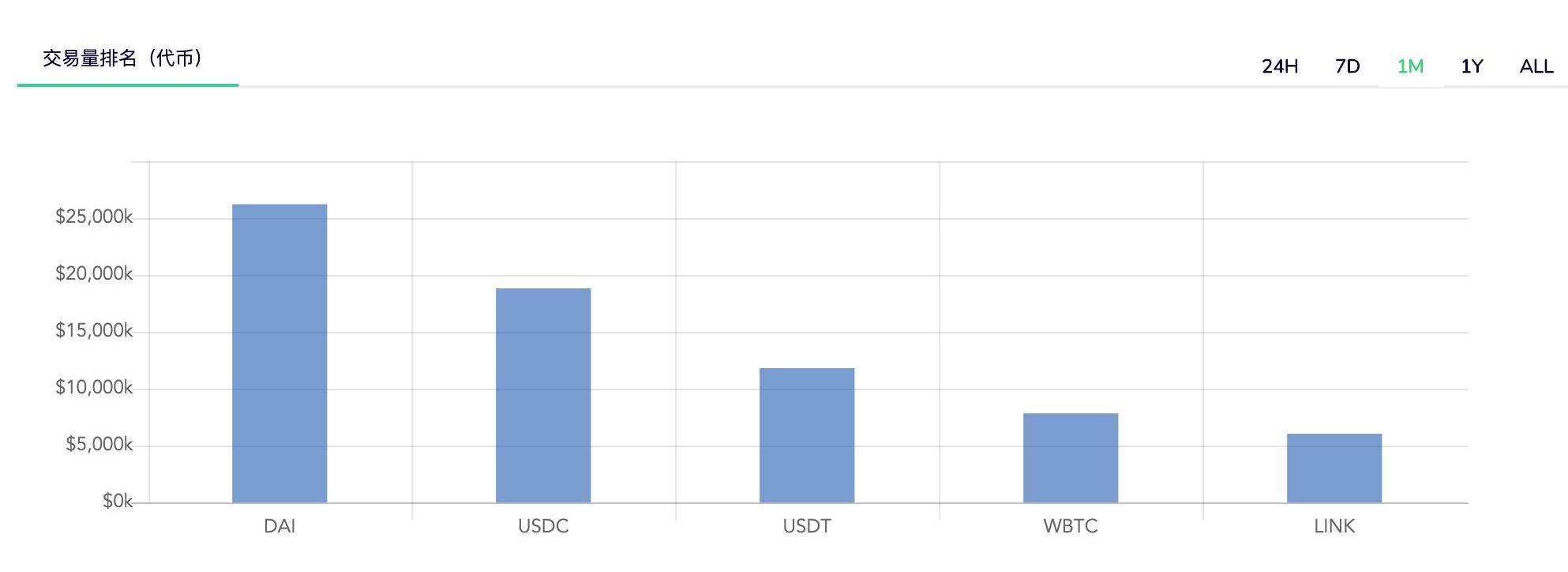

根據Kyber官方面板展示的最近一個月的交易數據來看,主要成交資產為DAI、USDC、USDT等穩定幣相關資產。

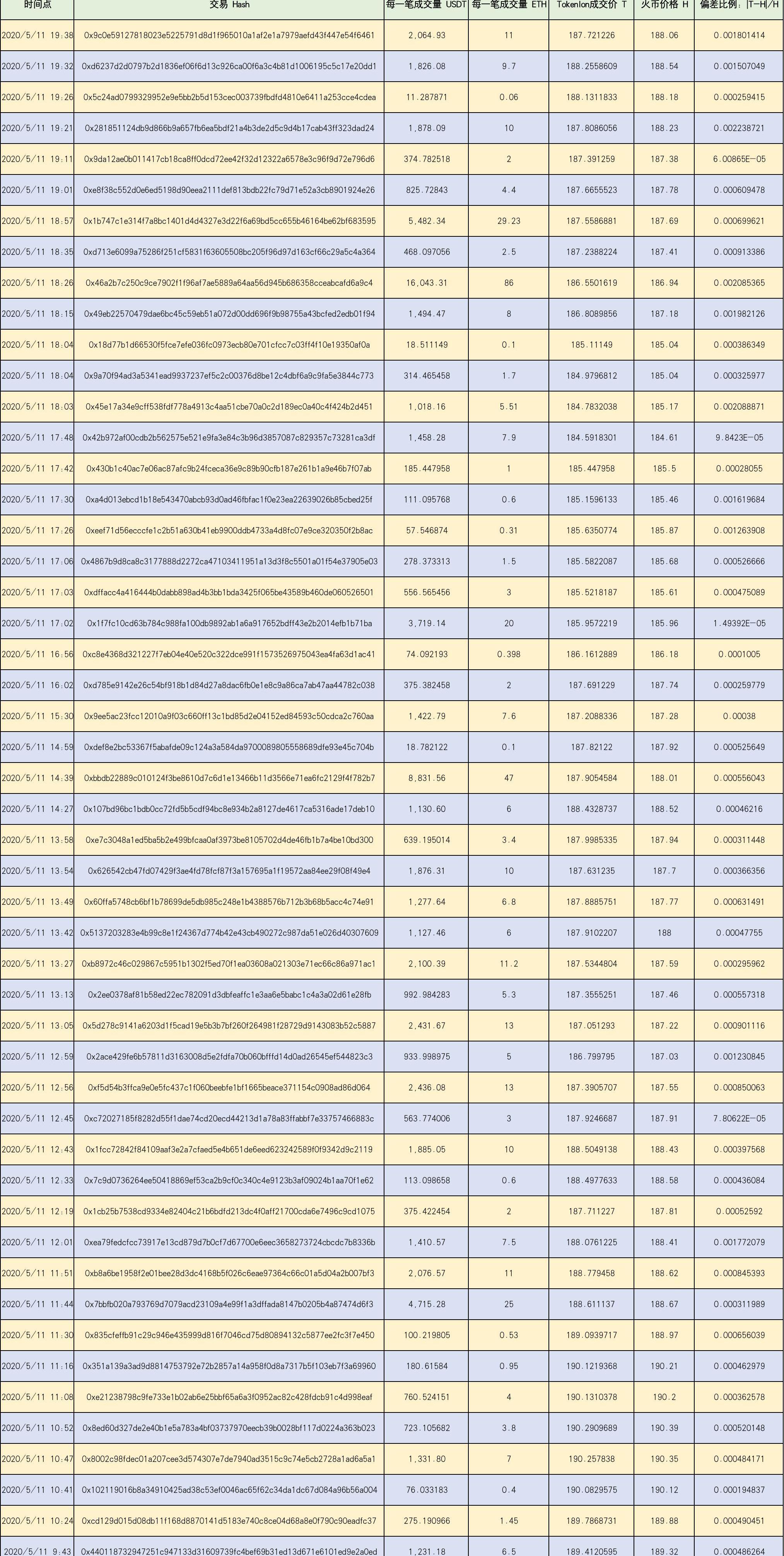

Tokenlon閃兌數據

我們在2020.05.1124小時內,隨機選擇?50?條ETH/USDT的鏈上交易單;同上,在每一單閃兌交易時間點上找出與之對應的火幣市場的交易價格,具體數據,如下圖所示:

通過對Tokenlon閃兌交易價格與火幣市場價格進行偏差率計算,我們得出:

平均偏差率為:0.7‰

偏差率的標準偏差為:0.58‰

我們可以看到,Tokenlon上的閃兌交易價格與火幣市場的價格偏差極小,僅為萬分之5,幾乎0溢價。

我們來看一下Tokenlon的價格機制:

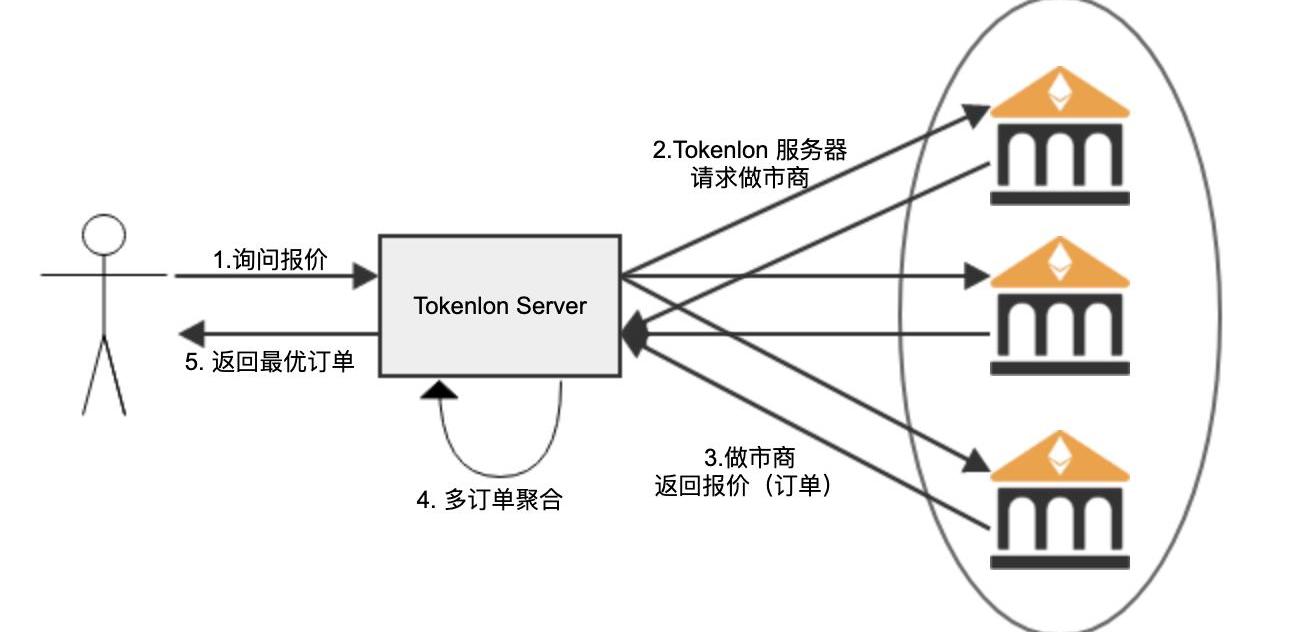

Tokenlon使用的是柜臺報價模式。簡而言之閃兌就像一個兌換Token的柜臺,用戶可以詢問Token的價格,如果接受柜臺報價,就可以快速交易。為了給用戶提供滿意的價格,柜臺后端要接入多個做市商來提升市場流動性。

當用戶詢問價格時,Tokenlon對所有做市商進行詢價;所有做市商返回的價格會在Tokenlon進行聚合,Tokenlon會篩選最優的訂單返回用戶。詢價/報價的過程是高速高效的,系統會將最佳報價持續推送給用戶。這也就解釋了為什么Tokenlon閃兌交易價格與市場價格如此接近。

綜合對比

數據分析:Tokenlon上的閃兌交易與市場價格之間幾乎0偏差,也就是說Tokenlon上的做市商并沒有進行溢價操作;而Kyber上的偏差為千分之2,在正常范圍之內。

用戶交易體驗:Kyber已經做的很好了,Tokenlon在其之上要更快一些。但是Tokenlon的弊端也非常明顯,嚴重依賴中心化服務器的信息聚合與前端交互;而Kyber在這方面要好一些,價格來自鏈上合約,雖然是中心化機構的喂價。

交易成本:對于一般規模的交易單,因為Kyber對用戶不收取手續費,所以用戶在Kyber上的綜合交易成本也就是前面提到的價格偏差,即千分之2;而Tokenlon雖然價格偏差幾乎為0,但其手續費為千分之3,所以綜合之后的交易成本為千分之3?左右。

所以,最后我們的結論是:用于普通交易用戶來說,無論是使用Tokenlon還是Kyber,并無較為明顯的差別。

Tags:TOKETOKTOKENKENJetmint TokenDLZ Tokenimtoken為何被別人轉走BRToken

交互式Rollup方案,比如我們的ArbitrumRollup,通過讓某個驗證者斷言執行結果、而其他驗證者可以挑戰斷言的方式,來加速智能合約的執行.

1900/1/1 0:00:00摘要 央行行長易綱表示將繼續研究如何加強央行數字貨幣的風險管理;我們認為,金融科技將在央行數字貨幣的功能使用與監管兩方面共同發揮作用.

1900/1/1 0:00:00作者:JXkin 來源:蜂巢財經 美劇《億萬》的第五季在5月3日開播,劇中,美國華爾街新一輪的“政商斗”從一家比特幣礦場被查封開始。巧合的是,放送時間正好趕在了比特幣網絡產量減半之前.

1900/1/1 0:00:00本文來源:區塊鏈前哨 作者:TimothyLloyd 譯者:王強 穩定幣的繁榮氣象推動其今年的總市值超過了95億美元,這可能預示著比特幣在即將減半之時迎來牛市.

1900/1/1 0:00:00要點總結 1.數據顯示, 數字資產合約交易所行業壁壘已經建立。后期的競爭,或將更多體現于產品方面.

1900/1/1 0:00:00編者注:本文作了不改變作者原意的刪減。還有67個小時,比特幣就要迎來史上的第三次區塊獎勵減半了.

1900/1/1 0:00:00