BTC/HKD+2.28%

BTC/HKD+2.28% ETH/HKD+2.76%

ETH/HKD+2.76% LTC/HKD+5.22%

LTC/HKD+5.22% ADA/HKD+5.22%

ADA/HKD+5.22% SOL/HKD+5.17%

SOL/HKD+5.17% XRP/HKD+3.22%

XRP/HKD+3.22%編者注:原標題為《穩定幣的啟發-構建新型借貸緩沖模型》。本文作了不改變作者原意的刪減。

去中心化穩定幣似乎存在矛盾:雖然其目標是打造非監管資產,但它們也只能通過添加不相關資產來實現完全穩定。實際上,此問題在合成資產和跨鏈資產中更為廣泛。我們開發了另一種基于市場的機制,以增強危機中資產的穩定性,同時確保無監管。這就形成了一個緩沖,將那些愿意在危機中將穩定幣換成監管資產的人與那些想要完全去中心化的人區分開。

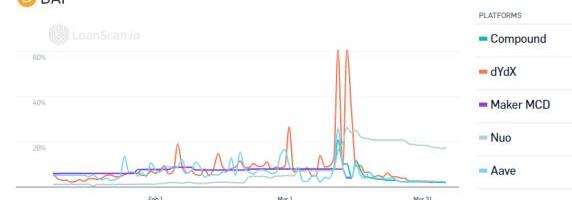

ETH歷史價格:在2020年3月12日(黑色星期四),以太坊價格幾乎腰斬,引發了DeFi和CeFi的大規模清算。

背景

2020年3月12日,COVID-19引起了市場恐慌,迎來了“黑色星期四”,加密貨幣價格在當天暴跌約50%。隨之引發各大加密貨幣杠桿平臺的大規模清算,包括交易所等中心化平臺和促進鏈上超額抵押貸款的新型去中心化金融平臺。在這不尋常的一天里,Maker穩定幣Dai也難以幸免,陷入了通縮清算螺旋。這導致了“穩定”資產的高度波動和抵押品清算程序的崩潰。由于網絡擁堵加劇了市場流動性不足,一些抵押品以接近0的價格進行清算。結果,該系統出現了抵押品短缺,促使項目方采取了緊急應對措施,必須通過出售類似股票的新代幣來進行資本重組。

數據:過去30日Optimism上穩定幣凈流入近1.2億美元:金色財經報道,DefiLlama數據顯示,過去30日有27日Optimism上穩定幣都是實現了凈流入,流入約近1.1926億美元,占到了Optimism上穩定幣總市值的18.3%。[2023/1/31 11:39:16]

Dai歷史價格,注意從2020年3月12日開始的高波動曲線。

在這段時間內,Dai的需求變大了。它變成了一種風險更大、波動更高的資產,但交易溢價很高,貸款利率達到了兩位數左右。杠桿投機者必須回購Dai才能去杠桿化,這耗盡了Dai的流動性,推高了Dai的價格,從而增加了未來的清算成本。這些投機者開始意識到,在這種情況下,他們面臨1美元的債務減免可能會帶來巨大溢價的風險。最終就必須注入一種新的外部穩定資產——錨定美元的監管穩定幣USDC作為一種新的抵押品來穩定系統。

直布羅陀金融監管機構正探討是否進一步監管穩定幣和DeFi借貸:11月2日消息,據外媒報道,在Terra和Celsius等加密借貸平臺最近倒閉后,直布羅陀的金融監管機構正在探索是否需要進一步監管穩定幣和去中心化金融借貸。直布羅陀金融服務委員會(FSC)分布式賬本技術(DLT)和市場主管William Gracia在周二的國家事務上表示,該委員會希望將去中心化金融借貸和穩定幣納入“重點”。

數字和金融服務部長Albert Isola MP在接受采訪時表示,該國正在努力制定加密貨幣監管框架,并可能向其他國家尋求指導。(CoinDesk)[2022/11/2 12:07:37]

Dai的歷史貸款利率,注意從2020年3月12日開始的兩位數利率。

除了COVID-19引起的恐慌外,bitUSD、bitBTC、SteemDollars和NuBits也遭遇過2018年的重大脫鉤事件。

穩定性結果

在本文中,我們為像Dai這樣的穩定幣投機者的激勵機制進行了建模,以解析類似“黑色星期四”這樣的危機。這些投機者通過優化杠桿頭寸的盈利能力,同時結合對未來抵押品清算成本的預期,來決定穩定幣的供應。

歐洲央行董事會成員:大型科技公司和穩定幣可能會擾亂歐洲金融體系:金色財經報道,歐洲央行(ECB)董事會成員Fabio Panetta在“歐洲支付的未來”會議上表示,大型科技公司和穩定幣可能會擾亂歐洲金融體系。盡管它們可以提供方便、高效的支付解決方案,但它們有可能會危及競爭、隱私、金融穩定甚至是貨幣主權。他還補充說,金融科技公司試圖改變支付領域的格局,對傳統的中介構成了“威脅”。[2020/11/28 22:24:05]

穩定幣的穩定及不穩定區域解釋:在穩定區域,穩定幣表現優秀,穩定幣的價格大概率與錨定幣吻合,波動極小。在穩定區域外,穩定幣可能不大穩定,價格波動明顯較大,可能與ETH波動水平相仿。

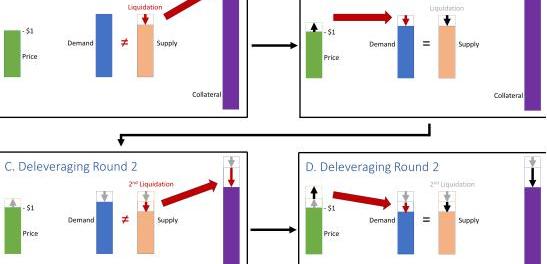

這種不穩定是由以下幾個因素觸發的:巨大的潛在價格波動、ETH崩盤、危機中去杠桿引發的流動性問題。為了清算CDP,投機者需要回購穩定幣以償還債務。如果投機者想大量去杠桿,無論是想要增加杠桿并發行新穩定幣的邊緣投機者,還是想要出售其穩定幣的穩定幣持有者,都找不到一個平衡點,然后投機者最終都會抬高穩定幣的價格。從本質上講,在這種情況下,正如黑色星期四所示,投機者需要為去杠桿支付溢價。

加密借貸服務商Genesis:穩定幣借貸利率有所上升:金色財經報道,隨著人們試圖從各種DeFi產品和協議中獲得最大收益,加密借貸服務商Genesis表示,穩定幣的借貸利率已經上升。在過去的一周中,Genesis Capital上的穩定幣和ERC20代幣的短期借貸利率有所上升。這表明人們越來越多地希望借入加密貨幣作為抵押以在Compound賺取收益。[2020/6/23]

上圖為去杠桿化螺旋的直觀解釋。為了去杠桿化,當市場流動性枯竭時,CDP持有者需要以上漲價格回購穩定幣。

這些觸發器就是在加密貨幣設置中的現實運作情況。它們在很長一段時間內被證明是相對可能發生的事件。因此,我們既不能忽視它們,也不能期望它們有所改變,我們必須調整我們來適應它們。我們可以集中精力擴大穩定區域的廣度。穩定區域的大小取決于精確的市場結構。在理想化的設置下,貨幣在一大片區域內都是穩定的。然而,重要的是,即使是理想的環境,價格崩盤時也會惡化。因此想要發行穩定幣的投機者并不多,因為這關系到他們認為不盈利的風險頭寸。

我們的分析結果可能更適用于數據驅動的穩定幣風險工具,例如,估計脫離掛鉤的概率并推斷何時越過障礙離開穩定區域。但這里有一個明顯的警告:特定的數值結果可能與模型高度相關,并且對市場結構和基礎資產的分布非常敏感。我們的重點就在于解析這些系統以及如何緩解危機。

分析:穩定幣在2020年迎來強勁開局:The Block文章稱,穩定幣在2020年迎來強勁開局。盡管穩定幣總價值的90%仍屬于Tether,但USDC在2010年第一季度的增長速度與Tether(33%)相同,并且接近10億美元。Tether在以太坊鏈上的價值現已超過40億美元,年初至今上漲超過75%。穩定幣的累計交易量在一個季度中首次超過900億美元,比第四季度增長8%,自2019年第一季度以來增長超過280%。(The Block)[2020/3/27]

一種解決方案:與監管資產集成

去杠桿化效應給去中心化設計中帶來了根本性的權衡,使穩定幣更接近“完美”穩定狀態的一種方法是增加需求對供應的適應程度。

中長期彈性依賴于穩定幣之外的不相關替代品。由于所有非監管穩定幣都可能面臨類似的去杠桿風險,因此更大的彈性取決于監管穩定幣或與法幣的可交換性。即使在原則上長期需求具有彈性,但短期也可能是棘手的。穩定幣的大部分供給量都被鎖在其他應用中,比如借貸協議和彩票。這些應用保證了超額抵押的價值安全,但并不保證提現的流動性。另外,以太坊交易不能并行執行。在行情動蕩時期,交易可能會因網絡擁堵而延遲,從而導致即時交易失敗。即使原則上這些市場都具有流動性,這種情況也會發生。

使穩定幣更接近“完美”穩定的另一種方法是增加愿意使用杠桿并發行更多穩定幣的邊緣投機者。由于不存在無數個對ETH具有高期望的投機者,這就需要依賴于持有其他抵押資產。由于所有去中心化資產都是高度相關的,因此這在很大程度上也依賴于持有監管抵押資產,如Maker最近添加的USDC。當然,要注意,監管資產自身也具有風險,可能與那些極端危機并不相關。比如交易方風險、銀行運營風險、資產扣押風險以及負利率的影響。不過可能也存在一些實質性的多樣化潛力。

Dai新增USDC作為抵押品

雖然這些與監管資產相整合的措施可以增強穩定性,但這造成了更大的中心化,并使該系統脫離“非監管”狀態。這就好似造成了矛盾局面:盡管目標是打造非監管資產,但這些資產只有通過添加不相關資產才能實現完全穩定。

備選方案:非監管保險池

我們提出了另一種替代方案:在不直接合并監管資產的情況下,設置一個緩沖以抑制去杠桿效應。緩沖的作用是將那些愿意在危機中將穩定幣換成監管資產的人與那些想要實現完全去中心化的人區分開來。

Maker系統向投機者收取費用,如果Dai持有者將Dai鎖定在儲蓄池中,則Dai持有者可獲得部分獎勵。通過修改機制,這種儲蓄池可以為去杠桿效應提供緩沖。打個比方,如果我們允許投機者以合理的溢價購買儲蓄池中的Dai,從而將其用于去杠桿,那么去杠桿效應將受到高達儲蓄緩沖規模的溢價金額的限制。參與該儲蓄池的Dai持有者將因向投機者提供回購期權而獲得補償。Dai持有者可以選擇在抵押資產或其他資產中實現回購。通過這種方式,該機制可以提供“完美”穩定性設置,同時使Dai持有者可以選擇他們想要的去中心化程度。不需要高度去中心化的Dai持有者可以從儲蓄池中獲得補償,而需要高度去中心化的Dai持有者可以不使用儲蓄池。我們的模型可以進行擴展以融合這一機制。

該機制的實施方式可類似于chai合約。首先,投機者需要繳納一定費用才能認購保險庫。作為認購的回報,他們可以選擇回購Dai。這一選擇使他們有權在危機時接收Dai來償還從保險庫中借來的Dai。其次,用戶可以將Dai添加到此保險池中。池中的Dai憑借Dai儲蓄率賺取利息;該池還可以通過提供短期貸款來賺取利息。此外,用戶還可以從投機者繳納的費用中獲得第二份利息。收費資產包括投機者提供的資產池,如ETH、BAT或USDC。利率可以根據池的市場機制進行調整:在保險需求高而供給低的時期,為了激勵用戶加入,費用會很高。在需求量較低時,費用會相應調整。值得注意的是,通過在Maker合約上執行原子函數,我們可以確保提供的Dai只可被當前認購了池的保險庫回購。

擴展到穩定幣以外的加密資產

該模型/結果更廣泛地應用于合成和跨鏈資產以及允許借用非流動性和/或非彈性資產的超額抵押貸款協議,只要該機制基于杠桿頭寸,并形成了已創建或已借資產的內生價格。合成資產通常使用類似的機制,只是錨定目標不同。將資產從無智能合約功能的區塊鏈移植到具有智能合約功能的區塊鏈的跨鏈資產也傾向于依賴類似的機制。在去中心化結構中,保險庫運營商除了可交付的BTC資產之外,還要鎖定ETH抵押品。他們面臨著杠桿化的ETH/BTC匯率風險,還面臨著類似的去杠桿化風險。尤其為了減少風險,他們需要回購以太坊上的跨鏈資產。

總結

我們為穩定幣和其他抵押加密資產構建了新的建模工具,并展示了它們在理解和預防危機中的價值。我們開發了一種既能增強危機中資產的穩定性,還能確保無監管的市場機制。這就形成了一個緩沖,將那些愿意在危機中將穩定幣換成監管資產的人與需要完全去中心化的人區分開來。一旦構建完畢,非監管穩定幣的長期穩定性和生存能力都將得到提高。

特別感謝DominikHarz對Chai合約的實施提出的寶貴意見和建議,同時還要感謝GeorgiosKonstantopoulos提供的寶貴反饋。

Tags:穩定幣DAIETHUSD投資euz穩定幣是不是騙局ADAI幣Ethereum StakeCompound USDT

2019年10月24日,政府明確指出區塊鏈是中國的重要科技突破口。但是,到底什么區塊鏈才能成為中國科技的突破口?開發或是使用超級賬本會是中國科技突破口?還是開發或是使用比特幣?或是還是開發或是使.

1900/1/1 0:00:00作者|哈希派分析團隊 灰度將Chainlink列入其數字大盤基金中:據官方消息,數字資產管理公司GrayscaleInvestments將Chainlink原生代幣LINK加入其數字大盤基金之中.

1900/1/1 0:00:00作者?|CoinMetrics 翻譯:子銘 對于市場供應的準確衡量對于確定數字資產的價值來說非常關鍵.

1900/1/1 0:00:00本文來源:高山大學 *以下根據高山大學與GMIC在線聯合舉辦的特別對話欄目「三缺一?科學觀世界」中肖風的分享整理而成.

1900/1/1 0:00:00文丨互鏈脈搏·元尚 央行數字貨幣已在農行內測的截圖驚起幣圈歡呼,有說這樣就可以和BTC互換了;有的說錨定DCEP的穩定幣要出世了;有的說大量合法資金要進入幣圈了;更有的說.

1900/1/1 0:00:00北京時間4月16日晚,Libra協會發布了新版白皮書。我們稱之為Libra2.0。 1、對Libra的簡要回顧Libra是全球社交平臺巨頭臉書Facebook于去年提出來的數字貨幣及支付平臺計劃.

1900/1/1 0:00:00