BTC/HKD+0.6%

BTC/HKD+0.6% ETH/HKD+0.24%

ETH/HKD+0.24% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD-0.59%

ADA/HKD-0.59% SOL/HKD+1.34%

SOL/HKD+1.34% XRP/HKD-0.17%

XRP/HKD-0.17%撰文:DanielGoldman,?OffchainLabs?工程師、研究員&作家

編譯:Unitimes_Jhonny

來源:Unitimes

去年出現了兩個新的以太坊流行語。在應用層面,我們獲得了“DeFi”項目,DeFi利用智能合約,以無需信任?(或至少信任最小化,或至少希望有一天實現信任最小化)?的特性來提供傳統金融服務的化身。而在可擴展性協議的設計方面,研究者們開始吵嚷著一種稱為?OptimisticRollup的Layer2結構,這些Layer2愛好者認為,OptimisticRollup帶來的承諾絕非曇花一現的流行語。

今年,隨著一個活躍的DeFi生態系統的形成,rollups也在通向主網的路上,一個問題自然地出現了:這兩者將如何相遇?

我們可以使用rollups來擴展DeFi生態系統嗎?

簡言之,可以!

盡管如人們所料,其中會出現一些新的挑戰。

概述

OptimisticRollups是一種Layer2側鏈結構,尋求減輕以太坊主鏈的負擔。其基本的理念就是,以太坊主鏈將不需要驗證rollup側鏈上的所有交易,而僅僅只需發布這些交易即可,并“樂觀地”認為這些交易是有效的,除非交易明確地被挑戰。

使用rollups的核心好處是降低了用戶的Gas成本,這意味著整個網絡每秒處理的交易量將會增加?(至少達到數百TPS)。

更便宜的交易成本還意味著,某些應用(如采用復雜密碼技術的隱私解決方案)將變得可行,因為這些應用在其他情況下消耗Gas太多,甚至是不可能實現的。因此,雖然rollup本身并沒有提供隱私保護的好處,但它為構建隱私保護技術提供了合適的基礎。

Bored Ape Yacht Club聯合創始人Garga表示HV-MTL Forge不會與DooKey Dash一樣:金色財經報道,在最近的Discord交流中,Bored Ape Yacht Club聯合創始人Garga表示HV-MTL Forge不會與DooKey Dash一樣,并稱“這次將是一場不同的游戲,在HV-MTL Forge中將建立和定制一個車間,為HV的機甲進化做好準備,需要藍圖、收集材料和工藝升級。” 目前HV-MTL系列機甲已經正式開圖,但尚不清楚HV-MTL持有者何時有機會參加HV-MTL Forge,許多人認為這款游戲是BAYC的MDvMM網站上提到的定于6月開始的Journey To EVO2游戲。[2023/5/28 9:47:01]

同樣,rollup也不會增加交易延遲(速度),但能夠提供一個構建通道(channels)的良好的環境,從而實現幾乎即時的交易。

OptimisticRollups處理數據的方式為這種結構提供了一些很好的簡單性,特別是相對于其他Layer2協議而言。最重要的是,這種簡單性將傳遞給終端用戶的體驗,用戶可以(而且應該)幾乎像使用Layer1一樣使用OptimisticRollups。同樣,對于開發人員和協議設計人員來說,他們所熟悉的許多工具和想法模型仍然是可用的,雖然我們將看到處理一些關于可組合性的挑戰可能需要一些額外的工作。

從用戶的角度來看

從用戶的角度來說,用戶在rollup上與dApp(包括DeFi等應用)進行交互將與在Layer1上使用這些應用的體驗幾乎是一樣的。諸如?Metamask和?Burnerwallet等受歡迎的錢包應用可以在rolup上支持,區塊瀏覽器也可以檢測rollup鏈的活動。

一“Smart Money”再次出售1000億PEPE:金色財經報道,據Lookonchain監測顯示,一“Smart Money” 每當PEPE的價格上漲時,就會賣出PEPE。北京時間凌晨02點左右,“Smart Money”剛剛以 0.0000004007 美元的價格賣出了 1000 億 PEPE,獲得 21 枚 ETH,價值約 4 萬美元 。到目前為止,他已售出 8000億 PEPE(占所有PEPE的 14% )并獲得 117 枚 ETH(價值約 22.15 萬美元),平均售價為 0.0000002744。[2023/4/30 14:35:20]

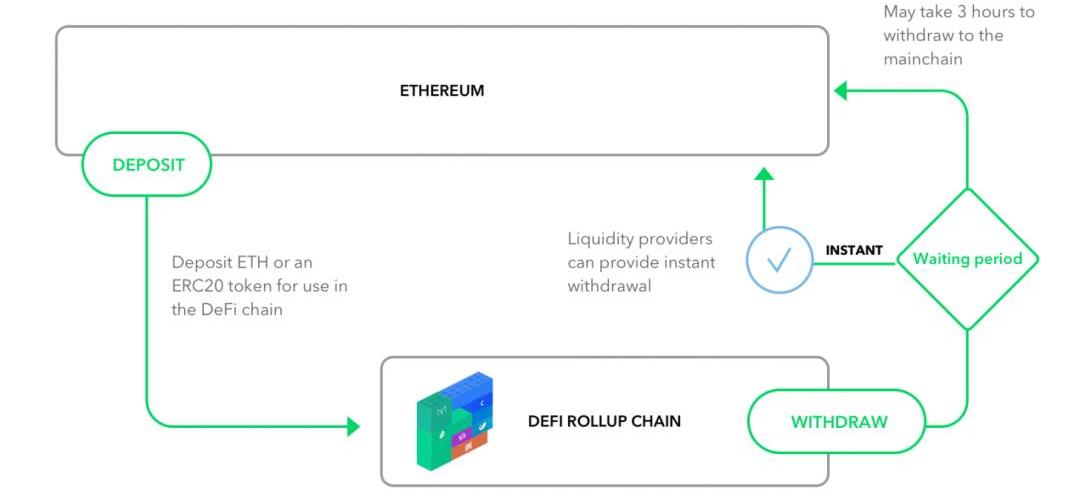

用戶使用基于rollup鏈的dapp?(去中心化應用)?的基本流程如下圖所示:

首先,用戶在某條rollup鏈上存儲一些資金(可以是ETH、ERC20代幣或者ERC721代幣等等);此第一步仿照了許多Layer1dApp的用戶體驗,即用戶首先必須將資金轉移至某個合約中才能使用該dapp。此時,用戶可以像往常一樣在這個基于rollup鏈的dApp上發起交易;如果該rollup鏈的設計是優先考慮抗審查性(censorshipresistance),那么用戶的交易被打包并不會比在Layer1上發布交易更依賴于信任、聲譽或者善意,也不會招致更多潛在的審查或搶先交易。

當用戶想要將自己的資產轉回至Layer1上時,可以發起一筆特殊的?取款交易?(withdrawltransaction)。在這方面,我們將會看到一個潛在的差異:OptimisticRollup的安全模型取決于各方發起挑戰的能力,因此我們需要給予各方監測這類活動一定的寬限期,從而證明該用戶的取款是否存在欺詐行為。

CZ:Binance已經投資多個去中心化 NFT 市場:2月14日消息,CZ 在 Binance 官方推特 Space 上發言表示,中心化和去中心化的 NFT 市場都有存在的理由,未來需要由市場來決定,Binance 已經投資了多個去中心化 NFT 市場,并與他們密切合作,NFT 市場非常廣闊,還有很多空間可以探索。[2023/2/14 12:06:22]

這意味著,如果用戶發起了取款請求,那用戶必須等待一定時間,之后資金才會再次在Layer1上可用。這種機制提供的經濟安全性來源于生產rollup區塊的運營者的資產抵押需求和用戶的這個取款等待時長?(EdFelten認為3個小時足夠了)。

話雖如此,預計/希望的情況是,用戶將很少(如果需要的話)真的需要等待這個寬限期。第三方?(即除用戶和rollup鏈運營者之外的流動性提供者)?可以通過在Layer1上給用戶發送等額的價值來購買用戶在rollup鏈上等待取款的資金的所有權,并減去一些手續費,這樣用戶就可以在無需等待的情況下獲取資金了。

因此,只要這些流動性提供者確實存在,并且有著一個將其中的復雜性抽離的用戶界面,那么rollup鏈上的取款體驗也將與Layer1上的別無二致。

無需信任的OptimisticRollup

嗯,但OptimisticRollup真的是無需信任的嗎?簡言之,是的!

任何用戶都可以一種無需信任的方式來使用rollup(如果用戶想要的話);即便用戶不想要,他們的安全性保障依舊是很強大的。

為了消除任何信任需求,任何人(用戶或者其他人)都可以成為rollup驗證者,讓他們自己驗證是否有人在試圖欺騙,并且在有人試圖欺騙時加以阻止。這就相當于運行某個額外的軟件?(即驗證者軟件),該軟件必須在每次發生爭議期間至少對爭議“查看”1次。

分析:Genesis Trading的6個地址共持有3.64億美元資產,Alameda和3AC是其最大交易對手:1月6日消息,Lookonchain分析了Genesis Trading的6個地址后發現,Genesis目前持有3.64億美元的資產,包括219,749枚ETH(約合2.74億美元)、3500萬枚USDC、26,667枚BNB(680萬美元)、126,989枚COMP(400萬美元)、100萬枚APE(400萬美元)、814萬枚SAND(340萬美元)、290萬枚USDT、265萬枚USDP、40,448枚AAVE(220萬美元)、676萬枚MANA(210萬美元)和200萬枚BUSD等。

另外,Alameda Research和Three Arrows Capital(3AC)是Genesis最大的交易對手。Genesis Trading與Alameda Research和Three Arrows Capital的ETH、USDC、USDT、BUSD交易量接近70億美元。[2023/1/6 10:58:32]

對于不運行驗證者軟件的用戶來說,只有當100%的驗證者都參與了犯罪并相互勾結的情況下,欺詐性的交易(比如盜竊資金)才有可能發生。換句話說,只要有一個誠實的驗證者存在?(不管是另一個用戶,某個交易所,某個應用開發者,某個區塊瀏覽器,某個錢包提供商,或者某個地下室的匿名少年),或者即便所有的參與方都懷有惡意,但只要他們不會都相互勾結并集體一致撒謊,那么整條rollup鏈就能免于惡意行為的影響。

一旦欺詐的行為被證明,惡意者的存款將被罰沒?(getslashed),其中一些會給與欺詐的證明者,這有助于激勵驗證者誠實地進行驗證,使蓄意進行不誠實的行為并給其他驗證者帶來不便的驗證者付出代價。

CZ:Binance從未使用BNB作為抵押物,也從未承擔過債務:11月9日消息,CZ 在其社交平臺表示,從此次 FTX 事件中可以得到兩個教訓:1. 不要使用自己創建的 Token 作為抵押品。2. 如果你經營加密貨幣業務,請不要借貸。不要有效地使用資本。要保證大量的儲備金。

此外,Binance 從未使用 BNB 作為抵押物,也從未承擔過債務。[2022/11/9 12:35:54]

從開發者的角度來看

現在讓我們轉向應用開發者的角度來。我們很高興地發現,在rollup上搭建和部署dApp的開發者體驗在很大程度上也將與Layer1有著相當類似的體驗。諸如truffle、web3和ethers.js等開發者工具和庫也可以在rollup環境中重新用于開發。此外,在rollup鏈上部署的合約依舊可以使用Solidity編寫,僅有一些限制。

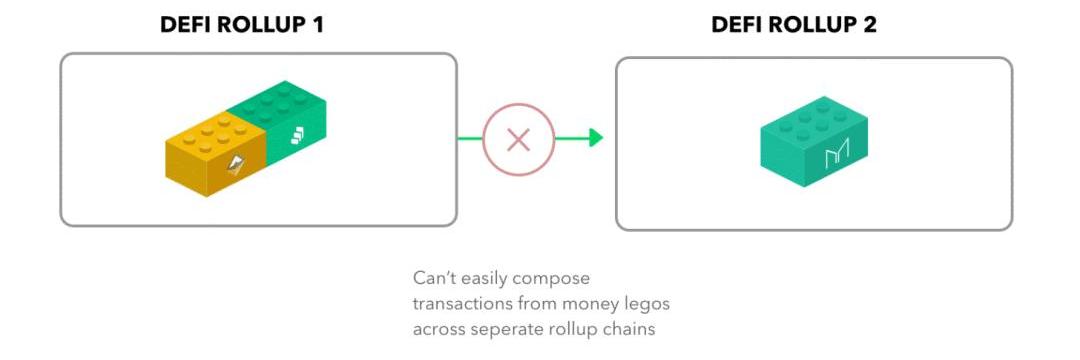

因此,在rollup應用的設計和論證方面,最大的區別在于可組合性問題?(composability),可組合性與DeFi應用尤為相關。

可組合性挑戰

DeFi應用的一個更為知名(有時也是令人擔憂)的特征就是它們之間的可組合性,即DeFi應用可以直接無需許可地集成其他金融服務。對于Layer1上的以太坊合約來說,這種機制的互聯性實際上是“免費的”。當我們將活動劃分到單獨的Layer2環境中時,不同的Layer2鏈之間的互操作性雖然依舊存在,但互操作性卻成為了一個更大的挑戰。

上圖:Rollup1鏈與Rollup2鏈之間無法輕易地組合交易。

借用一個類比:如果Layer1上的諸多dApp應用是舍友關系,那么在不同的rollup鏈上的應用就像是同一個社區中住在不同房子里的朋友關系。也就是說,雖然住所不那么擁擠了,但是交流和制定計劃就不再像在公共空間里那樣那么簡單。

我們不妨以無損彩票DeFi應用?PoolTogether為例。PoolTogether?的合約管理著隨機選中彩票的獲獎者并分配資金;這些資金由一個單獨的借貸協議Compound?產生的利息組成,且資產本身是由另一個單獨的合約發行的?DAI。這種互聯性是無縫的,所有這三個應用都存在于以太坊Layer1上。

那么如果所有這三個合約都在不同的rollup鏈上呢?

將像DAI這樣的資產從一條rollup鏈轉移至另一條rollup鏈是沒有障礙的,并且看起來非常類似于在通常的Layer1合約之間進行轉移。然而,購買一張PoolTogether彩票需要使用PoolTogether將資產存儲在Compound平臺上,如果PoolTogether和Compound在兩條不同的rollup鏈上,那么購買一張彩票將不可能僅通過一筆簡單的交易完成。

這是因為,PoolTogether所在的rollup鏈將需要一種新的策略來獲取和“監聽”Compound所在的rollup鏈上的更新信息。在其他一些情況下,我們可以想象這兩個合約都想要雙向進行對話的權力;或者在某些情況下,我們可能只需要其中一方從另一方獲得偶爾的、周期性的“更新信息”。

其中涉及的rollup鏈之間的通信工具集類似于不同的Layer1區塊鏈之間的通信方式,或者類似于Eth2.0中不同的分片鏈之間的通信方式。

簡言之,針對不同的用例有許多不同的方式,每種方式都有其自身的技術復雜性程度和/或用戶體驗方面的權衡,這取決于特定的需求。技術細節不在本文討論范圍之內,但是用戶體驗的權衡往往包括要求用戶等待更長的時間來確認他們的交易,或者發布多個交易來完成他們想要的操作。

如果再對這個類比進行延申一下:為了交流和制定計劃,朋友們應該從一個家遷移至另一個家嗎?或者他們隔著窗戶相互嚷嚷?或者通過某個中間的共同房子傳遞信息?亦或者通過數字的方式聊天(這種方式很迅速,但需要更先進的通信技術)?

有很多可能性,但我只想說,在不同的rollup鏈上溝通永遠不會像面對面聊天那么簡單。

但值得注意的是,跨rollup通信仍然比較容易...

跨分片通信和跨rollup通信都要比跨任意兩條區塊鏈的通信更加容易,至少在一個方面是這樣的:它們有著一個共同的參考框架-:跨分片通信中的就是?Eth2.0信標鏈,跨rollup通信中的就是?底層的Layer1鏈。

而在另一種極端情況下,我們可以想象這樣一種情況:我們將一大堆的應用?(比如DeFi應用)?都放在同一條大型的rollup鏈上。在這種情況下,跨rollup通信的復雜性就不存在了,Compound和PoolTogether就能像在Layer1上一樣在Layer2上自由地相互通信了。

但這一愿景的唯一問題在于,這將削弱我們一開始所追求的可擴展性好處。Layer2的可擴展性在很大程度上來自于對工作進行分區和本地化,而不是將這些工作都統一在Layer1上執行。一條繁忙的rollup鏈將難以進行驗證,使我們面臨本來想要避免的問題。換句話說,我們不想要從一個過度擁擠的房子搬進另一個過度擁擠的新房子。

因此,理想的場景可能是介于兩者之間:那些受益于(或者需要)可組合性的DeFi應用可以選擇遷移至同一條rollup鏈上,同時根據需要通過適當的方式來實現與其他rollup鏈的通信。

上圖:dApp應用可以根據需要聚集在相同的rollup鏈上,以保持緊密的通信,就像人們聚集在地區和城市的方式一樣。

Layer2的一個關鍵價值主張就是可以進行無需許可的試驗:dApp和用戶可以根據預期需要的服務和交互來選擇本地環境,從而使自己能夠獲取新的功能并降低費用,同時緩解更大范圍的Layer1網絡擁堵。

就Layer2的構建而言,OptimisticRollups在提供這些好處的同時保留了用戶期望的大多數關鍵UX?(用戶體驗)。當前,隨著可擴展性解決方案變得可用,以及我們朝著DeFi演化的下一階段邁進,圍繞促進rollup鏈之間的互操作性問題將是重要的考慮因素。

參考鏈接:

https://twitter.com/DZack23

https://offchainlabs.com/

https://docs.ethhub.io/ethereum-roadmap/layer-2-scaling/optimistic_rollups/

https://www.theblockcrypto.com/post/16705/understanding-plasma-part-2-make-plasma-fungible-again

https://metamask.io/

https://xdai.io/

https://medium.com/offchainlabs/eleven-questions-to-ask-your-rollup-provider-b0831ee6b864

https://medium.com/offchainlabs/fighting-censorship-attacks-on-smart-contracts-c026a7c0ff02

https://github.com/OffchainLabs/arbitrum/blob/master/docs/Solidity_Support.md#user-content-restrictions

https://twitter.com/licuende/status/1247950214327042048?s=20

https://www.pooltogether.com/

https://eprint.iacr.org/2019/1128.pdf

Tags:ROLROLLLAYERETHCoinControllerCashTROLL BNBPlayermonethical怎么記

4月18日晚,專業互金律師火伊婕與吳說區塊鏈進行了訪談,總結要點如下: 關于Fcoin 1:目前Fcoin在多地被刑事立案,您如何看待此事?火律師:立案是刑事案件開始的第一步,類似點外賣.

1900/1/1 0:00:00“人們總是高估了未來一到兩年的變化,低估了未來十年的變革。”用比爾·蓋茨的這句話來形容區塊鏈,實在很貼切。區塊鏈無用論和區塊鏈萬能論,皆是沒有準確理解技術變革在時間這個維度上的獨特性.

1900/1/1 0:00:00作者:RolandRoventa 編譯:子銘 來源:加密谷 摘要: 機構對數字貨幣資產的需求來自于客戶一端.

1900/1/1 0:00:004月22日,SERO全球首席戰略官TonyTang做客鏈節點直播間,揭秘SERO完整戰略,共話隱私公鏈的未來.

1900/1/1 0:00:00最近幾個月,穩定幣市值增長越來越快。加密美元整體市值已經超過90億美元,在過去短短一個多月時間,新增30億美元。 具有諷刺意味的是,如今加密領域發展最快的不是DeFi,不是比特幣,而是加密美元.

1900/1/1 0:00:00從過去一周數據來看,鏈上各項數據與前一周相比,變化不大。而比特幣價格整體在過去一周也波動相對不大,且逐步攀升,也體現出價格相對穩定時,鏈上交易通常不會發生巨大的變化.

1900/1/1 0:00:00